摩根大通说比特币“已经超越”黄金的观点站不住脚

以下文章转载Chainless无链钱包创始人祝维沙先生,原文如下:

三月十日,朋友转给我一篇新浪的文章《摩根大通:比特币“已经超过”黄金》,文中提到3.3万亿这个黄金数据,和我的文章《比特币涨到3.3万亿的依据是什么?》(chainless.hk)的数据是如此巧合,引起了我的兴趣。文章对于普通人来说很难理解,但是他们看空比特币的目的达到了。

美国金融界怎么看比特币?

在美国金融界一直就有两派,看空和看多比特币。目前,看多的是全球第一大资产管理公司贝莱德(BlackRock)和第四大富达(Fidelity),还有高盛(Goldman Sachs)等也加入了看多的阵营。而看空的有全球第二大资产管理公司道富银行(State Street)和第三大先锋集团(Vanguard)还有摩根大通(J.P. Morgan)等。所以看空的报告出自摩根大通也不足为怪。

美国这次批准比特币现货ETF的投票是三比二,其实SEC主席的立场是中立偏一点点多,看空和看多的力量大致持平。也反映了资本实力势均力敌。

比特币不适用股票的估值,是需求估值,比股票估值简单得多,完全取决于资金的力量对比,对此可参看《如何给比特币估值》(chainless.hk)。

总之:看空的力量大,就会下跌;看多的力量大,就会上涨。当一致看空就会上涨,因为没有再看空的力量而引起市场反转或盘整,同理一致看多就会下跌。这是股市的铁律。

那么比特币会涨还是会跌?显然现在不是“一致看多”,而是看多的人越来越多,所以大的趋势是上涨。黄金和比特币不同,不像比特币,有人说它一钱不值,有人说它等于全球财富。黄金经过长期共识的沉淀,市场多空力量相差不大,上涨和下跌的压力都不大。黄金价格上涨的诱因是通胀的上升和地缘政治。在对抗通胀上两者是一致的。但是在功能属性上,比特币优于黄金,如果比特币功能属性发挥不出来,还只是价值存储只是用于对抗通胀,最多就是老二的位置,也就是3.3万亿美元的市值。但是,比特币作为价值存储也还没有达标,有2万亿左右的成长空间。而比特币刚刚由小众市场走入大众市场,看多的人会传染,空翻多不涨都难。会涨多高?如果达到哈尔芬尼猜想的条件是1000万美元一个。欲知哈尔芬尼猜想可看我的文章《美国证监会批准比特币ETF的台前幕后》(chain less.hk)。

我是坚定的看多派,原因很简单,看多的人越来越多。

摩根大通尼古拉斯·帕尼吉尔佐格鲁(Nikolaos Panigirtzoglou)领导的分析师团队,搞混了比特币和黄金所处的产品阶段不同,一个在成长期,一个在成熟期,将用于成熟产品的波动率,用于比较黄金和比特币,从而导出比特币价格现在存在高估的结论,历史将会证明其荒谬。

下面引自星球日报(Odaily)对尼古拉斯领导的摩根大通分析师团队此前报告进行的整理,其近期预测和观点如下:

2月29日报告:4月份进行的减半活动可能会引发比特币价格大幅下跌,预计下跌至42000USDT;

(注:还未证实,一定是错的)

2月22日报告:散户投资者对加密货币的热情在2月份反弹,因此可能是本月加密货币市场强劲上涨的原因之一。主线是AI和Meme;(注:当日WLD收盘价8.15 USDT,PEPE收盘价0.000000121 USDT)

(注:错。主线是比特币)

1月25日报告:GBTC获利回吐基本结束,比特币下跌空间有限;(注:BTC当日收盘价39961 USDT)

(注:错。不是下跌是上涨的起点)

1月18日报告:随着GBTC获利回吐,比特币价格可能面临更大压力;(注:BTC当日收盘价41327USDT)

(注:错。到1月25日7天一共下跌1363USDT,下跌3.3%)

1月12日报告:以太坊现货ETF在5月前获批的可能性不超过50%

(注:不能评论)

1月11日报告:2024年全年比特币现货ETF预计将有360亿美元资金流入,GBTC预计流出130亿美元。

(注:错。两个月比特币现货ETF流入400亿)

预测正确率低于50%的概率,猴子的水平都没有。

摩根大通也是行业大咖,但是再优秀的专家,用他已有的知识分析自己不懂的东西,会闹大笑话的。也许是为了迎合领导的意图,一味逢迎摩根大通的董事长杰米·戴蒙的观点,而放弃深入研究。要知道领导永远正确,当戴蒙哪天幡然悔悟,尼古拉斯就是替罪羊了。

比特币vs黄金

下面的分析比较烧脑,不是出于研究目的的读者可翻篇了。

没有找到尼古拉斯的分析报告原文,我在领英找到他的一个帖子,内容观点是一样的,我全文贴出:

“在投资者的投资组合中,尤其是在注册投资顾问的投资组合中,比特币能发挥多大的作用?鉴于比特币被认为是数字黄金,因此最类似的资产就是黄金。

在约 235万亿美元的传统和另类资产大类中(不包括银行和外汇储备管理公司持有的资产),用于投资目的的黄金持有量约为3.3万亿美元,这意味着黄金的配置比例约为 1.4%。在这3.3万亿美元中,只有 7% 或2300亿美元是以基金形式持有的(主要是通过实物黄金 ETF)。其余的则以金条和金币的形式持有。

可以说,如果比特币在投资者的投资组合中与黄金相匹配,那么其市值应该从目前的 1.3 万亿美元上升到 3.3 万亿美元,这意味着比特币的价格翻了一番还多。然而,这种计算方法忽略了一个重要因素,那就是风险。大多数投资者在配置资产类别时都会考虑风险和波动性,而比特币的波动性大约是黄金波动性的 3.7 倍,因此期望比特币在投资者投资组合中的名义价值(注:市值)与黄金相当是不现实的。如果假设比特币在风险资本(注:考虑波动性)方面与黄金相匹配,那么隐含的分配额将下降到 3.3 万亿美元/3.7=0.9万亿美元。这意味着比特币价格为4.5万美元,大大低于当前水平。换句话说,目前比特币的价格为6.8万美元,按波动性调整后的价格计算,投资者投资组合中比特币的隐含配置已经超过了黄金。

最终有多少比特币会以ETF的形式持有?同样,如果以黄金为参考,以投资为目的持有的约2300亿美元黄金是以ETF形式持有的,如上所述。用相同的3.7波动比率,意味着比特币ETF规模约为2300亿美元/3.7=620 亿美元。我们认为,这是对比特币现货ETF潜在规模的一个现实目标,也许在两到三年内就能实现,尽管大部分隐含的净流入可能是继续从现有工具和场所流向ETF。”

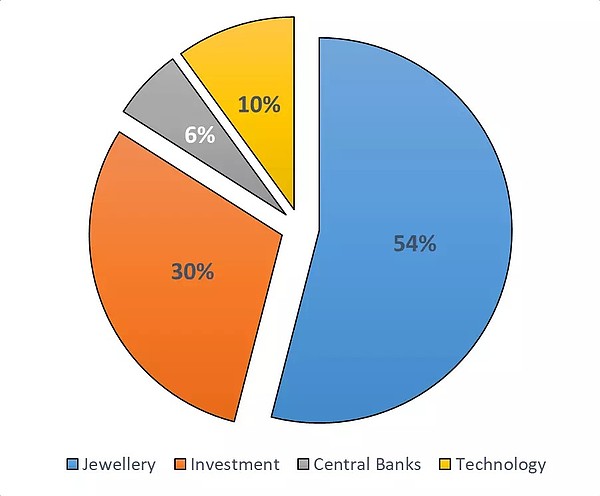

我不是黄金专家,有些基本的数据的出处不知道,比如通常都说黄金的市值是13.7万亿,这个数据哪里来的,找不到。我找到了下图:

图中的投资部分是30%,与尼古拉斯的“用于投资目的的黄金持有量约为 3.3万亿美元”接近,按尼古拉斯的3.3万亿计算,黄金的总市值是11万亿。目前流行的说法是13.7万亿。另外据民间说法,人类从发现黄金以来,目前开采并存世的黄金总量约为18万吨,按照目前金价约2100美元/盎司计算,总价值约为12万亿,与上述数值基本相当。权当认可他的数据。

我的文章是根据市场规律,认为储值价值老二比特币差不多相当老大黄金的市场份额的30%,从而得出3.3万亿的结论。参见我的文章《比特币涨到3.3万亿的依据是什么?》(chainless.hk)。

尼古拉斯的命题是:假设黄金和比特币的在投资组合的配比市值相等,应该如何配比比特币?

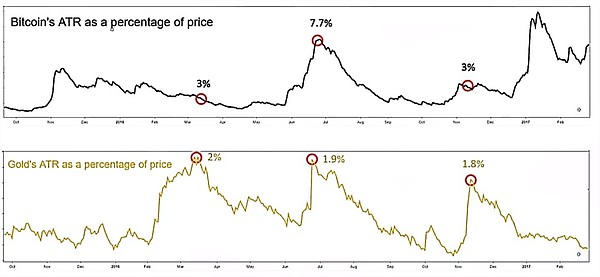

在中3.3万亿黄金投资中,基金只占有7%是2300亿美元。比特币市值是3.3万亿,基金也占百分之七不也是2300亿美元吗?别急,尼古拉斯又说:“比特币的波动性大约是黄金波动性的3.7倍。”波动率通常是短线指标,查到一个按年计算的波动率不容易,下图是覆盖2016年全年的比特币和黄金的波动率对比3.7倍的数据不算离谱,也认可。

比特币的总市值3.3万亿除以3.7的波动率,是0.9万亿,而按2000万个比特币计算,每个比特币的价格是4.5万。根据他的比特币和黄金配置相等的逻辑,现在6.8万的价格高估了。所以才有了2月29日报告:4月份进行的减半活动可能会引发比特币价格大幅下跌,预计下跌至42000USDT。

尼古拉斯的逻辑错误

从表面看尼古拉斯的逻辑是自洽的,但是与事实不符。常见的失误是前提出了问题。尼古拉斯用错了比较对象。

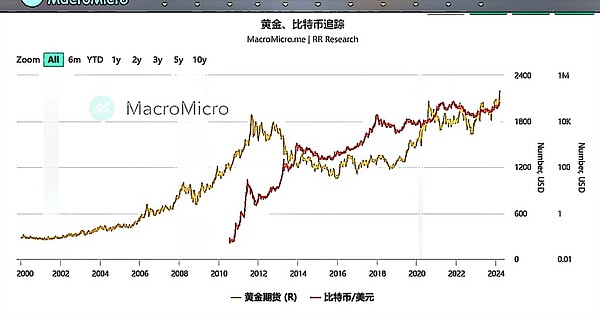

没错,波动率是一个根据风险高低配置资产的指标,用在资产配置时衡量风险因素。据此配置债券、定存、黄金和股票等的比例。从波动率来讲,比特币和黄金不同,但与股票差不多,在配置时要占用股票的配置额度,而不是黄金的。下面这张图清楚说明了这一点。

这张图红线是比特币的走势,黄线是黄金的走势,表面看两者的趋势差不多,注意右边的标尺,比特币是按100倍为刻度,而黄金是一个刻度增加600元。虽然都是储值价值,特性有相同的地方,但是涨幅刻度完全不同,比特币不可能与黄金作为比较对象,两者的差距表现为两个物种。如果这个趋势成立。黄金到2400元,比特币到100万一个!

回到文章的开头,尼古拉斯说:“鉴于比特币被认为是数字黄金,因此最类似的资产就是黄金。”往好里说他只看到问题的表面,而缺乏深度思考能力,没有认真区别两者的不同。

往坏里说,他是揣着明白装糊涂,误导市场。

看空没有问题,但是要找一个像样的理由。