PayPal入局、Dai品牌重组 稳定币赛道迎来二次大战?

北京时间 8 月 7 日晚,支付巨头 PayPal 宣布将推出稳定币 PayPal USD (PYUSD)。PYUSD 将全权由美元存款、短期美国政府债券以及其他现金等价物背书,并有意在美国范围内逐渐开放给 PayPal 的广大客户。

值得注意的是,PYUSD 的此次发行工作由 Paxos Trust 执行。Paxos 已经是稳定币行业内的「老熟人」了,成立于 2013 年的 Paxos 主要提供现金托管、加密货币服务、数字资产发行、证券和商品结算等服务。在 2018 年 9 月,Paxos 获得了纽约州金融服务部(NYDFS)发行的稳定币的许可,随即推出了 Pax Dollar(USDP)稳定币,USDP 发行之初,这款稳定币一度占据了以太坊上近 30% 的稳定币市场,但桎梏于有限的应用场景,之后市场份额持续下滑。

FTX 首席执行官 Sam Bankman-Fried(SBF)认为,Paxos 获得发行稳定币许可的 2018 年,见证了五种稳定币之间发生的「第一次稳定币战争」,在这场竞争中,USDT 和 USDC 胜出,而 TUSD、GUSD 以及 USDP 则相继退出战场。

仅仅一年后,Paxos 与 Binance 合作推出又一款稳定币 BUSD。SBF 认为,BUSD 的崛起可能会引发「第二次大稳定币战争」,其市值在推出后的几个月飙升极快。

Paxos 与 Binance 的合作可谓是各取所需,Binance 可以拥有合规品牌的稳定币,而 Paxos 也能伴随着 Binance 的全球化扩张,夺回丢失的市场,2022 年 11 月,USDP 和 BUSD 在以太坊上的稳定币市占率达到了 23% 的历史最高值。

然而由于 SEC 的监管压力,Paxos 选择终止与 Binance 就 BUSD 的合作关系,停止发行新的 BUSD。即便如此,在之后的很长一段时间里,按市值计算,BUSD 仍一直是 USDT 与 USDC 之后的第三大稳定币。

然而近期,MakerDAO 选择将自己的利润分给用户,DAI 存款利率提高至 8%,让其市值超越了 BUSD。而随着 PayPal 的 PYUSD 登场,第二次稳定币竞争似乎再度拉开帷幕。

PayPal 大军压境

PYUSD 将在未来几周内推出,购买 PayPal USD 的符合条件的美国客户将享受到一系列的金融便利:他们可以在 PayPal 与兼容的钱包间自由转移 PYUSD、使用 PYUSD 完成点对点交易、选择 PYUSD 作为支付工具、并能够在 PayPal 平台上轻松将其它加密货币与 PYUSD 互相转换,此外,客户还可按 1 美元的价格购买或出售 PayPal USD。

截至目前,PayPal 在全球拥有超过 4.31 亿活跃账户。作为 PayPal 网络内唯一支持的稳定币,PayPal USD 利用 PayPal 在大规模支付方面数十年的经验,并结合了区块链协议的速度、成本和可编程性,在以太坊区块链上发行的 ERC-20 代币,将可为为全球市场提供一种高度合规的数字货币入口。

PayPal 现在做的事,让人想起 2019 年,当时 Facebook(如今的 Meta)试图推出名为 Libra 的加密货币,意图为全球的弱势群体打造一个金融服务新入口。然而,面对来自全球的监管压力,Libra 最终未能问世。

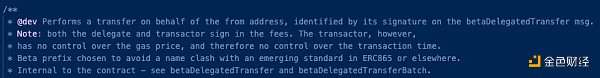

令外界感到惊讶的是,当 PYUSD 的链上合约地址被公之于众时,社区发现代理的「所有者」是一个「简单的多重签名」合约,该合约至少已经部署 2 年了。

同时,合约中显示的「避免与 ERC865 中的新兴标准发生名称冲突」,要知道 ERC865 早在 2018 年就提出了。再结合 PYUSD 使用的是陈旧的 Solidity 0.4.24 版本,社区成员得出结论:PayPal 一定在几年前就在筹备 PYUSD。

加密分析师 Miles Deutscher(@milesdeutscher)也在自己的社交媒体列出了今年 PYUSD 的工作进展:

2 月 10 日:PayPal 在加密监管审查中暂停稳定币工作; 2 月 13 日:Paxos 在美国证券交易委员会的指控中下令停止铸造 BUSD ; 8 月 7 日:PayPal 推出稳定币(由 Paxos 发行);

显然,PayPal 在 PYUSD 上已经酝酿了很长时间,它发布的时间点也非常巧妙。贝莱德提交了现货比特币 ETF 的文件申请,美法院裁定 XRP 非证券,众议员递交了一份新的数字资产监管法案《21 世纪金融创新和技术法案》。这似乎并非巧合,而是 PayPal 几年来的韬光养晦和长期的战略部署。

随着美国国会逐渐推进立法,像 PayPal 这样更具强大合规背景的美国企业所具有的优势性也会越来越强。而作为 PayPal 的创始人,马斯克是否会将 PYUSD 作为 Twitter 及背后整个 X 生态的支付选项,也为 PYUSD 未来的可能性增添了不少可能性。

DAI 诱人的 8% 年化

在数字货币市场中,年化回报率(APY)一直是评估投资吸引力的关键指标。当 MakerDAO 的 Spark Protocol 页面宣布 DAI 的存款利率 (DSR) 提高至 8%,立即吸引了大型投资者的关注。

据监测,一位巨鲸最近出售了 5640 枚 ETH,购买了超过 1032 万 DAI,同时借出 400 万 DAI,并将这些 DAI 存入 MakerDAO,从而享受高达 8% 的年化回报率。

一直以来,DAI 在加密社区中的评价是缺乏清晰的发展蓝图。与 USDT 和 USDC 不同,DAI 自称是去中心化的稳定币,但由于过度依赖 USDC 的储备,它的去中心化特质显得十分尴尬。在 DEX 交易量中的份额也因此受到影响,2021 年初时的市场领导者地位也慢慢陨落,DAI 正在逐渐变得无关紧要,市场选择了 USDT、USDC 和 BUSD。

然而,在 PayPal 推出 PYUSD 前的一段时间里,作为 DeFi OG 的 MakerDAO 借着 RWA 的叙事再次回到加密舞台的中央。但由于对 MakerDAO 创始人提出的"Endgame"计划反感,顶级风险投资公司如 a16z、Paradigm 和 Dragonfly 纷纷抛售其 MKR 持仓,直至卖光,MKR 也就此卸去了 VC 负担。

随着 MakerDAO 社区于 8 月 5 日投票通过了一项旨在加强其功能和增加新协议的提案,市场对 DAI 的态度似乎开始转变。案在 8 月 7 日得到执行,根据 MakerDAO 的 Spark Protocol 页面,DAI 的存款利率 (DSR) 现已增至 8%。

数据来源:DUNE

这一变化似乎让 DAI 复兴,根据最新数据,DAI 池的总锁定价值 (TVL) 已经超过了 4 亿美元,DAI 的市值也超过了 BUSD。

为了加强其市场地位并吸引更多的用户,MakerDAO 联合创始人 Rune 在社交媒体发布长文,表示在接下来的一年里进行品牌重塑,将 DAI 和 MKR 升级为统一的品牌,暂时命名为 NewStable(NST) 和 NewGovToken(NGT)。此外,MKR 将按照 1:12000 的比率升级为 NGT,而 NST 将有机会挖掘 NGT 代币。

赛道老将

当前的稳定币市场长期以 USDT 和 USDC 为双雄的局面。PayPal 和 Paxos 推出美元稳定币 PYUSD 后,Circle 联合创始人兼首席执行官 Jeremy Allaire 发文为他们祝贺「看到如此重要的互联网和支付公司进入稳定币领域真是令人兴奋。」通过 Payment Stablecoin Act,这可以为发行美元稳定币的机构开辟一个自由竞争的市场。

Jeremy Allaire 还表示,尽管有关美国的炒作不断,但我们估计稳定币 USDC 在美国境外的采用率达到了 70%,其中一些增长最快的地区是新兴和发展中市场。在亚洲、拉丁美洲和非洲等地区,取得了显著的进展。这反映了对安全、透明的数字美元的强烈需求。

Circle 是一家完全受监管的公司,此前一直受到美国机构的青睐。尽管 Circle 面临过硅谷银行破产和与其的关系解除等挑战,USDC 仍然坚固地占据了稳定币市场的第二名位置。

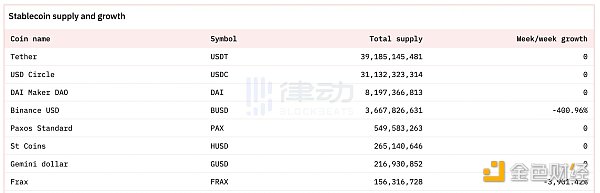

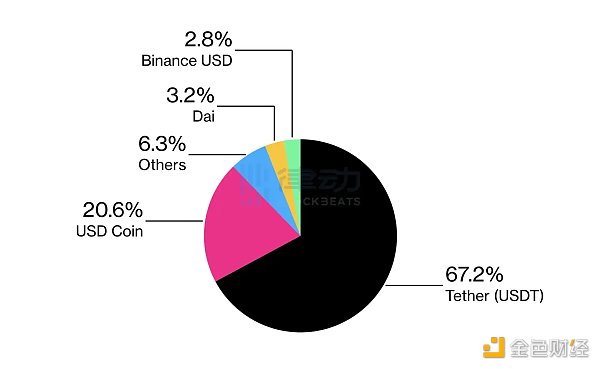

此次 PayPal 推出的稳定币对 USDT 的影响也不容忽略。根据 CoinGecko 的数据,流通中的稳定币价值约为 1260 亿美元,迄今为止最大的是Tether Holdings Ltd.的 USDT。Tether 稳定币 USDT 目前市场份额为 67.2%。

各稳定币市场份额占比,数据来源:DefiLlama

随着 PayPal 的 PYUSD 上线消息,分析师普遍预测 USDT 的市场份额将面临压力。确实,根据 Curve 的最新数据,USDT 在 3pool 中的份额已经微跌,而其价格也稍稍脱锚,略低于 1 美元的锚定价。然而,Tether 首席技术官 Paolo Ardoino 对此并不担忧,他坚称,Tether 主要服务的市场并非美国,因此 PYUSD 对其的影响有限。

Paolo 的信心来自 USDT 巨大的流通量。若将 Tether 的稳定币 USDT 被视为一个国家,它将超越澳大利亚或意大利,在美国政府债务持有者中名列第 20,与全球第四大经济体德国匹敌。Tether 的流通量为 830 亿美元,而且还在不断增长,是一个全球巨头,或许还是一个大而不能倒的庞然大物,已成为加密经济事实上的储备资产。不过,Tether 的劣势也很明显,它在推广美元支持的稳定币方面的成功颇具讽刺意味:Tether 使用一种旨在使政府和中间商从金融交易中脱媒的技术,使美元成为 Web3 的第一个杀手级应用程序。

长期以来,Tether 一直是稳定币的领头羊,近年来,它的主导地位越来越大。该代币占全球稳定币供应量的 68%,高于 1 月份的 50%。Tether 的总市值现在比 2021 年牛市高峰期还要大。

近期 Tether 自行发布的数据也非常亮眼,数据表明,2023 年第二季度 Tether 的营业利润大于 10 亿美元,利润的主要组成部分是 Tether 持有的作为储备金一部分的国库券利息。除了支持已发行代币所需的 100% 储备金之外,Tether 还多准备了 3.3 亿美元的超额准备金。亮眼的数据也是 Tether 的劣势之二,鉴于 Tether 的运营是出了名的不透明,对数据的真实性社区大多持保留态度。但即使有鉴于此,Tether 也赚了很多钱。

那么,Tether 是如何盈利的呢?NextBlock Global 创始人兼《区块链革命:比特币背后的技术如何改变金钱、商业和世界》一书的作者 ALEX TAPSCOTT 发表了自己的看法:Tether 将这些存款投资于政府证券,收益率通常为 5% 或更多。由于 USDT 持有者不赚取利息,因此 Tether 从其投资中获得的收益几乎是纯利润。

在银行业,这在存款支付和通过贷款赚取的收入之间分配,称为净息差或 NIM。当利率上升时,银行需要留出更多资金,以防贷款违约,因为利率上升通常会给借款人带来压力。最终,客户要求对他们的储蓄有更高的兴趣,这挤压了利润。

「Tether 不用这些问题,它只向美国政府提供贷款,这被认为是无风险的,而且用户不期望回报。」ALEX TAPSCOTT 这么写到。

稳定币二战,一触即发

在全球金融市场中,稳定币的盈利模式已被 Tether 成功验证。因此 PayPal 等全球巨头入场也就并不出人意料。对于 PayPal,这是其在支付战场上寻找更高收益和多元化机会的方法。作为出入加密世界的便捷通道,稳定币通常被视为引导加密用户的重要工具。有了 PayPal 这样的全球支付巨头加入,稳定币市场似乎又有了新一轮的想象空间。

长久以来,稳定币市场保持着以 USDT 和 USDC 为双雄的局面,然而,尽管它们在加密市场中具有巨大的影响力,但在传统金融领域和日常生活中,它们的应用仍然较为有限。

「在 Web3 的经济前沿,一切皆有可能——甚至 PayPal 似乎也意识到了这一点。任何关心未来并希望在塑造未来中发挥作用的人都应该密切关注稳定币战争。」ALEX TAPSCOTT 也认为随着 PayPal 加入战斗,一场新的稳定币战争越来越近。

然而,随着 PayPal 这样更多的传统金融机构和科技巨头的加入,Web3 经济的边界正变得越来越模糊。正如 ALEX 所提到的那样,PayPal 的加入可能标志着一场新的「稳定币之战」的序幕。未来的加密市场,也似乎又要迎来一轮激动人心的风云变幻。