深度解析LSD赛道:为何Lido仍是被看好的对象?

原文作者:Arthur 0x

原文编译:深潮 TechFlow

摘要

-

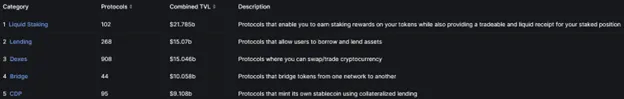

流动性质押是加密货币中为数不多的协议已实现独特产品市场契合的领域之一,协议通过解决权益证明(PoS)区块链的代币持有者面临的资本效率问题。这导致该赛道在去中心化金融(DeFi)领域拥有最大的总锁定价值(TVL)(220 亿美元)。如果 PoS 链的资本效率问题仍然存在,将会对流动性质押解决方案产生长期需求。

-

随着协议服务的链的价值增长,流动性质押市场规模也在扩大。如今,排名前五的智能合约链上的流动性质押协议每年创造超过 8 亿美元的收入。此外,由于其常用性和非波动性,该行业的盈利质量优于其他 DeFi 行业。

-

由于 Lido 在 stETH 周围建立了强大的网络效应,并且具有可靠性的良好记录以及采用 SSV 和 Obol 的去中心化验证者技术,因此它具备捕捉行业增长的良好条件。

-

我们认为,在中期内,Lido 的收入有可能增长 3 倍,主要原因是: 1)以太坊市值增加, 2)上海升级后以太坊权益抵押比率上升, 3)去中心化流动性质押协议的市场份额增加, 4)Lido 的持续主导地位。

由于流动性质押协议能够解决权益证明者面临的资本效率问题,因此已经实现了良好的产品市场契合。

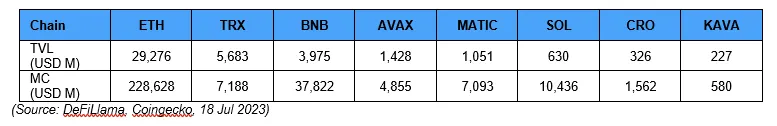

如今,按照总锁定价值排名的顶级智能合约链都在运行 PoS 或 PoS 的变体,——例如委托权益证明、授权证明等。

这些区块链允许用户质押他们的代币,以换取增加网络安全性的回报。然而,质押者的代币通常需要经历解质期,解质期的长度根据协议的不同而有所不同,通常为几天到几周。这给质押者带来了资本效率的关键问题。

流动性质押协议应运而生,它允许用户质押他们的代币,以换取一种代表他们对质押资产和相应质押奖励的权益的收据代币。这种收据代币可以自由转移和用于 DeFi 活动,如交易、流动性池以及借贷。

最重要的是,流动性质押协议为质押者提供了两个关键的价值主张—— 1)产生收益的能力和 2)质押资产的流动性,这两者共同解决了资本效率问题。正因如此,流动性质押赛道拥有 220 亿美元的总锁定价值,是总锁定价值最高的赛道。

我们认为,这种产品市场契合是流动性质押赛道独有的——如果 PoS 类型的链仍然受欢迎,资本效率仍将是一个重要问题,从而产生对流动性质押解决方案的长期需求。

流动性质押协议为一个庞大的市场提供了可持续的收入来源。

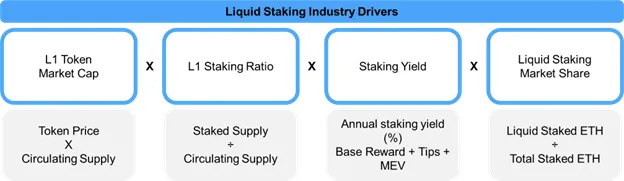

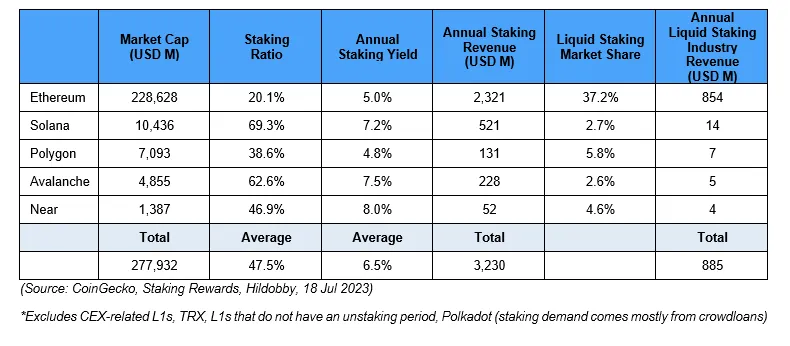

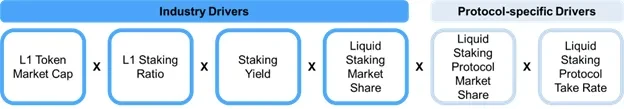

从宏观角度来看,流动性质押收入的潜在规模由以下四个增长驱动因素决定:L1代币的市值、L1的质押比率、质押收益率以及质押服务商的市场份额。

总而言之,这些驱动因素催生了一个每年产生数百万美元收入的行业。仅排名前五的 PoS 智能合约平台每年就产生了 8.93 亿美元的奖励,这些奖励归属于流动性质押协议。

此外,与其他区块链应用相比,这种收入流的质量更高,因为它具有重复性。例如,去中心化交易所(DEX)的收入具有周期性,并且高度依赖市场环境。一般来说,在牛市期间,DEX 的交易量较大,在熊市期间则逐渐减少。这导致协议层面的收入来源不稳定。不幸的是,这也是许多其他区块链应用的情况——NFT 市场在 NFT 熊市期间收入下降,货币市场的收入随着对杠杆需求的减少而下降。因此,我们认为,在一个波动和反应迅速的市场中,流动性质押赛道的稳定收入来源是一个常常被忽视的优势。

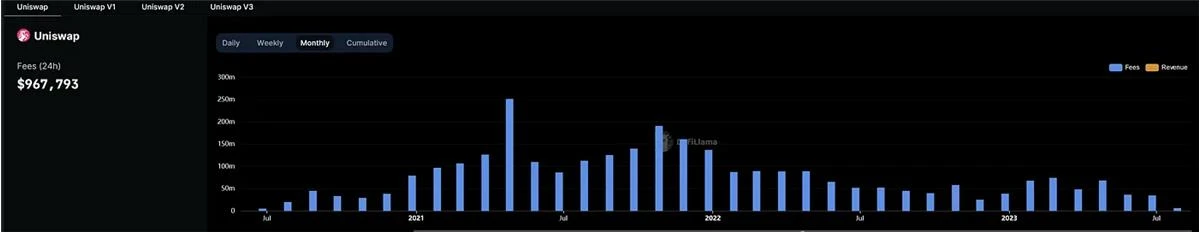

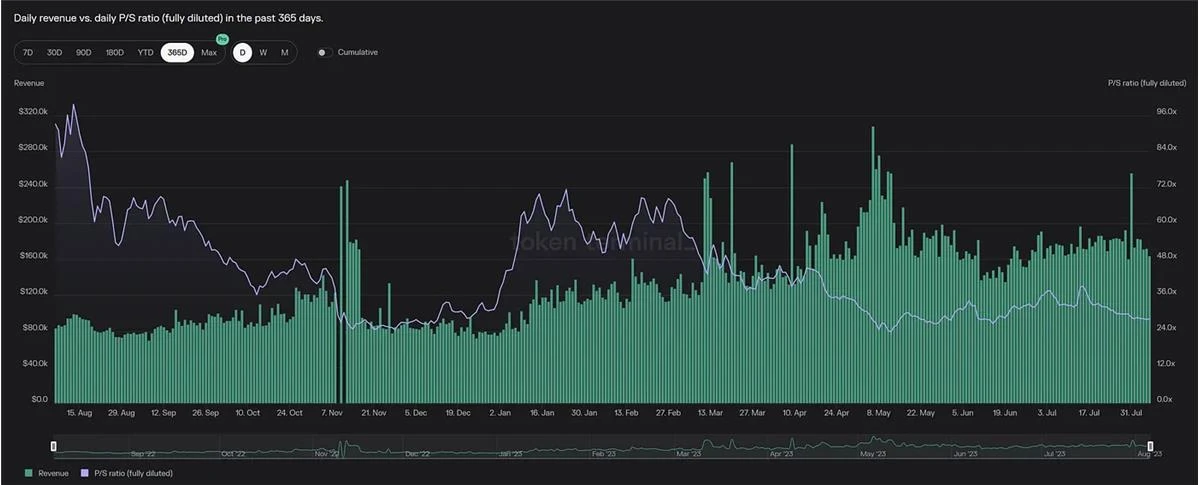

通过对比 Uniswap 和流动性质押赛道龙头 Lido 的月收入,可以很容易地说明该赛道收入的质量。Uniswap 的月度收入在 2021 年 5 月和 11 月分别出现了两个局部高峰,与这两个月的市场顶部相吻合。随后,在随后的熊市中,随着交易量和流动性的减少,月度收入逐渐下降。

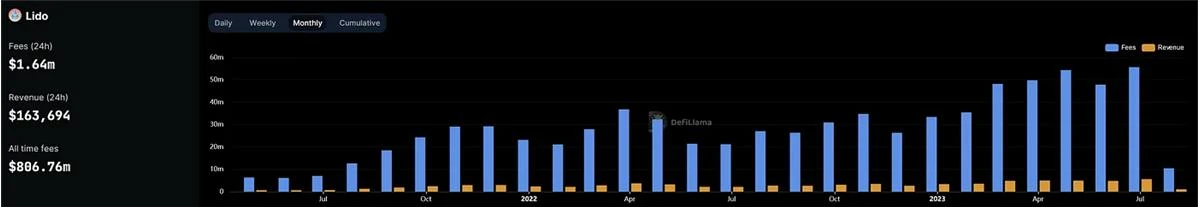

与之形成鲜明对比的是,Lido 的收入在过去几年中保持了稳定,没有出现重大波动。这表明了权益抵押收入的稳定性——无论市场情绪如何,只要区块链继续运行,流动性质押协议就会持续产生收入。我们认为,这种现象的一个重要含义是,与具有周期性业务的其他协议相比,流动性质押协议应该获得更高的估值倍数。

Lido 目前是流动性质押领域的市场领导者,总锁定价值接近 150 亿美元。事实上,它也是所有链上总锁定价值最高的 DeFi 协议。Lido 的 ETH 收据代币 stETH 也是最具流动性的质押 ETH 代币,并具有最大的可组合性。我们对 Lido 能够不断壮大并继续利用其建立的网络效应来巩固市场份额充满信心。

在评估特定流动性质押协议的优势时,我们还考虑了两个额外的参数—— 1)市场份额和 2)对质押奖励的收取比例。在接下来的部分,我们将阐述每个驱动因素增长的理由以及它们如何推动 Lido 持续成功的发展。

1.第一层(L1)代币市值增长

Lido 将从其所服务的底层 L1 链的增长中受益,因为其以美元计价的总锁定价值(TVL)与这些 L1 代币的价格呈线性相关。目前,Lido 正在积极服务三个链 —— 以太坊(TVL 的 98.9% )、 Polygon (0.7% )和 Solana(0.4% )。如果这些链继续增长,它们的代币应该会反映这些基本面。因此,即使以代币计价的 TVL 不增长,Lido 的以美元计价的 TVL 也将继续扩大。

值得注意的是,以太坊的增长对 Lido 的基本面影响巨大。以太坊是迄今为止最大的智能合约 L1 链,其市值是 BNB 链的 6 倍,Solana 的 23 倍。ETH 也占据了 Lido TVL 的最大份额。

在这方面,我们对以太坊的长期前景特别看好,我们目睹了主要协议升级的成功,例如伦敦升级(EIP-1559 —— 改善交易费用和 ETH 通证经济学的用户体验)、巴黎升级(PoS —— 减少能源消耗并为可扩展性升级奠定基础)以及上海/Capella 升级(ETH 提款)。从采用的角度来看,以太坊仍然是安全的 L1 DeFi 活动的首选平台,应用程序如 Aave 和 Uniswap 使用户能够轻松交易和借贷。同时,它继续作为众多扩容解决方案的安全结算层,从 zkRollups(Polygon zkEVM、zkSync、 Starknet )到 Optimistic rollups( Arbitrum 、 Optimism ),实现了廉价和快速的交易,并为 ETH 交易费做出了贡献。因此,我们相信 Lido 将从这种本土优势中获得实质性的好处。

此外,我们将 Lido 的多链操作视为对替代 L1 链增长的看涨期权。我们认为开发者和用户有不同的需求,可以通过其他链来满足这些需求。从 Lido 的角度来看,为这些链提供服务是去中心化业务的明智手段。

2.L1 质押比例增长

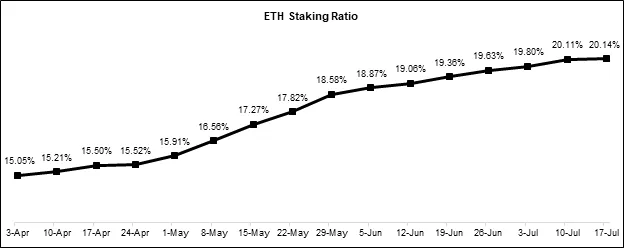

我们相信以太坊的质押比例将继续上升,特别是在最近的上海/Capella 升级取得成功之后。当以太坊首次在信标链上实施质押时,早期质押者在存入 ETH 时并没有完全确保其资产的技术可行性和提取时间表,因此以太坊的质押比例相对于其他 PoS 链来说较小。随着上海/Capella 升级的完成,这种风险因素在很大程度上得到了缓解,成为质押比例增长的关键推动因素。事实上,ETH 的质押比例从上海/Capella 升级时的约 15% 稳步增长到今天的约 20% 。

我们预计质押比例的增长将使流动质押领域受益,因为虽然质押风险降低了,但用户仍然面临资本效率的同样问题。通过转换为 Lido 的 stETH,占据大部分 ETH 供应的普通 ETH 持有者现在可以在保留大部分链上可组合性的同时,享受到 ETH 的实际收益。

3.质押收益增长

我们承认,在所有条件相等的情况下,随着质押比例的增加,质押收益会压缩。然而,当前的链上活动水平与历史上的牛市水平相比相形见绌。以太坊上任何链上活动的增加,例如 NFT 的铸造和去中心化交易量的激增,都将推高交易费用和 MEV。这将有助于缓解基础奖励的压缩,并为 Lido 的收入的稳定性做出贡献。

4.流动质押市场份额增长

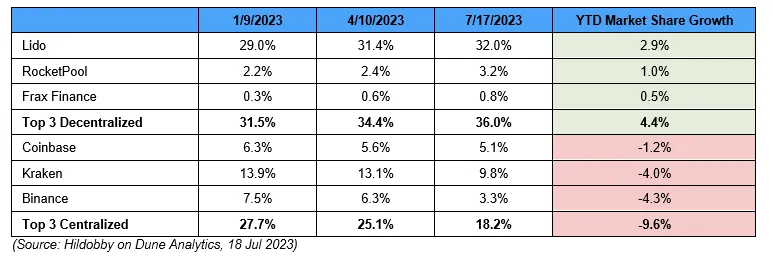

我们预计,在中心化参与者提供的质押服务受到增加的监管审查的背景下,流动质押领域将受益。截至目前,排名前三的中心化质押服务提供商已经放弃了 9.6% 的市场份额,这部分份额已经被其去中心化对手部分吸收。值得注意的是,Lido 一直是这一趋势的最大受益者,市场份额增长了 2.9% 。我们相信,这表明由于 stETH 在 DeFi 中的流动性和可组合性,它仍然是大多数质押者的首选之一。

5.Lido 市场份额增长

在行业的推动下,我们相信 Lido 将能够继续在市场份额上占据主导地位,这得益于其在 stETH 周围建立的独特网络效应。目前,Lido 占据了 86% 的流动质押 ETH 市场份额,几乎是第二大去中心化参与者(rETH)的 6 倍。

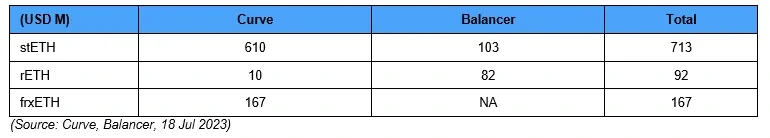

这是由于围绕 stETH 代币的流动性和实用性形成的幂律动态。stETH 是 DEX 上最具流动性的质押 ETH 衍生品。仅在以太坊上,stETH/wstETH 的流动性约为 7 亿美元(与 WETH 和 ETH 配对),是 rETH 的 8 倍。因此,可以说在所有的替代方案中,Lido 最好地实现了流动质押协议的主要目标 —— 为质押者提供最佳的流动性。

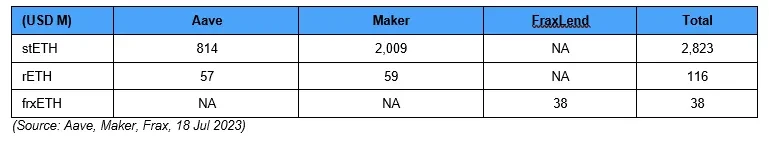

随着建立了可观的流动性基础,stETH 的流动性护城河进一步增强,因为该代币的更多用途得以解锁。其中一个例子是将流动质押的 ETH 用作货币市场协议中的抵押品。流动性是评估资产是否适合用作抵押品的关键参数,只有具有足够的流动性深度,才能有效处理资产清算。因此,毫不奇怪的是,stETH 也是在货币市场协议中最广泛使用的质押 ETH 衍生品作为抵押品。

6.Lido 的价值捕获

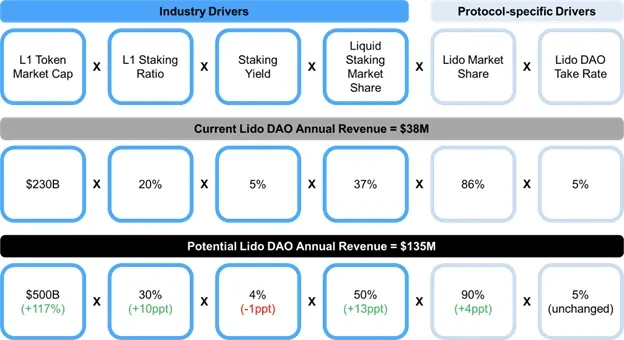

目前,Lido 对质押奖励实行 5% 的收取率,直接进入由$LDO 代币持有者管理的 DAO 国库。这使我们能够很容易地了解到在特定参数下 Lido 的潜在收入。

综合考虑 Lido 的所有价值驱动因素,我们认为在中期内,Lido 的基本面仍有相当大的增长空间。我们在下面列出了一些粗略的数字,以说明 Lido 的潜在市场机会。

-

我们预计在未来 12 个月内,以太坊的质押比例将达到 30% ,因为用户开始消化提款的降低风险。

-

在这种情况下,质押收益预计将下降至约 4% 。

-

随着时间的推移,我们还相信流动质押协议可以占据市场的 50% ,因为用户要求其资产的资本效率。

-

此外,如果 ETH 回到历史最高价 4, 000 美元(5000 亿美元市值),仅从以太坊流动质押领域就意味着 30 亿美元的年收入。

-

假设 Lido 在以太坊流动质押市场的份额略微增加至 90% ,Lido DAO 的年收入可能达到 1.35 亿美元,奖励收取率为 5% 。

-

这意味着 Lido 当前完全稀释估值 18 亿美元的情况下,前瞻性的 FDV/Revenue 比率为 13.5 倍。

最后的思考

再次强调,我们对流动性质押领域的前景感到乐观,因为领先的项目为其所服务的庞大且不断增长的市场提供了独特的价值主张。我们进一步概述了支撑该行业增长的四个关键驱动因素,并详细说明了每个指标如何进一步扩大。

我们还论述了 Lido 将继续在市场份额上占据主导地位,这是由其所建立的围绕 stETH 的强大网络效应所推动的,这种效应源于代币的流动性和可组合性。如果我们对该行业中期增长的观点被证明准确,我们展示了 Lido 从这里有 5 倍的收入增长机会。

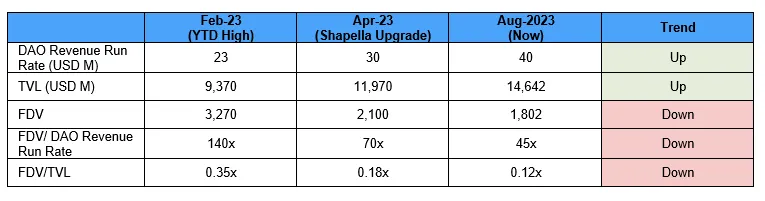

在短期内,市场似乎已经从最初围绕上海/Capella 的炒作中转移。这从 Lido 的总锁定价值(TVL)和收入增长率上升,而估值倍数压缩的情况可以看出。我们相信,这种估值和基本面的偏离不会永远持续,而 LDO 现在提供了一些最佳的风险调整回报。