GMX 竞争对手,可以在3个创收平台获得并赚取!

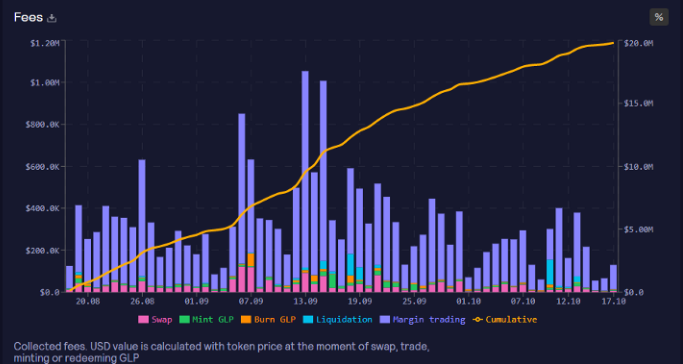

这是一个永久交易平台,你可以在其中充当赌场的一部分并分享赚取奖励来自平台产生的费用——即从交易和清算中获利。尽管上个月遭受了 50 万美元的攻击,但 GMX 继续受到欢迎并显示出它的干预,在当前的熊市中其 TVL 稳步增长:

TVL 的迅速崛起表明 GMX 的受欢迎程度并未减弱,并且它继续证明它可以提供最优的市场价格,同时对交易的价格影响最小——同时为其原生代币质押者带来可观的费用和利润:

由于它的成功,难怪有这么多人在不同的链上分叉 GMX 并找到类似的成功。对于今天的文章,我们将介绍一些类似 GMX 的选项,我们已经看到在过去几个月中获得了类似的受欢迎程度,以及为什么(如果您觉得自己错过了 GMX 上的船)它可能是考虑进入其中之一的好时机。

在我们进入替代列表之前,让我们首先回顾一下 GMX.io 是什么,以及它为什么如此成功。

GMX:$GMX 和 $GLP

与许多其他原生 DEX 代币一样,$ GMX从协议费用(即掉期/交易费和代币排放)中获得价值和效用。平台产生的费用越多,$GMX 代币的价值就越高。更准确地说,协议总费用的 30% 用于 $GMX 质押者,70% 用于 GLP 持有者。然而,真正让 $GMX 与其他代币不同的是,如果您质押 $GMX,您收到的奖励将以 $ETH 的形式发放并托管 $GMX(迄今为止,如果您在 Arbitrum,则年利率总计 13.25%)或$AVAX 和托管 $GMX(迄今为止,如果您使用 Avalanche,则 APR 总计 13.81%)。

姊妹代币 $ GLP主要从交易者清算中产生收入(确切地说是协议总收入和排放量的 70%)。换句话说,你将从所有那些因杠杆失败的多头和空头而受到影响的人那里赚钱。此外,$GLP 本身更类似于 ETF,而不是加密货币。根据我的阅读,它与Midas Investment 的 Stable YAP 或 Defi Yap产品非常相似,因为它由一个再平衡的加密货币篮子组成。正如我之前提到的,因为 GMX 在两条不同的链上,所以有两种不同类型的 GLP。

1:Metavault.trade 目前高达 69.33% APR

在Metavault.trade 上,您会发现与 GMX 几乎相同的布局,在简单掉期的基础上拥有 30 倍的杠杆,降低了清算风险,并且对退出和进入头寸的价格影响最小。再次与 GMX 类似,您可以质押 $MVX 或 $MVLP 以赚取平台清算和/或费用:

您可能会首先注意到,APR 明显高于 GMX,目前 $MVX 为 50.38%(GMX 为 13.78%),指数代币 $MVLP 为 69.33%($GLP 为 19.98%)。我不能 100% 确定为什么 Metavault 的利率要高得多,但我最好的猜测是它与每笔股份的 TVL 有关——GMX 目前持有价值 388,847,051 美元的 GLP 股份,而 Metavault 目前只有有价值 4,580,893 美元的 MVLP 质押。与任何流动性池的机制一样,供应量较低通常意味着质押者能够获得更高的奖励,因为他们每个人都能够获得更大的奖励费蛋糕。

2:Arbitrum 目前 20.74% 年利率

再次与 GMX 相似,Mycelium在 Arbitrum 上的竞争对手越来越大,它拥有索引的 $MLP 代币 - 一种允许质押者赚取平台产生的所有费用的 70% 的代币(类似于 $GLP),以及 $MYC - 它的原生代币平台代币,类似于 $GMX。

与 Mycelium 的一些主要区别在于,质押的 $MYC 有一个 14 天(两周)的锁定期周期,同时赚取所有赚取的 $ETH 利息(而不是 $ETH + 任何其他托管代币)

最后,Mycelium 上交易者的另一个有趣功能是,收入前 50% 的交易者获得奖

金,赚取平台产生的 10% 的费用——激励交易者继续交易。

目前,$MYC 质押利率为 15.33% 的年利率(GMX 为 13.78%),$MLP 质押者目前可以赚取约 20.74%(而 $GLP 为 19.98%)。

3: Gains Network 目前 9% APY

尽管它与其他平台相似,因为它从交易员费用中产生收入,但我最后提到的是Gains Network ,因为与其他平台相比,它也有一些最明显的差异。也许最大的一些事实是您可以使用 150 倍杠杆,并且您可以交易几乎任何市场,包括外汇和股票。

$GNS 矿池:原生代币 $GNS 是通货紧缩的,可以单质押,根据他们的白皮书赚取“40% 的市价单费用和 15% 的限价单费用”。迄今为止,$GNS 池产生了大约 4% 的 APY,如果你持有他们的 NFT 之一,则能够获得更高的奖励:

$DAI 保险库: Gains Network 的 $DAI 保险库可能与 GMX 的 $GLP 代币最相似,并且基本上是交易者的利润和/或损失进行交易的保险库。换句话说,$DAI 金库的收益率将根据交易中赢或输的人数而有所不同。关于 $DAI Vault 需要注意的另一件重要事情是,一旦质押,每 24 小时只能提取一次您的质押(从您的初始质押中)的 25%。因此,如果您质押价值 100 美元的 DAI,您每 24 小时只能提取 25 美元。迄今为止,$DAI 保险库提供的复合年利率约为 9%。

关于类似创收平台要考虑的一般因素:

如果创收平台会失败,那么 GMX 也会失败:所以我在很多地方都听到/读到过投资其中之一与拥有自己的创收平台

有何相似之处。这可能是一个公平的比较,因为疯狂利用杠杆的人通常会进行一些非常重要的赌博以获得大笔支出。然而,问题在于,就像赌场一样,协议的收入结构是基于房子会赢的事实。换句话说,该平台假设可能总会有人在做空和做多时被清算。大多数人确实不擅长交易,而且大多数人都会赔钱,但仅仅因为我们知道这在统计上是正确的,如果大鲸鱼来了并获胜,这些类似赌场的平台会如何发展还有待观察,并且大获全胜。

APR/APY 利率不会永远持续:所有这些平台的普遍共识是,收入并没有真正跟随市场,而是交易者对市场的反应。换句话说,仅仅因为 $BTC 下跌并不一定意味着 $GMX 会下跌——这取决于有多少人在交易并清算他们的 $BTC 多头和空头。话虽如此,当出现巨大的不可预测的波动时,所有这些平台都会获得巨大的收益,而且许多交易者可能会左右摇摆。另一方面,如果没有人受到影响并且市场停滞不前,那么像 $GMX 这样的代币很可能不会产生大量的回报。

结论

推测类似赌场的收益分享模式可能是下一代 DEX,目前看来是对的。只要这些模型被证明是成功的,可能会继续看到越来越多的类似 GMX 的前叉弹出。仍然相信收益分享模式与一般加密货币的“去中心化”精神非常吻合,对 GMX 模式的下一次迭代将带来哪些创新感到非常兴奋。