上线 24 小时 TVL 逾 1.8 亿美元,BarnBridge 是什么?

撰文:阿得

老矿年化收益不断降低,新矿跑路屡发,收益耕作的农民最近陷入了无(优质)矿可挖的状态。10 月 19 日,一个名为「BarnBridge」的去中心化跨平台衍生品协议却悄然间为市场带来了久违的热度。正式上线前 BarnBridge 平台 8255 万美元 的锁仓资金量在上线后的前 24 小时里飙升至 1.8 亿美元 ,市场又感受到了不久前那个属于 DeFi 的燥热夏天的余温。

BarnBridge 是什么?BarnBridge 的分级衍生品又是如何运作的?本次链闻将带大家一同了解。

BarnBridge 是什么?

BarnBridge 是跨平台的分级衍生品协议,通过 收益率 及 波动率 几个维度量化并分批标记 DeFi 产品风险,将风险分级,以提供给不同需求的投资者选择。

在 BarnBridge 看来,DeFi 各平台如 MakerDAO,Synthetix,AAVE,Compound,Curve 都可以给用户提供较好的收益回报,但目前并没有智能合约可以将不同的协议组合并生成标准化的风险曲线,然后基于这个曲线提供对冲衍生产品。对风险控制要求极高的传统金融机构如果想进入 DeFi,势必会选择基于稳定收益大幅度优化风险的新衍生工具。

初期产品:智能收益债券和智能 Alpha 债券

BarnBridge 在初期将先推出包括基于以太坊的收益类产品「 智能收益债券(Smart Yield Bond) 」以及可对冲任何 ERC20 代币的市场价格波动的衍生工具「 智能 Alpha 债券(Smart Alpha Bond) 」。

智能收益债券

智能收益债券除了可担保生成固定收益,还能通过债务衍生品对冲收益率波动。

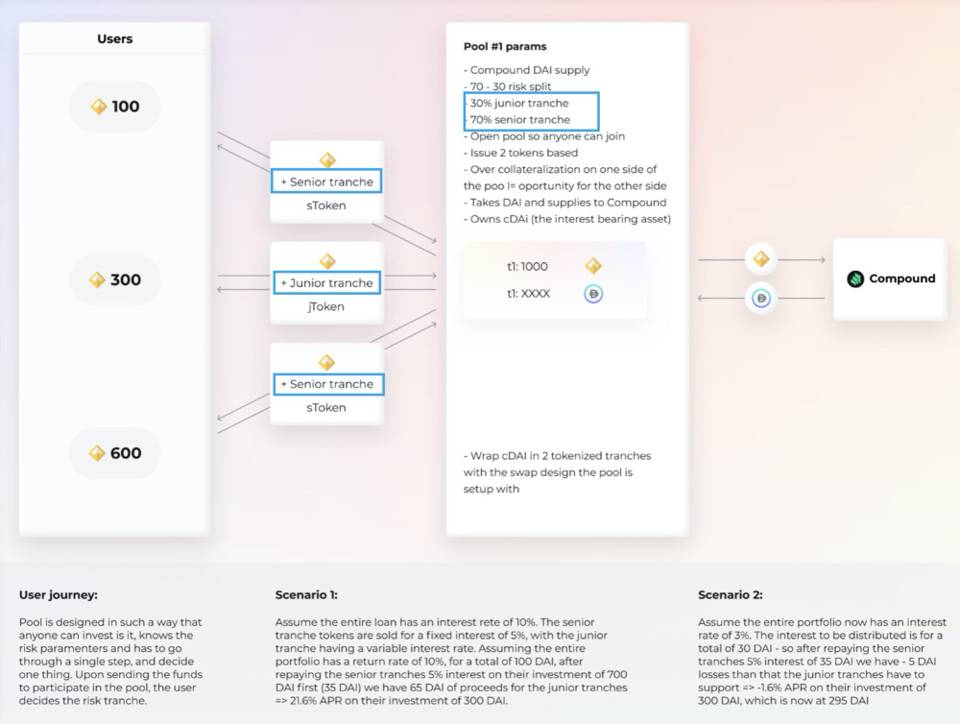

目前 DeFi 生态里出现的利率产品主要为简单的浮动利率类年金产品。Barnbridge 试图通过 收益率分级+分级代币化 将浮动收益率转换为固定利率。这些固定利率产品拥有了传统债券的特征:锁定抵押物,定时支付利息,以及创新型的无截止期限。

什么是分级?

从官方介绍上看,BarnBridge 分级的机制大致可以解释为:把投资者锁定的资产存入贷款平台或 DeFi 项目获得收益,通过收益率分级并代币化将风险分级。投资人可以选择低风险获得低回报的层级,也能选择风险更大但是回报率更高的层级。

是不是很难理解?其实想了解 BarnBridge 的分级机制,我们可以从传统金融的 CDO (Collateralized Debt Obligation),即担保债务凭证开始。 担保债务凭证 指以抵押债务信用为基础,基于各种资产证券化技术,对债券、贷款等资产进行结构重组, 重新分割投资回报和风险 ,以满足不同投资者需要的创新性衍生证券产品。

CDO 具有一些公认的 典型特征 (Stylized Fact),这些特征包括:

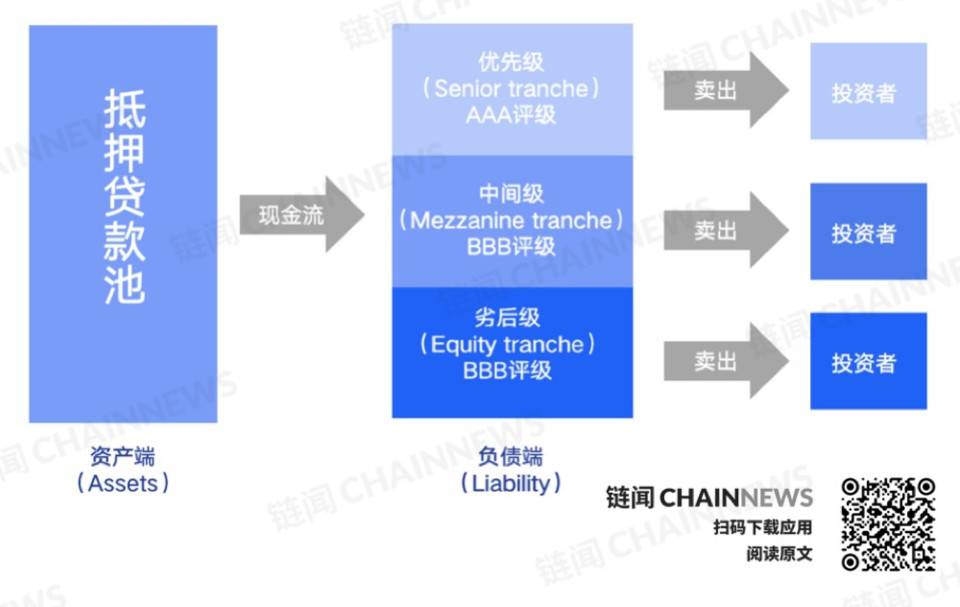

1、CDO 有一个由一系列信贷资产构成的资产池,并以该资产池产生的现金流为基础,向投资者发行不同等级(Tranches)的证券。

2、证券的级别一般包括 优先级 (Senior Tranche)、 中间级 (Mezzanine Tranche)和 劣后级 (Equity Tranche)。所有等级的证券都对应于同一个基础资产池,却具有不同的期望收益率与风险,这是由现金流分配规则或损失承担规则造成的。

现金流分配规则 是指由资产池产生的现金流,其支付利息的顺序分别为优先级证券持有人、中间级证券持有人、劣后级证券持有人。

损失承担规则 与现金流分配规则的顺序相反:如果资产池中的信贷资产出现违约,所有损失先由劣后级证券持有人承担,再由中间级证券持有人承担,最终才由优先级证券持有人承担。

换句话说,劣后级证券为中间级和优先级证券、中间级证券为优先级证券均提供了一定程度的保护。

从 CDO 的例子回头来看,BarnBridge 分级的机制就很清楚了:将 DeFi 产品收益率的波动代币化,代币定价完全由市场驱动。通过收益分级可以获得更稳定的回报,而代币化产品的另一大优势在于该收益还可以随时转让。

智能 Alpha 债券

智能 Alpha 债券不会将收益级别进行分级,而是锚定资产的价格,通过 分级波动率衍生品 对冲市场风险。

举例来说,把 1 ETH 的所有权拆分,分成高风险和低风险两个级别。假设 ETH 当前价格为 $ 1000,然后降至 $ 900,则高风险的部分承担的损失比例更高。相反,如果当前 1 ETH 的价格为 $1000,然后升至 $1100,高风险的部分会获得更高的收益。

这些收益和损失的测量及分配可以通过智能合约完成。每个风险层次(如上所述的高风险和低风险两层)都可作为独立的代币进行交易。例如,jETH (高风险 / 高收益),mETH (风险夹层),和 sETH (低风险 / 低收益)。这些不同的分级将作为风险 RAMP (Risk Assessment & Mitigation Plan)提供给投资者。

分配和治理

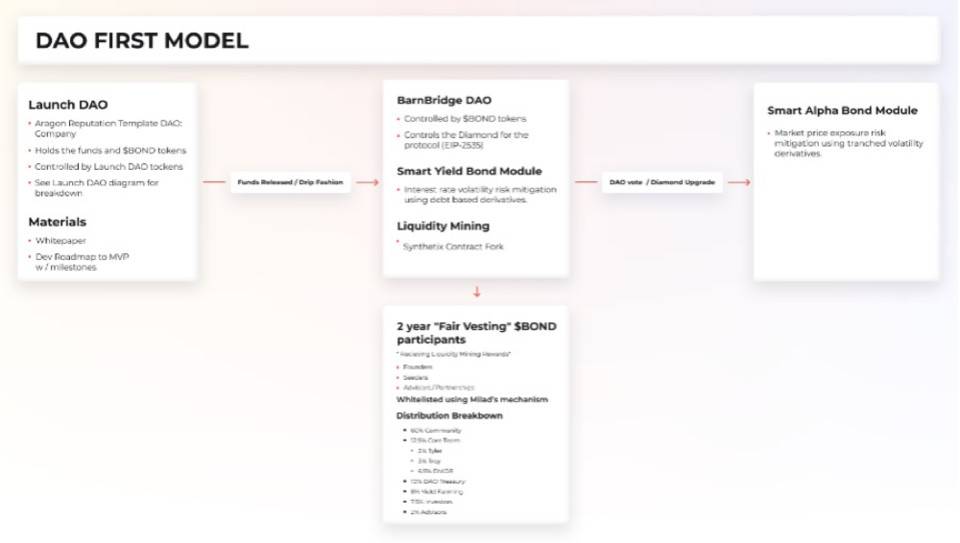

根据官方的产品路线图,BarnBridge 将首先基于 Aragon DAO 公司模板的社区合同来创建 Launch DAO (目前已上线),主要起到孵化的作用。管理合约的 BarnBridge DAO 将在两周内上线。

Launch DAO 将使用 Aragon DAO 公司形态,创始团队、种子轮投资者和顾问都通过持有的代币来代表股份,并且通过代币加权投票来做决策。其原生代币将是 BBVOTE。创始人占比 45%,种子轮投资者占比 45%,顾问占比 10%。Launch DAO 支持率设置为 62%,意味着一项提案必须获得至少 62% 的支持才能获得通过。

BOND 是 BarnBridge 的 ERC-20 代币,主要可用于治理抵押。BOND 的总发行量为 1,000 万,其中分配给创始人、种子投资者及顾问的 BOND 占比 22%,将在两年内每周解锁约 4,230 枚,期间流动性挖矿同时启动。BarnBridge DAO 由 BOND 社区控制,同时基于钻石标准(EIP-2535)构建智能合约。

发展路线

据链闻此前报道,BarnBridge 在 9 月宣布完成 100 万美元种子轮融资,参与的投资者包括 Fourth Revolution Capital、ParaFi Capital、Synthetix 创始人 Kain Warwick 、Aave 创始人 Stani Kulechov 、DARMA Capital 管理合伙人 Andrew Keys、Centrality、Blockchain Companies、Dahret Group。

除却已上线的 Launch DAO 和即将上线的 BarnBridge DAO,其计划推出的智能收益债券和智能 Alpha 债券两个产品预计分别将于 8 周和 16 周内上线。

在未来的发展规划中,BarnBridge 还计划通过一些 Layer 2 的解决方案减低 Gas 成本,同时计划推出智能掉期合约(SMART Swaps)、智能预测对冲(SMART Prediction Hedge)和市场驱动的评级预言机(Market Driven Ratings Oracle)。

小结

以 CDO 为核心的 BarnBridge ,其机制实现了现金流由上至下的分配以及风险由下至上的分担,以此实现了强化了杠杆效应,得到更可控的回报率。目前 DeFi 领域尚未出现类似产品,相信这也是大家趋之若鹜的原因之一。这类产品作为一种转移风险和分散风险的工具存在积极意义,但如果没有清楚认识该结构性金融产品本身的风险点,投资者很难建立有效的控制机制,这也是投资者们需要关注的要点。