比特币是如何对抗负利率的?

作者 / LongHash Kyle Torpey

来源 / LongHash

比特币的主要主张是从整个数字货币系统中去除第三方。比特币用户可完全掌控自己的资金,这就意味着中央银行无法扩大货币供给量,造成通胀;执法部门无法轻易扣押货币;或也无法对谁发送或接收特定类型的货币付款进行审查。

当前全球经济形势下,与比特币相关的主要话题是负利率政策(NIRP)。虽然专家经常在金融媒体上讨论负利率,但并不是每个比特币用户都完全理解。

那到底什么是负利率?它们是如何运行的?比特币究竟是如何对抗负利率的?我们仔细了解一下。

什么是 NIRP ?

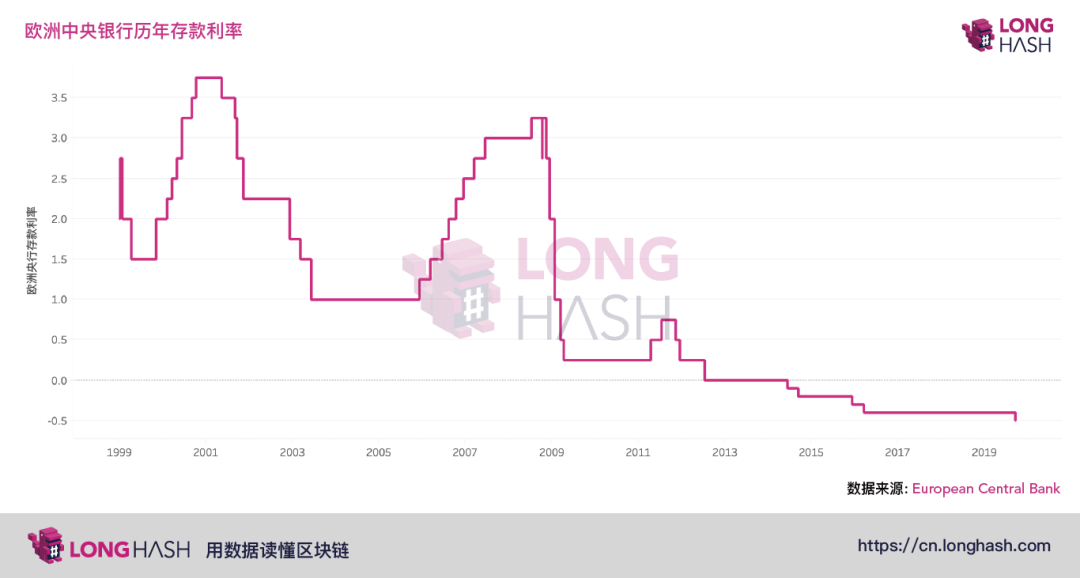

2008 年大萧条以来,中央银行一直使用史无前例的非常规货币政策。过去十年里,量化宽松(QE)逐渐广为人知。但最近,负利率已成为欧洲央行、日本央行以及其他主要经济体中央银行用来增加经济活动、实现通胀目标的另一主要工具。负利率政策(NIRP)是央行将目标利率设定为零以下的工具。这意味着中央银行,甚至是私人银行,将向存款人收取手续费,而不是存款人从中赚取利息。负利率政策(NIRP)的基本目标是,尽可能让货币在经济中流通,以避免通货紧缩(简称通缩)(一些主流经济学家认为通缩是大恶魔)。他们认为,价格下跌并不会增加消费或投资,反而将导致储蓄积累,从而进一步造成经济放缓、失业增加,最终陷入螺旋式通货紧缩。这种思想流派的基础是经济学家约翰·梅纳德·凯恩斯(John Maynard Keynes)的著作,所以称为凯恩斯主义经济学。

虽然世界银行在 2015 年报告中称,非金融危机时期,整个欧洲负利率的扩散是“前所未有的”,但全球十大经济体中,5 个经济体正通过各自的中央银行采取负利率政策(NIRP)。

银行出现的问题

UniCredit 的 CEO Jean-Pierre Mustie 认为:银行家应为负利率欢欣鼓舞,因为没有负利率,经济形势将更加糟糕。但可以想象,增加银行支出对业务是不利的。CoinShares 最近一份报告阐释:

“目前银行陷入困境,不得不做出大胆的决定:要么冒着客户离开的风险,向客户收取存款手续费;要么首当其冲缴纳超额准备金,进一步挤压盈利能力。”据彭博社报道,由于丹麦推出负利率政策(NIRP),丹麦银行利润大幅下降。丹麦的负利率政策(NIRP)是丹麦克朗与欧元挂钩的结果,因为欧洲央行(ECB)早在 2014 年就已实施负利率。

巴伦周刊(Barron’s)称:德国最大的两家银行 CEO 表示欧洲央行(ECB)的负利率政策(NIRP)是不可持续的,并且认为这将会对银行体系及整体经济产生严重的负面影响。而瑞士最大的两家银行——瑞士信贷(Credit Suisse)和瑞银(UBS)的前CEO最近指出负利率政策(NIRP)是“非常疯狂的”,这一看法进一步推动了事态的发展。正如奥地利经济周期理论所述的那样,负利率政策(NIRP)对普通美国人的影响,主要涉及三个方面的问题:(1)银行额外收取手续费给储蓄造成损失;(2)如果长时间使用负利率政策(NIRP),将会给储蓄造成进一步的损失;(3)总体上,经济波动加剧。

比特币解决了这个问题

与比特币相关的货币政策是在网络任一节点上运行的共识规则中设立的。从技术角度而言,在加密货币系统中有可能实施类似于负利率政策(NIRP)的措施(Freicoin 曾做过),但此种改变基本无法在网络节点之间获得共识。正如关于区块大小长达数年的辩论,改变比特币共识规则非常不易。改变比特币货币政策或对比特币持有者有效征收税费,都将是充满争议的变化。由于矿工的主要目的是保护网络安全,所以这种改变只有可能在一种情况下发生:事实证明交易手续费无法长期替代区块补贴。

最近研究文章中指出,即使这样,依然还有一些其他的解决方案。比特币和黄金一样,是硬货币。虽然,第三方适量供应货币有利于短期价格稳定,但需要权衡一下施加给中央银行的政治压力。这可能导致政策不符合法定货币用户的最大利益。值得注意的是,美国总统唐纳德·特朗普(Donald Trump)一直在推动美联储降低利率。

比特币用户完全不用担心这种事情。比特币经常因其价格剧烈波动遭受谩骂,但在没有去除某人调节货币供应量这一能力的情况下,根本无法实现比特币的主要特点,如:不受管控的货币政策。像比特币这样的去中心化系统中,除了自由市场,没有人可以设定货币的价格。

如果数字现金系统成为广泛使用的货币形式,它将对全球经济产生通缩效应,正因为此,比特币也经常受到保罗·克鲁格曼(Paul Krugman)等主流经济学家的谩骂。由于中央银行没有人为降低利率,比特币借贷成本也将在自由市场的基础上浮动;而且由于比特币固有的通货紧缩发行时间,比特币借贷成本很有可能超过今天的水平。通货紧缩加上高储蓄率,基本上是主流经济学家的噩梦。经济学家就“通货紧缩经济对当今社会是否只产生负面影响”进行辩论,但比特币的采用取决于市场而非官僚。如果比特币激励机制促使人们进一步使用加密货币,那么,那些认为通缩很不好的人将无能为力。许多金融专家认为,负利率等政策在全球范围内广泛应用的前提下,“数字黄金”模因是 2019 年比特币价格上涨的原因。由于对储户不利的货币和经济政策与比特币下一个“减半”事件相结合,所以 2020 年比特币价格可能会飙升。如果看好比特币的用户是正确的话,那么到 2021 年底,比特币价格最终将达到 10 万美元。

当然,比特币可能只是一种额外竞争,是政府提高其本地货币价值所必需的。这是《比特币标准》作者赛义德·阿米斯(Saifedean Ammous)和应用密码学顾问彼得·托德(Peter Todd)等人提出的理论。

当中央银行不得不与真正的比特币自由市场货币竞争时,通过负利率政策(NIRP)惩罚储户的想法似乎并不可行。