世界经济的裂隙——货币的内战、外战与全战

外战

Foreign war

主权间的货币裂隙

在前文中,我们回顾了特里芬难题、中美德的贸易关系以及欧元区内的主权间失衡问题。这些问题都指向了汇率问题,而汇率问题的终点一定是货币战。

特里芬难题使得美元汇率天然地受到了美元负债增加的影响。美元汇率当下成为了一个简单而又纯粹的全球市场风险因子,通常,我们会单纯地认为非美国家可以沐浴在本币贬值的环境中经由贸易(出口)来获益,但事实情况是——在本币升值的时候非美国家也可以经由金融(美元融资)驱力来兑现本国的经济增长。

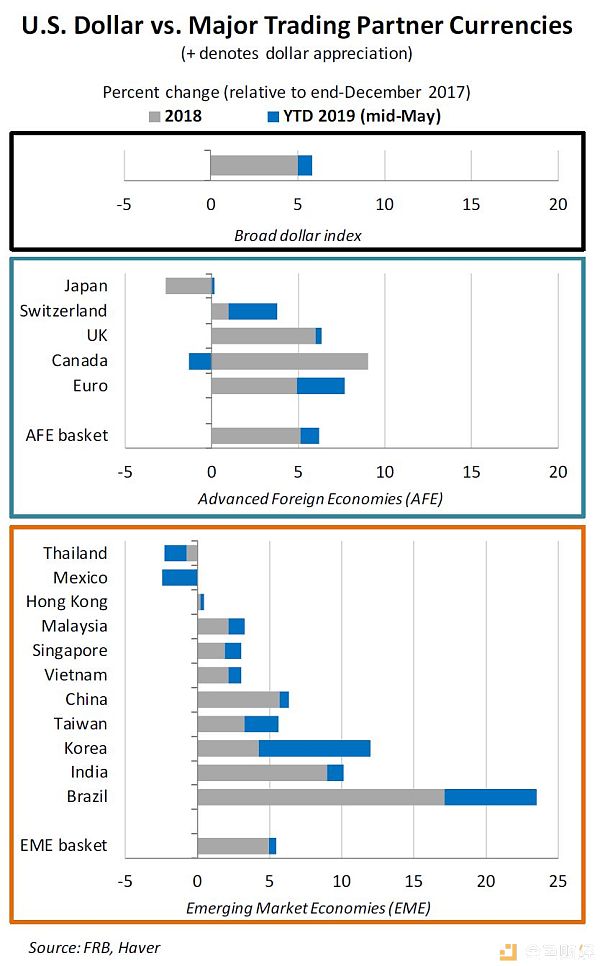

图:美元与主要贸易货币国货币的汇率

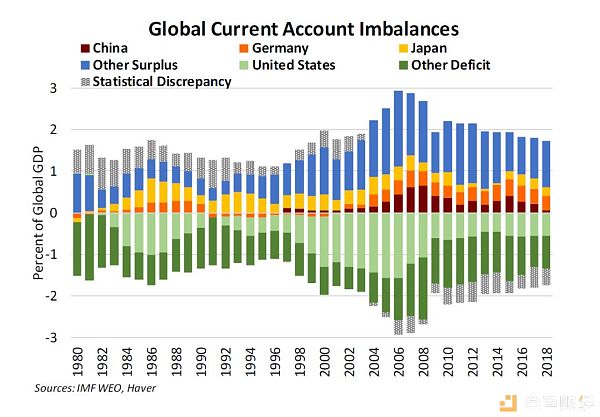

图:全球经常账户失衡

这就是为什么全球间的主权失衡最终都会转向货币战争的原因, 而很显然,时局正朝着这个方向发展 。

最为引人注目的就是特朗普在本月初发布的一条推文,他指责欧洲和中国玩着汇率操纵的把戏。看来他已经发现通过关税打击的贸易伙伴国可以简单地经由关税报复和汇率调整来应对。

而欧元区也没那么平静——人们或许没有想到率先开打货币战的国家会是意大利。意大利在去年提交了一份 完全不符合欧盟《稳定与增长公约》规定的预算,在已经负债超标(130%GDP,超标一倍)的情况下继续提升本国赤字,政府想要进一步增加开支刺激经济 。此外,意大利还自说自话地想要发行一种特殊的短期国债,并使用它作为“ 平行货币” 流通。就在这个月,意大利议会一致通过了一项提案,以发行这种“平行货币”。这种短期国债被称为Mini-BOTs,它拥有大量法定货币的属性,名义上是债务,但也可被视为货币。

对于欧元区和欧洲央行而言,这是相当危险的举动。这意味着已经有成员国妄图通过财政部门 收归货币主权 来绕开货币当局来纾解本国的经济问题与财政问题。

在第一维的主权间失衡问题上,货币是最为至关重要的因素。对于欧元区而言,似乎外围国家只有突破欧元(固定汇率)的桎梏才能再平衡,而如果我们将全球视为一个以美元为核心的单一经济体,美国只有锚定美元汇率才能达到在全球范围内实施结构性再平衡的目标——特朗普在推特中提到欧洲央行真的只是为了夸奖的德拉吉的鸽派论调吗?可能事情并没有这么简单。 颇为讽刺的是,欧元区经由固定汇率、利率的一致性(欧洲央行管理)和财政紧缩(稳定与增长公约)造就了严重的货币区内失衡,而导致成员国妄图通过财政手段脱离最优货币区,而美国主导全球再平衡的策略却是要在全球范围内拥抱类似最优货币区的策略——锚定美元汇率、要求盟友降息(正如上世纪80年代所做的)甚至财政胁迫。

货币战争不仅仅发生在主权国家之间,也无时不刻地在一国的内部发生。这种“内战”通常呈三足鼎立之势,货币当局(美联储)、财政当局(美国财政部)与银行体系(摩根大通)都具备直接或间接创造货币的能力,而这些不同的部门又服务不同的施政与经营目标——通胀目标、治国理政、ROE与股东回报、净值水平等等。

我的笔友Peter曾在其论文中写到:在讨论中,人们时常将中央银行业务(中央银行)与货币政策(货币政策实施当局)划等号。这种互相替代的使用方式导致人们直接认为中央银行独立性等同于货币政策独立性,就好像它们在逻辑上是不可分割的一般。

或许,中央银行只拥有“货币政策独立性”,从未拥有过真正完整的独立性。

凯恩斯的Bancor流于纸面,IMF的SDRs则败于美元体系,

让Libra从0开始挑战现有的美元本位是一项几乎不可能的任务,或许Libra短期内能触达的上限也仅仅是阿里巴巴已经完成的任务而已——建立一个支付体系

。但想要嵌入到货币创造与货币交易的金融业务中去,私营部门会面临非常高的准入门槛,甚至连风险交易的门槛都已经非常高了。糟糕的听证会表现更是让人们对Libra颇为失望。

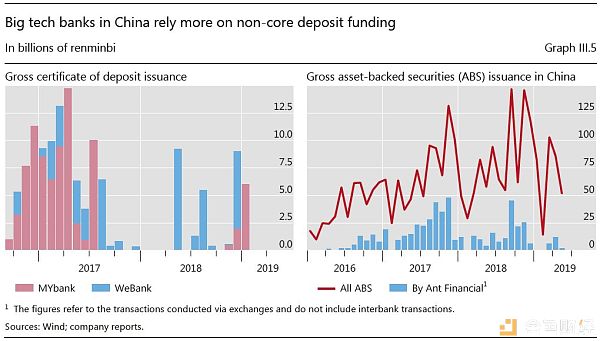

图:在发展还是在萎缩,一目了然……

虽说私营部门经由数字货币和区块链的噱头嵌入主权货币体系的难度很大,但由于上文提到的企业部门的跨主权性质,各货币当局对此问题的态度又显得相当暧昧。这是因为

超主权货币的概念是反美元体系的。

一方面主权部门不希望私营部门夺走自己货币业务的份额:包括支付、银行(金融业务)和数据,不希望数字货币冲击本国的汇率管制和财政主权;但反过来看,掌握一种在全球具备主导性的超主权数字货币可以渗透别国的金融体系、支付体系和数据,又可以瓦解其他国家的汇率管制和财政主权,甚至同化税收体制。经由私营部门发动货币全战像是借刀杀人之计,不用也得有所防范。

英国央行行长卡尼此前已经表态英国央行

可以考虑对企业开放其存款准备金账户和RTGS清算系统

;

中国人民银行则是很早就让支付机构直接在央行开设备付金账户,这看似是加强监管的举动

实质上直接向科技企业敞开了货币当局的资产负债表,支付机构在损失利息的同时却获得了货币当局负债端的信用保护。

而美联储的态度则是颇为暧昧,虽然鲍威尔在6月FOMC的发布会上谈及Libra且并没有表达出明确的反对。

可就在今年一季度,美联储刚刚拒绝为创新的狭义银行 (narrow banks) 开绿灯——狭义银行通过把吸收所得的储蓄资金存放在联储,令这些资金享受政策利率 (即超额准备金利率,IOER),从而以高于零售存款利率的利息并保证100%准备金来吸引储户。虽说狭义银行并不能和数字货币划等号,

但现如今很多数字货币世界当中的稳定币都是类似狭义银行的储备结构,因此美联储对狭义银行的态度是可以侧面为稳定数字货币敲响警钟的。

此次状告联储的TNB(狭义银行)董事长兼CEO,正是不久前从纽联储退休的James McAndrews(他在纽联储工作了28年)。

作为回应,纽约联储3月初向法院提交了

驳回诉讼动议

,美联储理事会也在其官网发布

公告

,公开就降低某些存放在联储的存款所能享受利率的规则修订征求意见。这样“双管齐下”的操作,传递了联储的清晰意图——

想吃IOER的利息?

门都没有。

在将TNB为首的狭义银行“斩首示众”的同时,联储这么做,还警告了其他已在联储开设主存款账户的小银行,莫要妄想越“雷池”半步。

无论是由Libra还是由从货币当局退休的人士领衔的涉

货币业务,他们最终都将催使人们开始思考一个原生性的问题——为什么货币是公共品?

即便是公共品,它为什么不能由私人部门提供?如果可以,那么这类实体和银行体系的边界又在哪里?

如果你顺着我们在前文提到的货币是财政的附庸,而财政从属于行政的脉络,会感到细思极恐……

图:索罗斯方案

虽然笔者也是一个理想主义者,但仍未能在自己的脑中型构出一个自发形成的新秩序,能有抗衡美元体系的能力,并重新把所有主权国家、经济部门和每一个个体自由地链接起来。

即便这个新秩序真的得以形成并且替代了美元,或许我又会对美元体系感到遗憾。

内战

Civil war

跨部门间与部门内的货币裂隙

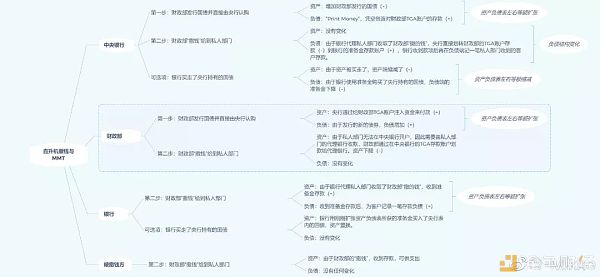

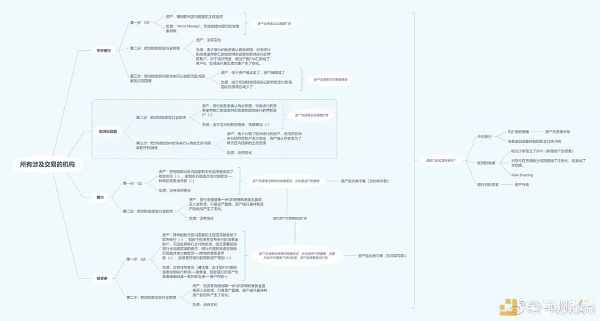

我们在上一篇中提到的跨部门失衡,是从科技公司的“太有钱”问题入手的。而有关部门内失衡,则是通过部门内的分配入手的。在这一部分中,我们将这两种失衡综合了起来。理由很简单——对于货币问题,主权部门(财政部与央行)与银行体系是跨部门之间的关系,但在货币视角下又是三位一体的(货币、财政与金融)。因此,在货币视角下很难划定部门间与部门内的边界。

本段因显而易见的原因不展开

以某国为例,中央银行的资产端在外储下行以后通过对银行体系的债权重新扩表,而银行体系又和整个地方财政和公有体系高度捆绑。

拥有货币主权的中央政府总是能够负担得起以本国货币计价的任何支出(通过债务货币化),但地方政府则不能(无货币主权),因此面临破产的可能性

。这种约束可以通过金融部门与中央银行的绑定来化解——地方政府只需要绑定金融部门的资产负债表,就可以把自身的信用风险嫁接到金融部门的表内,而

金融部门的资产负债表通常被视为在中央银行的“最后贷款人”的保驾护航之下

。也就是说,三者被链接在了一起。财政失衡被金融部门的资产负债表吸收,而金融部门的资产负债表失衡最终被中央银行的资产负债表吸收。

货币

Total war

全面战争与大一统

终章

The truce

止战之殇

伟大的经济学者总是希望自上而下地化解货币引发的矛盾,弥合裂隙。早一点有凯恩斯爵士的Bancor方案,近一些又有索罗斯方案。而那些务实的政客和中央银行家早已看透了一切。欧洲央行的官员们今年以来

已经破天荒地多次提到“财政支持”了。

他们都非常清楚,

欧元区甚至都还没能完成货币体系的三位一体

,除了孤零零的欧洲央行以外,人们(包括我) 几乎不会去关心银行业联盟和财政一体化的推进落实到何处了。

文:Mikko来源:智堡Wisburg