苏宁金融研究院:Libra若成 比特币将灭

沉寂已久,币圈再次沸腾。一则比特币重拾涨势,再现赚钱效应;二则巨头入局,Libra引万众瞩目。

这两件事,看似互为助力,实则同类相争。Libra,不视比特币为竞争对手,却无意间给比特币敲响丧钟。

再次暴涨

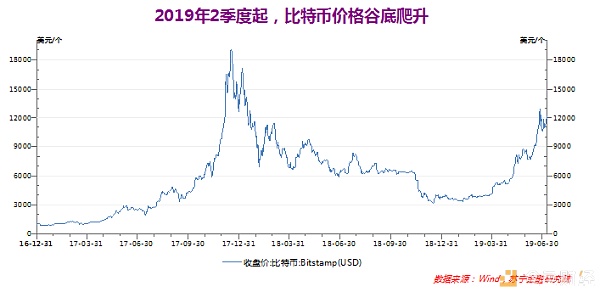

沉寂近一年的比特币,因暴涨重回舆论视野。自2019年2季度起,比特币价格谷底爬升,走出上涨通道,短短三个月,涨幅2.15倍,一度接近1.3万美元/个(折合人民币近9万元/个)。

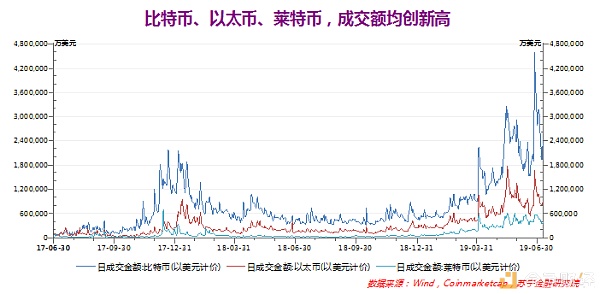

价格上涨凶猛,成交量也很扎实。从日成交数据上看,比特币这次暴涨,撬动的资金量要大得多。

据Coinmarketcap数据,比特币、以太币、莱特币等主流支付类代币的日成交量均创新高。以比特币为例,近期日成交峰值达460亿美元(2019.6.27),比上次泡沫期峰值218亿美元(2017.12.21)的两倍还多。

有人说,投机者的记忆只有几天时间,一次大涨足以把崩盘痛苦抛在脑后,重新兴奋起来。暴跌一年后,虚拟货币再现暴涨图景,让心灰意冷的投机者看到曙光。从百度指数看,2019年6月下旬,“比特币”日均搜索量达到9.75万次,逼近2017年高点,投资者的激动可见一斑。

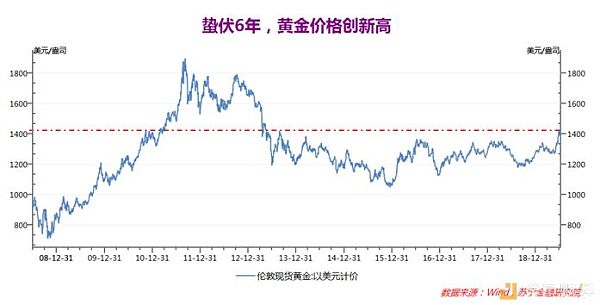

关于这一次价格上涨,众说纷纭,比较主流的观点是避险属性 ——国际局势日益复杂,黄金上涨,创6年来新高,比特币作为一种总量供应有限的虚拟资产,自然水涨船高。

从节奏上看,黄金与比特币均于2019年5月中下旬开启陡峭上涨模式,时值华为5G事件升温发酵之时,避险一说是成立的。

另一推动因素,则是facebook拟联合一众巨头推出虚拟货币——Libra。

Libra以建立一套简单的、无国界的货币和为数十亿人服务的金融基础设施为使命,引发全球监管层的关注。Facebook在全球有27亿用户,超过世界人口的三分之一,为Libra的全球普及打开了巨大空间。

Libra出现后,众说纷纭,比如有人讲, Libra联盟的28家成员基本是美国公司,受美国政府监管,所以Libra是美国争夺全球货币主导权的延伸,在主权货币之外开辟了新战场,提前在未来全球货币格局中占位布子。

阴谋论的说法姑且不信,但Libra的确不容小觑。Libra定位于稳定币,与一篮子主权货币挂钩,革除了比特币们的投机属性,价值足够稳定;又承继了虚拟货币跨越国境、超越主权的特征,再辅以Facebook的27亿用户,有可能给全球货币格局带来重大变化。

当然,Libra在落地层面仍面临不少困难,所以,一个Libra或许不足为虑,但十个Libra呢?二十个呢?有Facebook为榜样,必然有更多跨国巨头“染指”虚拟货币,众多Libra们,正走向我们,走到全球央行面前。

这种情况下,拖延无效,正视方为上策。如中国央行于近日表态——经国务院批准,央行正组织市场机构,共同进行DC/EP(带有数字货币特征的支付工具)研发。一旦冲开全球货币监管层的防卫心态,于比特币们,便是强心剂。

真正让比特币们萎靡不振的,是全球监管层的有意忽视,一旦全球央行跑步推行数字货币,比特币等虚拟货币就有了炒作空间,上涨有了盼头。

避险效应叠加Libra革新效应,比特币跑在上涨通道上。

基础不牢

风口之下,垃圾都能冲上天。要看长远,就得看基础是否扎实——对比特币来讲,就是其支付型代币的地位是否稳固?有没有强力挑战者?

虚拟代币大致分为三类:支付型代币、证券型代币和实用型代币。

在虚拟资产世界里,承担支付工具属性的,属于支付型代币,以比特币、以太币、莱特币以及USDT等稳定币为典型代表。

被认定为具有证券发行特征(security token offering,简称STO)的虚拟代币,即属于证券型代币。这类代币代表资产,通常表现为代币持有者可以向发行人索要债务或者股权,目前,绝大多数ICO代币都是证券型代币。

支付型代币和证券型代币之外,则为实用型代币。通常情况下,实用型代币没有升值特征,仅用于获取区块链内的服务。2018年初国内不少互联网公司发行的所谓“虚拟积分”,对标的便是实用型代币。

作为支付型代币,比特币的价值基础取决于三点:

一是物理性能。 以区块大小1M计算,比特币每秒最多处理7笔交易,实际上约为4.2笔/秒,相比支付巨头每秒数万笔、数十万笔的峰值能力,差距太大,不具备承接现实交易的能力。围绕物理性能提升,比特币社区提出了增加区块大小、隔离见证、侧链、闪电网络、分片等一系列设想。基本上,每一次突破物理性能瓶颈的努力尝试,都转化成了比特币价格攀升的动力。

二是区块链生态。 类比股票价格,股价涨跌短期取决于投机,中长期则取决于上市公司经营状况,可持续盈利空间大,涨幅就大。区块链生态之于虚拟货币,也有同样支撑作用——区块链生态接入的场景越多,虚拟货币价值基础越稳固。以太币能做到后来者居上(和莱特币等更早的币种相比),很大程度上得益于以太坊的生态之力。

三是支付属性。 虚拟货币不过是一串虚拟字符,没有央行撑腰,其价值基础在于用户信任,而用户信任的基础则是充分的去中心化,即算法决定一切,无人可操纵(只是一种理想化状态,可无限趋近,实际上做不到)。在一众虚拟代币中,比特币的去中心化程度最高,最得市场信任,当然,代价是对电力的巨大消耗。除了信任问题,影响支付属性的还有币值稳定,考虑到所有虚拟代币(稳定币除外)都不稳定,大家半斤八两,这个因素便显得不再重要。

三大基础中,支付属性最为核心。比特币用于支付,物理性能层面的高成本(约2.5美元/每笔)和高延迟(约4.2笔/秒)被广为诟病,区块链生态也不能与以太坊相比,但凭借无可比拟的去中心化,比特币就得以在币圈傲视群雄,长居虚拟货币榜首。

但是,Libra的出现,或给比特币敲响了丧钟。

比特币的核心优势是去中心化,解决了信任问题。Libra背后有巨头支撑,天然能俘获绝大多数人的信任,在安全性上不输比特币。此外,Libra与一篮子官方货币挂钩,革除了币值波动的弊端,物理性能更是秒杀比特币。 Libra及Libra们的出现,将在大多数支付场景中取代比特币。

一旦支付属性被削弱,比特币除了在各类匿名交易场景中充当支付工具外(会持续遭遇反洗钱监管压力),只能安静地做个投资品。问题是,失去了支付场景、退守为纯粹的投资品,比特币还有何想象空间可言呢?

不确定性

Libra的出现,在短期内成为比特币上涨的强心剂,作为竞品,中长期看又可能革了比特币的命。起也Libra,落也Libra。

问题是,Libra自身的愿景能实现吗?Libra的目标并非取代比特币,而是要“建立一套简单的、无国界的货币和为数十亿人服务的金融基础设施”。既然是货币,又是基础设施,必然面临各方阻力。若Libra在各方压力下难产,则给比特币敲响警钟一说自不成立。

阻力一:无法在禁止虚拟货币的国家落地

Libra是一种虚拟货币,受各国虚拟货币监管政策约束。

当前,各国监管层对虚拟货币的态度仍不明朗。以比特币为例,据不完全统计,有99个国家对比特币的交易和使用不加限制,130个国家未出台明确意见,十几个国家将比特币定义为非法,还有一些国家只接受限制性使用。

由于涉及到货币主权问题,不少对虚拟货币友好的国家,也只接受其资产属性,禁止其支付属性。比如允许虚拟货币交易所的存在,但禁止ICO(或STO),也禁止虚拟货币用于日常支付。

还有些国家,典型如中国,虽承认比特币为一种民间金融资产,但禁止虚拟货币交易所的存在,更不允许虚拟货币用于日常支付。而在印度,持有比特币甚至都算违法行为。

对Libra而言,定位于支付交易,抢的是各国法币的专属特权,在多数国家都将遭遇合法性阻力。

阻力二:传统金融体系的竞争压力

Libra意在革除当前金融体系的弊端,如交易成本高、跨境支付不便利以及门槛太高将十几亿人排除在外等。Libra改进全球支付体系的努力,类似于在全球范围内再造一个支付宝或微信支付,其目标是,“无论您居住在哪里,从事什么工作或收入怎样,在全球范围内转移资金应该像发送短信或分享照片一样轻松、划算,甚至更安全”。

单就这个体验看,Libra对早已享受免费便捷支付体验的中国人吸引力有限,但在全球层面很有市场。主要发达国家转账交易仍要支付较高手续费,跨境支付更是不便;而在广袤的欠发达地区,仍有数十亿人无法享受基本的金融服务,如《了解Libra》白皮书中所说,“全球仍有 17 亿成年人未接触到金融系统,无法享受传统银行提供的金融服务,而在这之中,有 10 亿人拥有手机,近 5 亿人可以上网。”

传统金融体系选择直面挑战。就境内支付而言,理论上,只要把中国的第三方支付模式复制过去,就能有效抵御Libra的冲击;跨境支付而言,SWIFT已经行动起来——2019年6月20日,SWIFT发布《SWIFT支付:展望未来》白皮书,宣布即将启动基于分布式账本技术(DLT)的交易平台gpi支付。

传统金融体系动起来,再加上监管机构的监管助力,Libra要颠覆现有金融体系,任重道远。

阻力三:金融风险防范压力

Libra协会强调,“任何持有 Libra 的人都可以获得高度保证,他们能够根据汇率将自己持有的这种数字货币兑换为当地货币,就像在旅行时将一种货币换成另一种货币一样。”

站在全球范围内看,Libra建立了一个针对不同币种的超级直连体系,承接了部分清结算的角色。在这个生态内,Libra协会是各方法币兑换交易中的中央对手方,也成为整个清结算体系中信用风险、流动性风险、操作风险和商业风险的终极源泉。

风险诞生于Libra生态内,却会经由遍布全球各地的Libra持有者扩散至Libra生态之外,Libra普及度越高,风险外溢效应越可怕。全球央行和国际组织殚精竭虑,尚不能杜绝金融危机的发生,谁敢指望Libra协会能有效控制这些风险呢?

所以,基于对潜在风险不可控性的担忧,Libra面临的风控压力和随之而来的监管阻力只会越来越重。

前景展望

短期来看,Libra的落地仍将面临各种不可知的阻力,其影响和作用或有被夸大之处,但骤风起于萍末,新事物既已出现,新趋势就已然成形。

“道通天地有形外,思入风云变态中”。很多时候,事物之间的彼此关联远超人们认知。Libra之于比特币,Libra之于现行金融生态,彼此之间的作用与反作用究竟如何演化,有着无法穷尽的可能。

顺势调整,顺风起舞,才是道法自然。Libra、比特币以及现行金融体系何去何从?我们将持续关注。