一首凉凉送给Winklevoss兄弟,比特币ETF何时拨开云雾见青天?

自7月以来,受比特币ETF预期推出的消息提振,BTC走出一波波澜壮阔的行情,价格在不到一个月内从5800点暴涨至最高接近8500点,涨幅达46%,创下近两个月的新高,市场情绪在压抑半年后被快速点燃。

但在7月27日,美国证券交易委员会(SEC)拒绝加密货币交易所Gemini创始人Winklevoss兄弟提出的比特币ETF申请,给基金落地蒙上了阴影。BTC价格应声回落,一天时间内从8200美元迅速向下击穿至7900美元。

事实上,Winklevoss兄弟早在2014年就有意推动比特币ETF上市。2017年3月10日,SEC经三年审查最终拒绝了Winklevoss兄弟的上市申请。但一个月后,SEC又出人意料地宣布同意重审。今年6月,Gemini还特意提交了一份拟议的规则变更申请,仍旧没有逃过被毙的命运。

Winklevoss兄弟的遭遇是众多比特币ETF项目的缩影。2014年来,各类机构一直试图推出比特币ETF,Winklevoss twins、Solid均为此做过努力,但四年内15份比特币ETF上市申请无一通过,上市之路一波三折。

那么问世间比特币ETF为何物,连连折戟沉沙却百折不挠直叫人生死相许?SEC又为何总是不解风情、棒打鸳鸯?Winklevoss兄弟已然凉凉,大众更为关注的CBOE是否能让比特币ETF拨开云雾见青天?

一、问世间比特币ETF为何物[1]

1、比特币ETF简介

比特币ETF是一种创新型的金融衍生品,要想揭开其庐山真面目必须首先了解“ETF”。

ETF的英文全称是Exchange Traded Fund,翻译为“交易型开放式指数基金”。它是一种在证券交易所买卖的指数基金,代表一篮子证券的所有权。指数基金是按照某种指数构成的标准购买该指数包含的证券市场中全部或者部分证券,旨在达到与该指数同样收益水平的基金。而ETF是特殊的指数基金,主要包含股票型ETF、债券型ETF、商品型ETF和货币型ETF等类型。

比特币是一种加密货币,而ETF是一种基金形式,两者看似风马牛不相及,怎能联手创造本周币圈最大热点?实际上比特币ETF不过是旧瓶装新酒。ETF作为一种指数基金,其构建核心在于有效跟踪目标指数的变化。如果能有效获取某一物品的价格指数,理论上就可以构建以该物品为基础资产的ETF。因此,所谓的比特币ETF其实是以某一市场中的比特币价格指数为目标指数而设立的交易型开放式指数基金。

不过不要因比特币是加密货币,就以为比特币ETF属于货币型ETF。比特币ETF属于商品型ETF,比特币所谓的货币属性目前尚未得到任何国家的法律确认,最多像黄金一般属于特殊商品。我们常见的黄金ETF、白银ETF等贵金属ETF都属于商品型ETF。

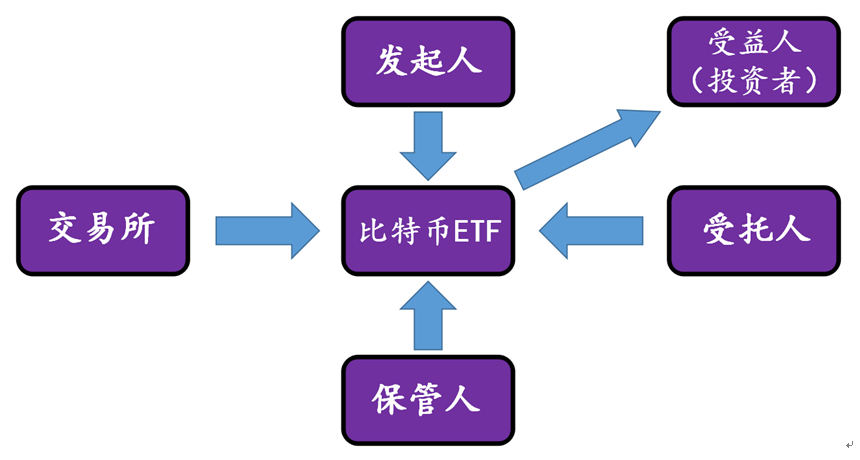

2、ETF运行结构

和黄金ETF类似,比特币ETF采用信托模式组建。比特币ETF的投资者是信托的受益人,除此以外还有三个重要主体:发起人、受托人和保管人。发起人向投资者发售ETF的基金份额,受托人负责ETF的日常运作管理,保管人则是保管ETF的标的资产。ETF结构中基础资产交易所也是一个重要角色,为ETF提供目标指数与其他参数,例如计算基金净资产价值(Net Asset Value)和日内参考净值等。

3、ETF交易原理

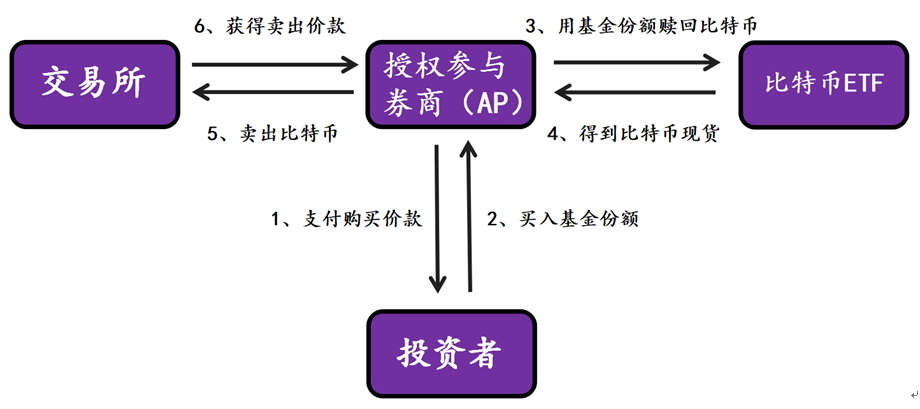

ETF的交易往往涉及一级市场、二级市场和沟通主体——授权参与券商(Authorized Participants)。

ETF一级市场只进行申购和赎回交易,上述两项业务只有在交易所正常营业时间进行,且只能由授权参与券商实施。比特币ETF采用实物申购赎回规则,因此授权参与券商在进行比特币ETF申购时,先由管理人确定所需比特币数量,然后授权参与券商到比特币现货交易市场购买所需比特币,并将其交给保管人,最后保管人就会将相应价值的比特币ETF份额交给授权参与券商。赎回操作则是相反,管理人首先确定赎回比特币数量,然后令保管人将对应数额的比特币交付授权参与券商。接下来授权参与券商通常会到比特币市场上出售比特币换取现金。授权参与券商在实施申购和赎回时必须以最小申赎单位的整数倍进行交易,比特币ETF的最小申赎单位一般是10万份基金份额,因此比特币ETF的一级市场具有较高的资金门槛,中小投资者被排除在外。

而ETF的二级市场则是基金份额的转让市场,并按照基金份额的定价买卖。此时购买的数量不受限制,资金门槛大幅度降低,普通投资者和授权参与券商都能参与其中。

4、套利价格发现

ETF的设计初衷是使得基金份额的定价与基础资产相一致,即单位比特币现货的价格≈单位基金净资产价值≈单位比特币ETF份额价格,这样既满足一级市场短时大额的融资需求,又发挥二级市场降低资金门槛、提升流动性的功效。那么如何才能让基金份额的价格与基础资产同涨同跌呢?答案是套利的价格发现作用。

如果出现价格波动,以比特币现货价格大于ETF基金份额价格为例,此时授权参与券商可以选择在二级市场买入基金份额,而在一级市场用基金份额赎回比特币现货并迅速变现赚得差价。在现货与基金份额供给不变的条件下,由于上述的套利操作,基金份额需求增加价格上升,现货需求下降价格下降,两者的价差逐步缩小,最终趋于相等,套利机会消失。

二、比特币ETF直叫人生死相许

天下熙熙,皆为利来;天下攘攘,皆为利往。比特币ETF推动者前仆后继地递交上市申请,归根结底是因为该品种不仅能为比特币投资者带来收益,还能让交易所等推动者满载而归。

1、保护投资者安全

与传统的比特币交易途径相比,比特币ETF是一种更为安全的交易方式。传统的比特币交易主要发生于大型交易平台,例如火币、Coinbase等,此时投资者会同时面临平台风险和自持风险。平台风险指交易平台虽然交易量较大,但由于平台安全性的维护只能依靠平台自律,缺乏外部监督,因此平台存储的比特币被盗时有发生;自持风险指传统比特币交易方式需要投资者自持比特币,部分投资者安全防范意识有限,也会面临被盗风险。由于交易平台的匿名性与不可逆性,比特币一旦被盗投资者就陷入无法找回的尴尬境地。而比特币ETF本身不需要投资者自持比特币,交易平台因签订共享监管协议而受到双重监管,平台风险和自持风险均大幅度降低。

2、吸引增量资金

比特币ETF上市申请若能得以通过,说明比特币已获主流金融界认可,将提振公众对比特币的发展信心,吸引更多的资金流量。比特币作为新兴事物,尽管近年来势头很盛,但部分投资者或是对其未来发展心存疑虑,或是因其价格波动较大、惧怕风险不敢入场。若SEC同意比特币ETF的上市申请,基于SEC历年来在证券监管和投资者保护上积累的巨大权威性,势必为比特币的发展前景带来强大的“背书”效应,公众对于比特币的看法也会有所改观。同时如前所述,比特币ETF是一种更为安全和便捷的交易方式,将不断吸引新的投资者参与到其交易之中。随着新资金的注入,比特币的价格必然上扬,进一步刺激新的投资者加入,形成良性循环,整个产业将更为兴旺发达。

3、助长推动者财富

比特币ETF除对投资者和比特币产业大有裨益之外,还能助长推动者财富。比特币ETF的推动者往往是交易所或是其他能够支持大额交易的平台,类似机构往往会囤积大量比特币,成为市场中的“巨鲸”,交易所的操纵疑云、被盗风险都从侧面提供了证据。一旦比特币ETF带动比特币价格上扬,推动者的存量比特币得以增值,新入场的投资者还会奉上一笔可观的手续费。如此一想,推动者自然会不遗余力申请上市,与比特币ETF生死相许。

三、SEC缘何不解风情、棒打鸳鸯

既然比特币ETF的上市几乎会让所有利益相关方从中获利,那么SEC为何还不解风情、棒打鸳鸯,否定其上市申请呢?在否定的决定书中,SEC多点论证为何拒绝比特币ETF上市,但归根结底只有一条,那就是比特币ETF可能会受到欺诈或市场操纵的影响。

按照交易所规则,比特币ETF属于商品型信托,SEC总结了判断商品型信托是否应被批准的两个条件:一是市场条件,即基础商品的交易市场应当是完善的(well-established)、重要的(significant)、受监管的(regulated);二是监管条件,即交易所和市场达成共享监管协议(surveillance-sharingagreements)。

1、市场条件

SEC的市场条件要求比特币交易市场已经建立了一套成熟完善的治理机制,并且当地政府对该市场有着严格有效的监管措施,但是主要的比特币现货交易市场和交易所都未满足该要求。首先从全球比特币现货交易市场来看,比特币最主要的交易市场并不在美国,而在中国、日本和欧洲,但上述交易市场并未受到当地政府的有效监管,欺诈和市场操纵行为时有发生;其次,从美国国内来看,虽然根据法律规定美国商品期货委员会拥有对比特币现货交易市场的监管权,但该权力难以落实,因为法律并未强制要求交易市场向美国商品期货委员会登记。美国商品期货委员会难以知晓交易市场的准确数量,有效监管也就无从谈起。

2、监管条件

SEC的监管条件要求交易所参与到比特币交易市场的内部监管中,但在主要的交易市场中交易所因尚未加入共享监管组织而不满足该监管条件。并且由于交易场所大多游离于美国管辖权之外,交易所实施监管的难度较大。

基于商品型信托的市场条件与监管条件均未满足,叠加对比特币价格波动过大、流动性不足的担忧,SEC屡次拒绝比特币ETF上市申请情有可原。

四、CBOE能否拨开云雾见青天

Winklevoss兄弟凉凉后,人们不禁将目光投向了另一个重量级申请主体——芝加哥期权交易所(CBOE)。

1、半年之内两度申请[2]

自2017年12月10日正式推出比特币期货以来,CBOE尝试进一步拓展其加密货币业务,2017年12月15日至12月19日间向SEC提交了6份追踪比特币期货的ETF发行申请,但最终未能如愿。

今年的6月20日,CBOE再次提交申请,要求上线和交易由Vaneck Solidx BitcoinTrust背书、

追踪MVBTCO指数的比特币份额。在该申请寻求反馈后的三周内,已有超90名公众提交了意见,该数量10倍于其他比特币ETF的申请项目。可见CBOE半年内两度申请让公众看到了比特币ETF的落地希望,引发广泛关注。

2、获准概率50% or 90%

据ZeroHedge 7月23日晚间消息,来自SEC和CFTC的两位消息人士均表示比特币ETF和其他加密货币ETF产品的批准“近乎确定”。SEC消息人士表示期待这一利好消息9月出台,CFTC消息人士表示目前来看,比特币ETF的获准概率为90%,加密货币市场波动趋缓,全球范围内监管问题下降。但也有部分观点认为比特币ETF不会轻易落地,例如币策首席分析师肖磊认为比特币ETF的获准概率为50%[3]。

3、CBOE份量几何

其实获准概率究竟是50%还是90%根本无从考证,能够把握的只有CBOE的申请优势以及申请环境的相关变化。

CBOE此次申请的比特币ETF将追踪MVBTCO指数,该指数每15秒计算比特币日内价格,包括截至美国东部时间下午4点的收盘价。SEC发布声明称MVBTCO中的比特币场外交易平台均为美国实体,信誉良好,符合AML(反洗钱)和KYC(了解你的客户)有关交易对手的监管要求。平台中还不乏由SEC和美国金融业监管局(FINRA)监管的实体,即已注册的经纪自营商及其附属公司。

在存储及安全方面,该比特币ETF(信托)所持有的比特币将使用“多重签名冷钱包”进行存储,且为了应对备份和灾难恢复问题,该信托将在美国各地设有冷钱包备份。与此同时该信托还会持续购买由多家保险公司承保的全面保险。该保单主险的初始保额为2500万美元,超额赔偿责任为1亿美元,可根据该信托持有的比特币价值增加保额。如此一来,该信托持有的每一美元比特币都有等额的保险。

此外与半年前相比,SEC批准商品型信托的市场条件与监管条件均有所改观。市场条件方面,各国对于加密货币的立法持续推进,已有俄罗斯(4月30日)、加拿大(6月12日)、韩国(7月11日)等国家陆续通过相关法律或草案,SEC与CFTC的消息人士均表示比特币ETF的批准或将与SEC和CFTC的第一套加密货币法规同时公布;监管条件方面,CBOE已加入共享监管组织且在美国管辖权内,监管难度大幅下降。

4、疑难杂症顽固依旧

之所以无人预测CBOE的比特币ETF申请100%通过,是因为就连CBOE这样的权威机构也无法解决部分外部因素与比特币的固有局限。

首先SEC最为关注加密货币市场中的欺诈和市场操纵行为,尽管各国加密货币的立法速度加快,但相关法案能否有效遏制市场中的欺诈和市场操纵行为仍需检验,各国政府尚未制定阻止上述两类行为的日程表。

其次,比特币的固有局限导致其未来发展存在隐忧。比特币作为基于区块链技术而诞生的第一代加密货币,面临一旦被盗而申诉无门的困境。比特币所有权由公开地址与密钥确定。虽然比特币的交易行为均存在记录且不可篡改,但并不代表密钥不会被窃取,盗窃者窃取密钥后可利用密钥将比特币转让。比特币具有匿名性,仅通过交易记录无法确定交易对手的具体身份,且盗窃者可以通过多重转让增加被盗窃者的搜寻成本,或通过“比特币—现金—比特币”的方式进行洗白,因此比特币在失窃后基本没有找回的可能性。

四、有情人会终成眷属

不论目前比特币ETF的获准概率是50%还是90%,由于其带来保护投资者安全、吸引增量资金与助长推动者财富的诸多效益,有情人会终成眷属,上市只是时间问题。相信随着比特币ETF落地渐进,新资金的不断涌入会给予币种价格更高支撑,带动加密货币产业的又一轮繁荣!

文中观点仅代表分析师个人观点,不代表TokenInsight观点。

[1] 资料来源:

http://tech.ifeng.com/a/20171102/44740697_0.shtml

[2] 资料来源: https://www.sohu.com/a/212638590_286863 http://www.lianchaguan.com/archives/2905

[3] 资料来源: http://www.sohu.com/a/243298926_100142711

文章声明:本文为火星财经专栏作者作品,版权归作者所有,不代表火星财经观点。