别骂SEC了,比特币ETF真的还有很长的路要走

比特币ETF好在哪儿?为何熊市之际整个加密货币市场都翘首以盼、为之癫狂!

一种观点认为,相比直接购买比特币或者是投资比特币期货,比特币ETF虽不能为投资者带来更高的收益,但比特币ETF可以极大地降低投资者购买和存储比特币的难度,降低了入场门槛。

此外,比特币价格波动幅度相对于其他投资品来说要大得多,部分投资者虽然很看好比特币的长远发展,但由于惧怕短期风险也未真正地入场。

也有观点指出,比特币ETF产品上市的背后是美国权威市场监管机构对加密数字货币市场的认可,从侧面说明了比特币交易将被看做是成熟的金融市场,利于长期价值投资者的入场,对整个市场将是一个正面导向作用。

“屡拒不止”的比特币ETF

但就是这样一项旨在正市场风气的产品,从去年到现在,被美国证监局多次打枪。

据媒体报道,在7月下旬的一份联邦公报中,美国证监会( SEC )宣布将批准资产管理公司Direxion提交的五个与比特币ETF基金提案推迟到今年9月份底。

Twitter出现大量上对SEC的吐槽

没隔几天,CNBC又出来消息称,SEC拒绝了加密货币交易所Gemini创始人Winklevoss兄弟提出的比特币ETF申请。据悉,SEC去年已经拒绝过了其ETF,即“Winklevoss比特币信托基金”的申请,但在6月份,该集团提交了一份拟议的规则变更申请。

而SEC周四在一份新闻稿中则明确指出,Winklevoss关于包括Gemini交易所在内的比特币交易市场存在“对价格操纵”的嫌疑。

SEC强调说,不赞成并不取决于对比特币或区块链技术是否具有创新或投资价值的评估,SEC的使命旨在防止欺诈或操纵行为,并保护投资者。

Winklevoss兄弟提出了第一个比特币ETF概念产品

尽管市场也好,坊间也罢,对比特币ETF的期待值都非常高涨,Google Trends 的数据显示,BTC ETF 的全球搜索热度在 7 月 15 日至 7 月 21 日期间升至 100,为去年年底以来最高。但SEC对其的态度始终是不怎么待见。

SEC对比特币ETF的婉拒态度早在去年就可见端倪了。去年 12 月,美国商品期货交易委员会 ( CFTC ) 宣布允许比特币期货在芝加哥商业交易所 ( CME ) 和芝加哥期权交易所 ( CBOE ) 交易,令市场颇为振奋。

但与比特币挂钩的 ETF 却并没有这么顺利,从去年三月起,SEC 已经多次拒绝了比特币 ETF 的上市申请。

伴随着比特币ETF消息实锤下来的,是一波又一波的比特币市值动荡。

外媒CNBC报道称SEC最近的一次“拒信”使得比特币市值蒸发90亿美元。

尽管前方有荆棘挡着比特币ETF的去路,但仍有很多后来者愿意在这条荆棘之路上闯一闯,期待着能够做到第一个吃完螃蟹的人。

据悉,目前至少有5项比特币 ETF 申请正在等待SEC的批准。不同的ETF提案是由不同的交易所提交的,而且每个提案的具体内容也有不小差异,SEC会根据不同的提案进行分别的审批。在这之中,重头戏当属芝加哥期权交易所(CBOE)提案,被业界认为有较大的可能性通过审批。

自去年底芝加哥期权交易所(CBOE)和芝加哥商品交易所(CME)上线比特币期货交易业务以来,市场反应良好,这些都给本次提案获批带来积极的影响。

对于SEC为何屡次拒绝比特币ETF上市,官方的说法非常一致,但大家似乎被近几年的“官方说法”调教的很厉害,市场上出现了各式各样的解构和解读。

官方的说法,我们举出Winklevoss的例子就能简单概括:在Winklevoss这次被拒之后,SEC给出的理由是,比特币期货面向的是机构投资者,而ETF面向普通投资者,后者在风险承受能力和产品认知方面均有不足。

就是这么一个简单的理由,却很难服众。

为何拒?

那第三方对SEC的态度是如何多重解读的呢?有文章分析认为,SEC意识到由于缺乏监管,比特币交易市场上出现过平台高息分红招徕投资并最后跑路的事件,市场上也一直有庄家操纵比特币价格的传闻。

更加具体的说法是,按照交易所的规则,比特币ETF属于商品型信托,因此SEC回顾了以前部分商品型信托获得批准设立的情形,并从中总结出判断比特币ETF是否应被批准的两个条件。

一是市场条件,“基础商品的交易市场应当是完善、重要且受监管的”;二是监管条件,“BZX交易所(美国一股票交易所)和该市场达成了共享监管协议(surveillance-sharingagreements)或者BZX交易所与这些市场都是场内监管组织成员(Intermarket Surveillance Group membership)”。

SEC官方发布的ETF审核程序

尽管BZX交易所提出,它将采取一些监管措施对比特币ETF份额的交易过程进行监督,以满足SEC对防止欺诈和市场操纵的要求。但是,这些监管措施难以对比特币现货交易市场产生任何实质影响,从本质上看比特币现货交易市场仍然是缺乏监管的。

另一方面,SEC的监管条件要求BZX交易所也参与到比特币交易市场的内部监管当中,以强化对比特币交易的监管。但是主要的比特币现货交易市场并不满足这一监管条件,因为他们尚未加入共享监管组织当中。而且由于这些交易场所大多数在美国管辖权之外,BZX交易所很难对其实施监管。

而对于Gemini交易所来说,虽然BZX交易所和Gemini交易所达成了共享监管协议,但是因为Gemini交易所的交易量占比太少,使得共享监管难以达成目的。在2016年9月到2017年2月,Gemini交易所的交易量在全球的占比不到0.1%,在以美元为计价单位的全球比特币交易量中的占比也仅稍微超过5%。

近几年数币交易所的丑闻不断

假如其他主要交易市场发生了平台卷款(币)潜逃等欺诈行为或者庄家大幅拉升币值等市场操纵行为,全球比特币交易价格必然会暴涨暴跌。而全球的比特币交易又是相互影响的,因此Gemini交易所很难避免大幅价格波动的影响。

大幅价格波动显然会严重影响比特币ETF市场的稳定性,最终导致投资者遭受损失。此外Gemini交易所微小的交易量不足以支撑日后比特币ETF市场正常的申购赎回交易。

“在88%的时间里,Gemini交易所每天的交易量只略微超过2000个比特币,仅够创设两个比特币ETF篮子。”

而且,比特币自身存在的某些缺陷使得SEC不得不对其衍生的金融产品更加谨慎小心。

一方面,比特币作为基于区块链技术发明出来的第一代虚拟货币,由于设计理念的局限,一旦被盗将出现申诉无门的困境。

比特币所有权关系由公开的地址和只有所有人才应该知道的密钥来确定。

虽然比特币的交易行为都会被记录且不可被篡改,但是这不代表比特币的密钥不会被窃取。

一旦盗窃者窃取了密钥,并利用密钥将比特币转让,被盗窃者也就难以找回自己的比特币了。因为比特币钱包的用户都是匿名的,因此仅通过交易记录无法确定交易对手的身份,被盗者也无法仅通过交易记录来证明自己是被迫转让还是主动转让,而且盗窃者可以通过多重转让增加被盗窃者的搜寻成本,也可以通过“比特币—现金—比特币”的方式进行洗白,所以比特币失窃后基本不能找回。

另一方面,发明比特币这类虚拟货币并不存在技术壁垒。

比特币是利用区块链技术发明出来的,即便区块链技术确实是一种面向未来的技术,以后可能推动金融行业的发展,并引领世界进入虚拟货币的时代,但是这一改变是否一定是比特币带来的?

目前利用区块链技术已经制造出了和比特币同一类型的其他虚拟货币,比如Litecoin、PPCoin、Terracoin等,这些新型虚拟货币已经解决了比特币所存在的交易过程确认慢等问题。

假以时日,等到第二代虚拟货币出来,也许就能完全解决比特币所面临的安全风险问题。到那时,本身并无价值的比特币还有什么存在的理由呢?

2016年的那场黑客浩劫直接损失高达7200万美元

倘若获批又如何?

了解上述这些论点之后,我们换个思维想一下,若在比特币自身和市场都过硬的情况下,比特币ETF最终通过政府监管部门的审批得以问世,那么这个ETF产品将泛起怎样的涟漪呢?

首先,从信心和资金层面带来的积极影响还是很可观的。比特币ETF如果能够获批上市,也就意味着,只要你拥有美股的账户,就能够轻松地购买比特币ETF基金了。目前比特币的全球投资者只有百万级别,还只能被称为一个小众投资领域。

如果比特币ETF上市交易,吸引资金的能力将增长一个量级,而比特币的投资者数量将有望增长数倍,甚至可能达到千万级别,使数字货币逐步成为一个真正的大众投资品。

也正因此,市场对于ETF的相关消息反应历来相当敏感,近期ETF审批的各种相关消息也引起来比特币的价格随之大幅的波动。

一些看好ETF能够在近期审批通过的机构和大户,已经开始提前布局收集低价筹码。同时,在这个阶段,也必然将会出现多方势力利用这个话题进行价格炒作,甚至刻意用一些包装过的信息来引导市场的走向。

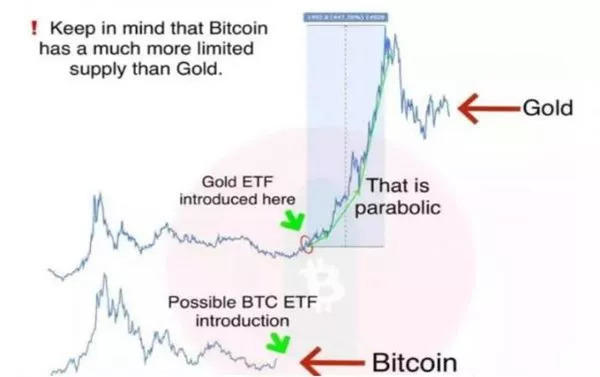

这一切都是因为比特币ETF实在是被市场寄予厚望,期待已久。近日,摩根大通也向其客户告知了比特币ETF如果通过将带来的积极影响,并将其比喻为第一只基于黄金的ETF对金融市场的影响。

如若你对“比特币≈黄金”的理念是有信仰的,那么想想当年黄金ETF产品面世之后的黄金价格吧。

当然,决定金价或比特币价格的因素有非常多,ETF产品通过与否只占其中一部分。但是市场的一个共识是,比特币ETF一旦获批势必会带来更多资金流入数字货币领域,将目前的熊市转变为牛市是极有可能的。

当然,万事都有两面性,比特币ETF产品的上市也很可能带来负面影响。由于ETF的流动性非常强,会有一些专业对冲基金介入或者套现,从长期上看增加了数字货币的价格波动性。金融大鳄索罗斯就经常在黄金ETF上兴风作浪,这些在比特币领域也非常有可能发生。

那站在SEC的角度看,比特币ETF今后的上市之路还有多少关要闯?

如果我们从比特币市场现在的大环境分析,就不难看出问题所在。如果说从政府监管和市场规范层面分析的话,从全球比特币现货交易市场来看,比特币最主要的交易市场并不在美国,而在中国、日本和欧洲,这其中中国的比特币交易量远超世界上其他国家。

但是这些交易市场并没有受到当地政府的有效监管,很难说这些市场中不存在欺诈和市场操纵行为。

其次,从美国国内的比特币现货交易市场来看,虽然根据法律规定,美国商品期货委员会拥有对美国国内的比特币现货交易市场实施监管的权力,但是这种权力难以落到实处,因为法律并未强制要求这些交易市场向美国商品期货委员会进行登记。

这就导致美国商品期货委员会甚至都难以搞清楚到底有多少家比特币现货交易市场,也就根本谈不上对这些交易市场进行有效监管了。

再者,比特币ETF会为比特币带来大量的资金、银行以及机构投资者。

它的运作类似于黄金ETF,先由大型黄金生产商向基金公司寄售实物黄金,随后基金公司以此为依托,在交易所公开发行基金份额,销售给各类投资者,银行和经纪商则负责承销。

这类做法将进一步降低投资门槛,扩大投资者范围,将不熟悉数字货币领域的投资者带入这一市场。

然而,更多的“专家”认为,给ETF或SEC一个定义和控制比特币的机会始终是十分危险的。

如果自己掌握比特币账户的密钥,你将自由预测市场走势并适当调整投资比例,这没什么好担心的。而你在ETF中的资金很可能随时被没收,转换成战争债券,或者直接变成一封信,感谢你对这个国家做出的“伟大贡献”,这违背了比特币存在的初衷。

SEC会成为未来障碍吗?

而SEC在市场中扮演着的监管者的角色,也因为其过去“权威”的裁决权利,使得一些自由世界主义者开始怀疑起SEC是否会成为未来数字货币社会中的阻碍。

这些“自由主义者”之中,最近非常吸睛的一位,是SEC内部的一位任职委员Peirce,人称“加密货币妈妈”。据媒体报道,Peirce在今年1月宣誓在SEC就职,之前曾在美国参议院担任过职员。她认为SEC的这一决定实际上对在市场上运作的投资者造成了伤害。

SEC委员Hester Peirce

Peirce对CoinDesk说:“从我的角度来看,我们需要注意我们(SEC)的角色是什么,而不是由谁来决定哪些创新和哪些技术可以通过,哪些是不可以的。”Peirce的异议使她在加密货币社区的眼中成为了一位“英雄”。根据Peirce的说法,Winklevoss的比特币ETF提议值得批准。

“我认为,在决定上市这一特定产品的过程中,交易所已经调查了投资者是否对它感兴趣,如果投资者对此感兴趣,我不明白为什么我们应该阻止他们获得这一产品。”

事实上,Peirce在周五的声明中声称,“批准比特币ETF将体现出我们在监管证券市场的有限角色范围内采取行动的承诺。”

Peirce在会议上反对SEC对比特币ETF的决定

“如果有人试图为一个合法的项目筹集资金,只要这个人解释了他想做什么,他怎么用这些钱并披露投资者需要知道的一切材料——我认为我们不应该挡道,”她后来告诉CoinDesk。不管是否支持,Peirce的言论为她在推特上的粉丝们带来了巨大的鼓舞。

尽管她澄清说,她并不是比特币或加密货币的倡导者,但她表示,她发现围绕该技术的工作“非常令人兴奋”。

她说:“这并不是说我支持任何一项资产,而是我支持独创性、创造力和好奇心,激励人们把时间和金钱投入到这些新技术中。我认为这是令人兴奋的。但同样,我也不能对包括比特币在内的任何特定资产进行权衡。”

但是根据Peirce的说法,关注她的加密货币信徒不应该期待会有太多的激烈争论。她总结道:“我的猜测是,大多数粉丝会发现我的大部分推文都很无聊。大多数都是关于非常枯燥的监管问题。”