IOSG Ventures:BTC-LST生态系统的早期探索

原文来源:IOSG Ventures

特别感谢 Hashkey 的 yandhii 提供的宝贵见解。

1. 引言

为什么选择 BTC-LST?

随着 Babylon 的诞生,它通过提供一种称为时间戳的安全服务,为 BTC 增加了额外的收益。这种再质押服务通过提高攻击成本,保护建立在 Babylon 之上的协议,并通过时间锁机制使 BTC 的质押成为可能。

虽然在第一阶段没有实际的质押奖励,而是给予积分,但 BTC 收益的潜力已激发了一波 BTC 流动性再质押代币(BTC-LST)的浪潮,例如 Lombard、babypie、FBTC 和 SolvBTC 等。

与充当原生 BTC 跨链表示的包装 BTC 相比,BTC LST 利用 Babylon 协议引入了带有收益的跨链 BTC 表示。

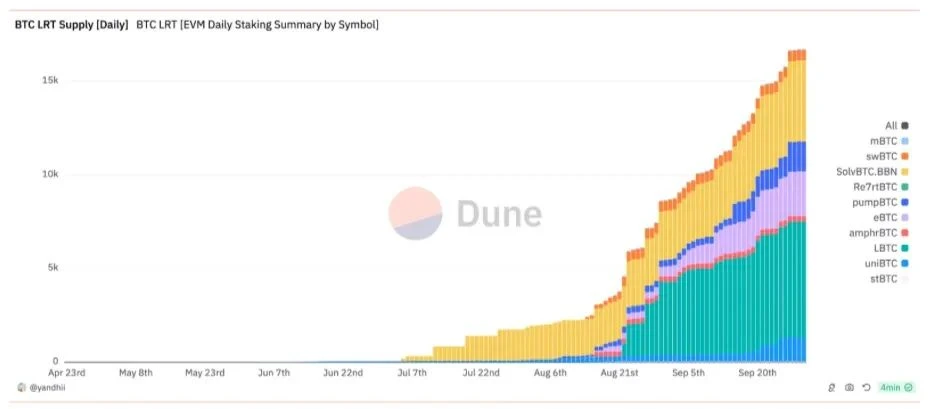

截至撰写本文时,BTC LST 市场已达到 10.7 亿美元(不包括以太坊上的 9 BWBTC 资产)。市场主要由 SolvBTC 和 Lombard 主导,增长势头没有放缓的迹象。

Source:@yandhii, dune dashboard

另一方面,许多以太坊上的 DeFi 或再质押平台(如 Symbiotic、Karak 等)看到了带有收益的 BTC 资产涌入带来的机会,开始将这些资产整合到他们的协议中,以引导总锁定价值(TVL)和交易量。

这种 现象极其看好 ,因为资产的流入可以加强以太坊作为 DeFi 领域流动性中心的地位,并持续创造经济活动的流。

随着 BTC 被机构和公众更加接受,从最近的新闻如 BTC ETF、cbBTC 可以观察到,更不用提 BTC 的主导地位(约 58% ),预计 BTC 的采用将持续增长,直到新的创新出现。因此,清楚了解当前 BTC LST-fi 的格局是必要的。

Source: Henry

本研究旨在全面梳理现有的 BTC-LRT、BTC 包装器以及追随以太坊上 BTC 浪潮这一新兴趋势的 DeFi 协议,以便于未来更容易地进行导航。

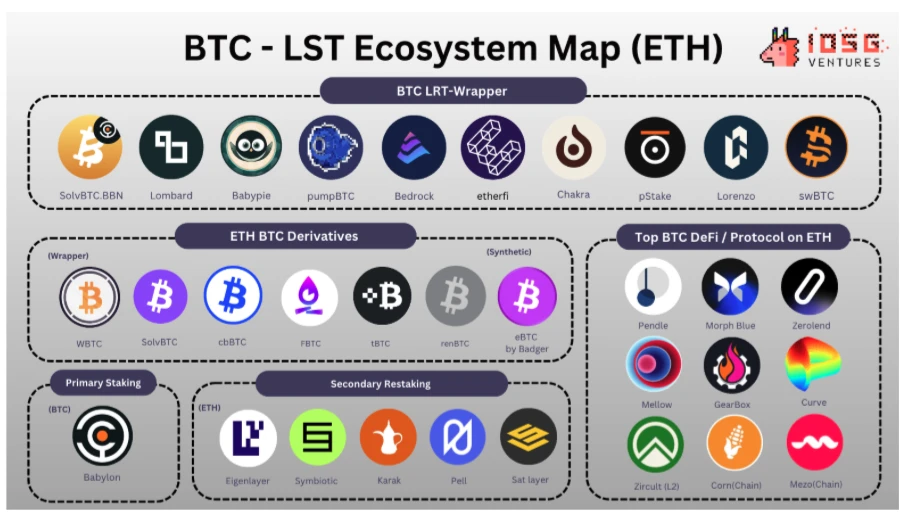

2. BTC-LST 生态

Source: IOSG

Bitcoin LST Wrapper 是这一周期的“新成员”,专为解锁在 BTC 再质押协议 Babylon 中质押代币的流动性而设计。

BTC 流动封装通常有三种形式:

-

一种是单向跨链 wrapper,以 1: 1 的比例由 Babylon 在 BTC 主网中质押的 BTC 支持。在 ETH 上铸造的“产生收益的代币”作为质押 BTC 的收据。

示例:LBTC、pumpBTC、babypie 的 mBTC 等。

-

采用 LBTC 或普通 BTC(如 WBTC)作为抵押品,并将资产再质押到 Symbiotic 和 Karak 等再质押平台的 wrapper。在以太坊上,把 LBTC 或普通的 BTC(WBTC)作为抵押物,然后将这些资产重新质押到 Symbiotic 和 Karak 等这样的再质押平台中。

示例:Etherfi 的 eBTC,Swell 的 swBTC

-

“反向模式”,在 ETH 上以 WBTC 作为抵押品,并通过预言机向 Bitgo 传递质押证明,允许从 Bitgo 解锁的 BTC 被质押进 Babylon 以产生收益。“反向模式”用户可以使用 WBTC 作为抵押,解锁主网(Mainnet)上的原生 BTC,并将其质押到 Babylon 平台。他们通过预言机将质押证明传递给 Bitgo,Bitgo 由此解锁 BTC 并将其用于在 Babylon 上进行质押,从而获得收益。

示例:Bedrock

虽然前两种类型专注于从 BTC 主网桥接或解锁更多 BTC 资产到 ETH 生态系统,后一种类型则从 ETH 提取 WBTC 资产,并将资产“反向”质押到 Babylon 协议。在架构方面,这些包装器的一个共同点是, BTC 存储在 BTC 主网上的托管方(如 Cobo 或 Copper)那里,以保护其资产,这是最便宜且最方便的方式。为了更清晰地展示整个 BTC LST / LRT 的格局,下面是对一些 BTC LST / LRT 如何运作的总结:

Source: Henry

BTC LST 市场规模

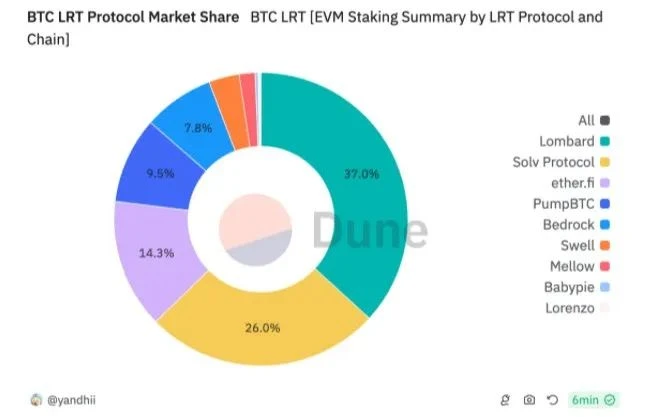

截至撰写本文时,LBTC 以 37% 的市场份额占据主导地位,其次是 solvBTC 的 26% 和 pumpBTC 的 9.5% 。79.6% 的 BTC LST 在以太坊主网上,而剩余的 21.4% 分散在 BNB 链、Arbitrum、Avalanche 等网络上。

BTC LST 市场的两大玩家采取了不同的方法。Lombard 专注于以太坊,而 SolvBTC 采取了多链方法,开放了包括 BNB、ARB 等在内的各种网络。

Source:@yandhii, dune dashboard

2.1 ETH BTC 衍生品(Wrapper 与合成品)

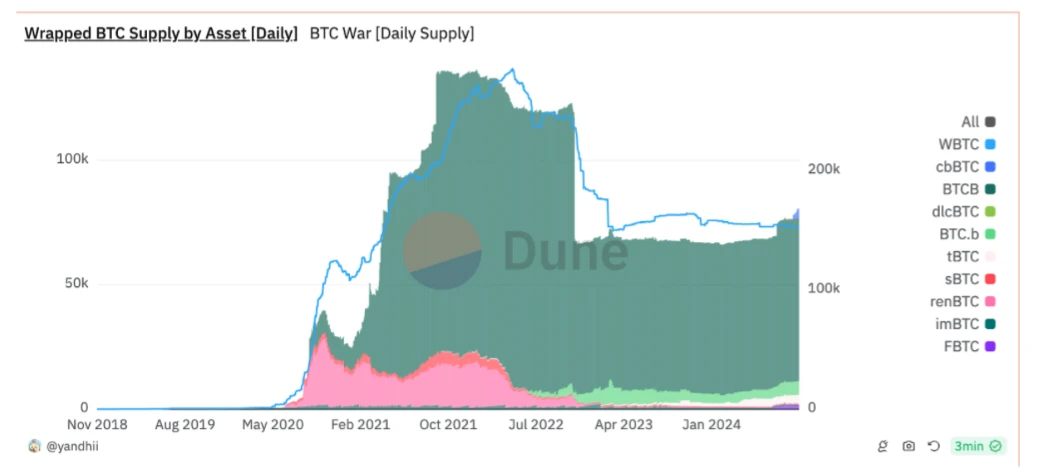

ETH BTC 衍生品是从 BTC 主网桥接到 ETH 网络的封装 BTC,通常通过托管人实现。这些 Wrapper 不是 BTC LST 的竞争对手,而是作为推动 LST 增长的关键因素。

与 BTC LST 不同,这些衍生品没有被质押到 Babylon 协议中,也不固有地产生收益。相反,它们在 ETH 区块链上作为 BTC 的普通表现。尽管本质上不是产生收益的资产,ETH BTC 衍生品已成为当今 ETH DeFi 景观的关键组成部分。

大多数 DeFi 和再质押平台接受 WBTC,因为:

-

它们经过实战测试

-

在 2024 周期中占据高市场支配地位

截至撰写本文时,自 2018 年以来,bitgo 的 WBTC 已经从 BTC 桥接到 ETH 超过 90 亿美元的资产。其中 21.5% (约 19 亿美元)被存入 Aave 进行贷款,约占 Aave 在 ETH 上总资产的 20% 。

大多数 DeFi 和重新质押平台接受 WBTC,因为:

-

它们经过了实战检验

-

多年来一直保持着很高的市场主导地位

Source:@yandhii, dune dashboard

另一方面,新一代 Wrapper (E.g., FBTC),也在 ETH 上累计超过 1.52 亿美元,根据 DeFillama 的数据,它的月增长率为 38% 。另一种封装器 SolvBTC,在 BSC 和 BTC L2如 Merlin 上也吸引了超过 8 亿美元的 TVL。

这些数字不仅展示了 BTC 资产在 ETH 生态中的重要性,还突显了 ETH DeFi 利用这一机会的巨大潜力。

正如上文所述,WBTC 的主要问题在于对托管方的信任。

最近,人们越来越担心 WBTC 与 Justin Sun 的关系,导致 Sky(前 Maker)考虑从他们的保险库中移除 WBTC 变种。BA Lab 概述了主要担忧,主要围绕 Justin Sun 可能对管理 WBTC 的合资企业有重大影响或控制权的论点。然而,Justin Sun 本人声称他对 WBTC 或其持有的资产没有任何控制权。这种转移也应该被视为 WBTC 的一个风险。

2.2 BTC 再质押

BTC 再质押指的是在 ETH 上与 BTC 相关的资产(以封装 BTC 或 BTC LST 的形式),这些资产已被再质押以产生收益。

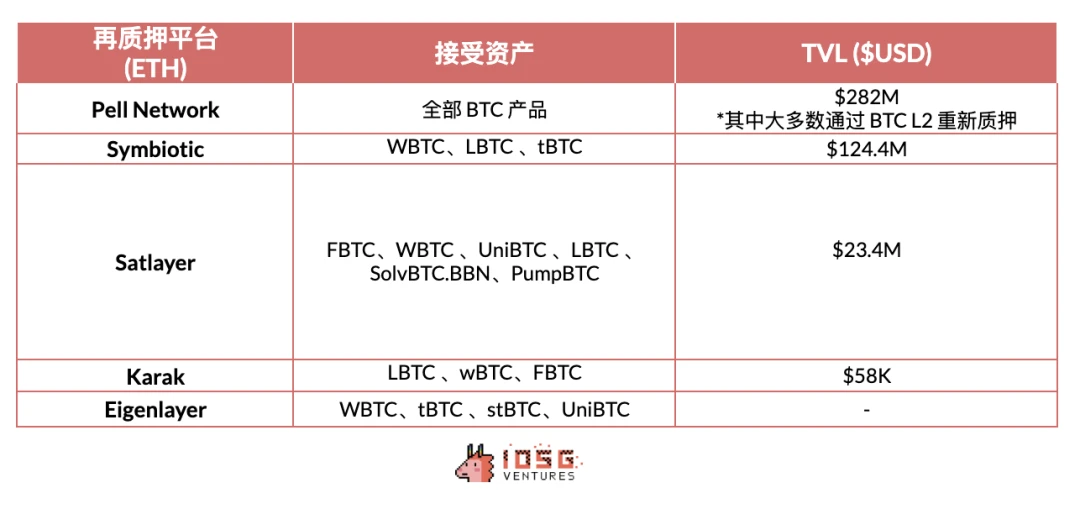

下表展示了每个在质押平台接受的资产和各自的 TVL:

Source: Henry

总的来说,ETH 上大约有 1.5 亿美元的 BTC 正再质押,其中大部分质押属于 Symbiotic,而一部分存入 SatLayer。Symbiotic 独自持有价值 1.24 亿美元 BTC 产品,包括 WBTC 和 tBTC,以及价值 1000 万美元的质押 BTC LST。而 Karak 的 BTC 资产只有大约 10 万美元。这些 BTC 资产共同为 Symbiotic 的 TVL 贡献了 7% 。

另一方面,Pell Network 成功吸引了大量 BTC LST 通过各种 BTC 第二层解决方案(如 Bitlayer 和 B 2 network)进行重新质押。这些资产将用于提供共享安全服务并产生收益,类似于 Babylon Finance 和 Eigenlayer 采用的模型。

虽然 BTC LST 已经从 Babylon 获得了第一层收益,但一些协议(如 EtherFi)通过将 LST 重新质押到其他重新质押平台(如 Eigenlayer、Symbiotic 和 Karak)来利用 BTC-LST,以产生第二层收益。

尽管这种策略允许质押者享受杠杆化收益并最大化单一资产的资本效率,但他们也面临与 ETH LST 相同的风险,即同时被多个平台削减)Babylon、Symbiotic 削减)。

反 Slashing 政策可以防止 ETH 上一定程度的削减,但关于 Babylon 的进一步信息尚不清楚。

2.2.1 BTC-DeFi

毫无疑问,DeFi 一直是推动区块链经济活动的最重要的领域之一。随着 ETH 上价值 95 亿美元的 BTC 资产市场的增长,ETH 上的 DeFi 可以从 BTC 提供的稳定性、机构认可以及潜在收益中获益。

总的来说,除了交换外,BTC / BTC-LST 相关的 DeFi 可以分为两大主要领域:

-

货币市场 & 利率互换: Morph blue, Aave, Pendle, Zerolend, Curve

-

BTC 质押 / 积分策略: Corn, Meso, Gearbox, Mellow

Source: IOSG

2.2.2 Money Market

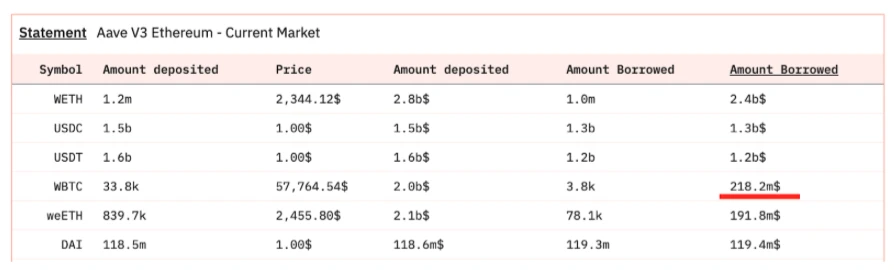

BTC 作为最“安全”的资产,在 ETH DeFi 景观中常用作抵押品。Aave 是最古老、最有声望的货币市场,拥有超过 20 亿美元的 WBTC 存款,但只有 2.18 亿美元的借款额,相对于稳定币(86.7% )或 WETH(85% ),其利用率相对较低(7.69% )。

Source: @KARTOD, Dune dashboard

另一方面,Morpho Blue 虽然存款基数较小(Aave 的 20% ),但却实现了更高的利用率。Morpho Blue 上最受欢迎的市场是 WBTC / USDC,其利用率高达 90% 。

Source: WBTC/USDC Vault, Morphblue

到目前为止,Aave 和 Morph 只接受 WBTC。为了在竞争激烈的借贷市场中脱颖而出,zeroland 是第一个专门针对 BTC LST 代币并支持 PT-eBTC 的市场。迄今为止,他们已有价值 1700 万美元的 eBTC 供应,约有 328 万美元被借出,利用率为 20% 。

另外,Curve 不仅是稳定币交换的避风港,也是 BTC 相关资产存放资产的热门目的地。在 Curve 上,BTC 供应商可以做两件事:首先,他们可以为三池提供流动性。其次,他们可以使用 tBTC 和 WBTC 作为抵押借入 crvUSD。

截至撰写本文时,约有价值 5000 万美元的 BTC 资产被存入用于借入 crvUSD。另一方面,在可用的池中,tBTC - WBTC 池以 2500 万美元的资产和 224 万美元的日交易量脱颖而出。不幸的是,尽管 BTC 相关资产在 Curve 上活跃,但尚未提供$CRV 激励以吸引用户。

2.2.3 Interest Rate Swap (IRS) 交换

除了货币市场外,Pendle 提供的利率互换(IRS)产品也是 BTC LST DeFi 的最受欢迎的地方之一。

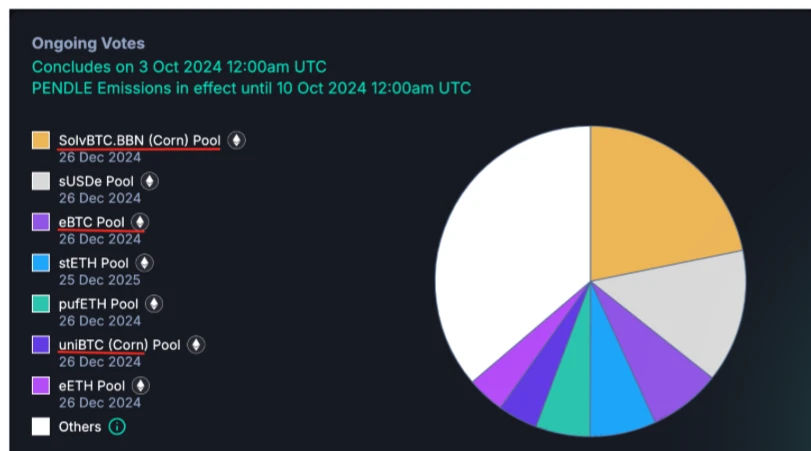

Pendle 利用 BTC LST 的未来收益和对积分的投机来创建多个专用市场:SolvBTC.BBN、LBTC 和 eBTC 等的 PT / YT。这些市场总共吸引了超过 1.36 亿美元的资金,在积分和激励农业的推动下,环比增长 150% 。

新一轮的投票激励也标志着人们对 BTC LRT 越来越感兴趣。例如,Corn 中的 SolvVBTC 被选为从 Pendle 吸引最多 Emission。因此,预计在不久的将来,BTC LRT 资产的供应将持续增长,考虑到排放激励。

Source: Pendle Dashboard

虽然 Money Market 和 IRS 产品基于 BTC 在 ETH 主网上的需求和供应为 BTC 资产产生额外收益,但 TVL 引导金库优先使用 BTC 来提升其各自链的 TVL,以促进生态系统的增长。此外,一些金库通过循环或借入 BTC 提供杠杆化的积分农场策略,以同样的资本最大化收益。

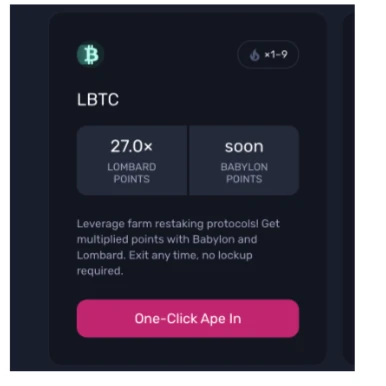

Gearbox 提供了高达 27 倍的 lombard 点数通过杠杆借入 WBTC(最高 7 倍)。然而,这项服务并不受欢迎,因为在 gearbox 中的供应非常有限(仅约 300 万美元)。

Source: gearbox.fi

除了积分策略外,一些二层网络,如 Thesis 的 Mezo 和 Binance Labs 支持的 Corn,正通过允许节点将桥接的 BTC LSTs 作为抵押物“质押”,从而利用 BTC 的价值,作为回报,节点通过参与验证过程赚取$BTC 费用,这是利用 BTC 并引导这些网络的 TVL 以促进未来生态系统增长的好尝试。到目前为止,mezo 已吸引了 1.21 亿美元与 BTC 相关的资产和 2000 万美元的 corn。

到目前为止,很明显,大多数与 BTC LSTs 相关的 DeFi 活动主要是由激励驱动的。虽然 BTC 的采用正在增长,但从长远来看,生成 BTC LSTs 的实际需求将高度依赖于 Babylon 的收益表现,这可能使 BTC LSTs 成为比 ETH 更有吸引力的资产。

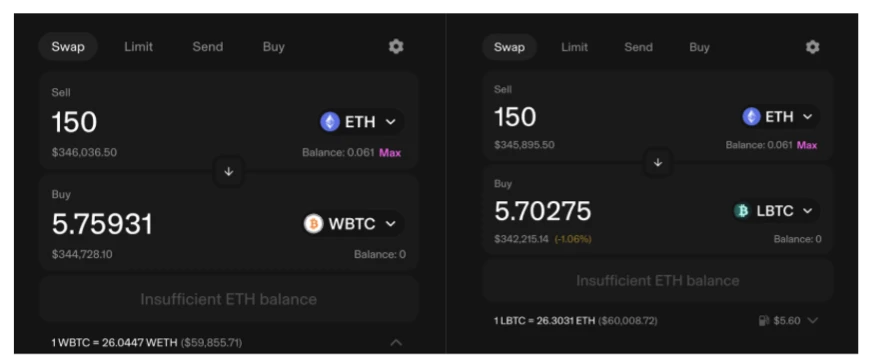

2.2.5 流动性问题

尽管拥有 3 亿美元的 TVL,但最深的池子在 Uni v3池中的流动性仅约 1000 万美元(根据 nansen)。将 345 , 000 美元的 ETH 换成 LBTC 将导致 1.06% 的滑点,这是 WBTC 的 4 倍(约 0.4% )。这种差异反映了 BTC LSTs 必须克服的一个关键问题:当从 LBTC 头寸大规模退出时的流动性问题。

Source: Uniswap

3. 总结

桥接 BTC 主要可以采取两种形式:普通 BTC,如 Wrapped BTC(WBTC),以及在 Babylon 中再质押的 BTC,称为 BTC-LST。

BTC LST/LRT-Fi 的格局尚处于初期阶段,但显示出将更多的 TVL 从 BTC 桥接到 ETH DeFi 生态系统的健康迹象。

由于 BTC 在当前周期的日益认可和市场主导地位,预计 BTC 的采用将会增加。为 BTC 产生收益的机会也在 ETH 上创造了一个用于投机和交易活动的市场。

WBTC 仍然是 ETH 上最广泛采用的 BTC 形式之一。然而,由于最近与 Justin Sun 的关联所面临的挑战,预计 tBTC 或 LBTC 将获得更多的采用。

越来越常见的是看到 BTC 再质押代币在 Symbiotic 或 Karak 中再次被再质押以进行杠杆化耕作。虽然这可能产生更高的收益,但用户必须承担面临多次削减事件的风险。

货币市场和利率互换是 ETH 上最受需求的 BTC DeFi 活动,而来自二层的尝试使用 BTC 作为验证过程中的费用也颇具趣味。

目前,ETH 上大部分与 BTC 相关的 DeFi 活动主要是由积分或奖励激励的。为了产生实际需求,BTC LSTs 需要创造价值(可能以收益形式),这一价值需大于 ETH LSTs。

托管风险、削减风险和流动性风险是 BTC LST 格局中的主要关注点。

*附注:此研究旨在提供 ETH 上 BTC LSTs 兴起趋势的高层次概述,并希望提高人们对处理新一代 BTC 资产所涉及的机会和风险的认识。未来评估跨链金融潜力将需要进一步研究 BTC 资产在 ETH 和其他链的影响。

如果有所疏忽,请在 Twitter 上联系@poopmandefi,我将尽力保持这项研究的最新性。