读懂Puffer UniFi AVS:从Preconfs到以太坊的下一个十年?

原文作者:Puffer

9 月 16 日,Puffer 正式官宣以太坊安全基础设施产品「UniFi AVS」,作为一项基于 EigenLayer 的主动验证服务(AVS), 它专为以太坊生态尤其是 Based Rollup 领域的预确认(Preconfs)挑战而设计,旨在释放 Based Rollup 的全部潜力。

或许很多用户对 Puffer 的第一印象还停留在单一的原生流动性再质押平台,其实早在 8 月,我们就已升维为以太坊去中心化基础设施提供商,产品架构可以概括为「三驾马车」: Based Rollup 方案 Puffer UniFi、预确认(Preconf)技术解决方案 UniFi AVS 以及再质押产品 Puffer LRT。

本文就将和大家深入分享 UniFi AVS 这一产品的功能服务,不过在此之前,有必要简单梳理下 Based Rollup 的相关概念,只要搞清楚了 Based Rollup,也就能触摸到 UniFi AVS 对以太坊未来走向的重要意义和价值所在。

Based Rollup:以太坊 Rollup 新的 最优解?

作为以太坊基金会研究员 Justin Drake 于 2023 年 3 月正式明确提出的概念,Based Rollup 旨在解决现有 Rollup 生态的一系列问题。

众所周知,在 2020 年 Vitalik Buterin 发布「以 Rollup 为中心的以太坊路线图」后,以太坊生态便步入了多 Rollup 时代——据 L2 BEAT 不完全统计,截至发文时 Rollup L2 足足有 39 条之多,其中无论是 Optimistic Rollup 还是 ZK Rollup,都在一定程度上缓解了以太坊扩容等老问题,却也带来了流动性日益破碎割裂的新困局。

与此同时,排序器(Sequencer)作为 L2-L1 架构中最核心的组件,负责 L2 向 L1 的交易排序与打包,在提高交易处理效率和降低成本方面发挥了重要作用,但由于在运行的 L2 普遍采用由单一或少数实体控制的中心化排序器,因此也面临着排序器故障或作恶的潜在风险:

一旦排序器出现问题,可会导致交易延迟、数据丢失甚至是资产安全受到威胁,这对于依赖 L2 进行交易的用户来说,无疑是一个巨大的隐患。

那市场上呼声颇高的去中心化排序器或共享排序器呢?

理论上,它们确实能杜绝中心化排序器所带来的单点故障及作恶风险,但其协调和共识机制相对复杂,且不同去中心化排序器之间可能存在兼容性问题,难以实现无缝对接,而且实事求是地讲, 目前去中心化排序器网络至今还未有成功的大规模实践验证,仍可能面临着各种潜在的攻击和漏洞。

因此 Based Rollup 直接按照「奥卡姆剃刀」原则一步到位,去除了单独的排序器网络机制设计: 将交易排序的责任从原先的 L2 转移到了 L1,由以太坊 L1 的验证节点作为区块提议者(proposer)来负责交易的排序。

这不仅避免了中心化排序器带来的风险,还充分利用了以太坊现有的节点网络和去中心化特性,将安全性从直接升级到与以太坊主网同等的高度。

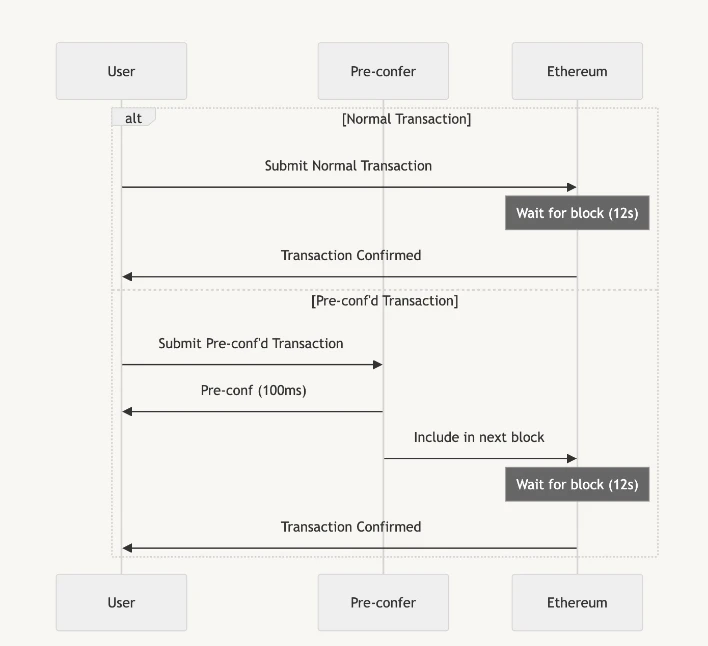

不过,得之东隅,失之桑榆,这也就伴随着衍生出了另一个挑战—— 原生的 Based Rollup 网络无法实现交易的快速确认。

原因也很简单,目前常见的各 L2 基于中心化排序器,都可以快速进行排序和打包,实现近乎即时的交易快速确认;而 Based Rollup 的交易排序由 L1 验证节点负责,意味着确认时间完全依赖于主网的出块间隔(约 12 秒),使用体验大大逊色于中心化排序器。

Based Rollup,离不开 Preconfs

说白了, Based Rollup 在安全性、去中心化等方面对齐了 L1,但在交易确认速度上却不得不做出了牺牲。 而对绝大部分具备金融属性的链上场景来说,市场行情瞬息万变,莫说 12 秒之差,即便是只相隔 1 秒,都可能引发巨大的风险和不确定性。

鉴于此,我们有必要对 Based Rollup 打上一个「补丁」,即预确认(Preconfirmations,简称 Preconfs),它的逻辑也很简单,恰如字面之意,想象一下:

当我们在 12306 购买火车票时,一旦 选定行程下单(进行签名交易),订票系统会先给到一份预确认信息,告诉你购票行为(对应每笔交易)已经被接受并且正在进入后续的确认流程,此时我们就可以开始规划行程、准备行李等, 而只有当车票最终确认车厢及座位(交易发布至 L1)后,我们才算正式完成了购票订座的交易。

简言之,在 Based Rollup 中,预确认就是 在交易被正式提交到 L1 进行确认之前,就承诺将交易包含在区块中, 等于先给用户一个初步的确认信号,让用户知晓交易已经被接受并且正在处理中。

如此一来,便确保了那些亟需时效性的链上交易场景无需漫长等待 12 秒,能够直接实现毫秒级别(约 100 毫秒)的交易响应速度。

这一举措不仅大幅提高了交易速度和用户体验,还无需更改以太坊的核心协议,某种程度上讲,Based Rollup 与预确认(Preconfs)恰似一币两面—— 如果要充分发挥 Based Rollup 的潜力,就必须实现无需许可、中立且灵活的预确认服务。

只是需要考虑的是, 在具体的实现机制中,到底由谁来负责对交易进行排序和预确认,并保证会遵守预确认的承诺?

-

对于第一个问题,以太坊基金会正在开发一个中立的注册合约,这个合约将不隶属任何特定协议,旨在为预确认的发现和验证提供一个共同的基础, 类似于股市中的「注册制」模式,允许任一 L1 提议者都可以自愿通过注册成为预确认验证节点;

-

对于第二个问题, 基于经济奖惩的罚没机制,无疑就能确保验证节点不会违反预确认承诺, 只是面临一个翘翘板的选择——如果罚没验证节点的一部分 ETH,则需要重新实现 Restaking 的智能合约逻辑,资本效率高,但复杂度也高;如果要求额外的抵押品,复杂度低,但资本效率更低;

那么,是否有可能借助 EigenLayer 的 AVS 服务,直接基于以太坊主网的经济安全性来解决罚没问题?

Puffer UniFi AVS 正是秉持着这样的思路,它通过利用 EigenLayer 的 Restaking 功能,并可在未来结合以太坊基金会的中立注册合约机制,实现一种近乎理想的情景:

建立起一个无需许可的预确认服务参与机制,允许任一 L1 提议者自愿通过注册成为预确认验证节点,进而实现直接基于以太坊主网的经济安全性,无需额外的惩罚措施。

Puffer UniFi AVS:面向 Based Rollup 的 Preconf 解决方案

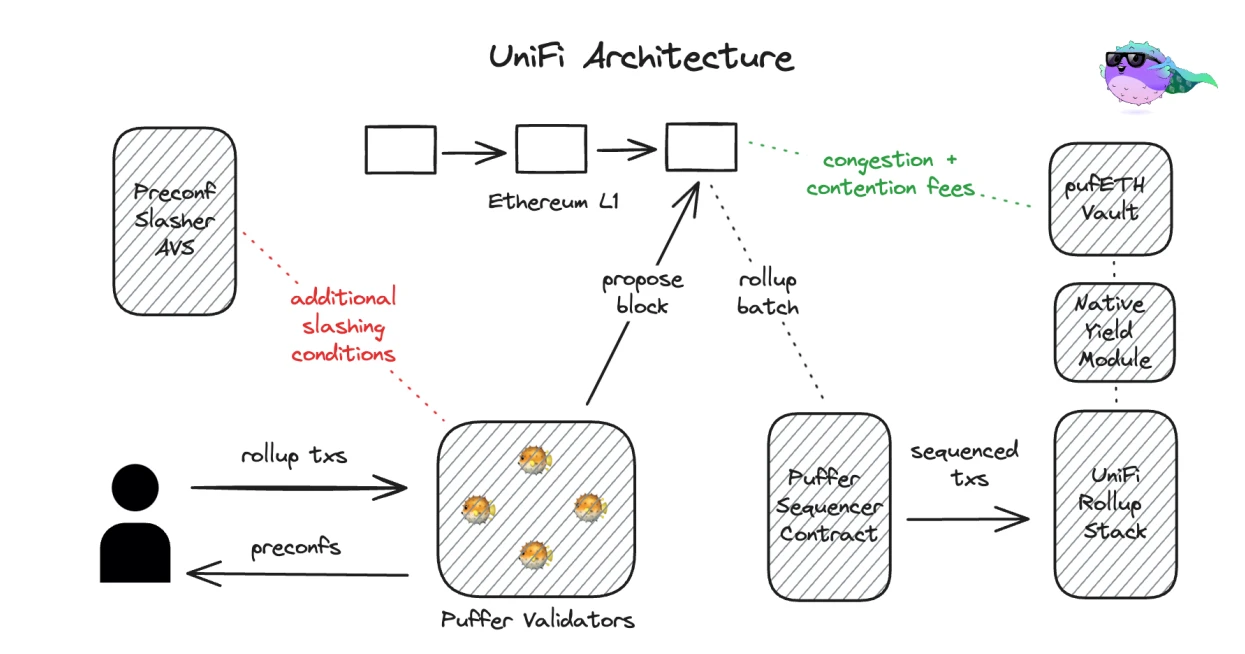

Puffer UniFi AVS 具体包含 EigenLayer 集成、链上注册、罚没机制 这三个关键组件,其中 EigenLayer 集成更是赋予了 Puffer UniFi AVS 预确认服务一种难以复刻的独家竞争优势:

能够基于 Puffer 的再质押验证节点集,将再质押的 ETH 直接作为预确认抵押品,而无需额外存款,这样「一个机构,两块牌子」,再质押验证节点=预确认服务节点,不仅提高了资本效率,且可迅速拉起一个拥有海量参与者、足够去中心化的预确认验证节点集。

我们可以简单梳理下 Puffer UniFi AVS 具体的预确认实现流程。

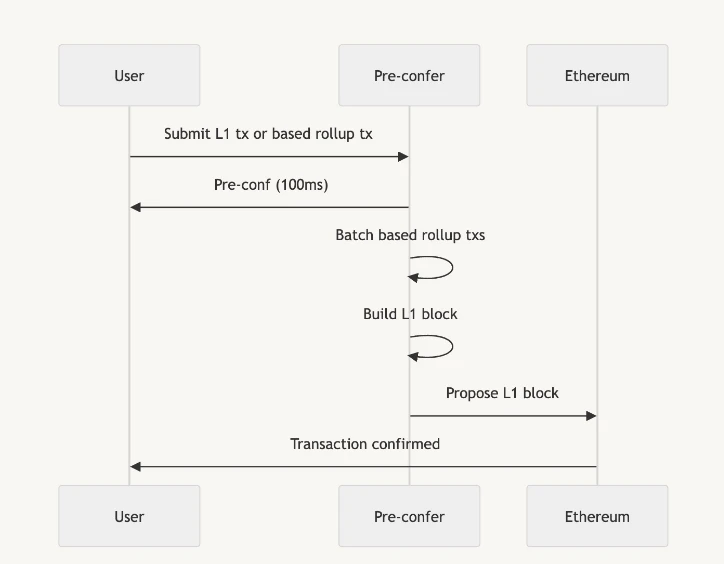

首先,因为 Puffer 验证节点已在以太坊上注册为「Native Restaking」节点,所以当用户提交需要进行预确认的交易后,Puffer 验证节点会直接充当预确认验证节点,在约 100 毫秒内向用户提供预确认承诺,让用户快速知道其交易已经被接收并将包含在未来的某个区块内。

提供预确认服务后,Puffer 验证节点会将这些交易与其他交易一起打包,并向以太坊 L1 提交区块,最后 Puffer UniFi 智能合约 Puffer Sequencer Contract 接受批量交易,确保交易状态已经被确认并且无法回滚。

而在整个过程中,UniFi AVS 的链上注册和罚没机制发挥着重要作用——若验证者未能遵守其预确认的承诺,将受到惩罚,从而确保整个系统的可靠性和安全性。

截至发文时,参与 Puffer UniFi AVS 的要求是:

-

EigenPod 所有权。 EigenPods 是以太坊验证节点与 EigenLayer 交互的工具,能够确保 UniFi AVS 服务可以罚没违反预确认承诺的验证节点;

-

32 枚 ETH。 由于预确认验证节点和以太坊验证节点是「一个机构,两块牌子」,因此预确认节点需要至少 32 枚 ETH 才能参与,不过运营商参与形式比较灵活,无论是自己运行原生验证节点,还是属于再质押产品(LRT)的一部分,都不影响;

-

运行 Commit-Boost。 运营商必须在其验证者客户端旁边运行 Commit-Boost 软件,确保执行预确认服务、处理验证者与预确认供应链之间的通信顺畅;

值得注意的是,Puffer UniFi AVS 通过集成 Commit-Boost,旨在专注于注册机制、罚没机制等核心功能,提供更高效、标准化和以社区为中心的预确认服务,同时坚持以太坊的去中心化和开放性基本原则。

谁需要 Puffer 的 UniFi AVS 服务?

风物长宜放眼量,接下来伴随着 Based Rollup 叙事的不断膨胀,众多 Based Rollup 项目们注定会如雨后春笋般涌现,而它们对于预确认服务的需求极为迫切,尤其是面临着复杂的市场环境和技术挑战,需要一个可靠的预确认技术服务商来为其保驾护航。

市场亟需一套安全的预确认技术服务商,因此 Puffer UniFi AVS 本质上就是一个能有效满足各方需求的通用解决方案:

-

供给侧,链接起再质押验证节点 (不止 Puffer,未来亦支持 Etherfi 和 Renzo 等原生再质押 LRT 协议玩家) ,支持它们参与 UniFi AVS 来一鱼多吃,通过出售自己的验证服务获得额外收入;

-

需求侧,另一端直接面向所有需要构建 Based Rollup 的项目方,支持它们通过 UniFi AVS 这个资源管道,便捷地获得预确认服务,从而加速交易处理;

一言以蔽之,Puffer UniFi AVS 的服务模式与 EigenLayer 的撮合平台类似,旨在促进资源的优化配置和利用——就像 Uber、滴滴一样, 接入再质押验证节点作为供应方,通过撮合匹配,为需求方提供 Based Rollup 预确认服务。

这样不仅能大大加速 Based Rollup 领域及以太坊生态的创新进程,还能够为以太坊验证节点群体创造新的收入来源,为整个生态系统带来了新的活力。

小结

总的来看,Based Rollup 作为 Vitalik Buterin 近期屡屡点名的新型 Rollup 思路,势必在以太坊的演进中担当起更加关键的角色。

因此 Based Rollup 所不可或缺的预确认服务,也注定会成为关乎以太坊生态未来走向的关键基础设施,而 Puffer UniFi AVS 作为创新机制设计的预确认技术解决方案,则是目前「Based Rollup+Preconfs」最为关键的一步:

-

对于用户而言,Puffer UniFi AVS 带来了近乎即时的交易确认体验,大幅提升了用户体验,为 Based Rollup 的普及和广泛采用打下了坚实基础;

-

对于预确认服务方,它通过链上注册和罚没机制强化奖惩机制,提升了生态内的效率和可信度;

-

对于 L1 验证节点来说,则开辟了额外的收入渠道,提升参与节点验证的吸引力,进一步强化了以太坊主网的经济激励与正统性;

从更宏观的视角来看, Puffer UniFi AVS 起于 Based Rollup,却不止于 Based Rollup ——它与以太坊的长期愿景紧密相连,在不更改核心协议的基础上实现了快速预确认,影响不仅限于 EigenLayer 生态,更为以太坊创新提供了新的范式,给用户、验证者和整个以太坊社区带来了切实利益,有望为以太坊的持续增长激起一系列连锁反应,注入新的更大可能性。

关于 Puffer Finance

Puffer Finance 是以太坊基础设施领域的领先创新者,专注于由流动再质押(LRT)和预确认作为 AVS 支持的下一代 Rollup - Puffer UniFi。凭借原生再质押协议,Puffer UniFi 和 UniFi AVS 等产品,Puffer 一直致力于增强以太坊的去中心化。 puffer.fi