WSJ警告:雷曼兄弟可能重演,聯準會降息無法拯救我們

聯準會降息引發了行情反彈,但華爾街日報作者Spencer Jakab就警告大家,這與2007年的雷曼兄弟破產前夕非常類似,都是降息後馬上大漲,但隨後引來崩潰。

(前情提要: Fed決策懶人包:鮑爾大幅降息2碼原因、利率點陣圖、轉向關注就業 )

(背景補充: 比特幣飆破6.4萬美元,渣打銀行:Fed降息將引爆加密市場新一輪上漲 )

本文目錄

聯 準會於19日宣布九月降息一碼,正式開啟了大降息時代,一度帶領比特幣衝破63000美元,在美國股市也引起了小幅度的反彈,但現今卻引發華爾街的人士的擔憂,有些人認為這只是短期市場對預期性正確的回彈,並不代表未來的經濟狀況十分良好。

按照最新的點陣圖顯示,今年還有兩次降息空間,但摩根大通分析就表示,若是就業數據不理想,聯準會可能會在11月直接宣布再降息兩碼,而不是分別在11月、12月分別降息一碼,這代表經濟可能出現衰退跡象,勢必等加快降息速度來預防經濟崩潰。

而華爾街日報的最新 報導 更是指出,當前的經濟狀態非常接近 2008年 雷曼兄弟暴雷前夕,並認為這可能只是個開始。

重演雷曼兄弟?

聯準會的決策背後隱藏什麼地雷?華爾街日報記者Spencer Jakab就為此專文撰寫,分析了當前的時局與過去有什麼不同,值得注意的是,通篇都以雷曼兄弟爆發前的 2007 年、2008 年為舉例,認為當前開始降息的狀態與當時非常類似。

Jakab 提及大降息周期開始時,很可能會出現一種經濟假象, 即前景一片大好,但實質暗藏洶湧 ,舉例自 2007 年的降息周期,一開始降息後道瓊工業指數出現了巨大的漲幅,股市也預期降息將帶來巨大的融資能量,道瓊工業指數暴漲,創下四年最佳紀錄,雷曼兄弟飆漲了 10%,堪稱史上最佳的週期,但誰知道這只是禍害的開始。

降息周期的漲跌

當時的市場對於降息後有多樂觀?Jakab 提及當時站在浪頭上的 Bear Stearns 首席經濟學家 David Malpass,也在 2007 年8月 華爾街日報上刊登 《別對信貸市場感到恐慌》 ,並對大眾信心喊話,不會有經濟崩潰出現,因為金融體系的流動性已經大幅改善:

許多人現在將其與 1998 年信貸市場的凍結不同,全球流動性儲備已經滿溢,而不是像當年那樣空空如也。

儘管這像是事後諸葛,我們都知道當時的金融風暴有多麼嚴重,但當時的大眾卻是活在經濟一片大好的美夢中,他們不知要面對的未來是如此嚴峻。

在牛市頂峰三周後,到 2008 年 1月泡沫就破裂,巨大的實質衰退讓雷曼兄弟無法在短時間去槓桿化,,在一年內就急速破產,成為了美國有史以來最大的破產案,也在那此後,聯準會又連續降息6次,最終才降息至2%水位,最後在雷曼兄弟破產後的兩個月,聯準會還降息至 0%(0~0.25%)。

在零利率的這段期間,標普 500 指數與道瓊指數出現了大幅反彈,但在一周內馬上又跌回去,在 2009年3月觸底之前,又暴跌了近 1/4 。

當前經濟的風險

回到現今,Jakab 在文中也警告了當前許多的隱藏風險,例如 信貸與房地產的過度槓桿化 、中國令人驚訝的經濟疲軟、以及美國與世界經濟過度依賴人工智慧(AI)的主題炒作、全球各地的政府負債狀況在 Covid-19 並未出現明顯的改善,從未有經濟崩盤前,政府負債如此之高,這將使得全球崩盤時,應對衰退變得更為棘手。

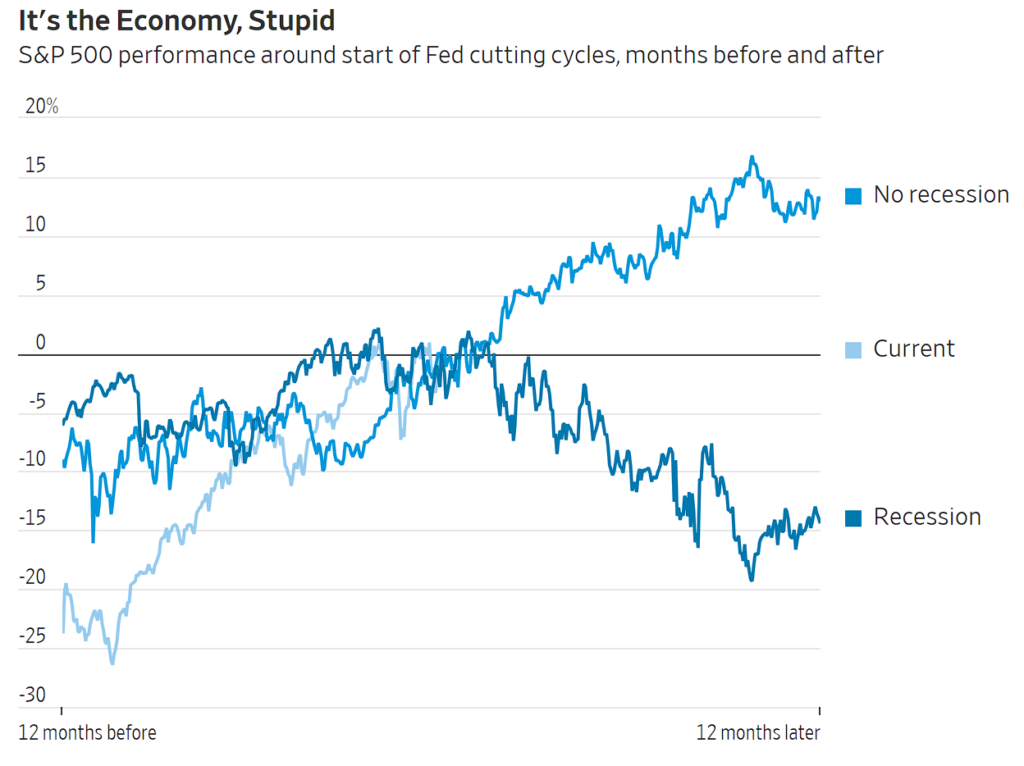

他也引用高盛策略師David Kostin 的研究指出,如果經濟在降息前就出現實質衰退,那麼無論中間漲跌波動如何,最終標準500指數的中位數路徑,就會往下調整 14 %;反之沒有衰退的會,則是往上調整 14%。

而利率的波動則是對債券投資者來說非常重要的,另一方面低利率對於公司與消費者來說, 降息需要非常長時間才能體現其「機會成本低」所帶來的經濟效應 。

這可能解釋為何當前聯準會看似鴿派,但實質留了許多保留空間,因為在更多的經濟數據出來之前,沒有人能知道衰退是否已經發生。

?相關報導?

摩根大通:若「就業疲軟」聯準會11月將續降2碼,調查107位經濟學家怎麼看?

史上最長美債「殖利率倒掛結束」,這次能逃經濟必衰退命運?

比特幣牛市困境:經濟衰退隱憂與缺乏創新的雙重夾擊