8月5日,加密市场再遭血洗。

北京时间8月5日,早间市场就迎来闪崩。比特币暴跌超10%,以太坊价格暴跌超20%。比特币最低跌至52200美元后反弹至54000美元,以太坊最低跌至2085美元反弹至2300美元。本以为在经历反弹后可企稳,但后续加密市场仍难止跌势,时间来到下午,比特币一度短时跌破50000美元,现继续测试52000美元,ETH仍在2300美元关键区域徘徊。

Coinglass数据显示,加密市场24小时内共有276,191人被爆仓,爆仓总金额为10.49亿美元,其中多单爆仓9.02亿美元,空单爆仓1.47亿美元。

若叠加周末数据,一个短短的周末,比特币已然下跌超过20%,以太坊孱弱的抗跌趋势凸显,仅仅日内就暴跌约20%,弹性表现甚至不如SOL和BNB,比特币兑以太坊汇率崩坏。市场恐慌情绪增加,据Alternative数据显示,加密货币恐惧与贪婪指数今日降至26,表明目前市场处于恐惧状态,且该指数创下近三周以来新低。

若深究大跌的原因,无论是非农数据影响的降息论、Jump Trading撤退还是地缘政治冲突,最终都直指美股行情,实际上,本次大跌核心原因正是加密市场跟跌美股。

从事件来看,最初的下跌源头是周四公布的美国非农数据。美国7月非农就业人数从前值的17.9万大幅降至11.4万,且显著低于预期的17.5万,失业率升至4.3%为三年最高水平。尽管数据不及预期,但重要的却不仅仅是单月数据,而是萨姆规则的触发。

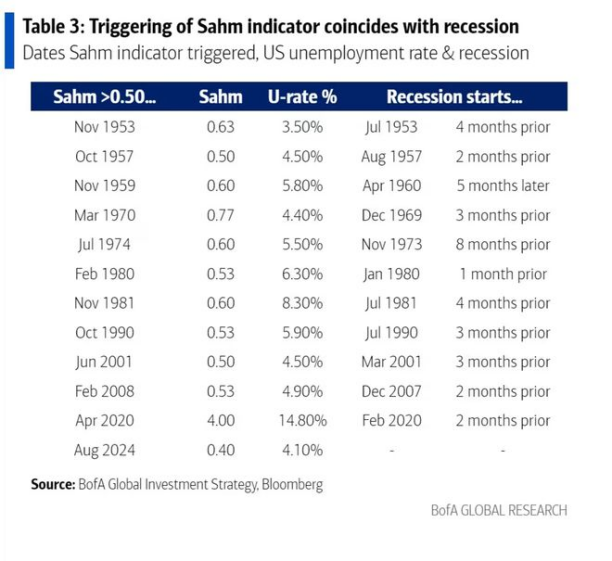

该规则由美国经济学家克劳迪娅•萨姆提出,根据萨姆规则,一旦失业率三个月移动平均值比过去 12 个月低点高出 0.5%,就预示着经济衰退可能已经开始。从历史数据看,自1953年来,11次萨姆规则中有10次成功被印证,预测准确率极高。

7月的非农就业数据显示,美国失业率从 4.1%上升到了 4.3%,三个月均线目前比过去 12 个月低点高 0.53%,达到了萨姆规则的预测线,这让本认为美国经济软着陆成功的市场再次陷入恐慌,避险情绪爆发。

美股率先受到影响,周五美股三大指数集体大跌,龙头个股更是罕见暴跌,叠加惨淡业绩的英伟达跌幅超过26%,总市值跌破1000亿美元,亚马逊跌近9%,英伟达一度跌逾7%。在联动效应下,机构引领的ETF率先作出反应,8月2日比特币ETF净流出达到2.37亿美元,创下近2月来的最大流出纪录,比特币应声跌至6.1万美元。

无独有偶,利空再次增加。8月4日,据链上分析师余烬监测,做市商巨头Jump Trading可能正在抛售 ETH,显示其近期正在将一笔价值 4.1 亿美元的wstETH (12 万枚) 分批赎回成 ETH 然后转进 Binance/OKX 等交易所,在7月25日以来的 9 天时间里已经将8.3万枚 wstETH 解包赎回成 9.75 万枚ETH。

市场消息称Jump Trading可能会在美国商品期货交易委员会调查期间清算加密货币资产,甚至进一步会被迫退出加密货币业务。而就在过去 24 小时内,Jump Trading 再次向 交易所转移 17,576 枚 ETH(约合 4678 万美元)。

另一方面,经济风向标巴菲特继续发力,旗下的伯克希尔哈撒韦发布的2024年二季度财报中显示,Q2净出售了755亿美元的股票,使其现金储备达到创纪录的2769亿美元,较一季度的1890亿美元大幅提升。其中,伯克希尔哈撒韦大幅减持了头号重仓股苹果,从7.9亿股降至4亿股,减持幅度为约49%。

减持巨头股保留现金,被市场解读为典型的避险操作。地缘政治局势也再度加剧了这一情绪面,8月5日,美国Axios新闻网4日引述3名美国和以色列官员,称伊朗最早将于周一(8月5日)袭击以色列,在中东地区局势极度紧张的背景下,美国国防部紧急向中东增派兵力,下令向中东和欧洲增派可击毁弹道导弹的巡洋舰和驱逐舰,并增派一支新的战斗机中队。

多重利空消息面导致美国经济衰退论甚嚣尘上,全球经济局势随风而动。8月5日,日本股市持续走低,日本东证指数、日经225指数均跌逾6%,日本东证指数向下触发熔断机制;韩国 KOSPI 指数跌幅扩大至 5%,三星股价跌幅扩大至 6%,创2020年以来最大跌幅。

美国衰退隐忧持续增加,导致美国投资者寻求避险资产,直接印证这一点的是美债,收益率飙升,10年期美债收益率下跌7个基点,至3.72%,为2023年6月以来最低。作为风险资产的比特币以及美股相关,自然也会受到重挫,而以比特币为锚存在的整个加密市场,也进一步受到干扰。 在此背景下,来到亚洲交易时间的加密市场,也终于扛不住压力迎来暴跌。

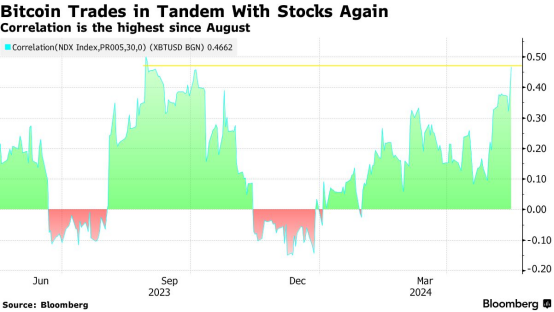

实际上,这也不是首次比特币与美股表现出极高的关联度。

回顾整个比特币的历史,在早期,甚至是疫情爆发前,比特币都可被视为独立行情存在,与市场大盘相关度并不高,以数据来看,2017-19年,比特币的回报率与美国基准股票指数标准普尔500指数每日相关系数仅为 0.01。但从2020年开始,随着机构的快速涌入以及疫情救市下高流动性的溢出,两者开始趋于一致,这一数据在 2020-21年跃升至0.36。再到如今,在华尔街主导的加密市场,比特币更与高科技美股高度相关,在5月,比特币与科技股占比较高的纳斯达克 100 指数的 90 天相关系数达到0.46,达到了自2023年8月以来的最高水平。

正是这种高相关性,加密市场需要重点关注宏观环境的影响,这也是为何此前投资者翘首以盼降息的原因。

唯一的好消息是,从当前数据来看,降息已然是必然路径。根据CME观察,9月美联储降息概率达到100%,市场预计美联储将在2024年剩余时间的三次会议上会有相当于四次、每次25个基点的降息行动,总计消化的幅度约为108个基点,暗示预计其中一次将是50个基点。

但当降息确认即将来临时,却罕见并未带来给市场带来提振,反而增加了波动风险,原因一是由于确认降息前夕市场波动增大,另一则是本次降息更呈现出衰退性降息特性。 从目的进行划分,降息可分为两种类型,防御式降息与衰退式降息。防御式降息,顾名思义,是为应对后期可能出现的衰退而进行相机抉择与调整,该种模式下尚未发生明显的经济问题,其主要目标是通过降息来提振信心和促进投资。衰退式降息则是主要在经济出现衰退或面临衰退风险时采取,目的是通过降低利率来刺激经济活动和稳定金融市场。

可以看出,衰退式降息代表已然出现经济风险,因此在此情况下,降息反而并不会带来风险资产的上扬,市场会察觉风险而选择尽快避险资产,这也是加密资产在确认降息后下降的原因之一。

综上所述,从当下基本面来看,市场情况似乎难言向好,在即将面临的衰退面前,加密后市走向又会如何?

在10x Research的报告中,比特币的走向不容乐观。其在报告中认为,预计55, 000 美元的比特币支撑线将跌破,可能会将价格推低至42, 000美元。在这种情况下,以太坊可能会跌破 2, 000 美元。虽然结论可能显得极端,但经济疲软、无力的市场结构、链上数据以及周期分析表明,未来将面临进一步的压力。

MN Trading创始人Michael van de Poppe也认为,以太坊正守住关键支撑区域,如果不能维持这一水平,可能会对价格产生4%左右的影响,并且会把比特币进一步推低至交易者无法确定的区间。

预期悲观,清算风险也还在继续。Lightning Ventures风险合伙人Khushboo Khullar表示,股市的下跌引起了恐慌,促使投资者急于寻求流动性以解决追加保证金问题。而在加密市场,大幅度的下跌也正在催生爆仓与清算。据加密链上分析平台Parsec数据显示,过去24小时,DeFi上借贷清算量超过3.2亿美元,创下年内新高。其中ETH抵押品清算量达1.87亿美元,wstETH达7790万美元,wBTC达3250万美元。

可以看出,短期交易衰退暂难止跌,但目前尚未来到欧美交易时间,需重点观测主要购买力的交易行为,投资者可进行观望。而从长期来看,随着衰退的到来,价格仍难以避免的承压 。

目前,加密总市值来到1.9万亿美元,24小时跌幅17.1%,现比特币报52829美元,ETH报2351.51美元。