BTC波动率 :一周回顾2024年7月15日–22日

关键指标:(香港时间 7 月 15 日下午 4 点 -> 7 月 22 日下午 4 点):

-

BTC/USD + 7.0% ($ 62, 840 -> $ 67, 240),ETH/USD + 3.9% ($ 3, 350 -> $ 3, 480)

-

BTC/USD 12 月(年底)ATM 波动率 + 15% (59.5 -> 68.5), 12 月 25 d RR 波动率 + 40% (5.2 -> 7.3)

市场大事件:

-

特朗普遇刺未遂,该事件提升了他的选举赔率(60% -> 70% )

-

特朗普继续支持加密货币的言论推动了市场的看涨情绪(“美国首位加密货币总统”)

-

JD Vance 被选为特朗普的竞选搭档(支持加密货币,反对科技巨头)

-

2024 年比特币峰会将在纳什维尔举行,特朗普将作为主旨演讲嘉宾,市场传言有可能公布比特币的战略储备,这在期权市场上带来了巨大的溢价

-

拜登退出总统竞选,支持卡马拉·哈里斯 — 尽管特朗普的选举赔率从 70% 降至 63% (而哈里斯从 19% 升至 29% ),BTC/USD 还是进一步上涨

ATM 隐含波动率:

-

随着市场看涨情绪回归,隐含波动率整体走高, 2024 年比特币峰会导致 BTC$ 前端曲线被嵌入了巨大的溢价 — 日级波动率差距也因特朗普的主题演讲而达到了 7% (这体现在 7 月 27 日到期的期权中,但目前可以在 8 月 2 日到期的期权中观察到,这一隐含波动率从 50 上升到 67.5)

-

在期限结构图中,隐含波动率几乎都在上涨, 9 月 27 日到期的 ATM 隐含波动率从 51 上升到 64.5 ,而年底 ATM 隐含波动率从 59.5 上升到 68.5

-

由于价格持续走高,实际波动率保持低迷 — 观察到的高频实际波动率在这一期间保持在 43 左右,而日级波动率则略低于 50

-

会议前夕(7 月 23 – 26 日),周内到期期权有很明显的波动率价差,其中 ETH ETF 发行带来的不确定性在 7 月 24 日到期的期权中被定价,约有 4% 的溢价

-

进一步看,预计风险溢价至少会持续到会议召开前,尽管在局部范围内没有突破上行,我们还是可以看到隐含波动率在局部高点出现小幅回撤

-

过去一周供应需求严重倾向于需求端,主要集中在 8 月至 9 月的看涨合约,市场预期 2024 年比特币峰会后有望突破历史新高

偏斜/凸性:

-

本周波动率偏斜显著上升(偏向上行),反映了市场情绪的再度看涨,以及受上述叙述影响的尾部风险溢价的重新定价。在本周, 8 月 30 日到期的 25 d RR 从 1.5 上升到 5.0 ,并一度冲破 7.0 的局部高点!

-

现货与隐含波动率在局部高度正相关,隐含波动率随着现货价格的上涨而上升,而在现货价格回调时从局部高点回落。尽管这部分解释了 25 d RR 的上升,但如前所述,实际波动率在现货上涨时并未显著上升,表明市场在大幅上涨的尾部场景上计入了大量的额外溢价,尤其是出于 BTC 有机会作为战略储备的考量。

-

由于现货价格已反映出在 2024 年比特币峰会上公布战略储备的预期,所以如果最终没有这样的公告,市场可能会失望。因此随着现货价格走高,事件的短期风险逆转应该会减弱(这确实是我们在过去 24 小时内观察到的情况)

-

过去一周,对于期权的整体需求明显偏向上行部分,这也加剧了偏斜中的隐含波动。

-

总体来看,上周市场对期权的需求强烈倾向看涨,这也加剧了隐含波动率偏斜。

-

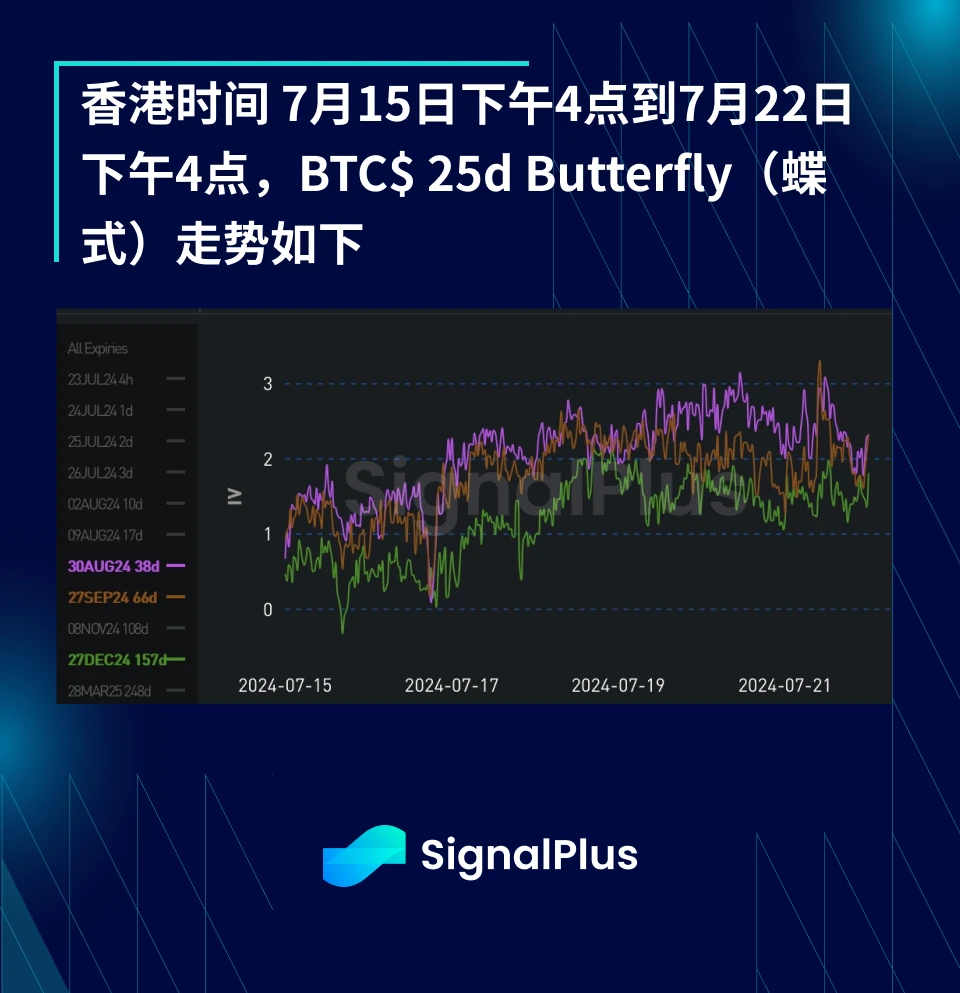

在过去一周,相比于风险逆转走势,曲线的凸性更为平坦。25 d 蝶式溢价随着基础波动率的升高而上行。

-

尽管过去两周我们经历了极高的 IV 波动,同时观察到风险逆转水平与现货之间的强相关性(即风险逆转在现货价格上涨时更偏向看涨期权,而在三周前下跌至 54 k 时则是明显偏向看跌期权)

-

总体而言,尽管能持续观察到 Overlay 和 Call Spread 策略对翼部溢价的结构性供应,但本周我们观察到更高比例的 Outright 成交(翼部供应较少)

祝本周好运!