Glassnode :波动性继续历史性压缩,未来或有更大波动

原文来源:Glassnode

原文编译:Lila,BlockBeats

摘要

-

尽管比特币价格横盘或下跌,但市场中仍有很大一部分处于盈利状态,而短期持有者承担了大部分损失。

-

通过结合链上定价模型和技术指标,我们探索了市场未来的发展状况。

-

波动性继续历史性压缩,这表明投资者情绪淡漠,但也暗示未来可能会出现更大的波动。

市场盈利能力依然强劲

当比特币价格跌至 6 万美元区间时,许多数字资产投资者中出现了一定程度的恐惧和看跌情绪。当市场波动性停滞并进入休眠状态时,这种情况并不少见,因为冷漠情绪会逐渐蔓延。

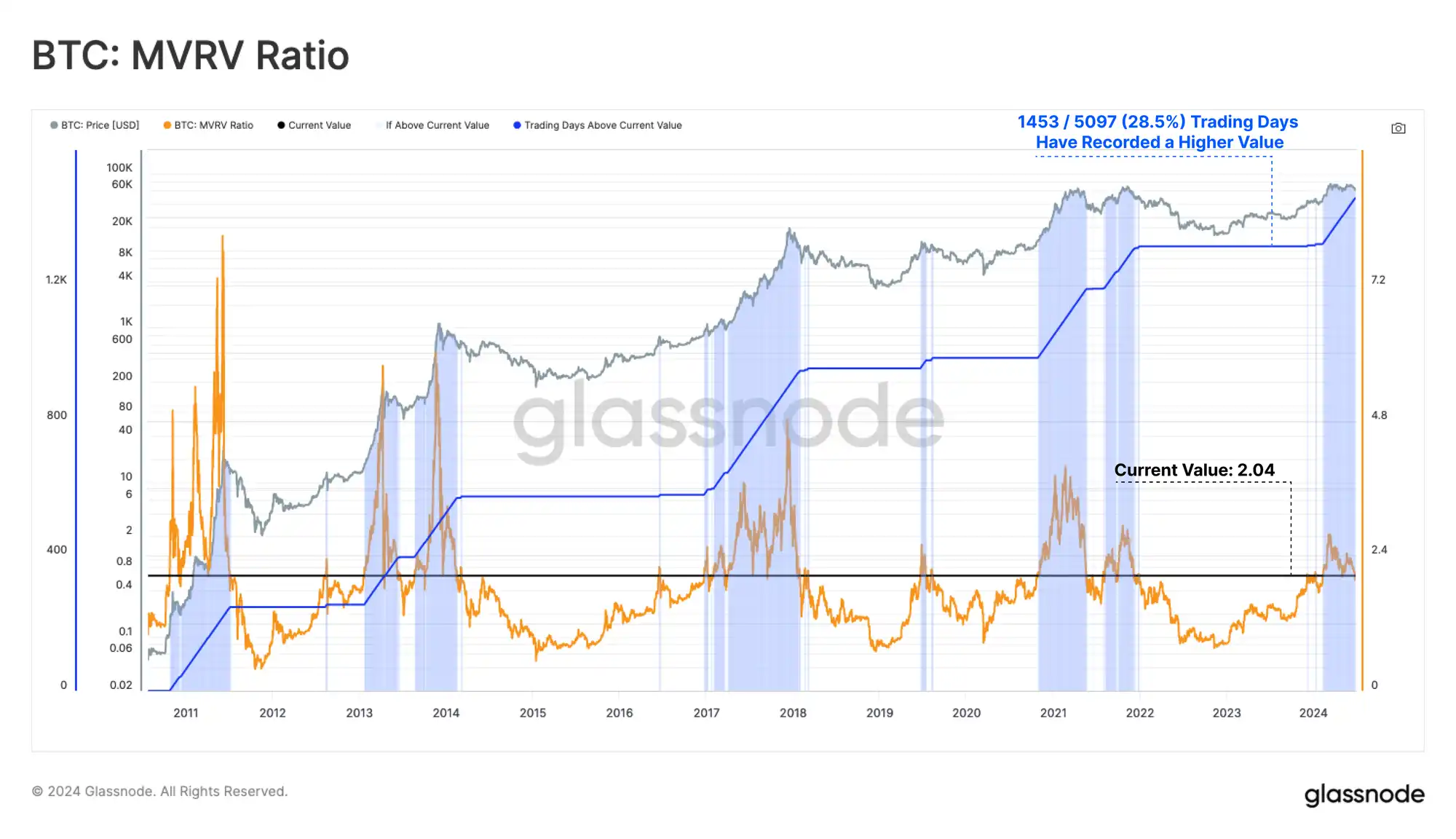

尽管如此,从 MVRV 比率的角度来看,整体投资者盈利能力仍然非常强劲,平均每枚币仍持有 2 倍的利润。这通常是区分「热情」和「狂热」牛市阶段的指标或规则。

Live Chart

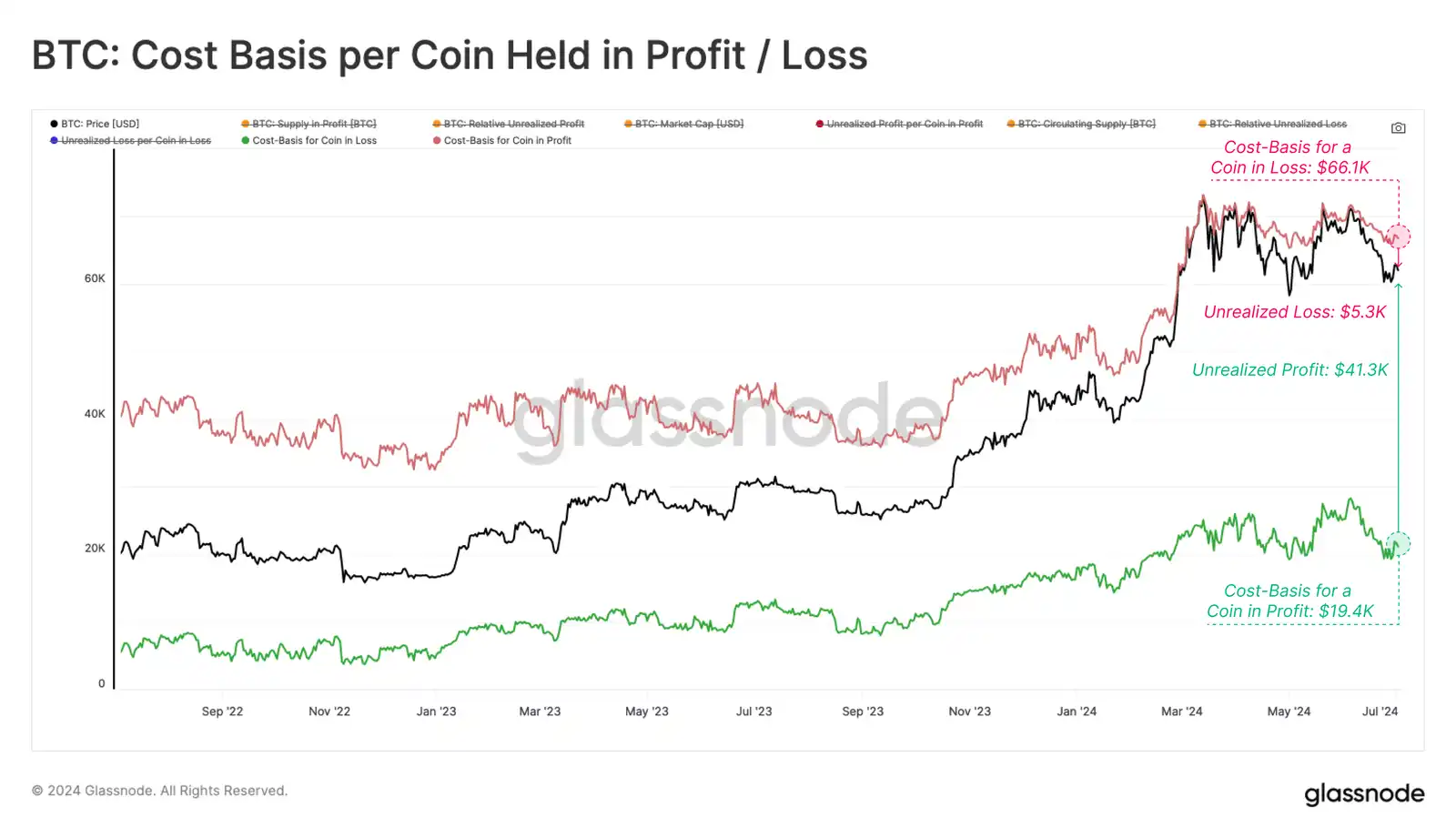

通过将所有持币分为未实现利润或亏损,我们可以评估每组的平均成本基础以及每枚币的未实现利润和亏损的平均幅度。

-

平均获利的币持有未实现收益为$ 41.3 k,成本约为$ 19.4 k。值得注意的是,这个数据会因被较早周期转移的币而失真,包括 Patoshi 实体、早期矿工和那些丢失的币。

-

平均亏损的币持有未实现亏损为$ 5.3 k,成本约为$ 66.1 k。这些币主要由短期持有者持有,因为很少有 2021 年周期的「顶买者」仍在持有。

这两个指标有助于识别潜在的抛售压力点,因为投资者希望持有他们的收益,或避免更大的未实现亏损。

Live Workbench

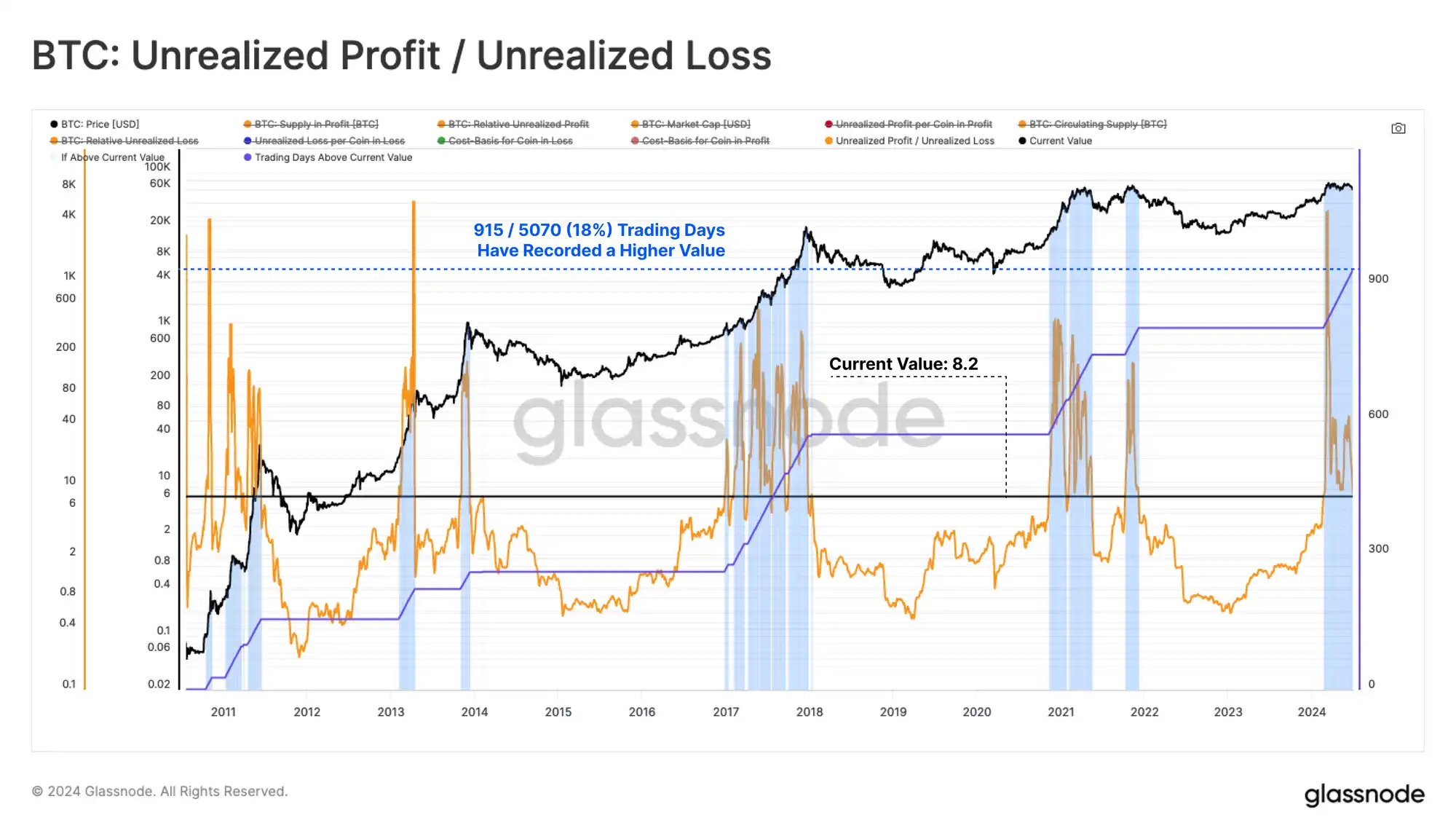

通过查看每枚币的未实现利润/亏损比率,我们可以看到持有的纸面收益幅度是纸面亏损的 8.2 倍。只有 18% 的交易日记录了更大的相对价值,所有这些数据都表明我们正处于狂热的牛市阶段。

可以认为, 3 月的历史新高(ATH)是在 ETF 批准后的几项特征与历史牛市峰值一致。

Live Workbench

确定周期中的位置

比特币价格自 3 月历史新高以来在 6 万美元至 7 万美元范围内盘整,投资者情绪淡漠和无聊情绪蔓延。这导致了多数投资者的犹豫不决,市场未能建立稳健的趋势。

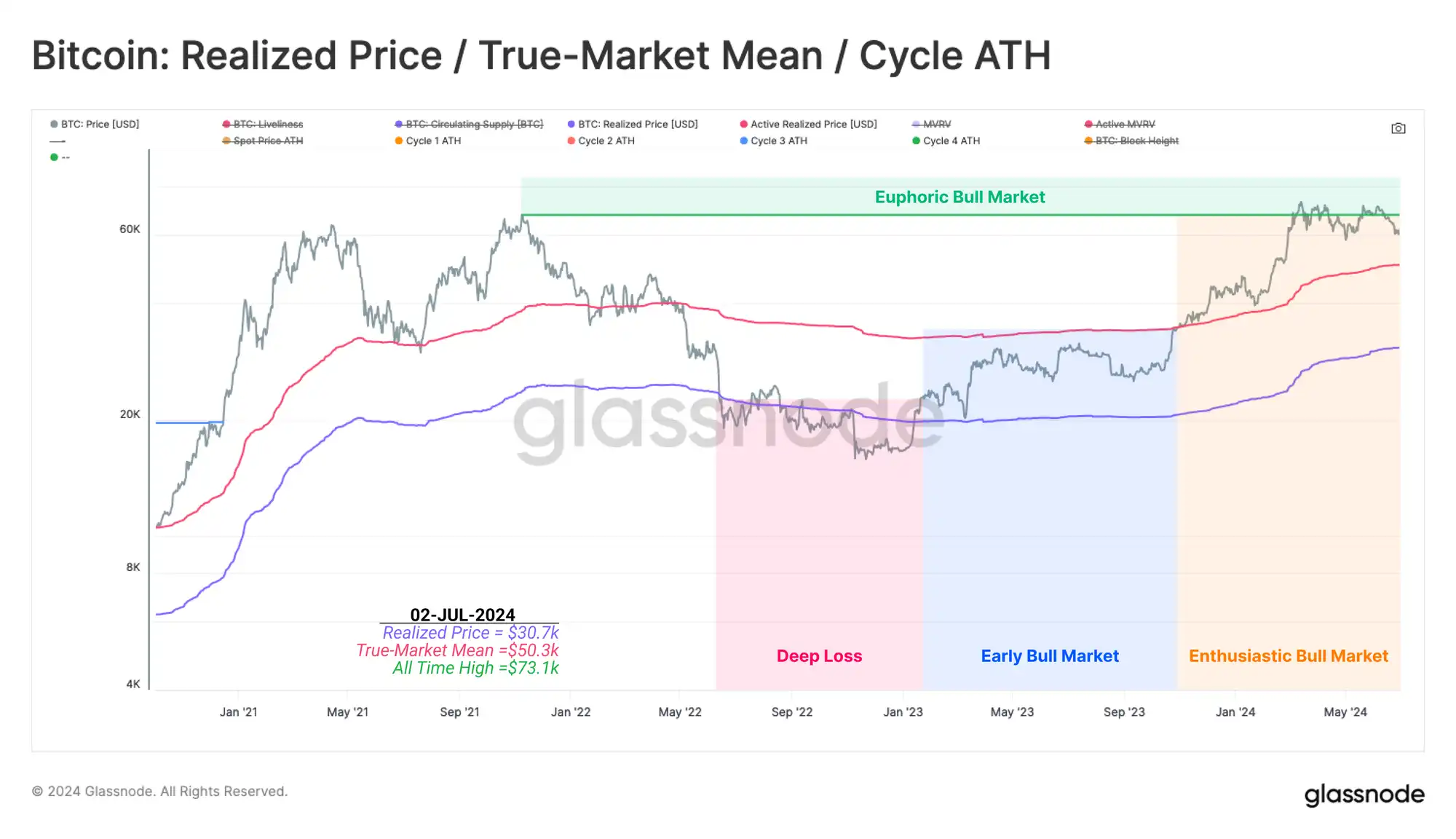

为了确定我们在周期中的位置,我们将参考一个简化的框架来思考历史比特币市场周期:

-

深度熊市:价格低于已实现价格

-

早期牛市:价格介于已实现价格和真实市场均值之间

-

热情牛市:价格介于历史新高和真实市场均值之间

-

狂热牛市:价格高于前一个周期的历史新高

目前,价格仍处于热情牛市阶段,只有几次非常短暂的进入狂热区域。真实市场均值在$ 50 k,代表了每个活跃投资者的平均成本基础。

这个水平是市场能否继续宏观牛市的关键定价水平。

Live Workbench

接下来我们将查看短期持有者群体,并将其成本基础与其正负 1 个标准差的水平叠加。这提供了这些价格敏感持有者可能开始反应的区域:

-

显著的未实现利润信号潜在的过热市场,目前的值为$ 92 k。

-

短期持有者群体的盈亏平衡水平为$ 64 k,目前现货价格低于此水平,但正在尝试重新夺回。

-

显著的未实现亏损信号潜在的超卖市场,目前的值为$ 50 k。这与真实市场均值作为牛市分界点一致。

值得注意的是,只有 7% 的交易日记录了现货价格低于-1 标准差带,这是一种相对不常见的情况。

Live Workbench

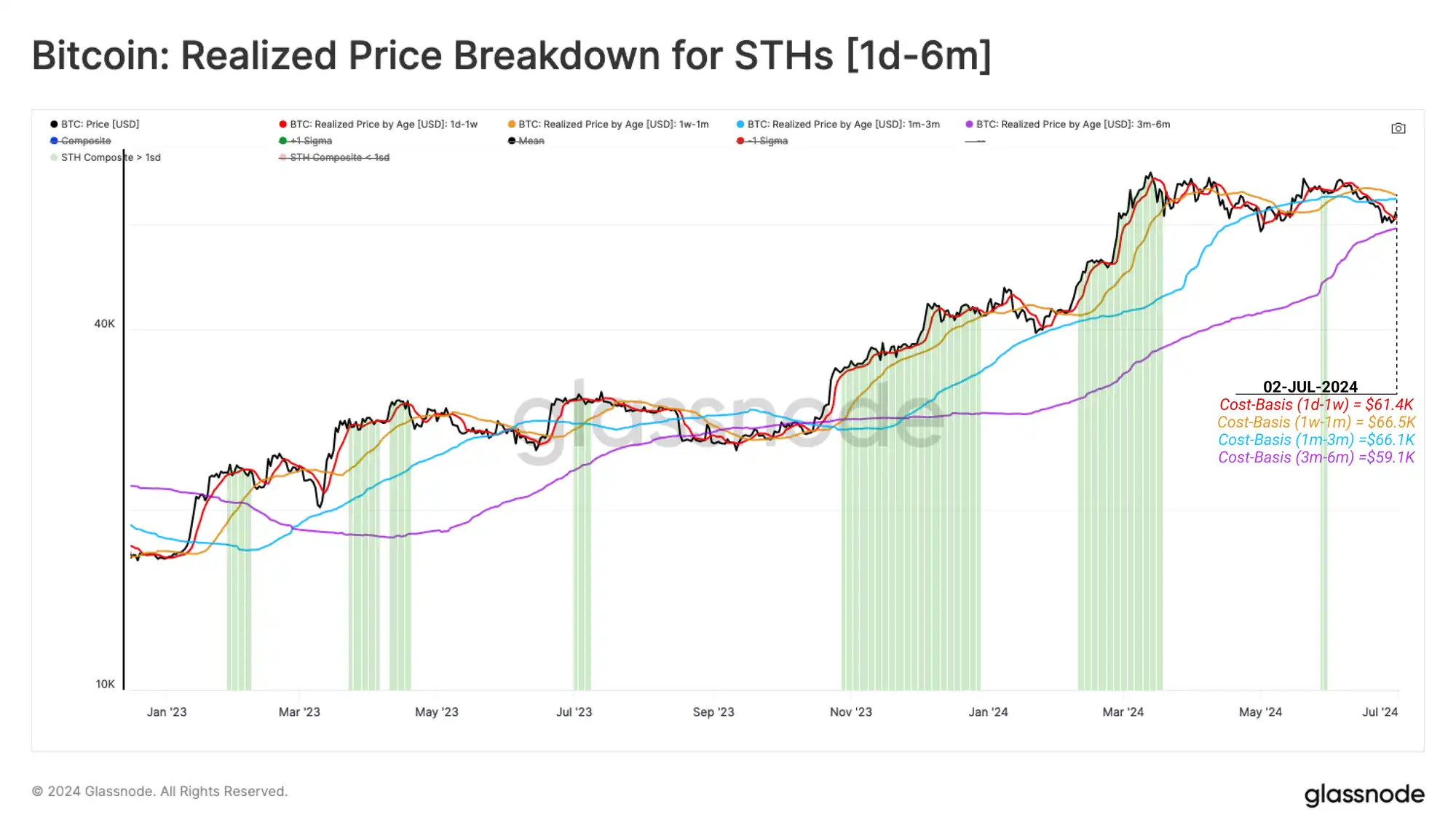

随着价格低于短期持有者成本基础,需要检查这个群体中不同子集的财务压力程度。通过年龄指标的划分,我们可以解剖并检查短期持有者群体中不同年龄成分的成本基础。

目前, 1 天-1 周、 1 周-1 个月和 1 个月-3 个月的币平均处于未实现亏损状态。这表明这一盘整区间对交易者和投资者来说大多没有生产力。

3 个月-6 个月的群体是唯一一个仍处于未实现利润的子组,平均成本基础为$ 58 k。这与此次调整的价格低点一致,再次将其标记为一个关键的兴趣区域。

Live Workbench

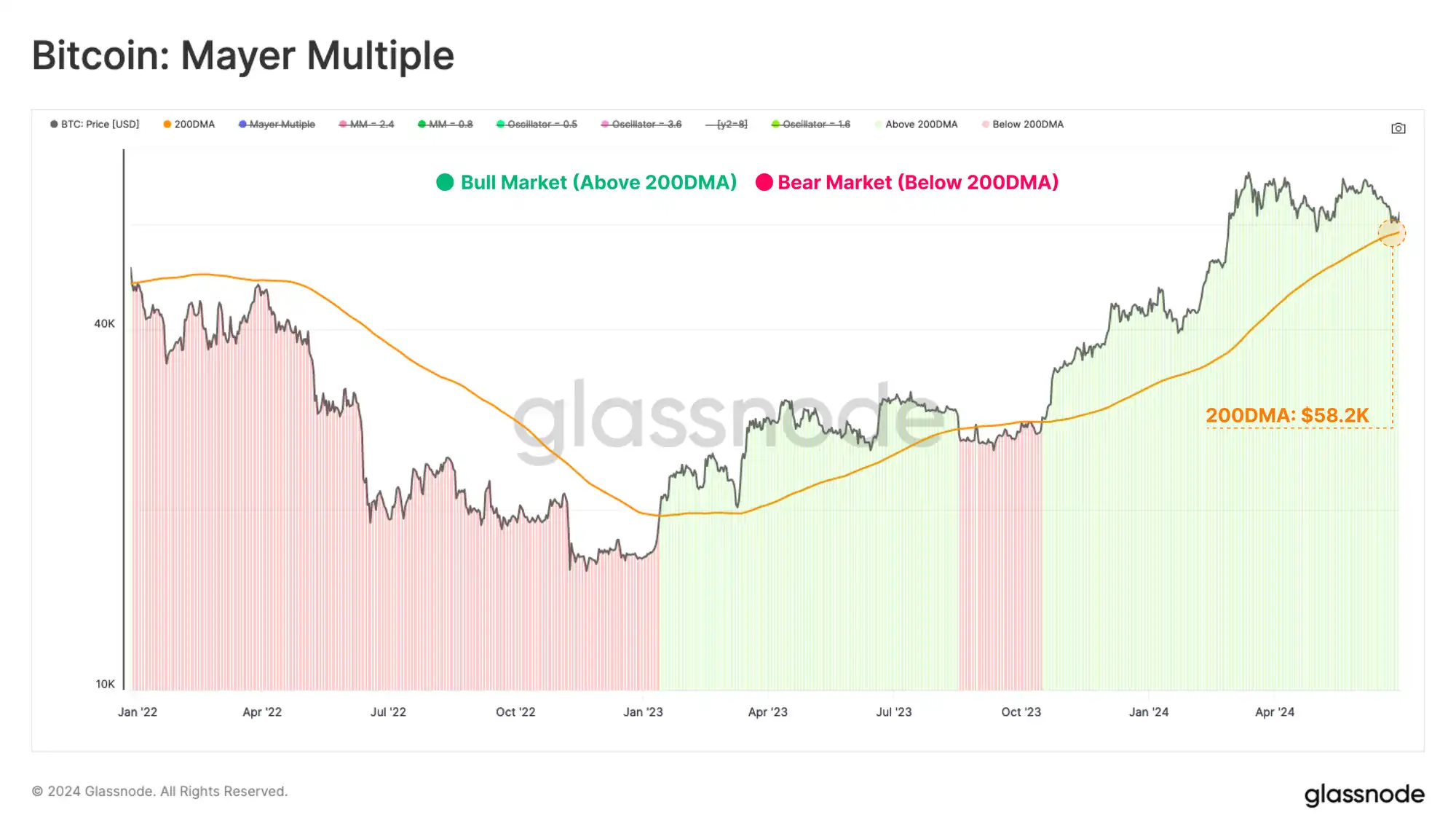

转向技术指标,我们可以使用 Mayer Multiple 指标,评估价格与 200 DMA(200 日移动平均线)的比率。200 DMA 通常用作评估看涨或看跌动量的简单指标,使任何突破上方或下方的点成为关键市场枢纽点。

200 DMA 目前的值为$ 58 k,再次与链上价格模型提供了融合。

Live Workbench

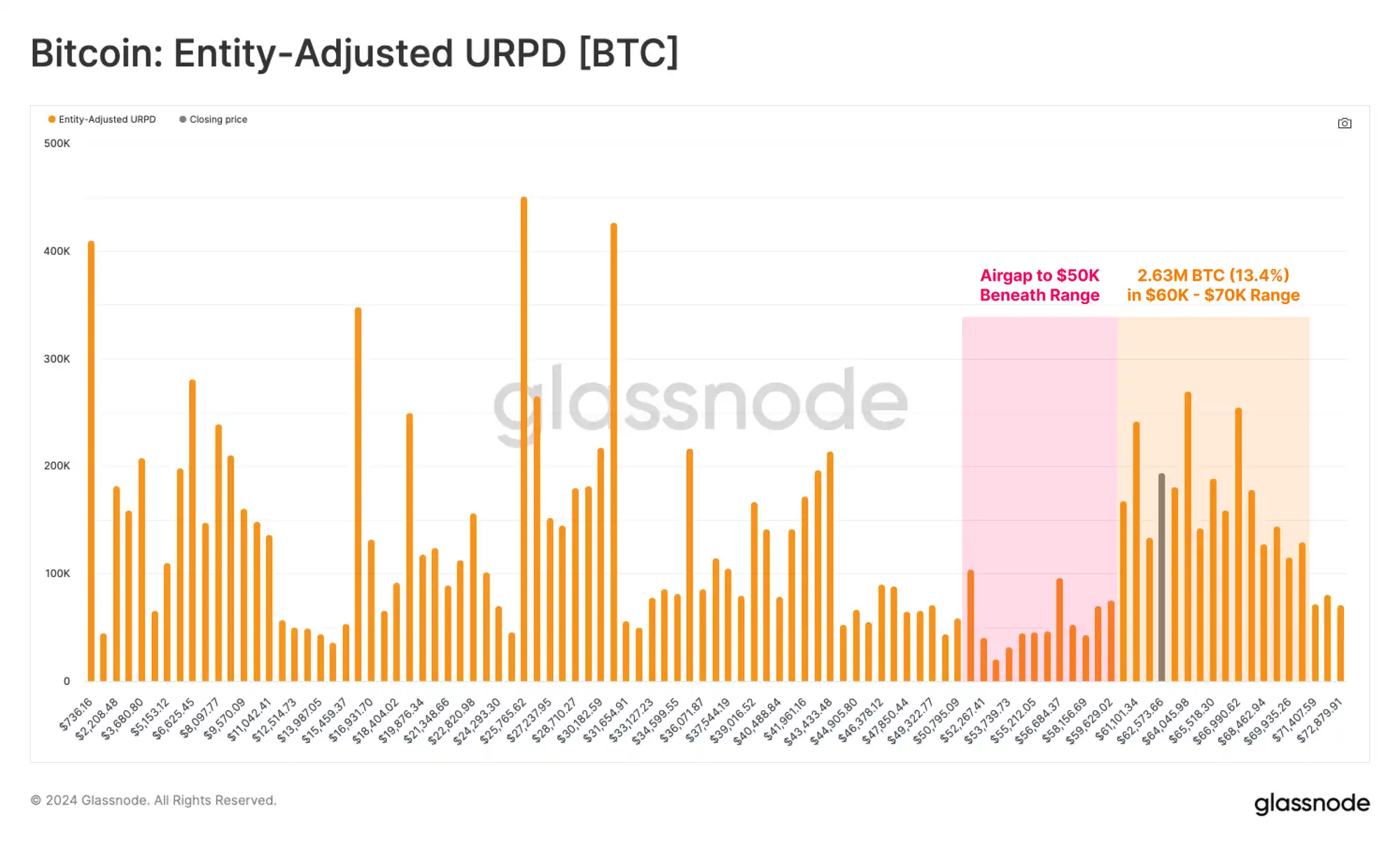

我们可以使用 URPD 指标进一步评估特定成本基础群集周围的供应集中情况。目前,现货价格接近$ 60 k 和历史新高之间的大供应节点的下限。这与短期持有者的成本基础模型一致。

目前, 263 万枚 BTC(占流通供应量的 13.4% )位于$ 60 k 至$ 70 k 区间内,小幅价格波动能够显著影响币和投资者组合的盈利能力。

总体而言,这表明许多投资者可能对任何低于$ 60 k 的价格下跌敏感。

Live Chart

波动性预期

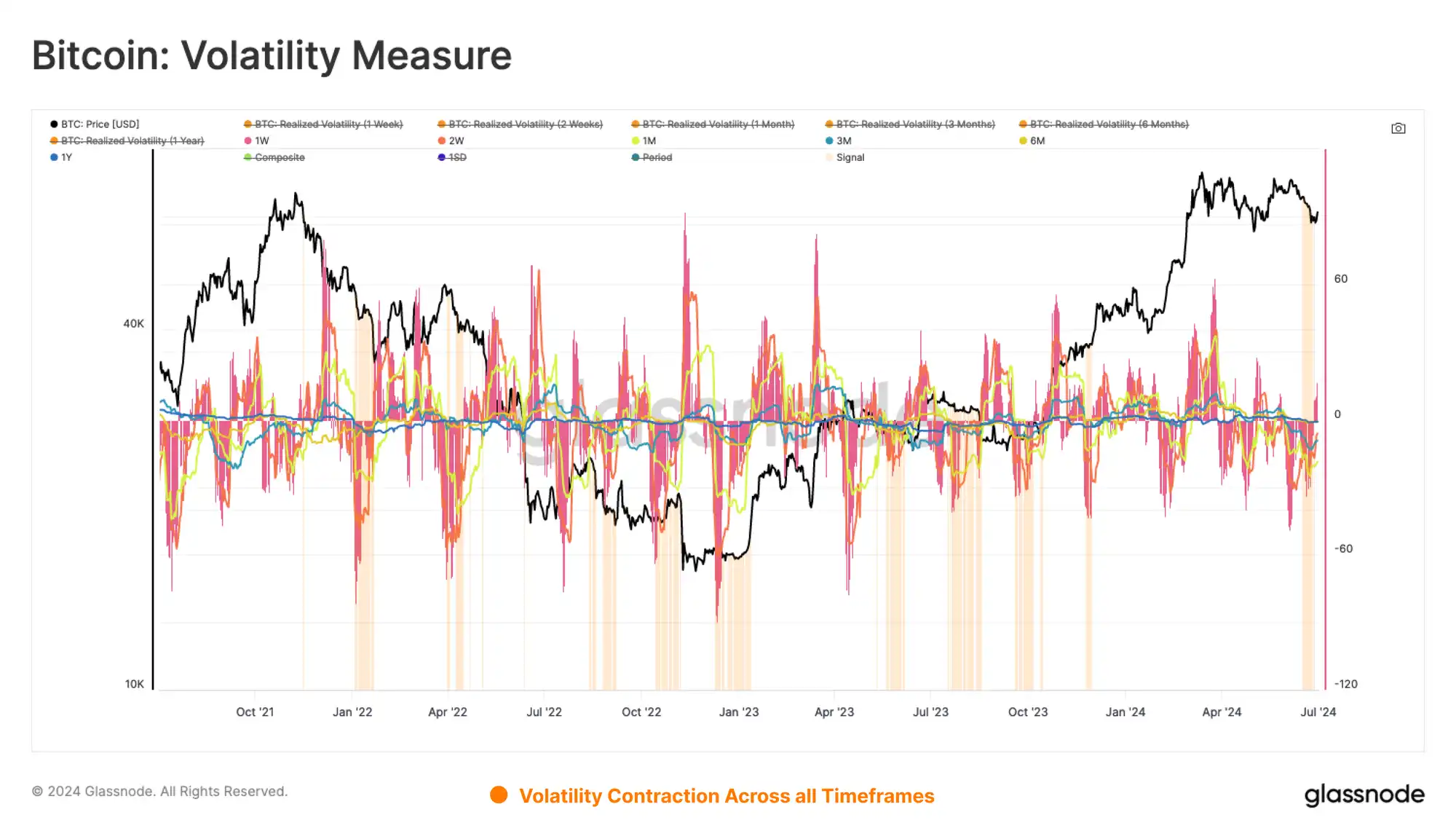

经过几个月的区间波动价格走势,我们注意到许多滚动窗口时间帧的波动性显著下降。为了可视化这种现象,我们引入了一个简单的工具来检测实现波动性收缩的时期,这通常提供了一个即将出现更高波动性的指示。

该模型评估 1 周、 2 周、 1 个月、 3 个月、 6 个月和 1 年时间帧内实现波动性的 30 天变化。当所有窗口都表现出负 30 天变化时,触发信号,推断波动性正在压缩,投资者对未来波动性预期也在降低。

Live Workbench

我们还可以通过测量过去 60 天内最高和最低价格波动的百分比范围来评估市场波动性。按此指标,波动性继续压缩到罕见水平,但通常在长时间盘整之后,且在大市场变动之前。

Live Workbench

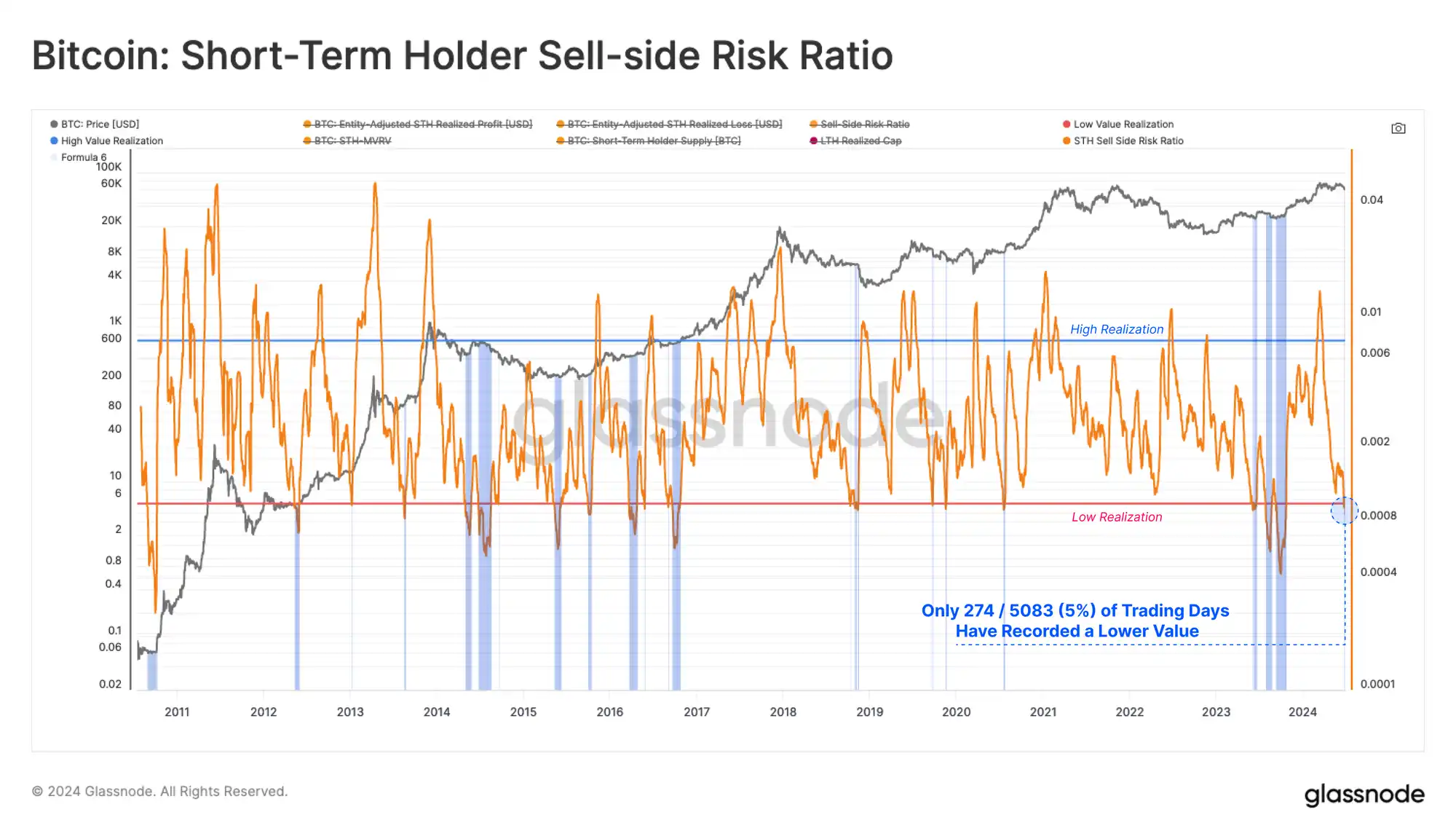

最后,我们可以使用卖方风险比率来增强波动性评估。该工具评估投资者锁定的实现利润和亏损的绝对总和,相对于资产的规模(实现市值)。我们可以根据以下框架考虑此指标:

· 高值表明投资者相对于其成本基础以大幅利润或亏损花费币。这种情况表明市场可能需要重新找到平衡,通常在高波动性价格变动之后。

· 低值表明大多数币相对于其盈亏平衡成本基础被花费,表明达到了某种程度的平衡。这种情况通常表明在当前价格范围内「利润和亏损」耗尽,并且通常描述了低波动性环境。

值得注意的是,短期持有者卖方风险比率收缩至历史低点, 5083 个交易日中只有 274 个记录了更低的值(5% )。这表明在这一价格盘整期间已经建立了一定程度的平衡,并暗示了近期的高波动性预期。

Live Workbench

总结

比特币市场处于一个有趣的阶段,尽管价格比历史新高低 20% ,但冷漠和无聊情绪占主导地位。平均每枚币仍持有 2 倍未实现利润,但新买家在他们的位置上处于亏损状态。

我们还探索了投资者行为模式可能转变的关键因素。我们在链上和技术指标中寻求一定程度的融合,并得出了三个关键关注领域。

-

跌破$ 58 k 至$ 60 k 将使大量短期持有者陷入亏损,并低于 200 DMA 价格水平。

-

价格在$ 60 k 至$ 64 k 之间的波动继续了市场犹豫的当前横盘走势。

-

突破$ 64 k 将使大量短期持有者的币恢复盈利,投资者情绪可能会因此上升。

波动性在多个时间框架内继续压缩,无论是从定价还是链上数据的角度来看。诸如卖方风险比率和 60 天价格范围等指标已跌至历史低点。这表明当前的交易区间正处于向下一个区间扩展的后期阶段。

空投周报 | Polymarket或正计划进行代币空投,Sui Name Service开放代币申领(11.11-11.17)

ZRC空投申领截至12月;Pendle推出的收益交易平台Boros将于2025年1月1日对vePENDLE持有者进行空投快照。

Metrics Ventures市场观察|本次新高后的时局和理解——比特币新资产周期

比特币的资产属性已经在过去6个月时间内完成了新的定性,新旧主力资金同步完成了定价权的交接,一个以比特币为核心资产、以ETF及美股为资金流入渠道,通过以MSTR为代表美股上市公司为载体的ponzi模式无限纳入美元流动性的新资金盘已经正式启动。

下周必关注|xAI预计将完成60亿美元融资;Magic Eden将公布代币经济模型(11.18-11.24)

Tether资产代币化平台Hadron将公布首个公开客户及产品信息。