这是一轮ETF牛市

6 月 27 日,VanEck 数字资产研究主管 Matthew Sigel 表示已向 SEC 申请 Solana ETF。

这只新基金名为 VanEck Solana Trust,是首个在美国申请的 Solana ETF,他表示:「原生代币 SOL 的功能与比特币和以太坊等其他数字商品类似,用于支付区块链上的交易费和计算服务,与以太坊网络上的 ETH 一样,SOL 可以在数字资产平台上交易或用于点对点交易。

相关阅读:《 VanEck:我们为什么要申请 SOL ETF? 》

彭博社 ETF 分析师 James Seyffart 在社交媒体上发文表示,Solana ETF 比想象中「来的更早」,但通过率仍是未知数。无论通过与否,这足以让沉寂的加密社区兴奋,毕竟这一轮市场可谓是 ETF 牛市。

「比特币独牛」

在现货 ETF 通过后,BTC 作为数字资产代表,成为币圈首个「逻辑跑通」的标的。

比特币现货 ETF 让华尔街有了一个正规渠道可以配置加密资产,为加密市场带来大量场外资金。从比特币上涨关键节点也可以看出,从两万五美元到六万九美元新高几乎全都是由 ETF 推动的,无论是诉讼胜利、还是假新闻,消息面的刺激一直牵动着市场的心。

2023 年 8 月 30 日,灰度赢得与 SEC 的诉讼,推翻了 SEC 阻止灰度 ETF 的决定。随着 10 月比特币现货 ETF 通过的假新闻发酵,比特币站稳了 34, 000 美元。1 月 11 日,SEC 同时通过了 11 支现货比特币 ETF,当日比特币价格冲高至 48, 590 美元。

春节过后,比特币开启狂暴上涨模式,在踏过了六万九美元大关后,比特币市值达 1.35 万亿美元,超过 Meta Platforms 跃升至全球主流资产市值第 9 位。

数据显示, 1 月 21 日至 26 日,比特币 ETF 总资产管理规模在 5 天的时间里从 291.60 亿美元下降至 260.62 亿美元,流失了超 30 亿美元。而自 2 月起,比特币 ETF 总资产管理规模从 283 亿美元开始稳步上升,在不到一个月的时间里突破了 400 亿美元。

随着资金大量流入,比特币的价格迎来了大跨步上涨,整个 2 月,比特币的价格迎来有史以来最大的波动,每枚比特币价格上涨了 18, 615 美元,这比 15 个月前的比特币价值还要高。

相关阅读:《 比特币诞生 15 年创历史新高,重回单枚 69000 美元的 800 天发生了什么 》

与之相比,山寨在追赶 BTC 上涨的过程中显得十分吃力。以太坊生态的重大利好坎昆升级被冲淡,solana 凭借 meme 币绚丽登场,但由此诞生预售、名人币等持续扰乱着市场走向,加之 pumpfun 的崛起更是让 meme 进一步瓜分了市场注意力,加密 VC 不断被高盈利的 meme 和空投乱象挤到散户的对立面。

而与此同时,以符文为首的比特币生态一直在强势发展。由于没有清晰的商业模式和资产逻辑,许多人认为这个周期是比特币的「独牛」。

BlackRock Wants,BlackRock Gets

如果硬要给这一轮牛市找一个开启的理由,那这个理由一定是贝莱德。在市场处于深熊状态、行业面临高压监管的背景下,贝莱德的 ETF 只手扭转了加密市场的局面。

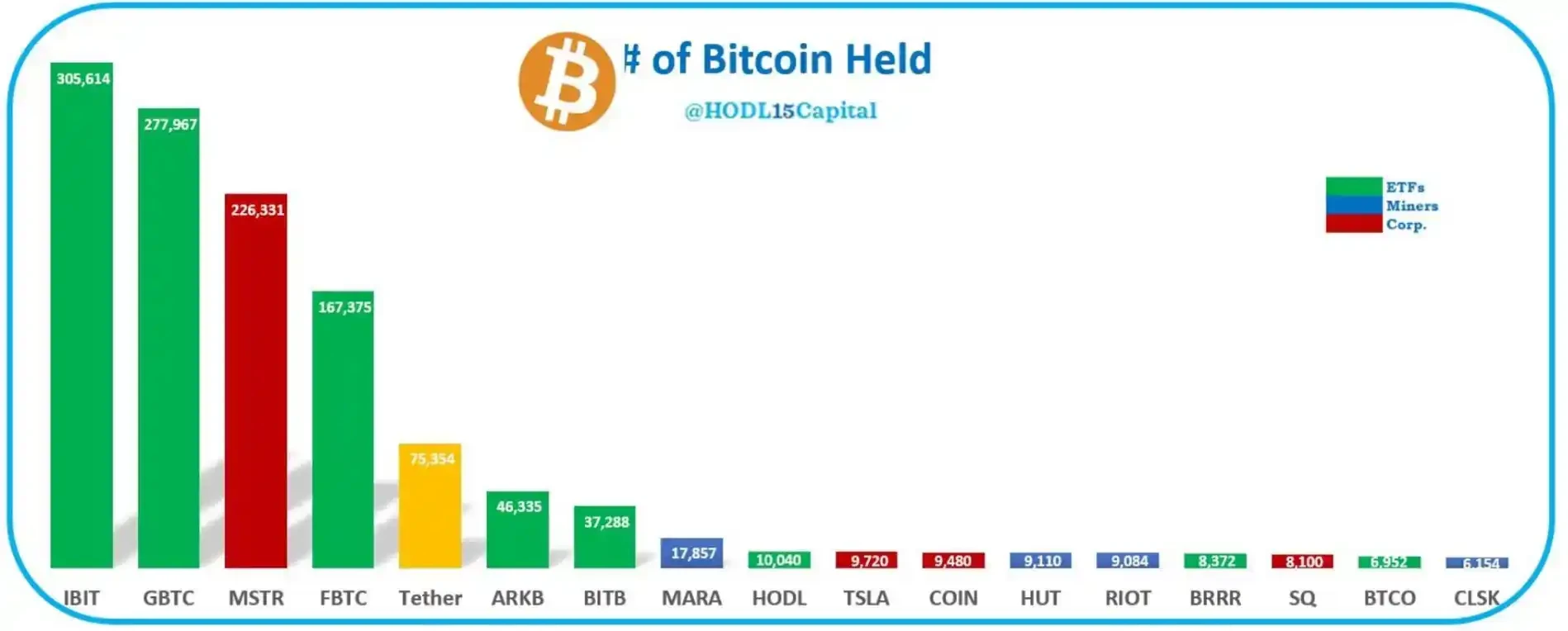

在比特币现货 ETF 上线后,IBIT 也是表现最强劲,流动性最好的那一只。上周,HOD L1 5 Capital 列出截至目前全球持有比特币的十大公司中,贝莱德的 IBIT 以 305, 614 枚 BTC 位列榜首。

在华尔街流传一句话:「BlackRock Wants,BlackRock Gets」。作为掌管 10 万亿美元资产的金融巨头,SEC 在贝莱德面前似乎也得让一让。

很多人没看清的是,上线比特币现货 ETF,或许只是金融巨鳄在代币化世界布局的开胃菜。

2022 年底,贝莱德 CEO Larry Fink 就曾表示:「下一代市场,下一代证券,将是证券的代币化」。贝莱德入驻比特币,格局比我们想的要大得多。随后我们看到的,是贝莱德推出的美元机构数字流动性基金 BUIDL 基金在以太坊上线。

4 月 30 日,贝莱德与 Securitize 合作推出的首个数字化资产基金 BUIDL,在仅六周内成功登顶,占据了总规模为 13 亿美元的数字化国库市场近 30% 的份额。

今年以来代币化美国国债市值大幅增长,代币化 RWA(包括国债、债券和现金等价物)在这两个月里增长了 35% 。其中领涨的是贝莱德的 BUIDL,自本季度初以来已增长 65% ,推动代币化国债总市值超过 15 亿美元。同期,领先的 RWA 重点 DeFi 协议之一 Ondo Finance 的总锁定价值从 4 月份的 2.21 亿美元增至 5.07 亿美元。

就在 BUIDL 推出后不到一个月,在质押(Staking)方面带有监管问题的以太坊现货 ETF 上演戏剧性大反转,一次申请直接通过。

5 月 24 日,以太坊现货 ETF 从无人看好、通过率仅有 7% 到一夜之间通过率飙升至 75% ,ETH 价格也屡屡突破 3800 美元关口。

在 2022 年 9 月以太坊转向称为「权益证明(POS)」的新治理模式后,美国证券交易委员会 (SEC) 对总部位于瑞士的以太坊基金会开启了调查。「权益证明」在事实上为 SEC 提供了一个新的借口来尝试将以太坊定义为一种证券。

作为妥协,贝莱德等申请 ETF 的公司在其 ETF 提案中删除了质押部分,表示不会质押信托的部分资产。5 月 30 日,贝莱德又在向 SEC 提交的文件中表示,将购入 1000 万美元的 ETH 来为其以太坊 ETF 提供资金。

贝莱德三板斧下来,过去一年因为 SEC 带给行业的诸多困难开始被化解。大哥带头冲锋,后面一连串小弟跟着吃肉,一个贝莱德带出无数个机构入场布局,「加密逻辑/加密术语」主流化进程出现新局面。

山寨币,ETF 资金也罩得住?

是否还有山寨币牛市,是币圈过去半年一直在讨论的问题。

一方面,VC 资金体量大,新散户入场不及预期,资金难以承接住新币和仍然存活在市场上的老币,导致项目估值上涨均发生在一级市场,代币上线后出现高 FDV 低流通的情况。其次,由于上一轮牛市应用饱和导致区块空间「过载」,VC 在熊市期间的资金部署主要集中在基础设施领域,使得用户感知最明显的应用层发展滞后,在市场突然迎来行情时呈现出「叙事贫瘠」的问题。

但归根结底,大家最担心的,还是从比特币 ETF 进来的钱,流不到山寨币里。

上一轮周期,加密机构通过将 BTC 抵押、上杠杆,然后这些杠杆资金流到山寨币市场,从而推动整体加密市值增长,带来所谓山寨币牛市。但本周期显然逻辑变了,现货 ETF 由托管机构托管,且无法进行杠杆操作,这直接杀死了山寨币市场的重要资金来源。

不过,本月 ETH 和 SOL 现货 ETF 的新动向,为加密行业吸引和创造流动性带来了更新、更清晰的逻辑,ETF 资金不会只有比特币独享,山寨币也罩的住。

但接下来的问题是,资本市场的消费者,会为比特币之外的加密资产买单吗?

短期来看可能有难度,世界对加密货币的普遍认知仍然是比特币,对于智能合约、以太坊和 Solana 的区别等等概念,还需要一段时间去消化,但这正是贝莱德等机构的商机所在(打包加密 Index)。

相对的,传统机构的入场可能导致许多加密原生机构的市场逐渐被挤压,尤其是做市商和 OTC 这一类角色,正规军能带来资金,但也能抢你饭碗。

总言之,不管 SOL ETF 通不通过、ETH ETF 未来表现如何,ETF 牛市的逻辑和趋势似乎已经不可阻挡的来了。