4月30日,6支香港虚拟资产现货ETF在香港交易所敲钟上市,正式迎来市场首秀。

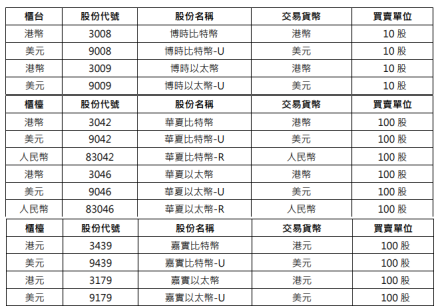

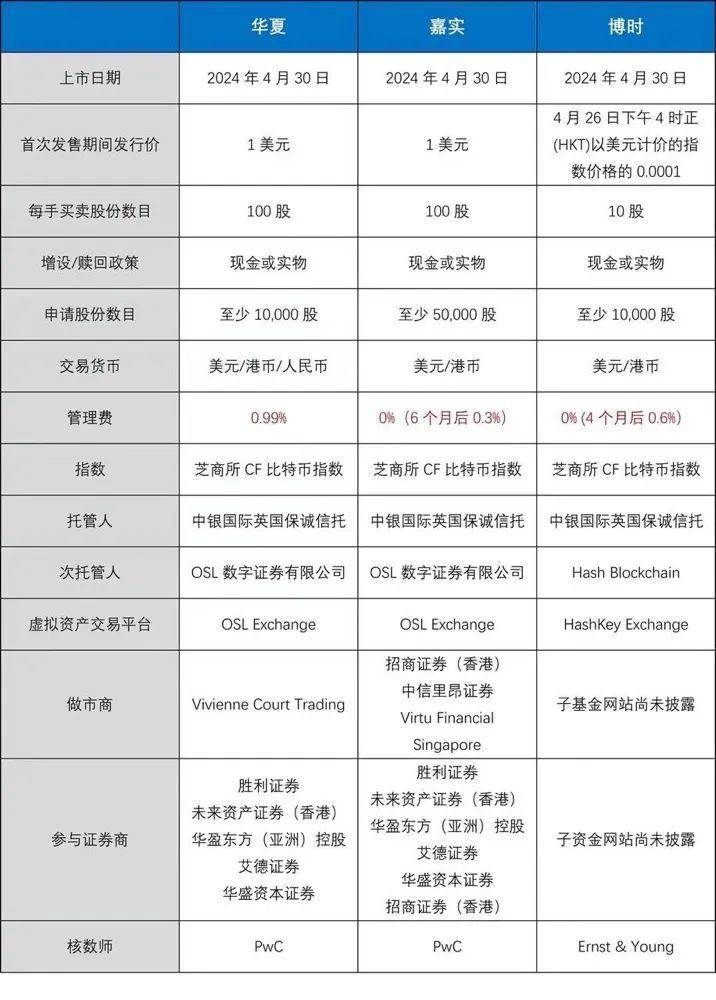

而在前一周,香港证监会(SFC)官网就已列出华夏基金(香港)、博时国际和嘉实国际三家基金公司的比特币和以太坊现货ETF,并陆续披露了发行信息。

就发行价而言,嘉实国际、华夏(香港)旗下产品发行价每股1美元(7.827港币),博时比特币ETF和以太坊ETF的初始发行价分别与2024年4月26日跟踪指数的1/10000和1/1000基本一致,持有10000股约等于1个比特币,1000股约等于1个以太坊。

6支ETF开盘价,来源:公开资料

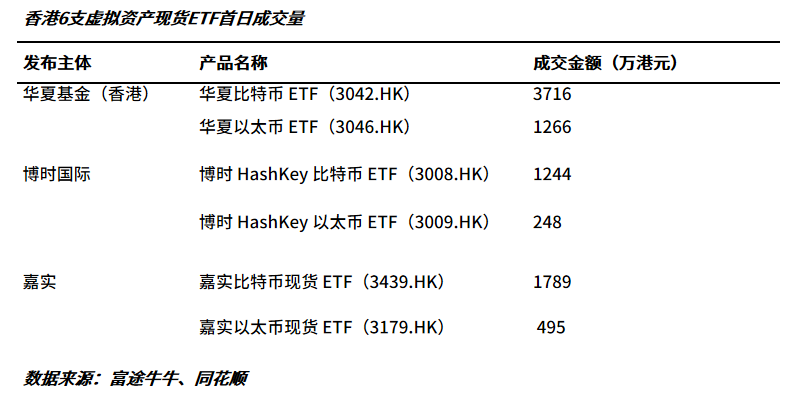

从首秀结果来看,香港ETF表现只能说是差强人意。截至休市,首批在香港推出的6支比特币和以太坊现货ETF基金的成交金额合计仅有8758万港币,多数ETF跌破开盘价,以规模最大的华夏比特币ETF为例,开盘时8.07港元,休市时仅有7.95港元。而一个鲜明的对比是,美国11支现货比特币ETF的首个交易日交易量就达46亿美元,约为香港首日的383倍。

自香港发布虚拟资产宣言开始,加密行业就对香港寄予厚望,而如今,已过一年,香港迈出一大步,但结果却仍然平淡,“雷声大、雨点小”成为市场对香港Web3的戏称。

实际上,这种情况早有端倪,早在4月15日首批虚拟资产ETF公开宣布获批时,行业对其的讨论就喜忧参半。

尽管各大主流媒体平台均称其为历史性事件,但市场用脚跟票明显,比特币与以太坊价格均保持震荡甚至略有下降,受此消息影响甚微。而在此前美国比特币现货ETF炒作中,无论是通过前大盘的飙升,还是通过后比特币的短时下跌,乃至比特币一路突破新高,无一不显示出美国对于加密市场庞大的影响力,这种影响力,香港,无疑难以企及。

难以企及的根源就来自于资金规模。自香港现货ETF获批消息传出后,市场对ETF的资金流量众说纷纭。彭博社高级ETF分析师Eric Balchunas在X平台上公开表示,由于香港ETF仅有约520亿美元的市场规模,叠加获批机构资金管理限制与香港的基础生态流动性不足等缺点,香港的所有虚拟资产现货ETF能吸引到5亿美元就已属表现优秀。

也有行业人士对此表示反对,认为香港ETF市场机构效应显著,虚拟资产认知度高,未必没有翻身机会。以黄金ETF作为对比,香港市场的SPDR GOLD TRUST AUM就达到698亿美元,可见香港对于认可度高的抗通胀资产高度看好。另一例子则来自于Chainalysis,据估算,2022年6月至2023年6月,香港活跃的场外加密货币市场推动了640亿美元的交易量。对此,OSLETF 项目负责人Wayne Huang就认为本次ETF至少应能吸引10亿美元,而加密交易所VDX的 Paolo甚至认为今年就可引入100亿美元。

从目前的交易情况来看,成交规模尚难言乐观,首日交易量未达亿元,而观测香港上市的期货ETF,三支ETF也仅吸引到5.29亿港元的资金流入。当然,鉴于期货的局限性,这一数据仅能作为下限的估值。

回归到本质,围绕资金规模的分析,市场最为在意的,是南向资金通道能否打开。中国内地资本与中国香港投资对方市场股票,需要通过沪港通或深港通,也因此有了南向资金(中国大陆至中国香港)和北向资金(中国香港至中国大陆)类别之称。简而言之,内地的钱流入香港,是市场普遍认为香港加密崛起的关键所在。

对于这一问题,即使是ETF核心参与者也并无肯定的答案。ETF的首要合规性来源于底层资产,当前香港现货ETF标的是比特币与以太坊等虚拟资产,而虚拟资产交易在内地受到严令禁止,因此在诸多发行人的口中,南向资金难以购买ETF。财新也对此进行了报道,称根据香港证监会与香港金管局在2023 年 12 月发出的联合通函,无论是目前香港市场上已有的虚拟资产期货 ETF,还是未来将发行的虚拟资产现货 ETF,均不可向中国内地等禁止销售虚拟资产相关产品的零售投资者发售。

其中也并非没有例外,持有香港身份证的内地人士,即使并非香港永久居民,在合规情况下,可以参与上述 ETF 的交易。依据该信息,内地机构或是持有两地身份证的内地人士也有机会参与,期间是否存在灰色地带尚难以明确。但一个颇为暧昧的证明是,目前受批准的虚拟资产现货发行人,均可从中窥见中资的身影,而华夏旗下的两只ETF除了有港元、美元柜台,也额外增设了人民币柜台。

6支ETF的发行数据,来源:公开资料

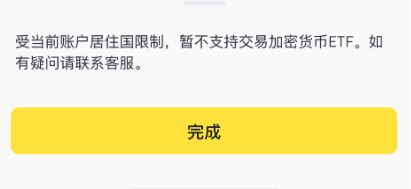

但从今日大陆用户的实操来看,大陆投资者购买ETF会被弹窗提示拒绝交易。因此就现状而言,南向资金的涌入仍有难度,离岸资金与本土资本将成为香港虚拟资产现货ETF销售的主要区域。

大陆用户在老虎证券上的购买弹窗,来源:X平台

在规模之外,香港本土加密市场存在的问题仍旧重重。高昂的成本、狭小的市场让香港难以涌现出庞大的技术生态,更难以发掘出规模级的应用项目,作为资金的交换通道显然更符合香港的定位,但这一通道不仅受到监管限制,还面临着来自其他市场的挑战,例如离岸资本可选择成本更为低廉的海外交易所,这直接导致了市场近乎平淡的反应。

即便市场并不看好,但通过ETF本身,对于香港这一金融中心而言,显然也有更为深远的意义。尽管香港官方严厉驳斥了金融中心遗址这一言论,数据也证明了香港在债券、财富管理等市场,及银行、保险等细分领域优势显著,但不得不承认近年来,在宏观环境紧缩、海外市场崛起等多重因素下,香港在国际竞争力方面仍然承压。

以争议最为明显的股市为例,港股的流动性不足已成为公认事实,数据显示,2023年,港交所IPO数量为73家,同比减少19%,IPO募资金额总计达到462.95亿港元,同比减少56%,不仅募资规模创下十年新低让港股一举掉出全球前五大IPO市场行列,73家上市新股中,有36家首日即破发,破发率达到51%。

在此背景下,虚拟资产作为数字资产这一可预见金融版块的主要代表,对于国际金融中心的抢滩布局,重要性不言而喻。这一点,美国的虚拟资产ETF已然给出例证,在短短不到4个月,美国11支比特币现货ETF资产管理规模已超过520亿美元。就目前看,香港的努力也并未完全白费。至少从地区竞争而言,除美国一超外,迪拜、新加坡、香港三足鼎立之势已现,已被证实的资金流与人流,正随着生态的建立与ETF的上市,缓慢流入香港。

而从行业来看,香港批准ETF对于虚拟资产的合规化有显著的促进作用,也为香港加密的产业发展增添了动力。具体而言,ETF极大的提升了投资者的购买便捷度,此前需要在合规交易所开户才可购买的产品,在ETF上市后可直接通过证券账户以及银行交易,零售投资者可直接使用,而碍于监管援引难以直接投资于虚拟资产的机构或基金,也可通过ETF间接参与其中。

“香港的投资者可以像购买股票一样购买ETF,现在盈透、老虎、胜利等都可以支持购买。”一位香港工作者表示。作为对比的是,购买美国虚拟资产ETF必须是香港专业投资者,具有投资金额门槛。

值得一提的是,香港接受实物赎回使虚拟资产ETF在交易过程中有着更为灵活的交易模式,支持币进钱出、币进币出、钱进币出和钱进钱出,对比美国仅允许钱进钱出的现金赎回,增加了更多的套利机制,也有利于加密原生用户的参与。

回归到本次上市的ETF,原先在美国打响的费率战也隐隐在香港重启。

由于追踪的底层资产相同,投资者在选择ETF时会着重考虑费用比率以及流动性。理论上看,香港端的ETF费用比率应高于美国,原因在于香港加密交易所的合规成本要高于海外,例如除运维、技术、RO、数据追踪等固定成本外,还有线性增加的托管资产保险费用。该种隐形的高成本从上币费即可看出,根据官方数据,流动性相对较弱的HashKey Exchange预估上币费用在5万-30万美金不等,而Coinbase则宣称并不收取上币申请费用,但公司保留收取该费用的权利用于支付评估和上币过程中的服务费。

事实也与数据一致,根据产品概要,三家机构ETF产品均高于美国同等ETF水平,其中,华夏旗下ETF产品费用比率最高,达到1.99%,嘉实和博时分别为1%以及0.85%。

从当前来看,香港为吸引资金在管理费方面有所取舍,各大发行商均寄希望以更低的管理费用获得规模优势。据统计,三家基金管理费用分别为嘉实国际30个基点、博时国际60 个基点和华夏基金的99 个基点。其中,嘉实国际的产品持有6个月内减免管理费,博时国际的产品在发行后4个月内减免管理费,而华夏内部评估管理费率可降至65基点。

三家发行机构对比,图片来源:TechubNews

对比美国,香港ETF的管理费率仍略显高昂,并不具备核心竞争力。从数据来看,除灰度以及Hashdex外,美国的其余9支获批比特币ETF的费率在0.19%至0.49%之间,代表性产品贝莱德的iShares费率为0.25%且在前12个月仅为0.12%。但值得一提的是,即使灰度费率高达1.5%,并于近月资金持续流出,目前其仍是资产管理规模最高的ETF机构,侧面反映出流动性对于ETF本身的重要性。

反映到实际成交数据,费率高但具备资管规模优势的华夏头部效应显示。数据显示,华夏比特币ETF和华夏以太币ETF首发规模分别为9.5亿港元和1.6亿港元,而在首日的成交量中,华夏系占比近57%。

尽管看似岌岌可危,但香港,或许早在一开始,对此情况就有所预料。

一位香港加密交易所负责人就表示,“与美国没办法比,但相比欧洲、加拿大、瑞士等地区类似产品,香港还是占据绝对优势,香港也可以为支点,向东南亚和中国台湾、甚至中东区域发展,合规之后传统资金会酌情进入,ETF市场是肯定有的,但短时间香港合规交易所崛起存在困难。”

而从差异化来看,除了资金更为活跃与实物资产认购优势外,香港严密的合规也构建出更为安全可控的交易环境。以保险为例,根据香港证监会规定,加密交易所要对所有托管资产承保,用户资产需实现冷热分离,98%置于冷钱包,仅有2%放置于热钱包中,冷钱包丢失可得到超过50%的赔付,而热钱包丢失则全额赔付。在此背景下,高度在意风险的亚太区传统资本也可安心的进入市场。

另一优势是以太坊现货ETF。目前,美国的以太坊现货ETF尚在博弈中,消息面虚虚实实,通过与否均有论点支持。从通过角度,多数人士秉持在以太坊期货ETF已通过的背景下SEC难以找出理由拒绝,而以孙宇晨为首的鲸鱼账户也逐渐开始增持ETH。但从拒绝角度,以太坊的证券性质与SEC的强硬态度让市场感到犹疑。而日前,据四名知情人士透露,美国发行人等公司预计,美国证券交易委员会将会拒绝以太坊现货ETF的申请,据称在发行方与SEC会谈后,SEC态度闪烁,工作人员没有讨论有关该金融产品的执行细节,与先前关于比特币现货ETF时密集且详细的讨论形成了鲜明对比。

这或许也给香港的ETF带来了一定机会。在ETF批准时,香港就一次性的批准了比特币和以太坊两类现货产品,这也直接填补了美国方面以太坊ETF的空白,尽管从今日数据看,ETH产品仅有约2009万港币的成交量。

考虑到种种原因,发行者仍信心颇高,华夏基金就为其资产购买了高达10亿美元的保险,侧面反映出对市场规模的预期。嘉时国际的CEO韩同利在采访时甚至表示,“香港ETF不应比美国任何一个ETF差,甚至会超越美国。”

目前来看,对于ETF的资金流入,5亿、10亿、100亿甚至200亿美元都有市场传言与人物站台,但仅从今日的市场表现,无论是哪一个数据,都仍待时间的检验。

颇为有趣的是,站在不同的节点看香港的加密,会得到迥然不同的结果。在2022年宣言发布时,市场所有人都对香港予以众望,东升西落由此打响。到23年牌照新规颁布后,合规成本与监管的严密让交易所坦言“戴着镣铐跳舞”,市场热度迅速减退,忽视与观望成为了态度。而再到今年虚拟资产ETF的上市,喜忧参半的观点开始涌现。而唯一保持稳定的是,每个节点,香港加密板块都随之上扬,消息面似乎沦为二级市场炒作的信号。

对此,有朋友笑称,“是不是我们对香港期望的太多了,而香港回馈得又太少?”

此言还为时尚早。在此前的文章中,笔者曾援引上币数量去描述当前的香港加密产业,实际上,就算不用刻意描述,也知道香港的加密在经历17、18年的生态流失后,正艰难而又缓慢的迈入新合规时代,合规交易所、离岸交易所、券商机构纵横捭阖、群雄逐鹿的竞争也才刚刚扬帆起航,不论从公众教育还是市场培育,香港,都处于早期。

在下一个节点,再看香港,加密产业又会占据怎样的地位?问题尚且不得而知。但从目前的状况来看,华人Web3始终会占据一席之地,亚太市场也终究是加密的关键市场之一,需要窗口与支点去承载这一市场和群体,更遑论未来可能出现规模级数字资产交易所,以此来看,香港加密的未来还很大,至少,比现在看到的数据要大得多。

历史的注脚已定,香港Web3的未来,正步履蹒跚的到来。