Meme币价值衡量:财务与社交双重指标

原文作者:ANDREW HONG

原文编译:深潮 TechFlow

每一个市场周期都伴随着 Meme 币的出现。一群人围绕着某个 Meme 集结起来,暂时抬高了某个资产的价格(从一天到几个月不等)。在加密货币领域,这已经成为了一种流行的市场策略,涵盖了从区块链层到应用层的一切——因为这不仅仅提升了价格,还吸引了人们对生态系统的关注。一些项目,如 Avalanche,甚至进一步创立了专门的 Meme 币基金。

Meme 币和其他代币之间的界限有时会模糊,但这里的一般假设是,除了 Meme 之外,没有任何东西支撑代币。例如,DOGE 作为一个代币,实际上只有柴犬 doge 的图片/概念支撑。与由以太坊区块链保护的 ETH 代币、背后有完整的 Uniswap 协议的 UNI 代币,或者有完整的抵押稳定币服务的 MKR 代币不同。

Farcaster 的 Meme 币(如 DEGEN)是最新的风格,其主要优点在于社交是完全开放的。因此,我想用一些基本的分析来测试一下社交和财务数据。

衡量 Meme

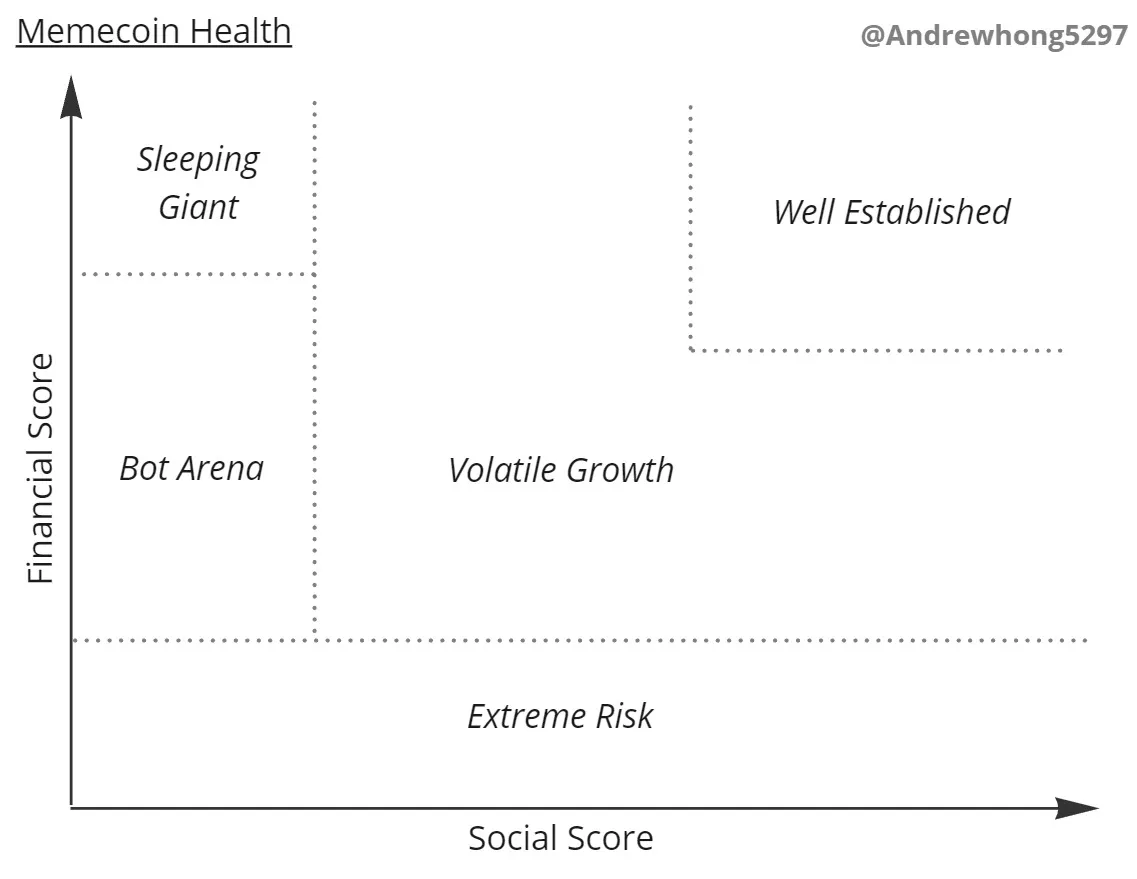

我从一个假设开始,即我们可以通过一个简单的图表来比较所有的 Meme 币的社交和财务健康状况:

我在这个图表中将五个主要领域进行了分类:

-

极高风险(Extreme Risk) :流动性和交易量低的 Meme 币非常危险,并容易遭受抛售(因为可能只有少数提供流动性的人)

-

机器人竞技场(Bot Arena) :大多数 Meme 币永远不会走出这个阶段,在这里,成千上万个币种(很多带有相同的代币名称/变种)争夺社交和财务注意力

-

波动性增长(Volatile Growth) :那些突破最初圈子的 Meme 币现在必须维持他们的动力和增长。你可能会看到价格在一天内波动 100-500% ,方向都不一样,同时也会有一堆影响者开始关注这个 Meme。

-

已经建立(Well Established) :领导者将长期处于社交和财务顶端,并与其他 Meme 币清晰地区分开来。一周到一周的数字可能不太波动,注意力是持续的,因为人们的流入和流出达到了平衡。

-

沉睡的巨人(Sleeping Giant) :那些在社交和财务上成长迅速,但没有遭受抛售的 Meme 币,可能会在这个角落里沉寂一段时间。可能已经形成了一个 DAO,他们开始并处理社区的混乱。同时,他们希望再次成为焦点。

大部分 Meme 币应该被困在“机器人竞技场”中,有一些吸引人的 Meme 币位于“波动性增长”片段中,可能有一两个达到“已经建立”的 Meme 币。在这个过程中,一些可能会失去社交力量,成为“沉睡的巨人”,而另一些可能会失去财务支持(流动性),成为“极高风险”。

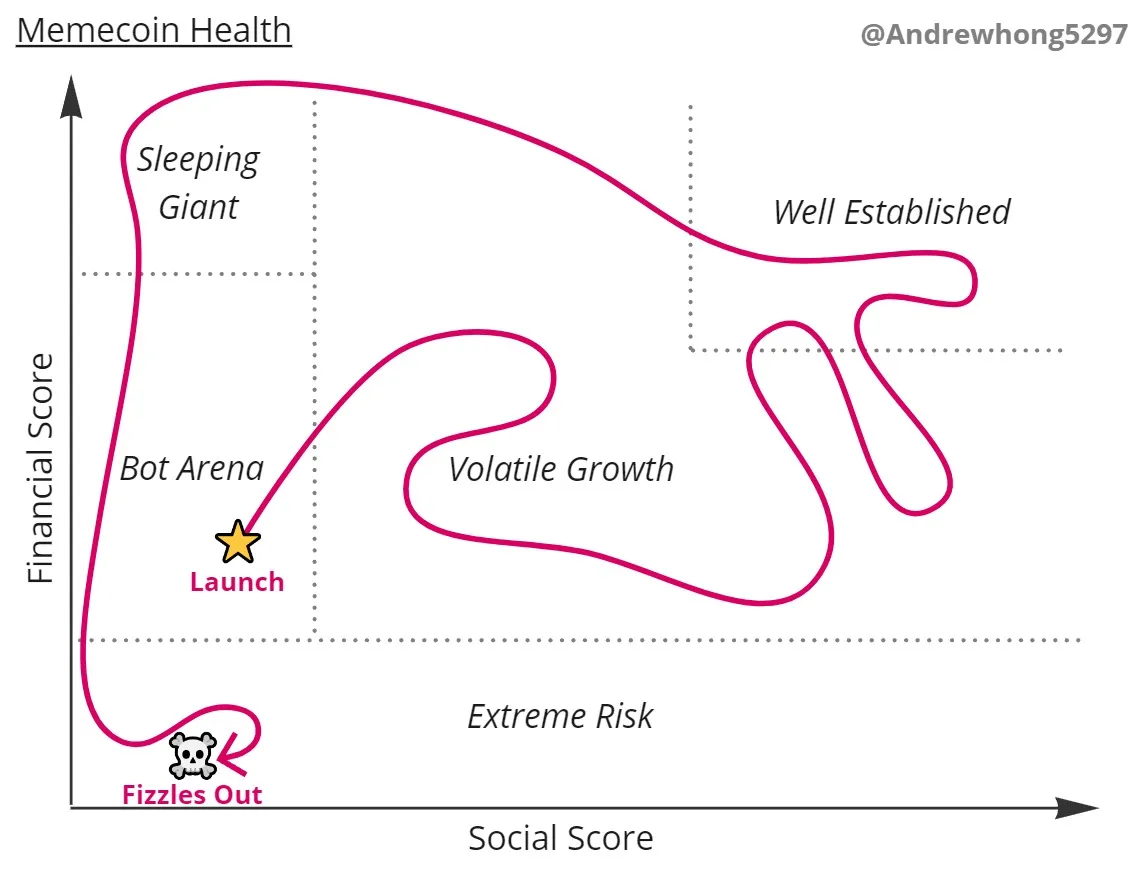

我相信,一个成功的 Meme 币通常会经历以下阶段:

你可能会看到许多 Meme 币被机器人/影响者推动,从而获得高社交评分,但财务评分(流动性)较低,导致抛售。

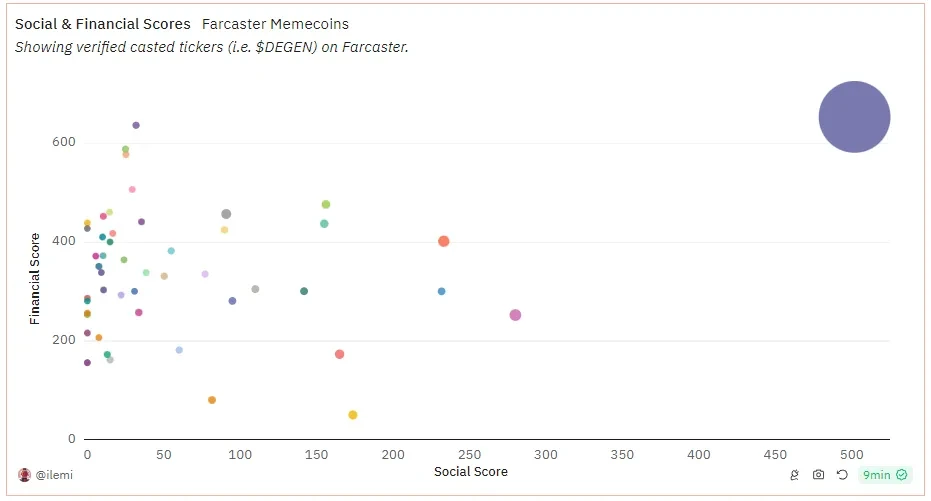

经过大量的数据工程和清理,我能够在 Dune 上制作出这个关于 FarcasterMeme 币的图表:

事实上,这与我的预期非常吻合,你可以看到 DEGEN 远远在右上角,然后还有一些其他的,如 ENJOY、HIGHER、TN 10 0X和 EVERY 在中间。其他所有人都被困在左边,争夺关注和流动性。

值得注意的是,我在这里没有筛选掉山寨/机器人,因此一些 Meme 币的社交评分可能会有所偏差。这是未来的改进方向!

现在,让我们从最终图表逆向解释这两个分数是如何创建的。我还将提出进一步的研究问题,并详细介绍我的查询渊源,供那些希望深入挖掘的人参考。

Dune 的 仪表板 可以在这里找到,还有一些图表我在本文中没有介绍。

社交评分

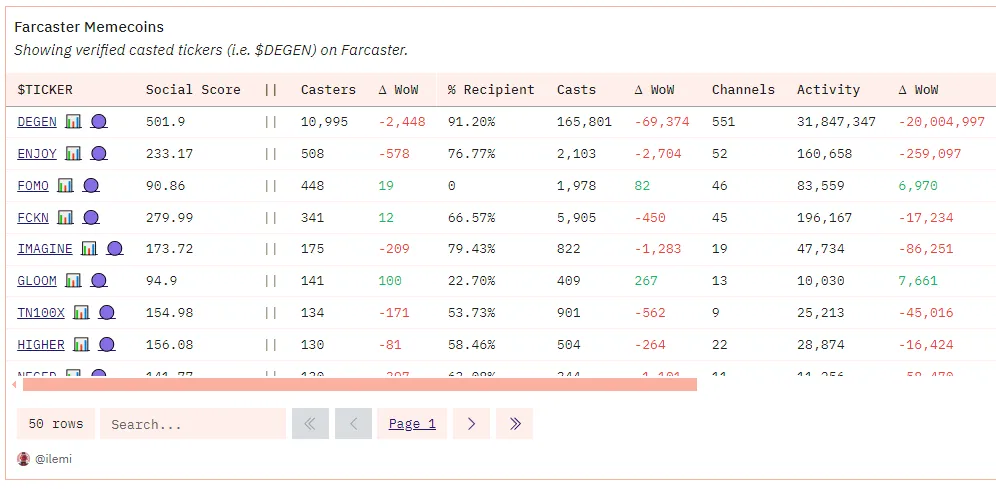

每个评分由“基础”组件和“增长”组件组成。对于社交评分,我们首先衡量了币种提及的 casts(帖子)和参与度。因此,在这种方法中,“$DEGEN”会计算,但“DEGEN”不会。

以上提供了我们五个主要专栏::

-

投掷者:已投掷给定代号的人数

-

接收者:投掷者中之前已接收过该代币的百分比

-

投掷次数:投掷给定代号的次数

-

频道:曾进行给定代号投掷的频道数

-

活动水平:参与度(点赞 + 回复)加上投掷次数乘以频道数的立方根。

活动水平:参与度(喜欢+回复)加上投射次数乘以投射者的立方根乘以频道的立方根。

整体社交评分是以活动水平为“基础”,并基于投掷者和接收者投射量的周对周变化进行“增长”乘数。这里的想法是,如果你看到投射给定代号的人数和那些人购买/获取代币的人数大幅增长,那就是一个极其健康的迹象。

总的来说,在表格中看起来是这样的:

财务评分

以下是主要财务指标:

-

全面稀释价值(FDV):总供应乘以价格

-

价格:基于 DEX 交易的最新价格

-

日增长、周增长、月增长价格变动:价格在每日、每周和每月基础上的百分比变动

-

流动性:这是非代币流动性,意味着对于 DEGEN-WETH 池,我们只计算其中的 WETH 部分。这给我们一个更稳定的迹象,表明给定代币有多少良好的流动性。

-

交易:过去 30 天的 DEX 交易数量

-

转账:过去 30 天的 erc 20 转账数量

-

总交易量:过去 7 天的 DEX 交易的美元交易量

财务评分的“基础”是其非代币流动性和 DEX 交易量,“增长”部分基于流动性的周变化。

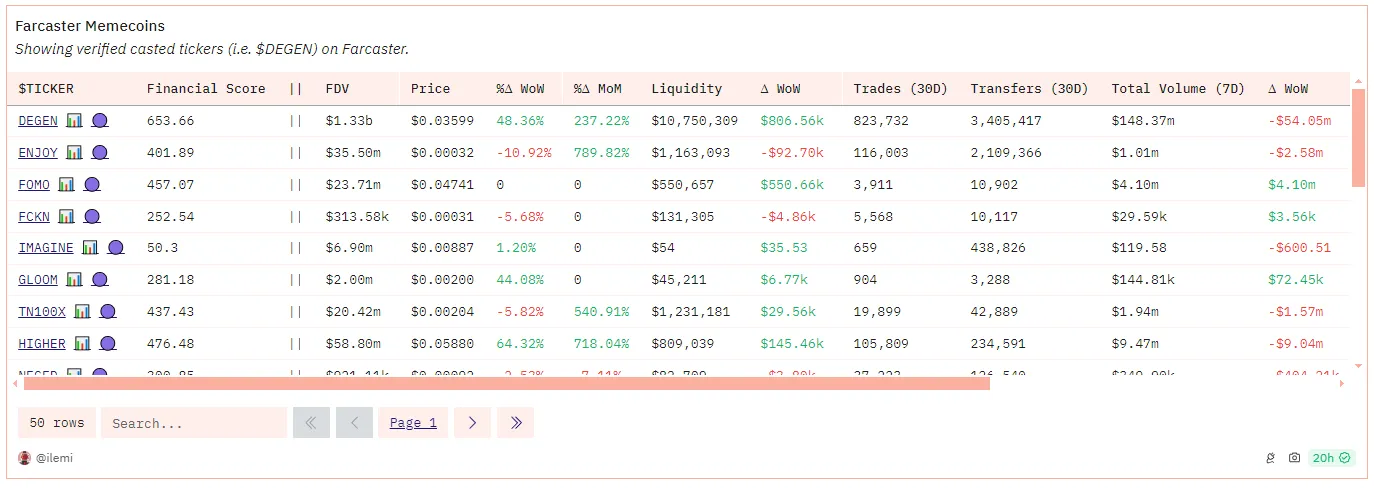

总的来说,在表格中看起来是这样的:

后续问题

以下是一些我想看到人们从这里深入探讨的一些头脑风暴问题:

-

如何对投掷者进行山寨/机器人评分?根据钱包中的代币价值进行加权?根据与已知群集和/或社区的关系来划分投射者等级?

-

对社交和财务增长的波动进行分类——它们之间有何相关性?有没有时间延迟或单向依赖?

-

推动最初增长浪潮的是同样的圈子/类型的人吗?早期、及时和晚期参与 Meme 的人又如何?与用户等级有关系吗?

-

当一个 Meme“转变”时会发生什么?是什么或谁推动了这一转变?

-

一个人的社交或财务利益程度有多大?人们在购买/出售某个代币后会更多/更少投掷吗?

-

一个 Meme 的平均生命周期是多长?在社交和财务上分别是多长呢?

原文链接