Coinbase:用数据说话,美国市场地位的崛起 (文末夹带比特币减半指南)

原文作者:David Han,机构研究分析师

原文编译:DAOSquare

速览

-

在美国现货比特币 ETF 获得批准后,纽约交易时段对价格波动和成交量的影响变得更加明显。

-

虽然稳定币的使用似乎更均匀地分布在欧洲和美国的白天时间,但链上交易量和费用数据的分布更偏向于美国时间。

-

我们认为,这种偏向性的活跃表现凸显了美国对 Crypto 的巨大需求,以及行业进一步增长和资本流入的潜力。

尽管 Crypto 是一个全球性行业,但美国市场时段(以及欧洲时段的后半段)的交易量对市场的流动性和价格波动产生了显著影响。在美国现货比特币 ETF 获得批准之前,情况如此,此后变得更加明显,尤其是在中心化交易所(CEX)平台中。成交量的增加也转化为美国和欧洲交易时段更大的价格波动,以及更大范围的全日市场收益。

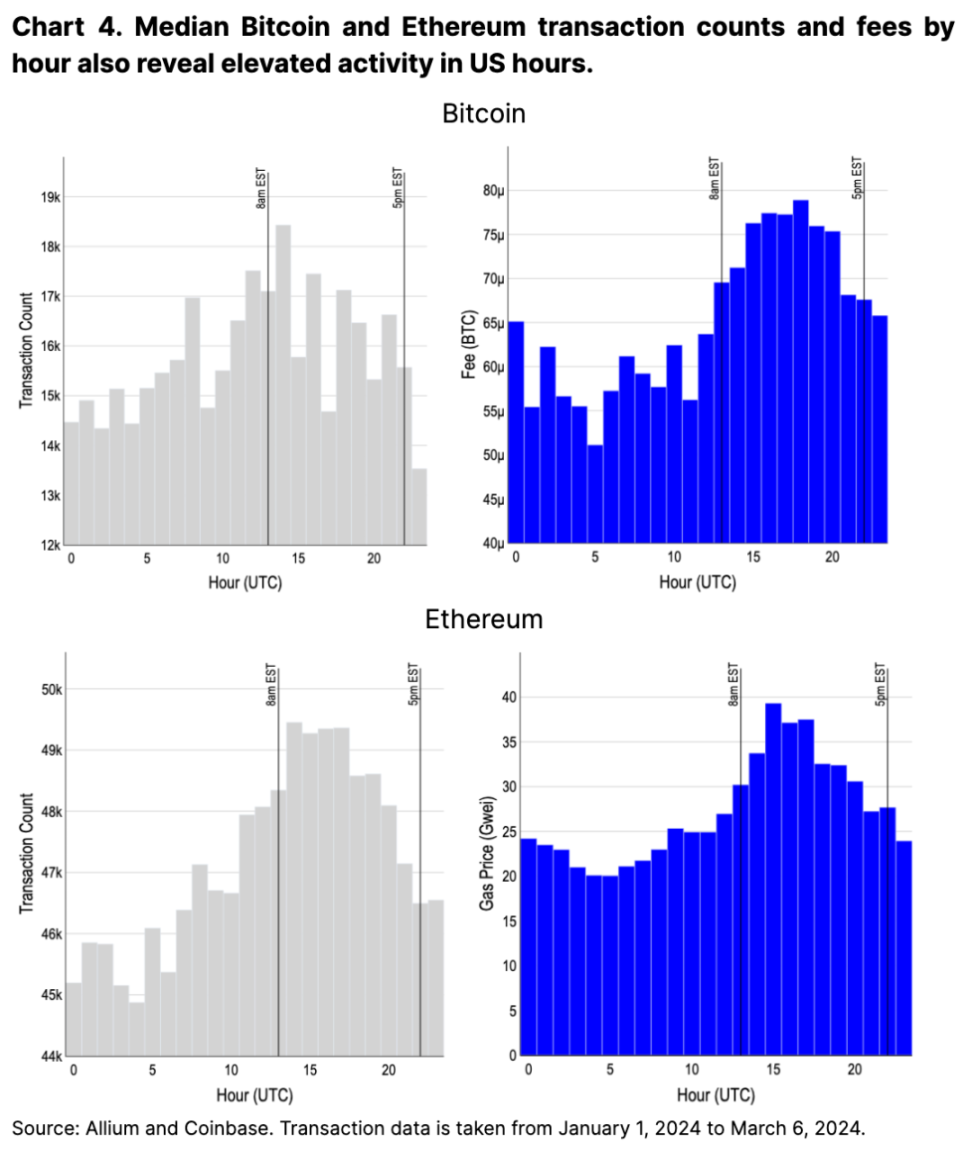

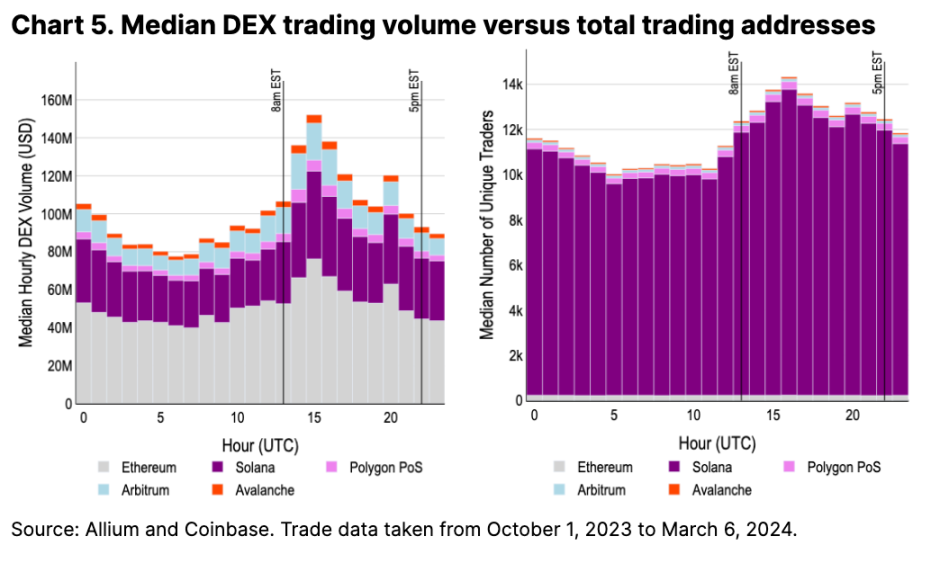

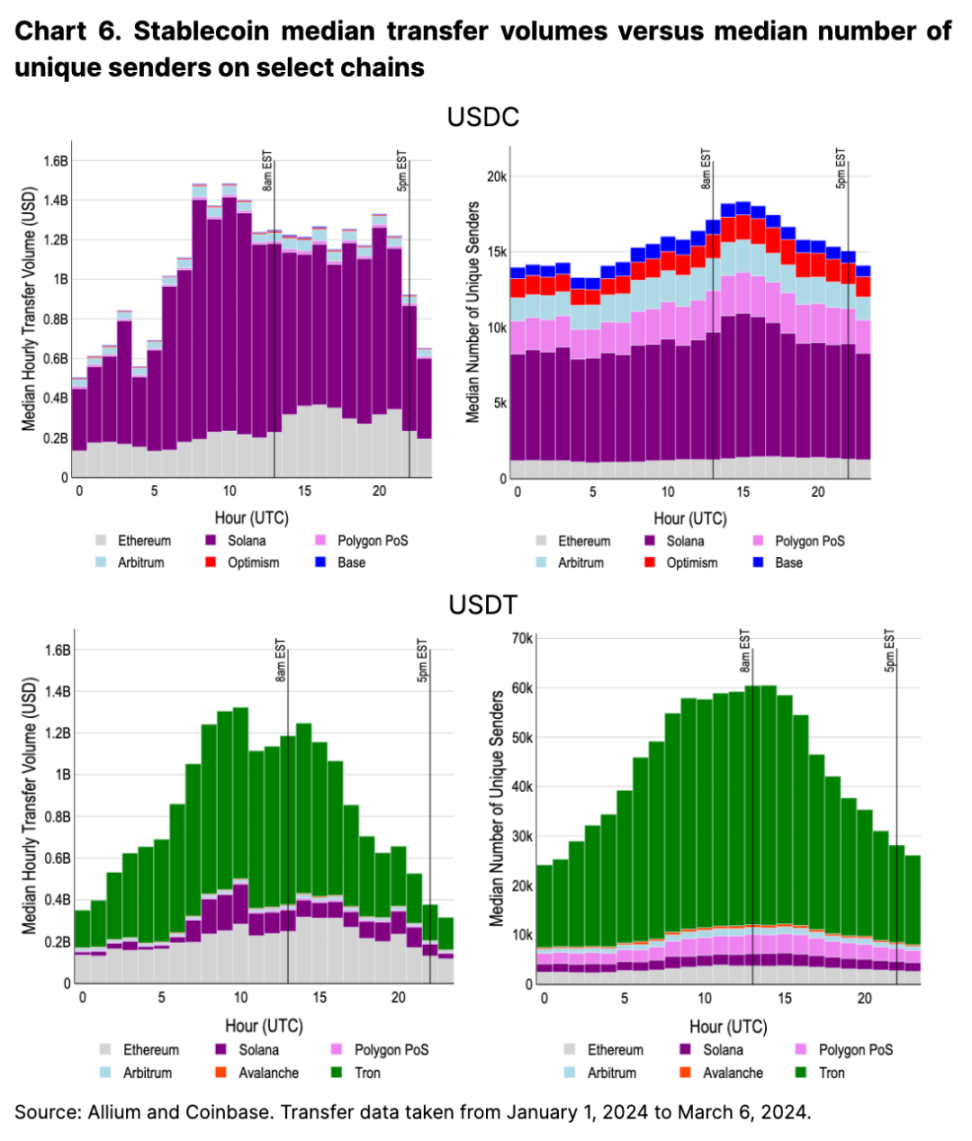

链上指标也反映出了类似的情况。比特币和以太坊的交易量在美国时段均达到了峰值,相较于低峰时段,高峰时段的交易成本可能会增加 50% 。去中心化交易所(DEX)的交易量也与 CEX 的交易量相呼应,尽管美国在链上的主导地位并不那么明显。而关于稳定币的使用,交易量和活跃用户数量在美国和欧洲时段内分布均匀。

总的来说,我们认为尽管存在监管挑战,这些数据依然清楚地展现了美国在交易和链上活动方面的巨大影响力。美国现货比特币 ETF 的成功以及其对更广泛的比特币市场的显著影响进一步证实了,美国的监管明确性在释放 Crypto 市场新资本流入方面发挥着关键作用。

中心化交易 所

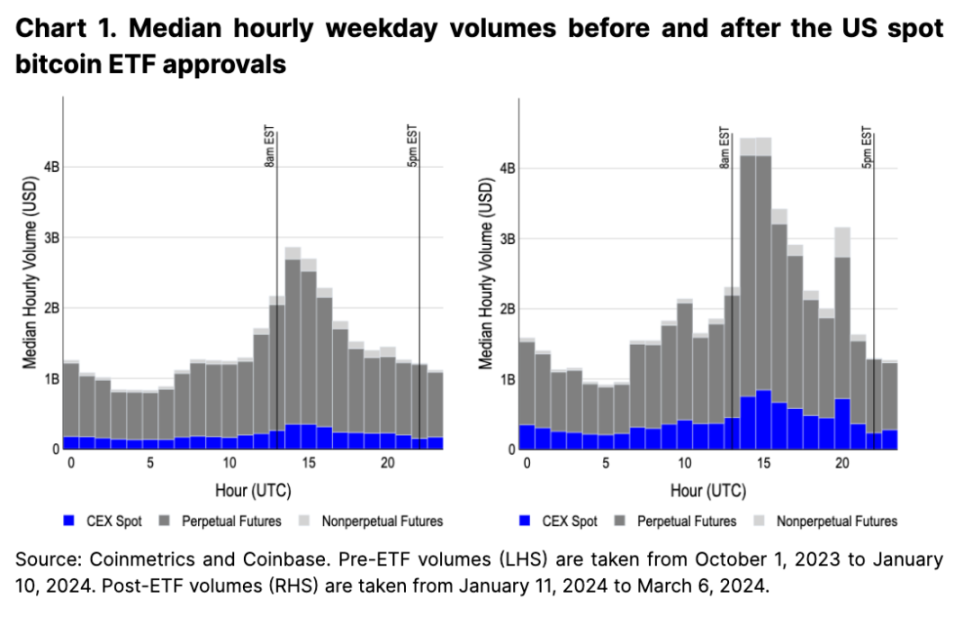

除了能够获得新的机构资本池外,美国现货比特币 ETF 的二阶效应是 CEX 交易量在美国时段的集中度增加。在 ETF 获批之前,美国市场开盘时间(美国东部时间上午 9 点至 10 点)的成交量峰值已经出现,大约是亚洲和欧洲市场开盘时间的两倍(见图 1)。然而,随着现货 ETF 的推出,美国所有现货、永续期货和非永续期货产品的成交量已上升到其他市场交易时段的近三倍。

自 1 月 11 日以来,美国时段的现货 CEX 交易量增长了 130-200% ,远高于亚洲和欧洲交易量 80-120% 的增长。永续期货在美国高峰时段的交易量也增长了近 70% (从 23 亿增长至 38 亿),而亚洲和欧洲高峰时段的交易量分别增长了 20% 和 50% (分别为 10 亿至 12 亿, 10 亿至 15 亿)。永续期货交易量的增长尤为引人注目,因为这些工具几乎完全在美国境外交易。我们认为,这可能表明离岸参与者可能正在利用美国时段更强的现货流动性,或者美国交易员正在利用离岸实体进入这些市场。

现货 ETF 的推出也导致纽约时间下午 3 点所有产品类别的交易量出现新的激增。这主要是因为 ETF 发行人希望使其基金的价格与基准保持一致,而 10 只现货 ETF 中有 6 只跟踪的是纽约时间下午 3 点至 4 点之间的 CME CF 比特币参考利率 - 纽约变体(BRRNY)。因此,这是授权参与者旨在收购标的比特币作为现金创造(和赎回)模型的一部分,通常通过 CME 比特币期货等受监管产品对冲他们的头寸(对于那些无法进入国外永续市场的人)。事实上,纽约时间下午 3 点到 4 点之间的时间段是 CME 比特币期货交易量最大的时间段,其交易量超过了其他时间 60% 以上。

收益变化

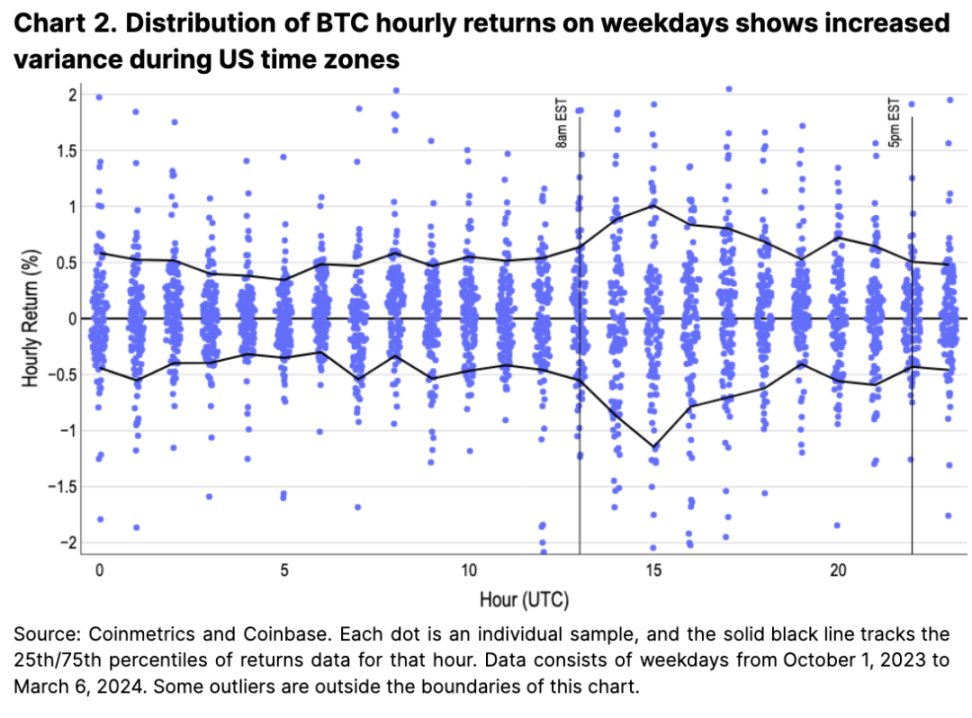

比特币在美国的流动性主导地位也反映在其价格表现上。图 2 蓝色部分描绘了每小时收益的带状图(显示收益的密度分布),以及黑线划定的第 10 和第 90 个百分位数之间的边界。回报率范围较大的时段与较早的成交量图表相对应,表明美国市场早盘的高交易量通常会体现在更大的价格波动。这表明,就流动性和波动性而言,美国市场早盘为日内交易者提供了最佳机会。

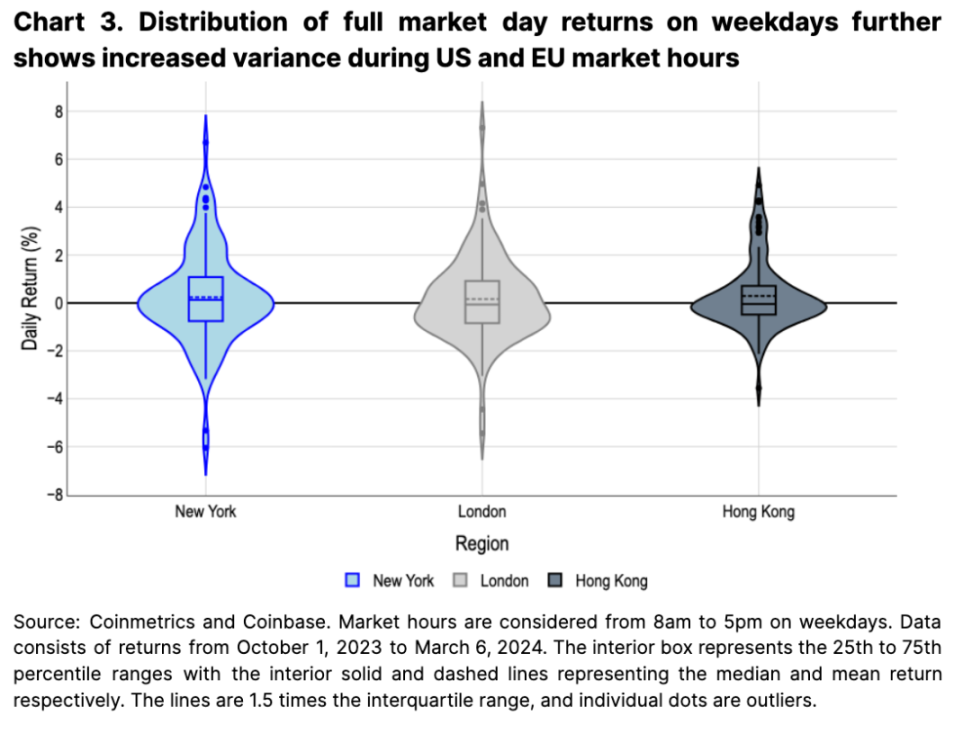

衡量不同金融中心时区(从上午 8 点到下午 5 点)的全市场日回报率,也可以更广泛地揭示区域差异。图 3 的小提琴图显示,纽约和伦敦时间的回报率分布很广(该图显示了使用核密度估计的回报概率,其中 「小提琴」 的宽度表示获得该回报的概率)。相比之下,香港时段的回报率要集中得多。我们认为这进一步凸显了美国(以及欧洲,在一定程度上,他们的收盘时间与美国开盘时间重叠)的交易者在推动比特币价格方面的重要性。

全球分布式网络

尽管比特币和以太坊具有全球可访问性和去中心化的特性,但在美国时间段的活动也达到了峰值。美国时段的交易成本从低点增加了 50% 以上,证明了这一点(见图 4)。一方面,我们认为美国时段使用率的上升是由于与世界其他地区相比,其大量人口精通技术且资本充裕。同时我们还认为,这种活动可能部分是由于美国交易员在各种钱包和交易所管理头寸造成的(与该时间段 CEX 交易量的增加一致)。

链上 DEX 交易量进一步证实了美国市场交易时段活动峰值的模型,尽管与 CEX 相比,差异并不那么明显。亚洲市场开盘时间(UTC 0)的 DEX 交易量明显激增,约为美国高峰时段的 70% ,而 CEX 的交易量不到美国高峰时段的 30% (见图 5)。这种交易量比率在 ETF 批准前后并没有发生明显变化。

我们认为,由于 DEX 相对来说属于新兴产物,加上支撑它的市场结构(例如传统的中心化限价订单簿与自动做市商)的差异,DEX 的交易量差异并不像 CEX 那样明显。这创造了一个更新、更公平的竞争环境,这种环境在 2019 年 Flash Boys 2.0 的开创性论文之后才真正开始,该论文讨论了有利的链上交易策略(以及更广泛的最大可提取价值)。

另外,我们并不认为唯一交易地址的数量是区域使用的明确代表。由于空投预期的因素,这些数字被扭曲了,尤其是在交易费用便宜的 Solana 上。Solana 领先的 DEX 聚合器 Jupiter 的空投仅发布了四轮中的第一轮。它尚未确定接下来几轮的确切日期,因此我们认为该指标可能会在一段时间内继续出现相当大的偏差。

除了 DEX,我们认为稳定币转账是另一个根据时区判断 Crypto 使用情况的关键指标。重要的是,稳定币转账的使用统计数据通常不会像 DEX 活动那样被短期空投激励所扭曲。同样有趣的是,这是第一种没有向美国市场时间严重倾斜的活动。

占据了大部分交易量的 Solana USDC 转账在欧洲时段达到峰值,但基于以太坊的交易量更偏向于美国时段(见图 6)。也就是说,尽管幅度不大(高峰期为 1.7 万每小时的活跃转账人数,而低点为 1.3 万),转账总人数在美国时段的早期似乎确实有一个软高峰。USDT 的交易量同样在欧洲市场交易时段达到峰值,而转账人数在欧洲白天达到持续的高位。这向我们表明,以美元计价的稳定币的采用已经达到了更多的全球渗透率,特别是在那些美元资产并未无缝地融入当地金融系统的地区。

结论

鉴于过去几年美国的监管环境普遍具有挑战性,美国(以及在较小程度上的欧洲)在加密货币市场的整体主导地位或许有些令人惊讶。然而,我们认为,鉴于美国强大的资本基础、市场投资文化和精通于技术的人口优势,美国在 Crypto 的超大影响力具有更广泛的意义。

现货比特币 ETF 在美国获批具有里程碑意义,它开辟了重要的新资金来源,并让市场进一步关注美国的活动。我们认为,这凸显了美国法规和政策在塑造 Crypto 市场方面的重要性。我们还认为,相对于其他地区而言,这些发现凸显了美国投资者情绪作为市场走势的主要驱动力的相关性。正如美国现货比特币 ETF 获批所显示的那样,我们认为,美国监管进一步的明确性以及更无摩擦的 Crypto 访问可能会继续增加美国在 Crypto 市场的主导地位。

加密多巴胺效应:AI智能体、社交金融与年轻一代应用的融合

无需许可和标准化的金融和应用基础设施,加上资本的自由流动,以及对新奇事物的热情,为超级智能的新应用提供了一个绝佳的实验平台。

从怀疑者到坚定拥护者:回顾特朗普的加密货币转型之路

唐纳德·特朗普从2020年对加密货币的怀疑,转变为2024年的坚定支持者。他承诺放宽监管、解雇现任SEC主席,成立加密货币顾问委员会,并提出建立国家比特币储备以应对债务危机,推动美国在全球加密市场的领导地位。他强烈反对央行数字货币(CBDC),捍卫个人金融自由,并通过接受加密货币捐赠创新竞选筹款方式。同时,特朗普计划利用区块链技术释放经济潜力,将美国打造为“世界加密货币之都”。

报告:新加坡或成下一个“加密热钱聚集地”

超60%的投资者对2025年市场持乐观态度,过半机构计划增加长期持仓。