撰文:Jaleel,BlockBeats

编辑:Jack,BlockBeats

场外交易(OTC)在加密行业并不陌生,对比特币铭文市场来说更是如此。在铭文市场诞生初期,资本入场的速度远远超过了信息流通的速度。利用重重壁垒产生的信息差,OTC 生意场成为了这个领域「最赚钱的生意」。

在一切都野蛮生长的阶段,有人一夜暴富,也有人亏损跑路。但无论褒贬,场外交易商无疑是这个新兴市场崛起的关键组成部分,在公开交易基础设施尚处空白的阶段,他们支撑起了铭文市场的资金流通与舆论热度。而在比特币生态基础设施逐渐丰富和完善的当下与未来,这些场外交易商又该何去何从?

有人卷钱跑路,有人一纸成名

比特币铭文交易初期,基础设施一直处于落后的状态,除了早前的 Unisat 之外,社区想要交易铭文,只能找 OTC 场外交易商。但 OTC 终归是关于信任的交易,在市场初期,所有人似乎都在「碰运气」。有的人低价买入 ORDI 吃到千倍涨幅,有人却因对手方跑路空手而归。

曾经的「场外第一人」,卷走了价值 600 万美元的 ORDI

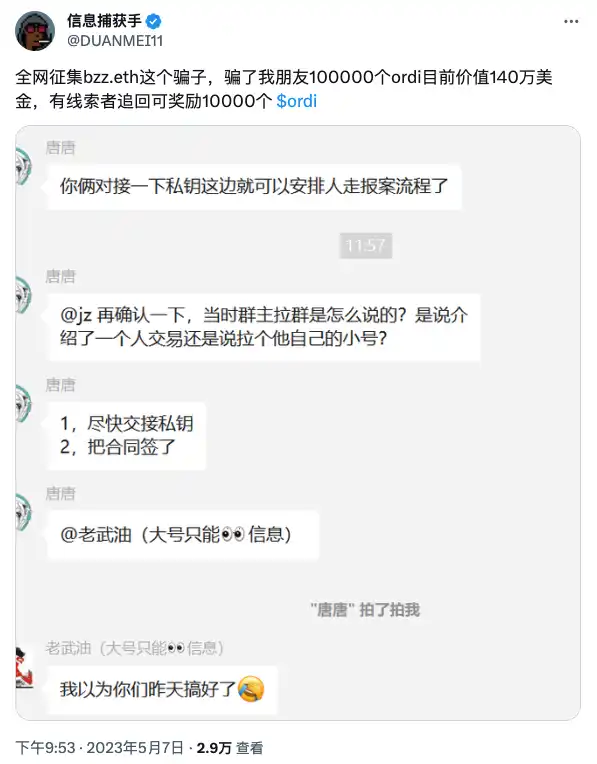

ORDI 即将「出圈」的前夜,第一起金额过百万的 BRC-20 诈骗案发生了。

曾被一些老 ORDI 玩家称为场外第一人的 Bzz.eth,作为群主管理着多个 BRC-20 OTC 群,却跑路带走了受害人十万个 ORDI,按现在一个 ORDI 60 美元的价格计算,这笔「抢劫」金额已达 600 万美元。社区发现,Bzz.eth 利用小号声称高价收购 ORDI,在卖方转账后却突然取消交易,同时还以「无效的 Transfer 铭文」为由推卸责任,拒不归还货币,从而占有了这 10 万个 ORDI。

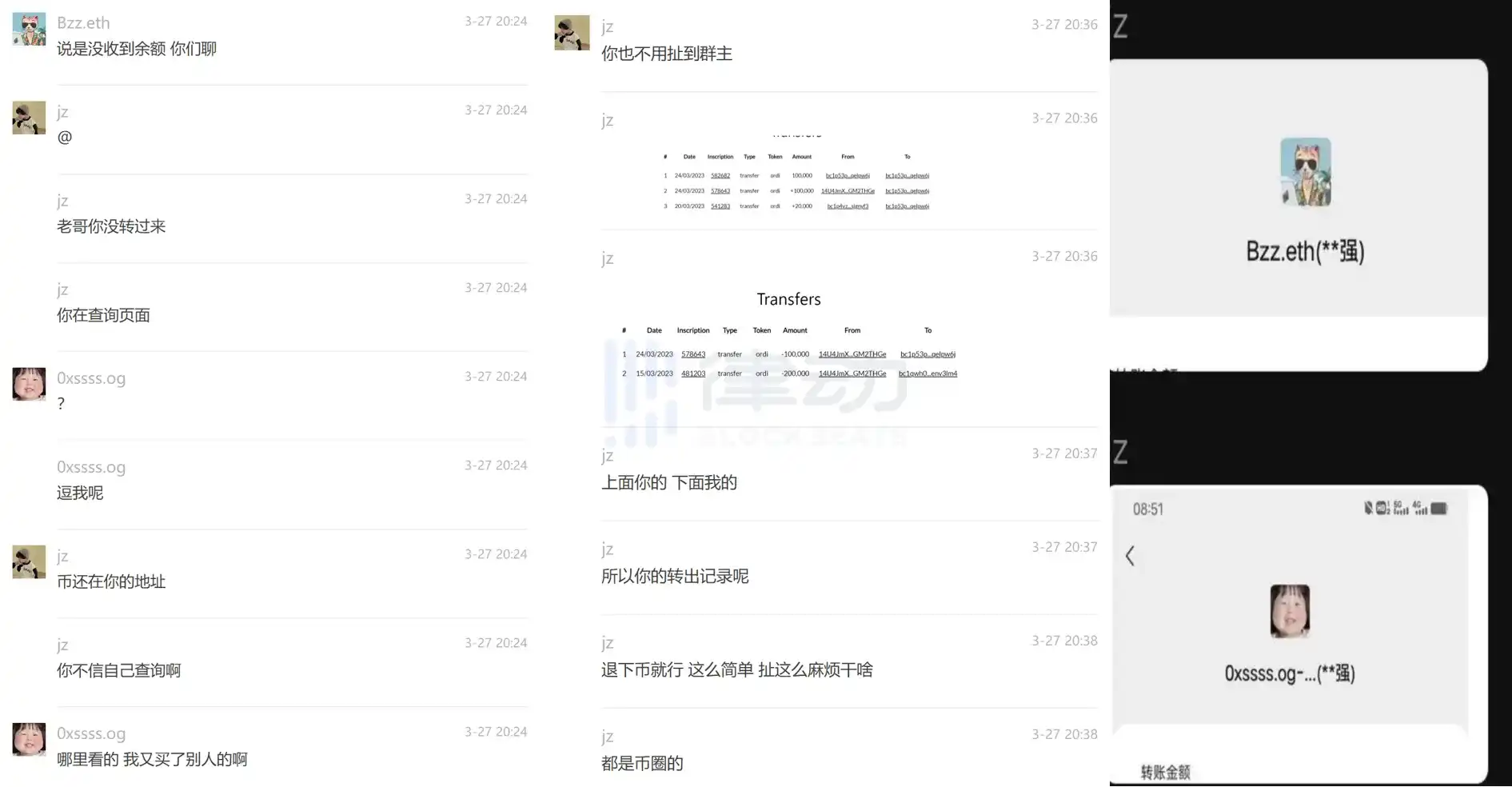

吞币过程以及后续被发现二者是同一个人

不仅如此,不少社区成员还指责他收取过高的担保费用,并在买卖双方间传递不同的价格信息,从中吞取差价。此前 3 月份,BlockBeats 曾与 Bzz.eth 进行接触了解新兴的比特币铭文市场。当时比特币生态并不算太繁荣,据 Bzz.eth 本人透露,当时他每笔交易的平均交易额是 300U,每天的交易笔数大约有 20 笔,在当时这个成交金额并不算大,但他已经几乎是大部分社区成员接触的第一个场外交易商。

随着事态的发展,Bzz.eth 的微信和 Twitter 账号「暴富研究所」都被注销了。因为调查困难,ORDI 价格低时受害者也没有去找 Bzz.eth 麻烦,然而随着 5 月 8 日 Gate 上线 ORDI,ORDI 的价格很快飙升至 17.04 美元。随着 ORDI 的价值在市场上日益升高,损失金额就扩大了不少,事件严峻程度也不同了。BlockBeats 了解到,受害者目前仅从 Bzz.eth 处追回了 1 万个 ORDI,而 Bzz.eth 本人尚未被刑事拘留。

一张报价单,做到功成名就

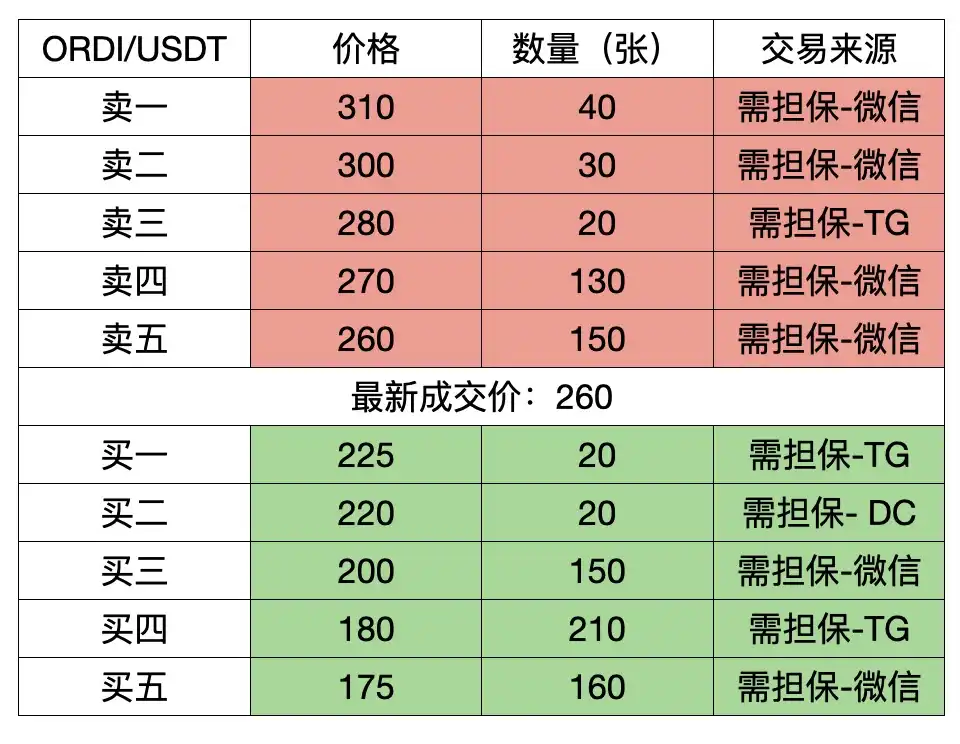

在蔡佰之前,比特币生态 OTC 并不存在报价单模式。当时,比特币铭文市场的运作模式也是一片模糊:没有固定的报价单,买家想买入某种资产时需要告知群主或管理员,随后管理员会在群内报出一个买价,交易完全依赖于买卖双方的协商。

彼时蔡佰还只是铭文 OTC 圈里的一个小角色,在看到市场在这一方面的空白时,蔡佰向 Bzz.eth 提出了自己的想法,希望 Bzz.eth 和其他场外交易商都采用这种报价单模式。但 Bzz.eth 对这件事并不感兴趣,于是蔡佰便自己设计了买一至买五、卖一至卖五的报价单,并开始了自己的 OTC 生意。

报价单模版

事实证明,市场对公开透明的信息需求很迫切,在蔡佰自己建立的群组后,很快就吸引了大量关注。不到一周,群组就满员了,随后又迅速发展成了三四个群组。报价单对蔡佰做比特币生态 OTC 的工作初期建立了极大的信誉,此后迅速发展起来,陆续招了几位助手。后来,在做 Atomicals 时,蔡佰也被市场公认为深度最好的场外交易商。

对于交易者来说,这种报价单是极其重要的参考,毕竟 OTC 市场本身并没有一个明确的市场定价机制,交易者往往对价格缺乏明确的预期。因此,提供准确的报价信息显得尤为关键,也提高了市场的透明度。

做 OTC 一个月后,蔡佰简单回顾了自己的经历,「一路从零开始,做到当时最大 OTC,日成交量最高 10 个 BTC,真的十分感谢许多朋友的信任和支持。」

吃价差、做价格、抢商单,铭文 OTC 的生意场

实际上,大多数铭文场外交易商并不愿意公开自己所谓的报价单。毕竟,在这样一个极其早期的市场里,主打信息差才是获得高回报的手段,但凡多了哪怕一点透明度,就意味着自己能赚的钱少了。

黑盒子

在铭文市场初期,提供铭文场外交易的商家被称为「担保人」,买卖双方将资金和资产打给一位中间担保人,担保人在确认无误后再向双方转移资产。

作为交易的撮合者,场外交易商扮演的角色便显得无比重要,他们的任务是找到一个双方都能接受的价格点。比如,买家的报价是 100 美元,而卖家心里的挂单价格是 300 美元。在这种情况下,场外交易商就需要撮合买卖双方各让一步,在 200 美元的价格上达成交易。

但早期的铭文 OTC 市场并不透明,担保人甚至不需要为交易双方创建一个议价的群组。在这种情况下,担保人就有了「吃差价」的机会,他们往往会通过自己的收款地址中转,暗中吞下中间的差价,而买卖双方却浑然不知。比如,卖家挂单 100 美元,买家报价却是 120 美元,中间的 20 美元价差就成了场外交易商的利润。

对外,担保人是依靠向双方收取 4% 左右的场外交易手续费用创造营收,但实际上,依靠吃差价所获取的利润才是大部分担保人的重要收入来源。知情人告诉 BlockBeats,在不透明的情况下,甚至可以吃到成交金额 50% 左右的利润。

除了吃价差,「挂假单」也是许多场外交易商常用的一种操作手段。

担保人会以极低的价格挂出巨量假卖单,引发市场的恐慌情绪,导致其他卖家以更低的价格抛售资产,担保人自己则获得了低价吸筹的机会。而如果有其他想要低价入场的买家上门时,担保人便会以已经成交或撤单为由来掩人耳目。

「总之,场外交易商拥有最终解释权」,一位铭文场外交易商表示,「OTC 最大的权力其实是影响市场走势,因为信息不对称,他们可以利用这一点来轻易操纵市场。」

是 OTC,也可以是「做市商」

和其他场外交易商不同,除了 OTC 交易外,一些铭文场外交易商还在市场里当起了「做市商」的角色。

与单纯的 OTC 不同,做市商有时需要动用自有资金主动吸筹以保持市场价格和流动性的稳定,同时维持市场信心。

在做比特币铭文场外交易之前,蔡佰曾在 2018 年期间为一个小型山寨币上做过市。「小型山寨币一般 20 万美元左右就够维持市场价格。相比之下,给铭文市场托底其实也很容易,特别是一些大户基础好、卖盘相对少的币种。」在 Atomicals 铭文 ATOM 下跌至单张价格 50 美元时,蔡佰通过批量交易约数百张 ATOM 稳住了市场的价格,但其实按照当时的价格计算,他的这次做市成本也就是两万至三万美元左右。

相比 OTC 的盈利主要来自手续费,做市商的盈利更多受到外部因素的影响,赚取的收益也大多是来自市场波动的利润。在比特币铭文这样早期流动性不足的市场,所谓的做市成本极低,相应的获利手段也十分多样。一个典型的案例,就是 COOK。

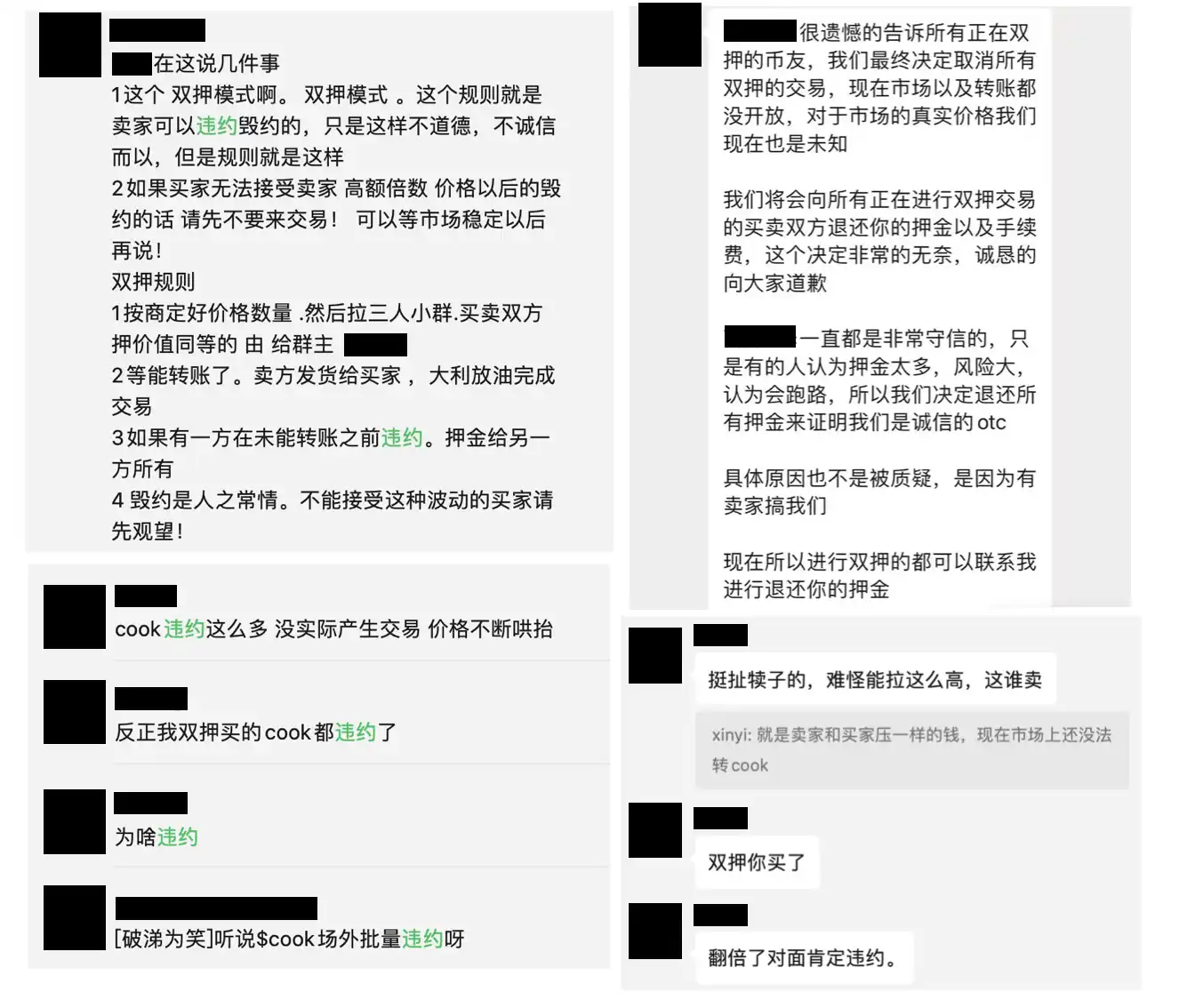

去年 12 月,Rune alpha 协议的 COOK 开始进行铸造,由于缺乏交易平台和转账功能,于是场外交易商基本都采用了双押模式,算是就此开启了比特币生态 OTC 的新模式。

具体的双押模式为,买方和卖方都将约定达成的价格金额质押在场外交易商处,例如,如果买家出价 80 美元,卖家同意,那么卖家也将质押 80 美元。一旦能够进行转账,卖方发货给买家,场外交易商处放 U 完成交易。如果在未能转账之前有一方违约,押金将归另一方所有。

而当时 COOK 市场的情况是:尽管违约成本很高,但交易违约率依旧非常高。这主要就是因为 COOK 的价格上涨过快,卖家刚达成 50 美元成交价不久,COOK 的价格就超过了 200 美元,这时对卖家而言,违约的收益已经远超不违约的收益了。

知情人士告诉 BlockBeats,在 COOK 价格迅速上涨的过程中,很大一部分报价都是虚高的。「好些商家会用自己的小号假扮买方,当卖方毁约时便可以收到违约金,收取违约金赚取的收益远远大于收取 4% 的成交费用。」

图一:某 OTC 商在确定双押规则;图二:某 OTC 商取消所有双押交易;图三 / 四:社区讨论 COOK 的违约情况

因为 COOK 无法转移,所以价格涨得越高,就越有可能吸引别人来买,同时违约的人也会越来越多。而场外交易商在这个过程中的角色就是喊高 COOK 的热度,吸引更多的人来交易。除了挂假单,不少商家还会到处喊单 Rune alpha 协议与 Runes 协议的映射关系来制造利好消息,甚至公开喊「想要违约的就赶紧来」的场外交易商也不在少数。

12 月 14 日某 OTC 商称当日累计毁约退款达 20 万刀

的确赚钱,但也是真的累

和早期 Bzz.eth 每日数千美元的交易量相比,蔡佰在 5 月份铭文热潮高峰期每日成交量能达到十个比特币左右,按当时比特币的价格计算,每天的手续费收入就有近一万美元,相当于国内大部分普通白领半年的工资收入。

一位专注做闪电网络资产的场外交易商告诉 BlockBeats,在项目火热阶段时,一天最少也能有五万美元的交易量,「双边收取 2% 的手续费时,日进一千美元的收益是没有问题的。」另一位做 Tap 协议 OTC 起家的场外交易商 Water 则表示,在 Tap 协议初推出时的前两周,每周的交易量就能够达到 10 万美元左右。

但到去年 11 月份左右,比特币铭文 OTC 市场就逐渐成为了一片红海。场外交易商的竞争多了起来,一些新的商家为了获取更多用户,手续费用也 4% 慢慢降到了 2%。尽管人人都眼红 OTC 市场,但并不是所有人都有像蔡佰那样填补空白的机会,大部分商家都需要使用各种手段争夺存量市场。

对于 Water 来说,这种「手段」便是通过在社区的活跃度建立起信任。在 Trac 协议的 Discord 中英文社区中,Water 都非常活跃,Trac 官方 Discord 甚至给他发了官方认证的 OTC 角色。另外在报价单基础上,Water 还专门注册了一个报价单域名网站,任何人都可以实时查看当前所有的挂单。「口碑对于这样的交易方式来说至关重要,即便技术手段再先进,建立信任仍然是不可或缺的基石」,Water 告诉 BlockBeats。

除了起步难,场外交易商们还会频繁地陷入与同行「勾心斗角」的困境中。「赚是赚,累也是真的累。」这是大部分场外交易商真实的想法。微信被封、群被封、Binance 账号被封、收到不干净的 U,都是他们曾经历过的烦恼。

知情人士告诉 BlockBeats,铭文 OTC 市场时常出现「同行举报」的情况。蔡佰在做 ORDI 场外交易商时,微信号多次被封,联系变得困难,「我当时微信号都换了三个,最后全都加不了,变成单线联系。」

在 Water 看来,对于从事正常工作的人来说做 OTC 比较辛苦,但对于早期囤币的人来说赚的也不算太多,毕竟从事 OTC 交易可能每个月能赚取几万到十万美元的规模,如果在早期通过 OTC 囤币的量多,可能会获得数百上千万的利润。甚至在行情好的牛市中,通过囤币可能会在短时间内赚取上千万美元。

容量缩小后,场外交易商何去何从?

「这个池塘里的水,只能搅得动这么多,再大就没有 OTC 太多事了。」

Water 看来,比特币生态的 OTC 市场规模相对较小,交易量和流动性不如中心化交易平台高。他认为,比特币生态真正的流动性可能要等到项目上线中心化交易平台后才会得以提升,这与整体市场容量有很大关系。

他告诉 BlockBeats,像 ORDI 这样的项目上线中心化交易平台前,每天可能只有几百万美元的交易余额,相对较小。而一旦项目上线中心化交易平台,交易量就会大幅增加。ORDI 和 SATS 等项目上线后,交易平台的日交易量可能达到上亿美元。

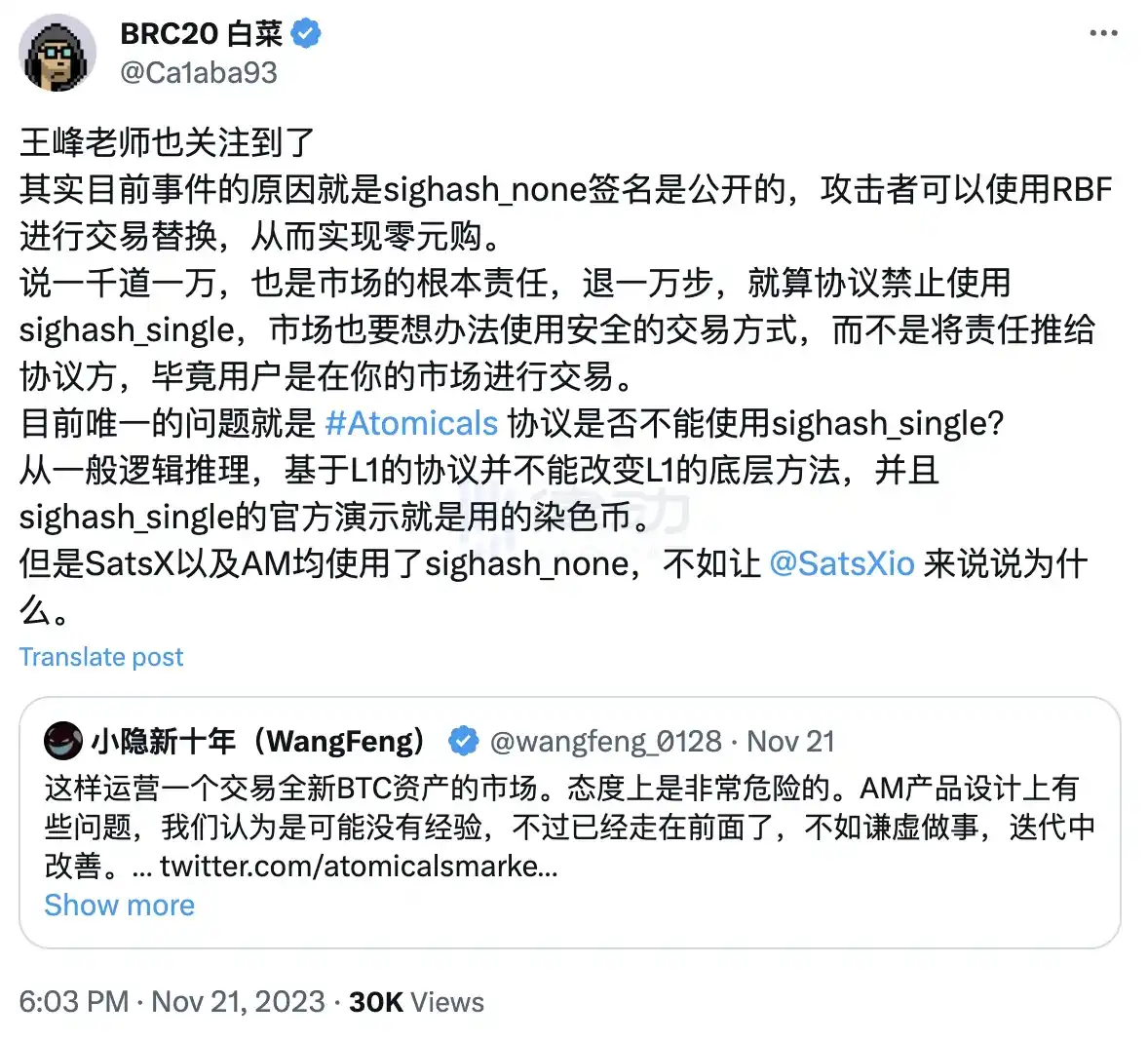

11 月中旬,Atomicals Market 出现了多起「零元购」事件,据统计,在此前两次「0 元购」事件中受到损失的全部 33,000 个 Atom。尽管众多事实及证据都指向 AM 存在安全性问题,同时众多社区用户也都在呼吁 AM 官方能出面解决,但 AM 一开始却似乎不愿意承担责任甚至考虑放弃经营。

为了公关此事件,并减少对 Atomicals 社区的负面影响,当时 Atomicals 协议的一些核心社区成员、场外交易商和钱包开发者作为代表,与 Atomicals Market 进行了谈判。好在经过这些社区成员的撮合协商,Atomicals Market 原来的创始人卸任完成换帅,团队进行了转手和更换,新任团队也在交接后完成了全额赔付。

由此也可见,场外交易商在推动比特币生态和各个协议的发展上做出了不少贡献。

与此同时,各个比特币生态协议都已经有了自己专门的交易市场平台,包括 Unisat 市场的完善和 OKX Web3 钱包的持续跟进,让场外交易商的市场容量逐渐缩小。那么市场容量缩小后,场外交易商都去了哪里?

直至今日,在比特币生态中,目前很少有人在进行 OTC 交易,大多数人已经停止了这一活动。市场已经变得更加成熟,不再需要 OTC 交易。

蔡佰也坦言,一个 OTC 做的太大时会在政策上有一定风险,特别是在国内环境下,因此在 Atomicals Market 逐渐成熟起来,将真实用户导向了 Atomicals Market 后,也就没有继续做下去了。

如今只有零星的 OTC 交易主要集中在大宗交易或大户之间,因为市场的流动性可能不是很好。当有人想购买大量铭文时,他们可能会寻找 OTC 市场,与卖家对接资源,尝试一次性购买大量铭文。普通的小额交易现在很少使用 OTC,基本上都通过中心化市场完成。

「不再从事 OTC 交易之后,我回到了之前的状态,研究新项目并进行一些投资。」Water 说道。