Arthur Hayes:今年3月加密货币或将迎猛烈下跌

原文作者:ARTHUR HAYES

原文编译:深潮 TechFlow

Arthur Hayes 于 1 月 5 日发布了他的新文章,文章主要表明他对 2024 年前期市场行情的看法以及他的交易策略,深潮对全文进行编译。

(以下所述观点为作者个人观点,不应作为投资决策的基础,也不应被理解为参与投资交易的推荐或建议。)

在北海道的暴风雪中,树木给我提供了导航的方向,而中央银行家和政治家也为我在投资全球资本市场时提供了方向。虽然没有交易者可以预测未来,但我们可以观察市场并为每件事情的结果分配概率。如果市场对某一事件的概率与我们自己的计算不符,就存在一定的交易机会。

加密货币牛市正处于初期阶段,我们必须控制住自己的热情。就像比特币每 10 分钟产生一个区块一样,当前肮脏的法定金融体系将迎来其预定的不光彩的结局。然而,尽管我对这最终结果很确定,但通往这个未来的路径是未知的。我们必须保持警惕,并相应地投资下注。

简而言之,我已经为这个周期阶段部署了足够的资本,即卖出法定货币和购买加密货币。我正在为今年 3 月所有加密货币的猛烈下跌做准备,有各种事件让我预见到这是会发生的。我将阐述我的理由,以及我将观察到的拐点,这些拐点将使我有信心使用比特币看跌期权大举做空加密货币市场,然后出售美国国库券(T-bills),并收购更多比特币和其他加密货币。

变量

三月份存在三个以问题形式相互冲突的变量。

逆回购计划(RRP)余额何时接近零?

通过降低 RRP 余额,流动性被注入金融市场。当这个数字接近零时,我将其定义为 2000 亿美元的流动性,市场将想知道下一步是什么,需要有另一种美元流动性来源来维持市场的狂欢。

要了解更多有关 RRP 余额下降如何向系统注入流动性的机制,请阅读我的文章 “Bad Gurl”。

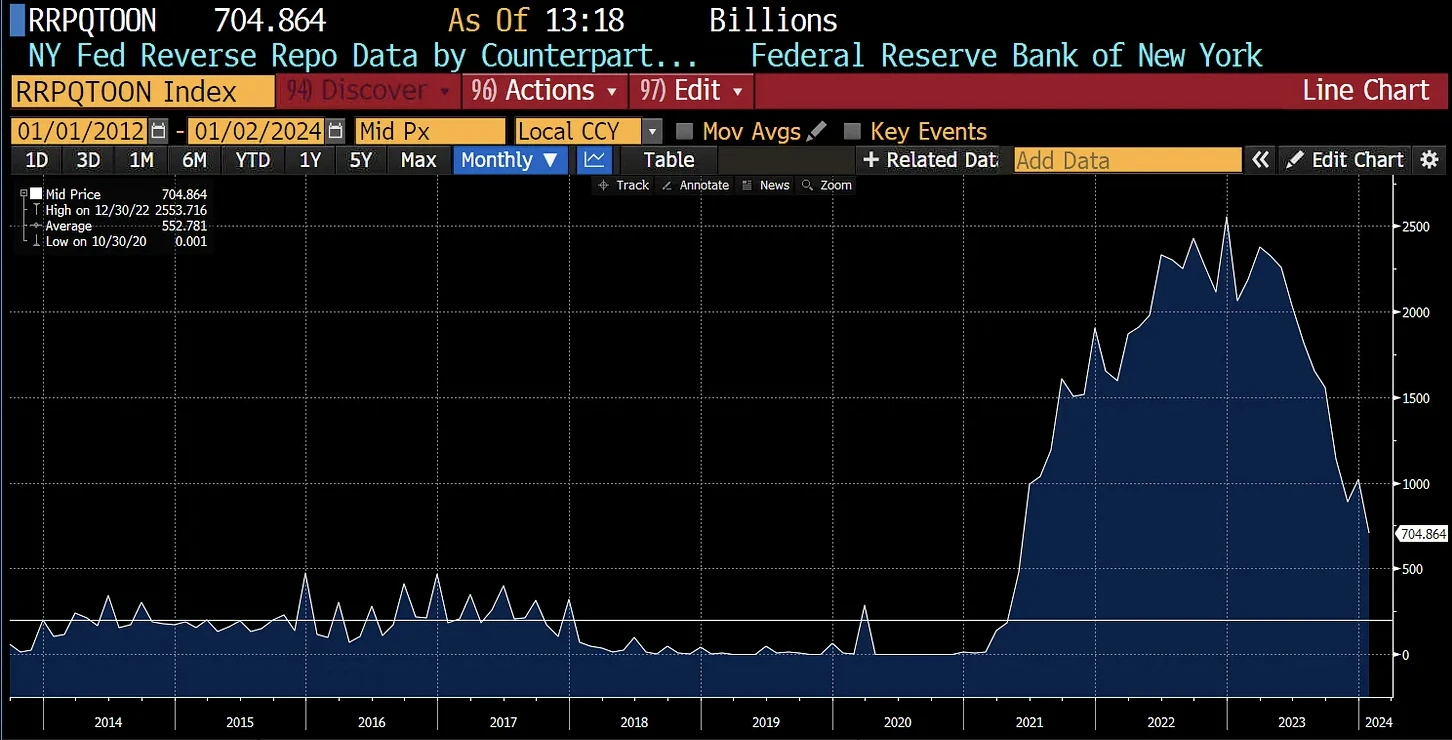

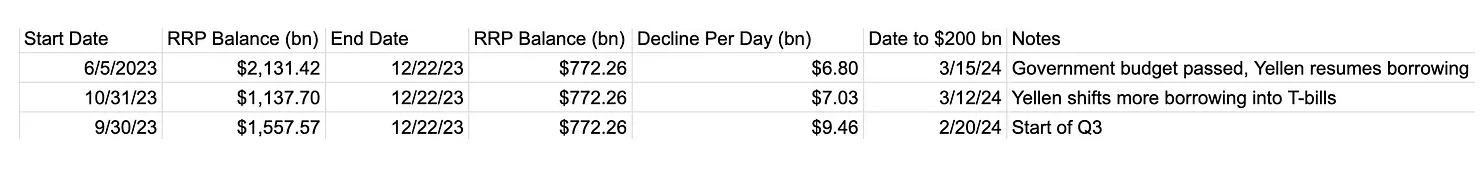

这是 RRP 余额自成立以来的图表。水平白线是 2000 亿美元。

我相信 3 月初,逆回购余额将达到 2000 亿美元。这个估计是基于 2023 年不同起点的下降速度计算得出的。

银行定期融资计划 (BTFP) 会持续吗?

3 月 12 日,破产的银行必须找到现金,与美国国债和他们回购给美联储的其他合格债券进行互换。归根结底,这是耶伦(美国财政部部长)的决定。市场将在几周前开始好奇银行定期融资计划 (BTFP) 能否持续下去。

最初的 BTFP 流程是,银行在公开市场上提供价值 80 美元的美国国债,但获得 100 美元现金。当计划结束时,银行必须交还 100 美元,然后才能收到原来的美国国债。如果现金是给了出逃的储户,那么在不出售更多股权或发行高收益债券的情况下,银行将如何获得现金?

要理解创建 BTFP 的原因及其对法币贬值速度和数量的影响,请阅读我的文章 《Kaiseki》。

美联储会降息吗?

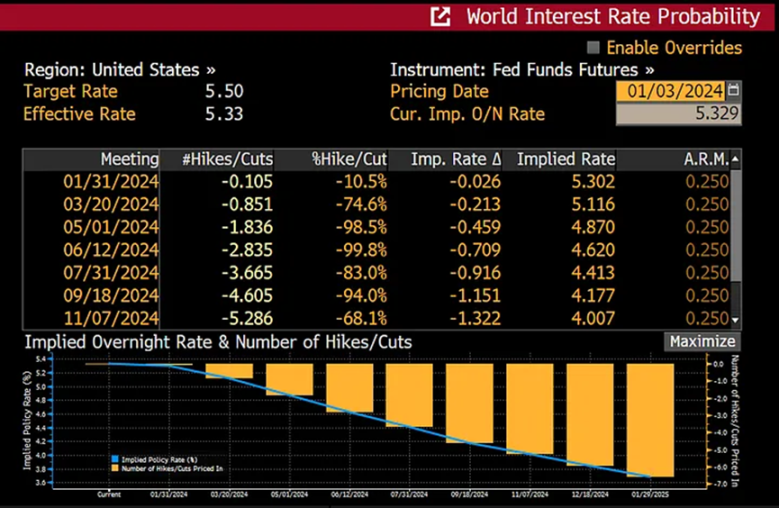

美联储 3 月会议将在本月 20 日结束。目前,市场预计美联储将自 2021 年 3 月开始加息以来的首次降息,降幅至少达到 0.25% 。

这是一张美联储基金期货暗示未来美联储会议加息概率表。如你所见,截至 1 月 3 日,市场预计有 75% 的可能性降息 0.25% 。

以上这些变量是相互依赖的。事件的先后顺序很重要,因为它将影响市场对美联储和美国财政部未来将提供或不提供多少美元流动性的假设。

如果我的预测正确

现在我们必须为不同的事件路径分配概率并预测市场的反应。

逆回购减少的速度

如果逆回购在 3 月初接近零,金融市场将开始下跌。还记得与股市大跌同时发生的美国国债收益率飙升吗?唯一的原因是, 11 月 1 日开始国债大幅反弹,是因为季度财政部债务管理报告在那天发布(深潮注:这些文件的目的是提供有关政府借贷需求和策略的透明度,并通知投资者和市场即将进行的拍卖、发行的证券种类和规模,以及债务管理政策的任何变化。它们对金融市场至关重要,因为它们会影响利率和投资策略。)

这份报告中,确认了美国财政部将借款更多地转移到收益率曲线的短端。随着国库券供应量的增加和收益率的提高,货币市场基金(MMF)将受到经济激励,使用 RRP 中存放的现金购买国库券。在其他条件相同的情况下,RRP 余额的下降增加了系统的流动性;这就是全球债券和股票市场大幅上涨的原因。

白线是 10 年期国债,黄线是 10 年期和 2 年期国债收益率之间的差异。如你所见,收益率在 10 月底达到顶峰,呈熊式加剧趋势,意味着白线和黄线同时上升。11 月初开始了一场猛烈的债券空头挤压,收益率暴跌。

如果没有其他新的美元流动性来源,我相信债券、股票,甚至加密货币也将受到打击。我稍后会在战术交易部分详细阐述,但我会在这个时候购买一大笔比特币的看跌期权头寸。

我们无法事先知道逆回购下降的速度。因此,我将密切关注变化速度。如果它与我的预测有实质性偏差,我将相应调整我的交易策略。无论如何,我在 2023 年下半年大量购买了加密货币,我认为从现在到 4 月是都不是一个很好的看多加密货币的时机。

银行定期融资计划(BTFP)

2024 年是是美国大选年,普通美国人对银行家的救助已感到厌倦。因此,我相信耶伦为了展示美国银行体系的强大,不会续期 BTFP。然而,一旦几家足够大的非 TBTF 银行(TBTF 意为“大而不倒”)因股本接近于零而被迫接管,必要的监管资本也随之消失。美国财政部长耶伦势必会以新版 BTFP 的形式向银行注入更多的流动性。

由于缺乏逆回购涌出的流动性和印刷的钱无法覆盖非 TBTF 银行资产负债表上的债券亏损,全球金融市场将被重创。市场会给金融资产持有者带来重创,从而迫使美联储和财政部重新放水。这是具有相关性的。包括加密货币在内的所有资产都将一起下跌,因为市场对自由市场再次发挥作用并清除系统中资不抵债的银行机构的前景感到惶恐不安。

3 月 FOMC 会议

BTFP 将于 3 月 12 日到期,美联储利率决定将于 3 月 20 日公布。这两个关键决策点之间有六个交易日。如果我的预测正确,在这段时间内市场的状况会让一些银行破产,迫使美联储降息并宣布恢复 BTFP。

从技术上讲,美国财政部不能向银行放贷,这是美联储的工作。但假设美联储因接受价值低于所提供美元的抵押品而遭受损失,那么这些损失将流向财政部,最终流向美国纳税人,因为财政部必须借更多的钱来资助美联储的损失。

比特币最初将随着更广泛的金融市场急剧下跌,但会在美联储会议之前反弹。这是因为比特币是唯一一种不成为银行系统负债且在全球范围内交易的中性储备硬通货。比特币知道,当情况变糟时,美联储总是会注入流动性回应。它可能被称为新的名字,以迷惑那些从 TikTok 获取新闻的人,但请放心,比特币知道,无论以何种伪装形式,印刷的钱总是印刷的钱。因此,在美联储最终屈服于重启印钞机之前和之后,比特币将会大幅上涨。

如果我的预测错误

如果我的预测错了,将会发生以下的事情:

-

逆回购计划(RRP)将缓慢下降,流动性将在第二季度末继续支撑金融市场

-

耶伦将在 3 月 12 日之前明确表示银行定期融资计划将被延长

-

美联储三月份的会议决定就变得无关紧要了。无论他们是降息、保持不变还是加息,基于这些结果中的任何一个,结合联储和财政部以其他方式向市场增加美元流动性,其净效果仍是刺激性的。

如果 RRP 的下降速度比预期慢,我将不会在三月初建立我的看跌期权头寸。此外,耶伦传达 BTFP 将被续签的日期,就是我退出不交易区域的时刻。我将恢复出售美国国债,购买比特币和其他加密货币。

交易策略

让我们回到我的预测:RRP 在 3 月初耗尽,BTFP 于 12 日被取消,但到 20 日又恢复,美联储降息。现在我将谈一下我的交易计划。

比特币看跌期权

正如你们许多人所知,我有一个多元化的加密货币组合。我最大的头寸是比特币和以太坊,占我投资组合的约 70% 。我所持有的其他加密货币流动性要差得多,特别是这些加密货币衍生品的流动性很差。因此,如果我想要一个流动性强的宏观加密货币对冲,我必须使用比特币衍生品。我使用“对冲”这个词;这是一个交易头寸,我描述的交易设定只需要两周就能解决。由于这是一笔交易,我将使用期权,这允许我预先知道我最大的损失:即为看跌期权支付的保费。一个额外的好处是我不必像交易永续掉期或期货合约时那样监控强制平仓的水平。

我预计,不管比特币在 3 月初达到什么价格,都会经历 20% 到 30% 的调整。如果在美国上市的现货比特币 ETF 已经开始交易,那么洗盘可能会更加严重。试想一下,如果未来有数千亿美元的法币流入这些 ETF 中,那么比特币就会突破 60000 美元,接近 2021 年的历史高点 70000 美元。由于美元流动性的突然抽离,我可以轻松看到 30% 到 40% 的回调。这就是为什么在这些 3 月决策日期过去之前,我不能购买比特币的原因。

我觉得我是个专注的交易员。我将尝试在二月下旬对市场进行顶部追踪,然后买入一个相当大的看跌头寸。我将购买 6 月 28 日到期的看跌期权。我不想选择 3 月 29 日到期,因为我是在 3 月初进入头寸。高负值 theta 可能会压倒任何 delta、gamma 和 vega 损益。更长的到期期限会更贵,但由于到期时间超过一个季度,保费衰减不会那么快。

我将设定我的最大亏损额,相对于我的标准交易头寸而言,这个亏损额将是相当大的,然后购买看跌期权。为了在这些看跌期权上获得一些丰厚的收益,我将根据当前的 6 月季度期货合约价选择一个价外 20% 到 25% 的行权价。

退出头寸

许多交易者,特别是期权交易者,擅长入市但在退出时存在失误。因为期权的回报是路径依赖的,你可能会正确判断市场,但如果你等太久才平掉头寸,仍然会亏钱。我持有这些看跌期权的每一天,我都在亏钱。如果我的预测正确,市场将在 3 月 12 日左右开始显著修正。在 12 日到 20 日之间,我需要尝试在市场低点退出头寸,并希望盈利。如果我对政策的判断正确,但比特币保持或上涨,我必须立即平掉我的看跌期权头寸。

牛市持续

到 3 月底,我们将回到正轨。耶伦和鲍威尔再次确认,他们将不遗余力地维护美国治下的和平金融体系的法定偿付能力。随着这一短暂的市场动荡过去,加密货币可以再次在预期即将到来的比特币区块奖励减半的影响下飙升。因此,我将恢复出售国债,购买比特币和其他加密货币。

意外变数

本文完全关注美式治下金融体系的两位管理者的决定。但是,法币金融体系中还有其他关键角色不容忽视。

中国

台湾选举可能会导致一位亲中国候选人获胜,然后中国政府就会打开人民币印钞机。源源不断的人民币信贷涌入全球市场,压倒了任何美国银行体系的问题。即使 RRP 枯竭且 BTFP 没有续期,加密货币也会走高。因此,我可能会选择不买看跌期权,而是转向购买更多的加密货币。

日本

日本央行目前正在允许日本国债(JGB)的收益率缓慢上升。如果 JGB 的收益率继续上升,这将在财务上激励日本企业、养老金和保险基金以及家庭将资本回流。他们会卖掉美国国债,买入 JGB,因为国内的收益率更好。如果这一趋势增强,我肯定会为读者们撰写一篇详细描述这一现象的文章。鉴于日本是美国国债的最大持有者和最大的国际债权人(从其净国际投资头寸来看),日本私营部门的行动可能会给 10 年期以上美国国债收益率带来巨大的上行压力。

这是国际货币基金组织的数据,估计日本的净国际投资头寸为正面 3.3 万亿美元。

这种压力可能在 3 月初之前就会显现,并迫使美国需要采取更多印钞措施。如果是这样,我甚至可能没有机会进行这笔交易,因为在 3 月中旬之前,耶伦已经续订了 BTFP,并推出了一种新颖的放水方式。其中一个候选方案是美国财政部的新计划,通过发行更多短期债券来购买现成的长期美国国债。这是一种温和的收益率曲线控制方式,她称之为回购计划。去年有一篇关于这个的解释性文章, 如果您有兴趣可以点击这里阅读。

最后

随着新的一年的到来,各国央行以各种形式印制钞票,以及预期在美国和香港上市的现货比特币 ETF,风险正在下行。现在看涨并不难。我喜欢在市场认为不可能发生的情况被视为可能发生时,买入表现良好的股票。从交易的角度来看,利用这些代表二元结果的路标来采取非共识的观点,风险回报会更好。我最终可能是错的。但如果我在预期价值的基础上是正确的,我的收益就会比随大流大得多。