LD宏观周报(10.9):长债Y升势不停,股票减仓进行时,三季报的期望

市场概述

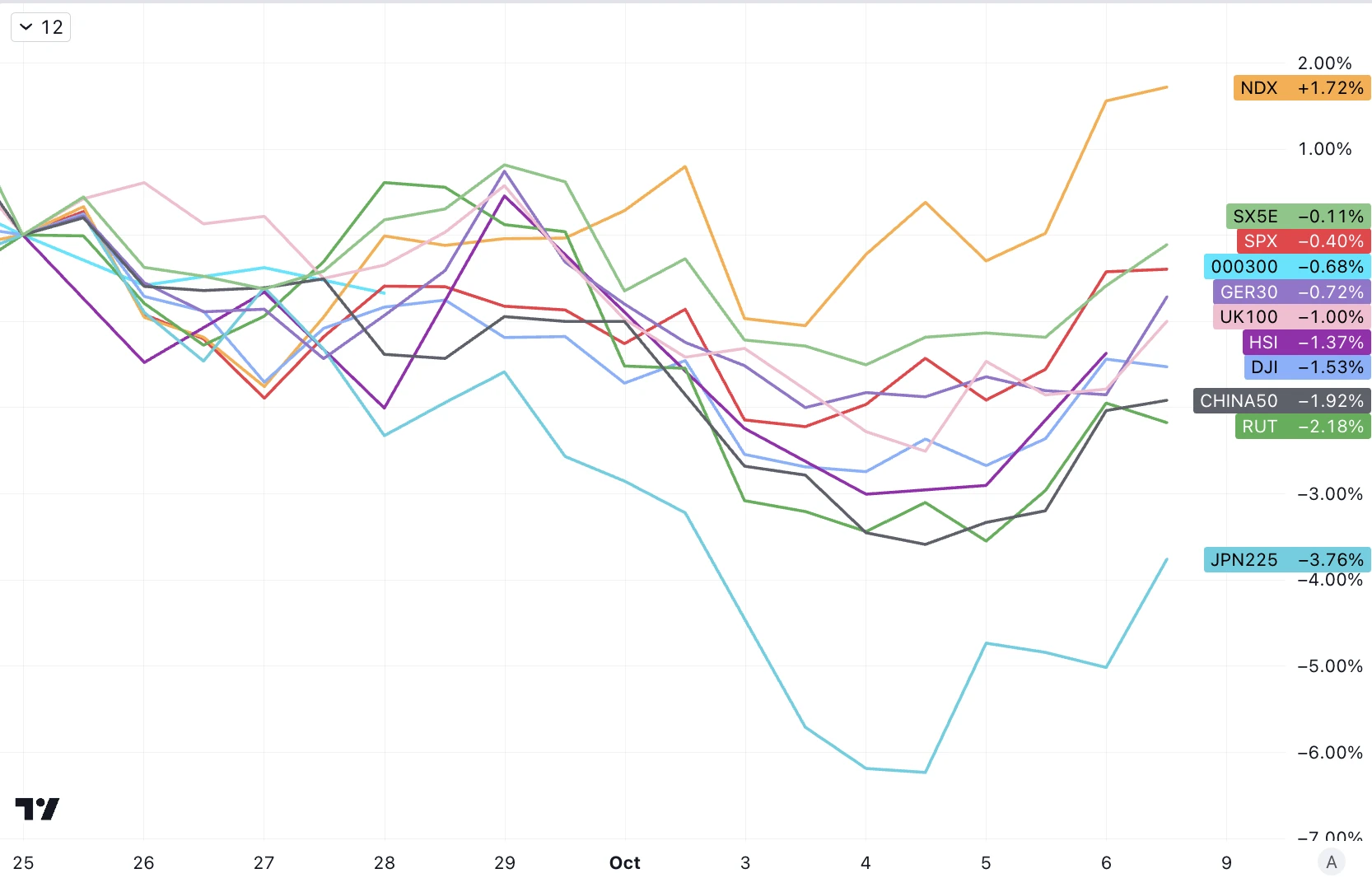

过去两周全球主要股市下跌,仅纳斯达克双周录得上涨:

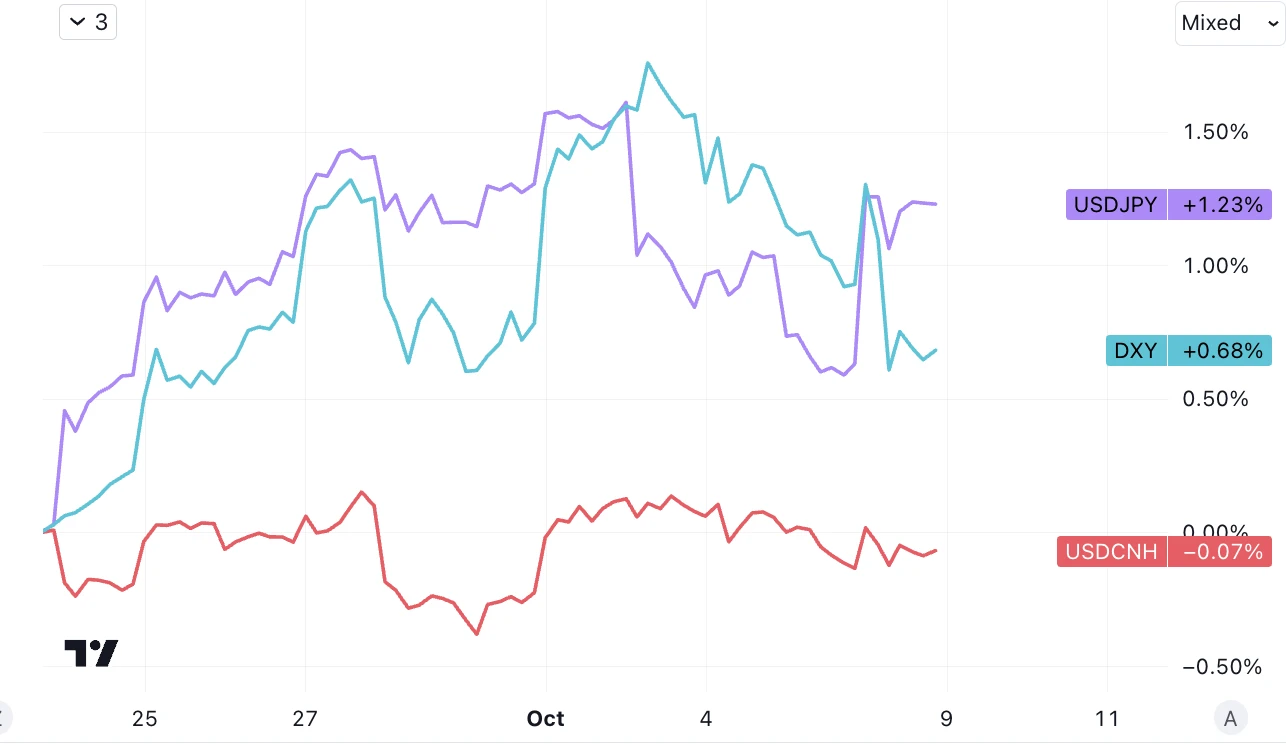

美元继续保持强势,日元有位疲软,离岸人民币走平:

加密货币走强,能源和金属都走软,尤其值得注意的是沙特向美国表达愿意增产石油,以促成“美沙共同防御协议”,该消息导致原油价格大跌 7% ,但本周巴以冲突可能为油价重拾涨势带来动力:

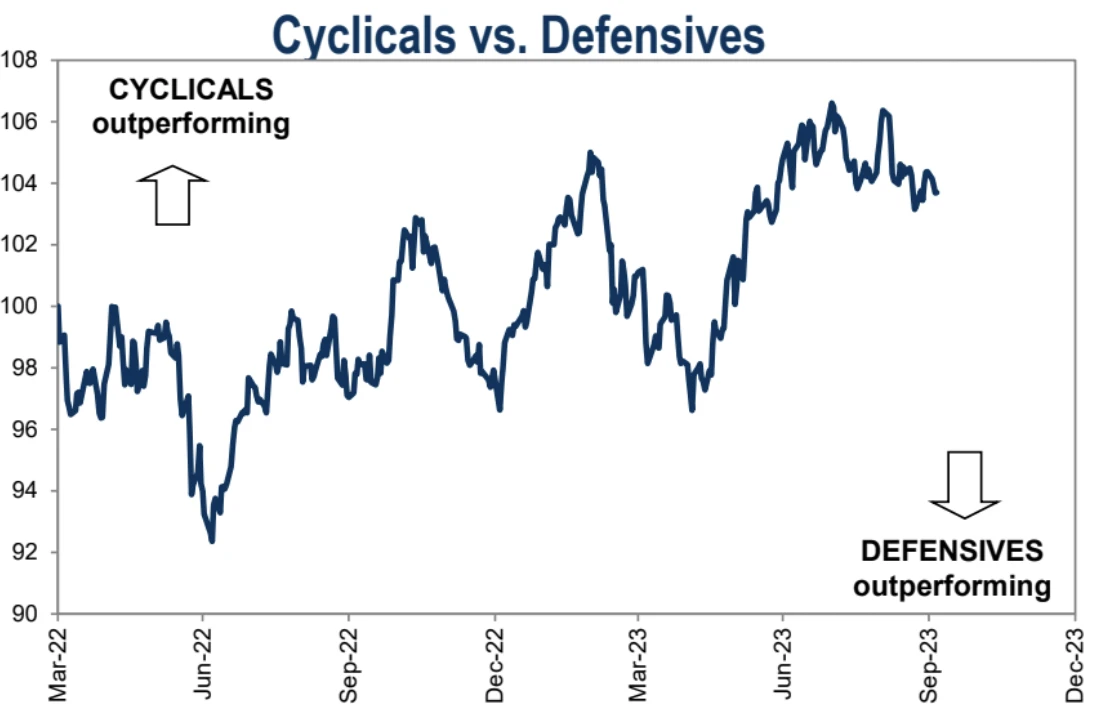

周期和防御类强弱基无变化:

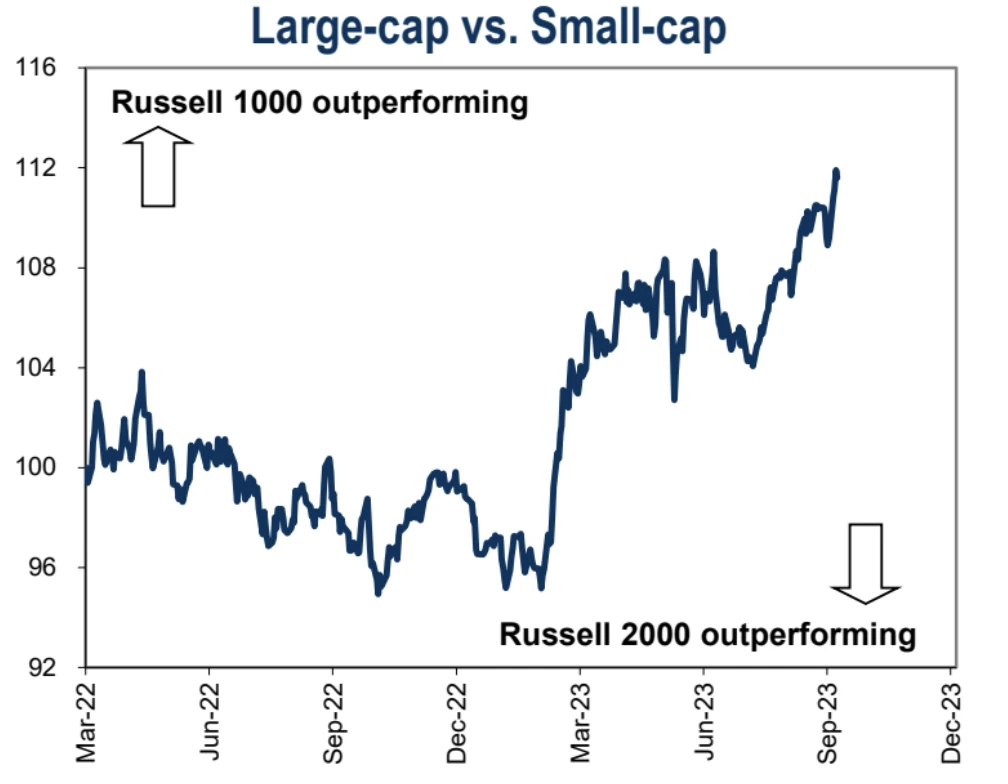

大盘股继续跑赢小盘股:

过去一周最重要的事件当属美国政府上周五公布 9 月就业报告,就业人数大增超过所有人预期,所以对市场第一反应是恐慌。10 年期国债价格暴跌近 2% ,股市似乎有进一步下跌的趋势,且 CME 的联邦基金利率预测工具显示 11 月加息的概率上升了 10 个百分点。但最终回落没有变化,仍旧为 27% 。

但情况迅速反转,标普 500 指数在开盘半小时后触底,并收涨 1.2% 。10 年期国债在上午 10: 50 左右触底,收复了约三分之一跌幅。加息概率也从白天早些时候的边缘回落。

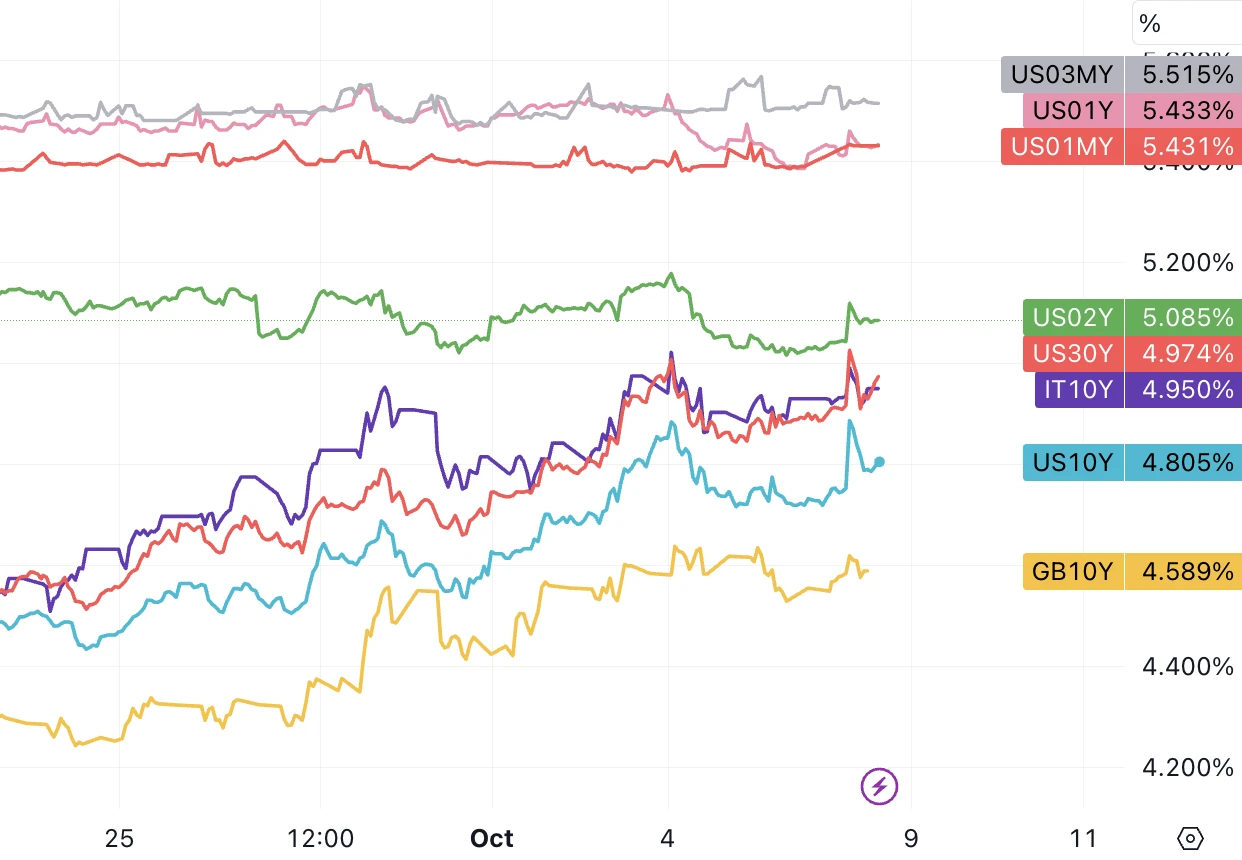

10 年期美国国债收益率周五攀升至 2007 年以来的最高水平 4.88% 。周五收盘价约为 4.8% ,高于六个月前的 3.3% 。周五上午, 30 年期美国国债收益率短暂突破 5.00% ,随后跌破该门槛最终收于 4.97% 。

随着最近长期利率上升更快,收益率曲线倒挂明显好转,目前 10 – 02 Y 倒挂已经只有 30 bp 但距离恢复正常曲线还有很长的路要走,如果 02 Y 维持当前 5.08% 的水平, 10 Y 可能要升至 6% 以上才能算恢复正常。

这主要因为市场在短暂的恐慌后更关注工资增速创下自 2021 年 6 月以来最小涨幅,接近符合美联储 2% 通胀目标的水平,这是劳动力市场松动的重要迹象。至少意味着劳动力市场不需要美联储进一步大幅加息。

9 月非农报告总结:经济关键部门就业持续恢复,但工资增长有所放缓。我们认为这给美联储提供了在不严重损害经济增长的情况下继续收紧政策的空间(有更大的空间,但不一定就会做)。对市场的影响上,总体上报告是中性的,就业人数上升被工资增速下降所对冲。

9 月份非农就业人数大幅增加 33.6 万,超过所有预期,是今年最大月度增长。前两个月的数据也进行了上调修正,总计 11.9 万。这表明劳动力市场仍保持强劲。

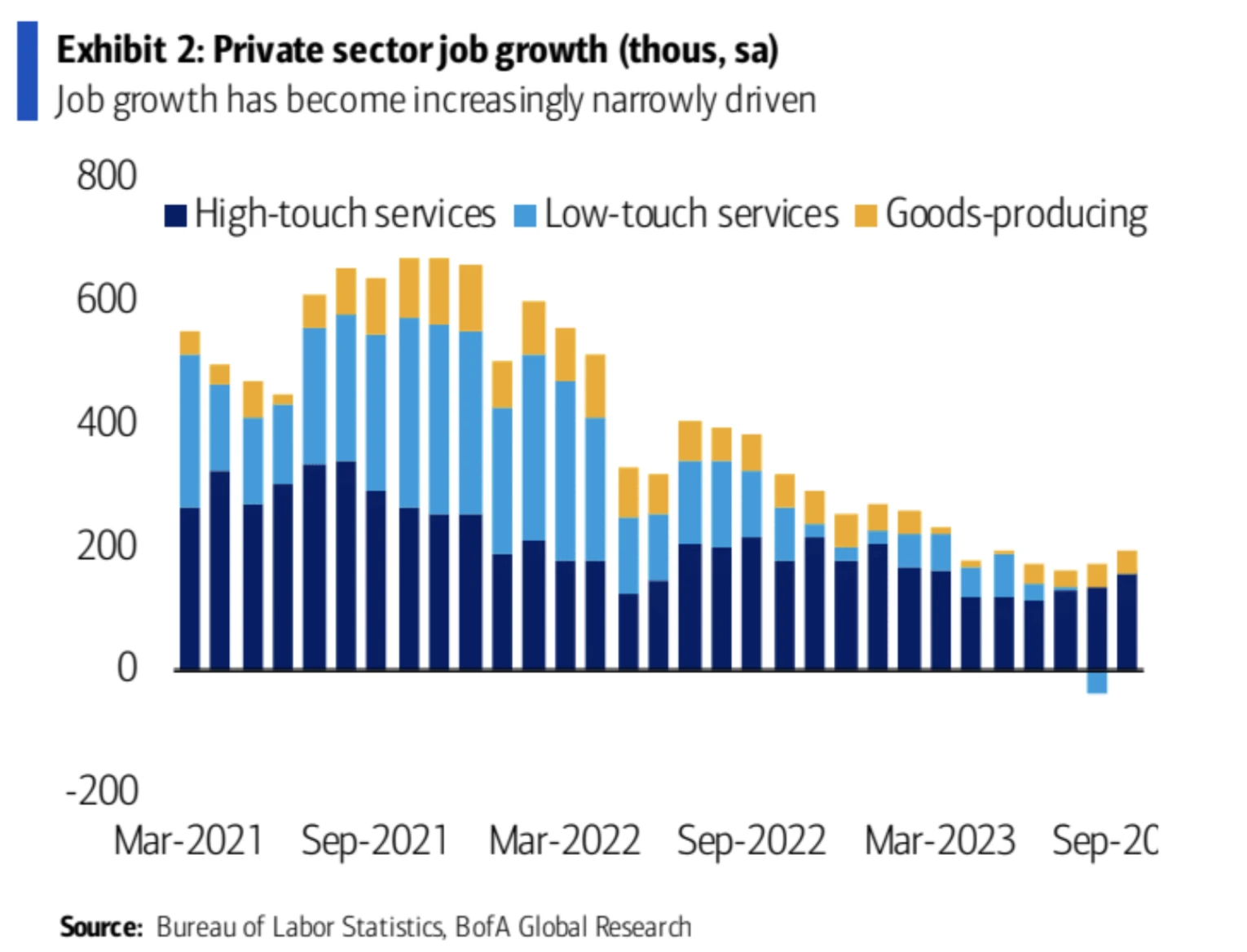

就业增长继续集中在需要高度人际接触的服务业,如教育、医疗保健、休闲和酒店业等。这些行业在 9 月份增加了 17 万个工作,占 2023 年非农就业总增长的 55% 。

同时,工资增长较为疲软,平均时薪同比增长放缓至 4.2% ,低于预期。过去三个月平均时薪增速仅为 3.4% 。各类调查显示企业提高工资的意愿也有所降温,这表明需求和供给之间的平衡有所改善,对美联储和通胀有利。

就业市场紧张但工资增长放缓的结合为美联储 11 月加息提供了依据。报告总体上表明劳动力市场仍保持强劲,但通胀压力有所缓解。

多空双方都能找到理由的报告之后,市场反应也出现分化,美国国债收益率集体升至新高,但美国股市收盘上涨,通常来说它们之间往往呈现负向走势。这样一份报告很难成为股市就此反弹的支撑,周五的反弹更像是技术性的。熊市并未结束,在等待经济衰退和信用事件出现导致政策转向之前,股市可能区间震荡,反弹难有持续性。

在超低利率环境下,投资者更看重企业估值而非盈利增长。但现在利率上升,投资人会对盈利增长有更高要求。利率上升将增加企业的借贷成本,可能约束增长。未来利率与通胀给盈利的正反影响如何抵消,将决定股价能否持续反弹,理想的情况是通胀下降对利润率的冲击有所减弱,不会像之前那样因为原材料和人工成本快速上升导致利润空间显著被挤压。虽然输入成本压力放缓和经济动能持续火热有助于提振利润率,但鉴于工资增长韧性以及更高的利率和税收,重大的利润率增长似乎不太可能。

其他需要关注的经济事件

-

多数美联储官员普遍认为高利率环境仍需要维持较长时间,“鹰派”代表鲍曼和梅斯特均不排除 11 月进一步加息的可能性。

-

美国 8 月 PCE 物价指数同比反弹至 3.5% ,核心 PCE 同比如期放缓至 3.9% 。

-

美国 9 月 Markit 制造业 PMI 终值上修至 49.8 ;服务业 PMI 终值下修。

-

美国 8 月耐用品订单环比增速终值下修至 0.1% 。

-

最新初请失业金人数回升至 20.7 万人。

-

截至 10 月 7 日,亚特兰大联储 GDPNow 模型最新预测,美国三季度 GDP 环比折年率为 4.9% ,持平于 9 月 29 日的预测值。

-

日央行 9 月议息会议纪要现“鹰派”观点,有一位“鹰派”官员表示认为通胀目标实现在即,货币政策正常化或已不远。

-

美股三季报即将到来

第三季度 2023 年财报季于本周来开帷幕,,首批报告公司为百事、JPM、花旗、 Wells Fargo 、贝莱德等,金融股偏多。财报季消化最快要到 11 月 3 日,届时标普 500 指数中八成的公司财报将出炉。

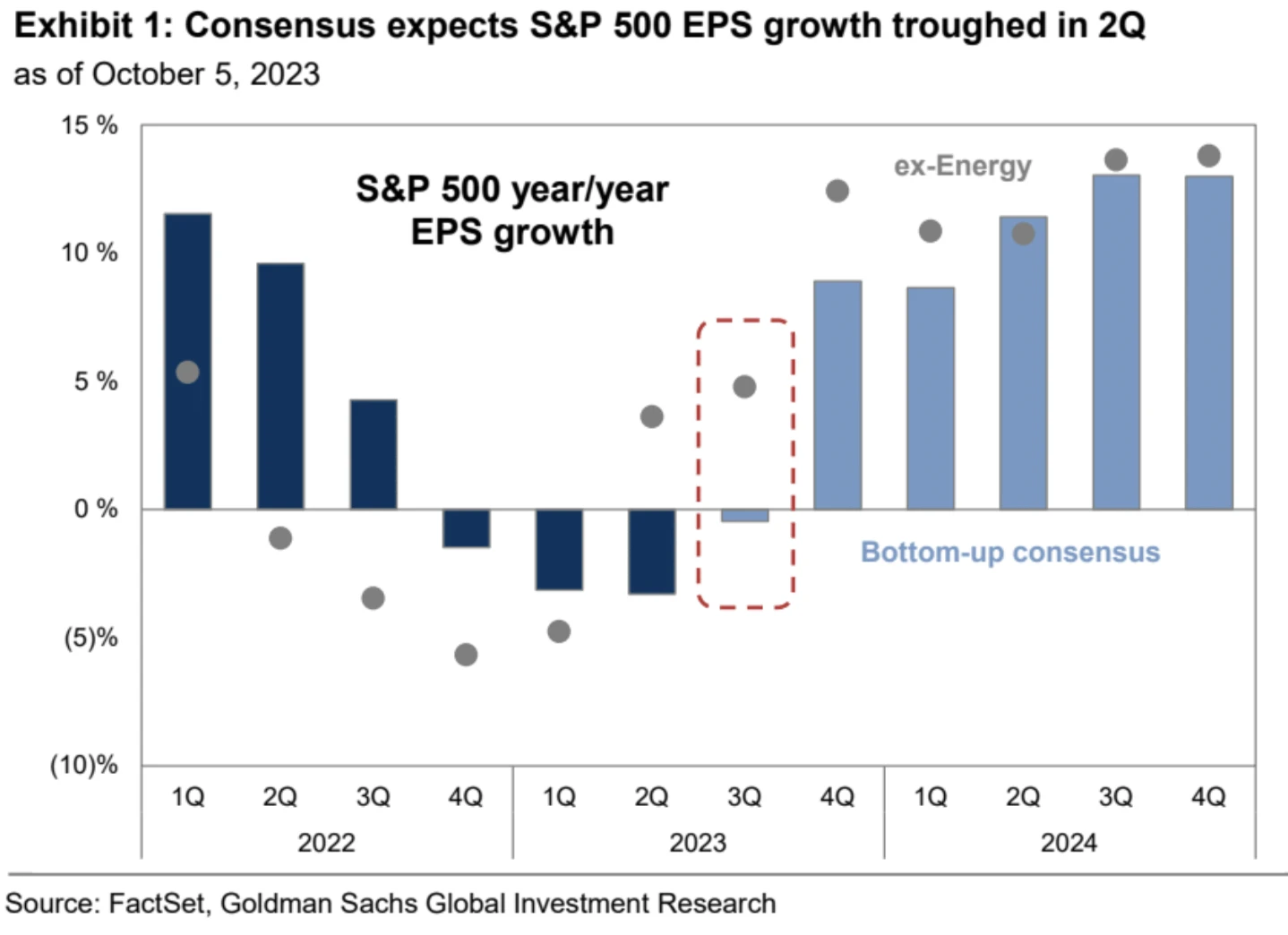

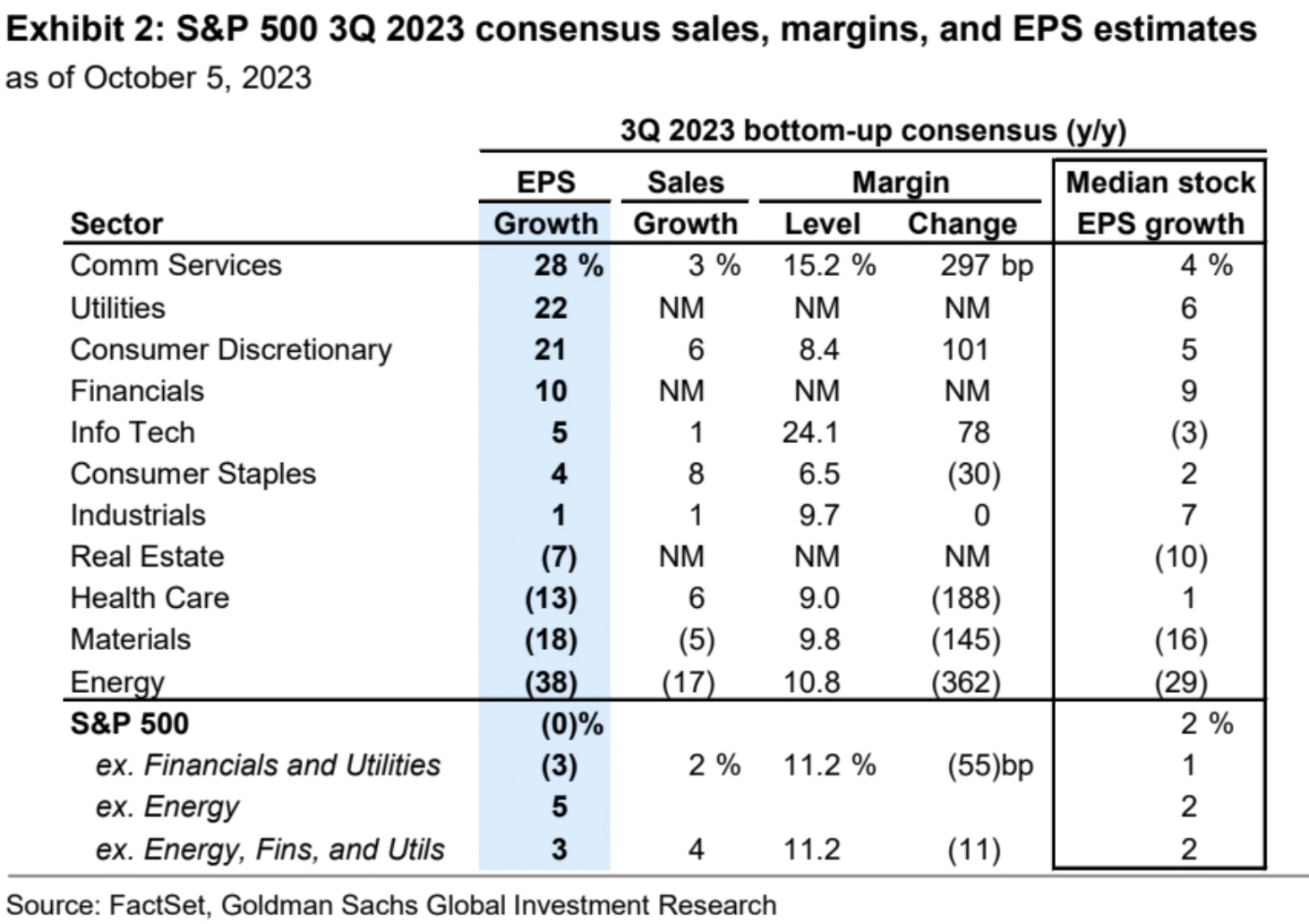

市场预计第三季度标普 500 企业整体利润同比 0 增长,这是自 2022 年第四季度以来分析师对财报季最乐观的预期;去除能源行业预计增长 5% ,为 2022 年一季度来最佳;个股中位数的预期 EPS 增长为 2% :

从板块看,共识对通信服务业 EPS 增长最乐观(+ 28% ),对能源业 EPS 最悲观(-38% )。第三季度布伦特原油价格虽然上涨 27% ,但平均价仍比去年同期低 12% 。剔除能源业,标普 500 指数 EPS 预计增长 5% 。

根据 GS 的预估,信息技术是 2024 年和 2025 年标普 500 指数 EPS 预估中的最大贡献板块,每年贡献增长 2 个百分点。在 2022 年的低迷之后,通信服务和非必需消费品利润已触底,并因 META 和亚马逊的费用管理和盈利能力重视而在 2024 年和 2025 年共同贡献约 3 个百分点的增长。但是,公司对 AI 的投资需求可能会限制这些板块的利润增长。

巨头科技公司在标普 500 指数销售及利润中的份额集中度构成风险,如果这些公司未能达到预期,将对指数整体造成影响。2022 年,七大股(苹果、亚马逊、谷歌、META、微软、英伟达、特斯拉)占标普 500 指数销售的 12% ,占盈利的 17% 。到 2025 年,市场预计巨头科技将贡献标普 500 指数 15% 的销售和 24% 的盈利。监管机构的反垄断审查是该组股票未来销售和利润增长的一个潜在不利因素,最近宣布的诉讼针对的是苹果、亚马逊和谷歌的市场做法。我们之前的案例研究表明,历史上 AT&T、微软和 IBM 在各自的反垄断官司解决后,销售增长都有所放缓。

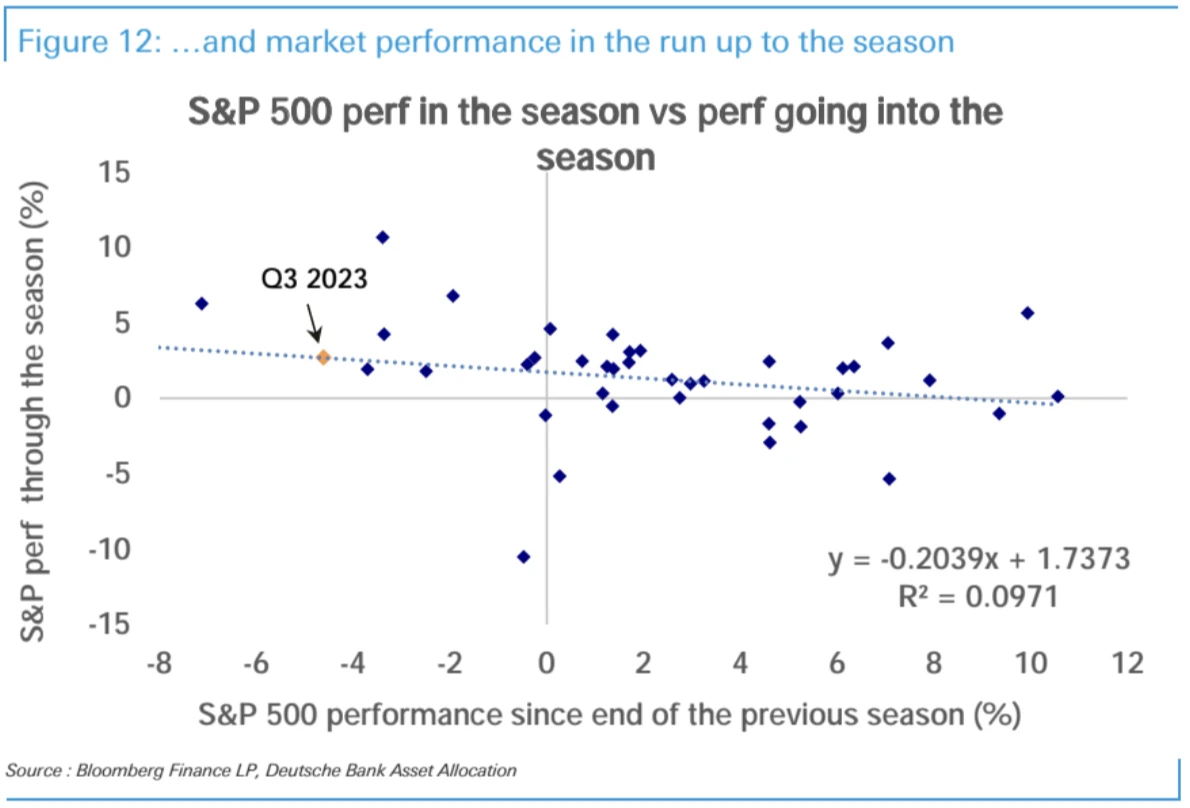

由于预计本季盈利将实现阶段新高,且历史上,盈利季对股市整体利好,在过热的做多情绪缓解以及预期强劲盈利的背景下,对未来一季度的行情前景不至于过度悲观。关键是看美债波动率能否获得缓解,即收益率能否不在单边上涨而转为区间震荡。

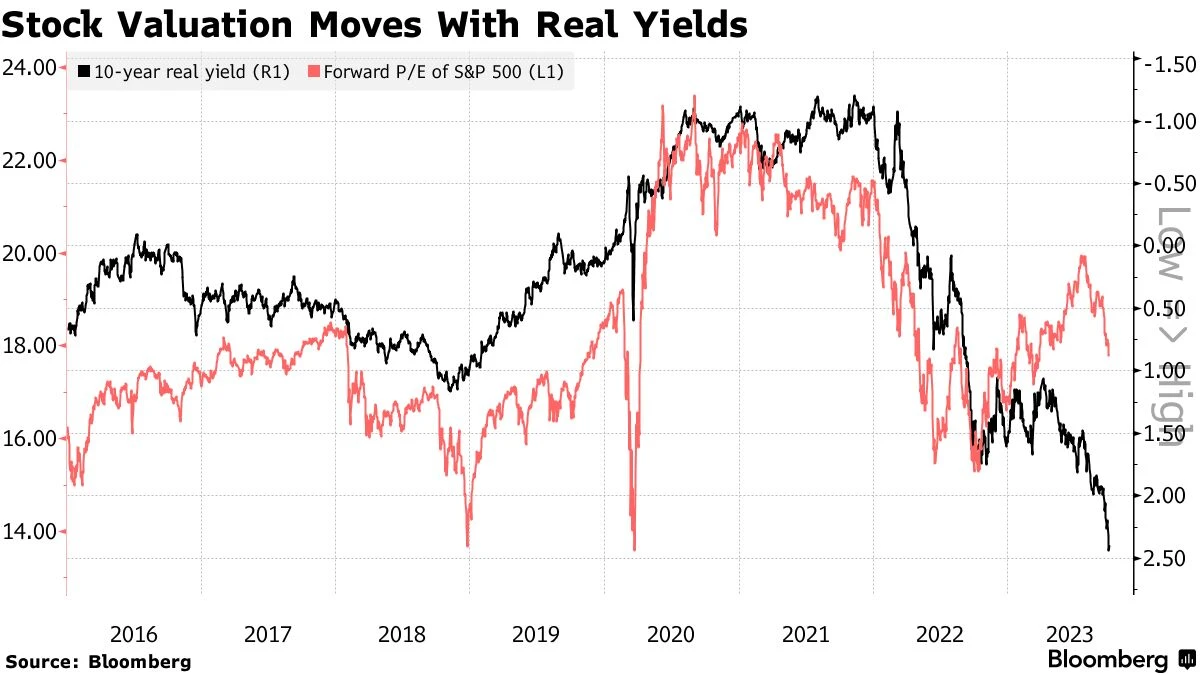

按照老债王 Bill Gross 的说法,正常情况下,如此大规模的实际收益率飙升将使标准普尔 500 指数的远期市盈率从目前的 18 倍压低至 12 倍。但对人工智能突破潜力的兴奋和政府大规模支出削弱了影响。但即便如此,“人工智能和未来 2 万亿美元的财政赤字能否证明‘这次有所不同?’”他写道。“我很怀疑。”

战争的影响

伊斯兰激进组织哈马斯本周末发动突然袭击,迄今已造成 600 多名以色列人死亡。周六是以色列几十年来伤亡最惨重的一天,此前数月巴勒斯坦人和以色列人之间的暴力事件激增,这场长期冲突现在正进入未知和危险的新领域。以色列周日 正式向哈马斯宣战,并对人口稠密的加沙进行了空袭作为回应,以色列总理内塔尼亚胡发誓要进行报复,警告以色列将采取“强有力的报复”,并准备好进行“一场漫长而艰难的战争”。巴勒斯坦卫生部表示,自周六以来,至少有 413 名巴勒斯坦人在加沙被杀。

此外哈马斯在以色列占领的土地上发动袭击,已经造成数名外国人死亡,包括美国人、法国人等。主要发达国家均表示支持以色列,美国已经将福特号航母打击群移至更靠近以色列的地方派遣。

周末国籍金融市场休市,相关战争消息没有能提现出影响,数字货币市场延续弱势震荡的走势,从上次大规模战争即俄罗斯全面入侵乌克兰来看,时间点为 2022 年 2 月,当月标普 500、黄金和数字货币都收涨,但随后三个月连续下跌。不过当时面临联储连续加息。

仓位和资金流

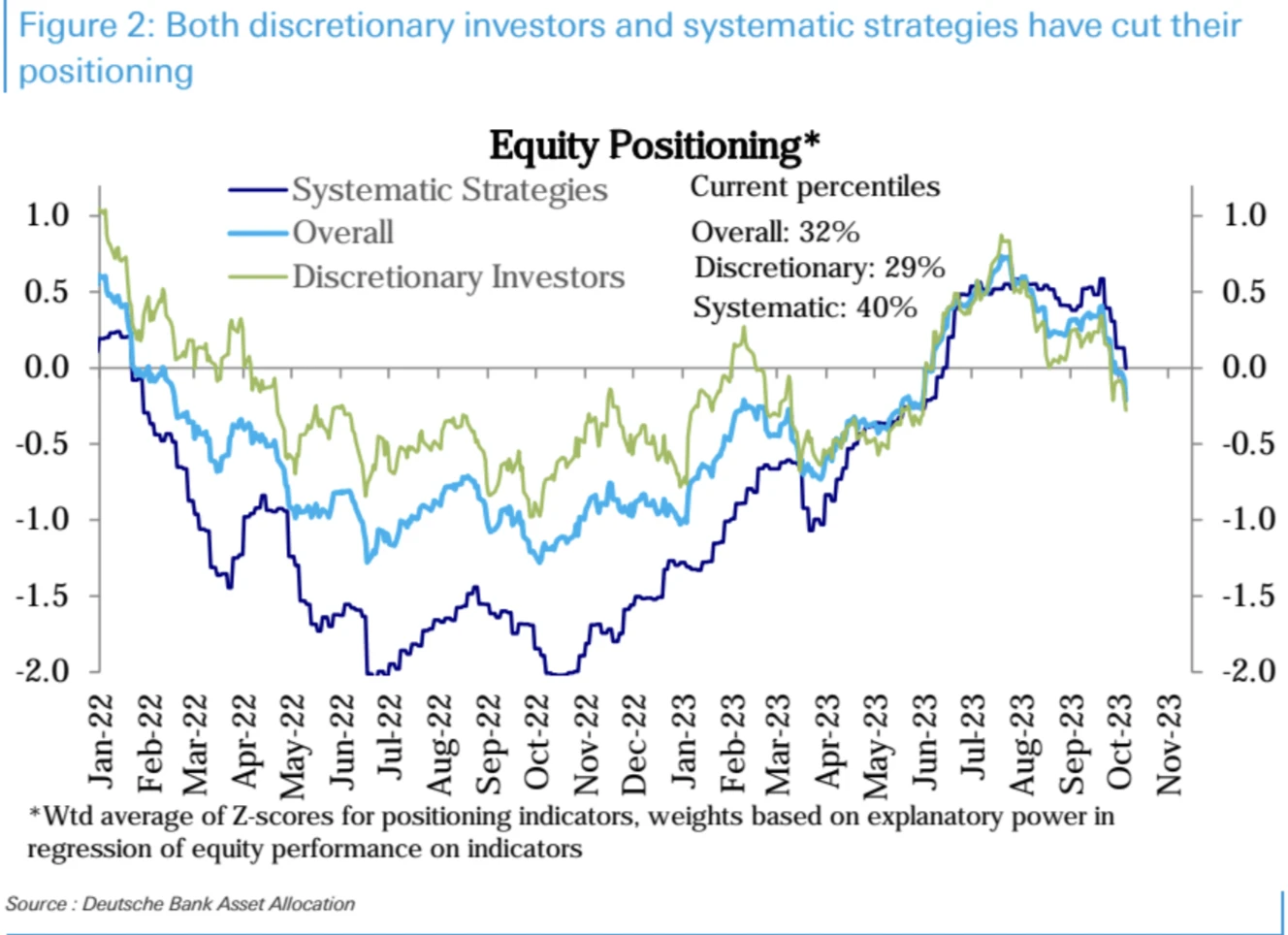

多项股市投资者仓位指标再次下降,显示投资者整体看跌情绪进一步加强。

系统性策略组合的仓位大幅下降至中性水平为历史第 40 百分位(下图深蓝线),主观投资者的仓位(已经位于 underweight 区间)也进一步下降回到今年 5 月水平为历史第 29 百分位(下图绿线)。

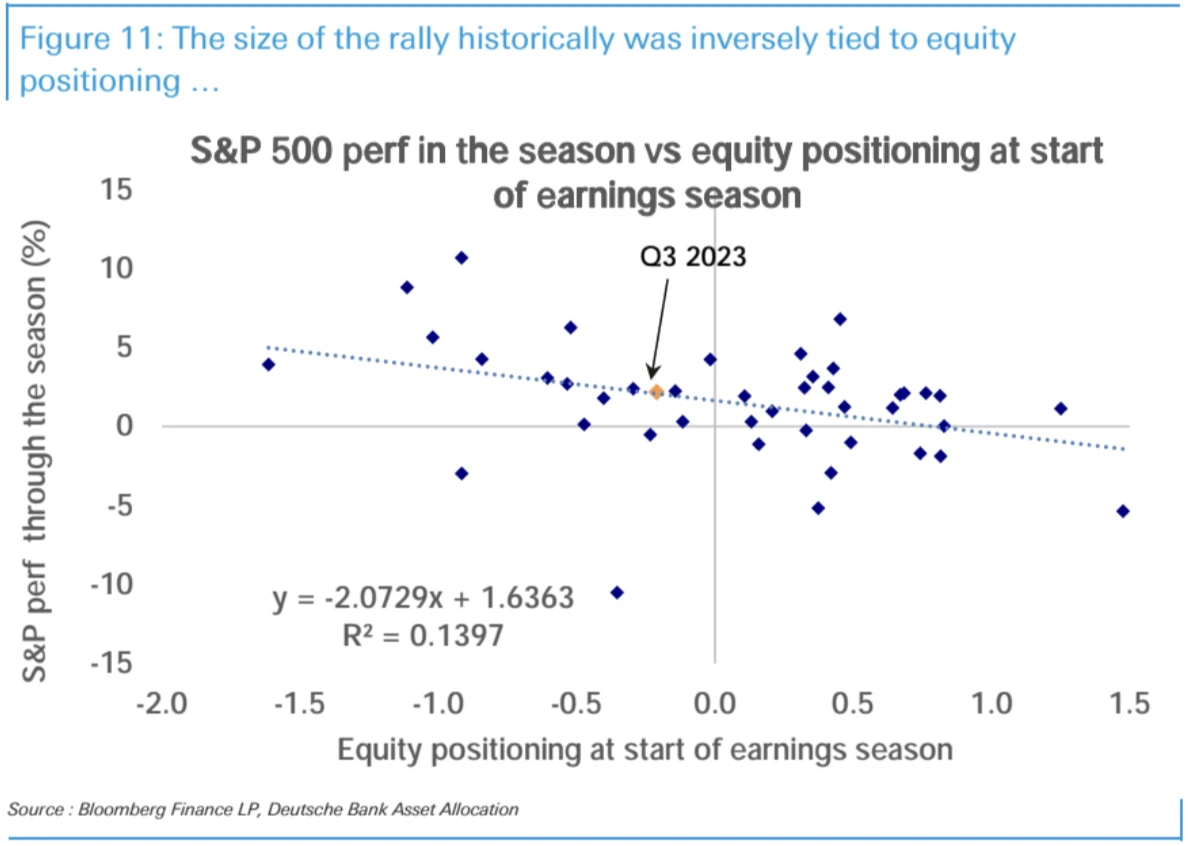

德意志银行分析认为,股市在盈利季的涨幅与盈利季开始时的股市仓位负相关,仓位越轻,涨幅越大。

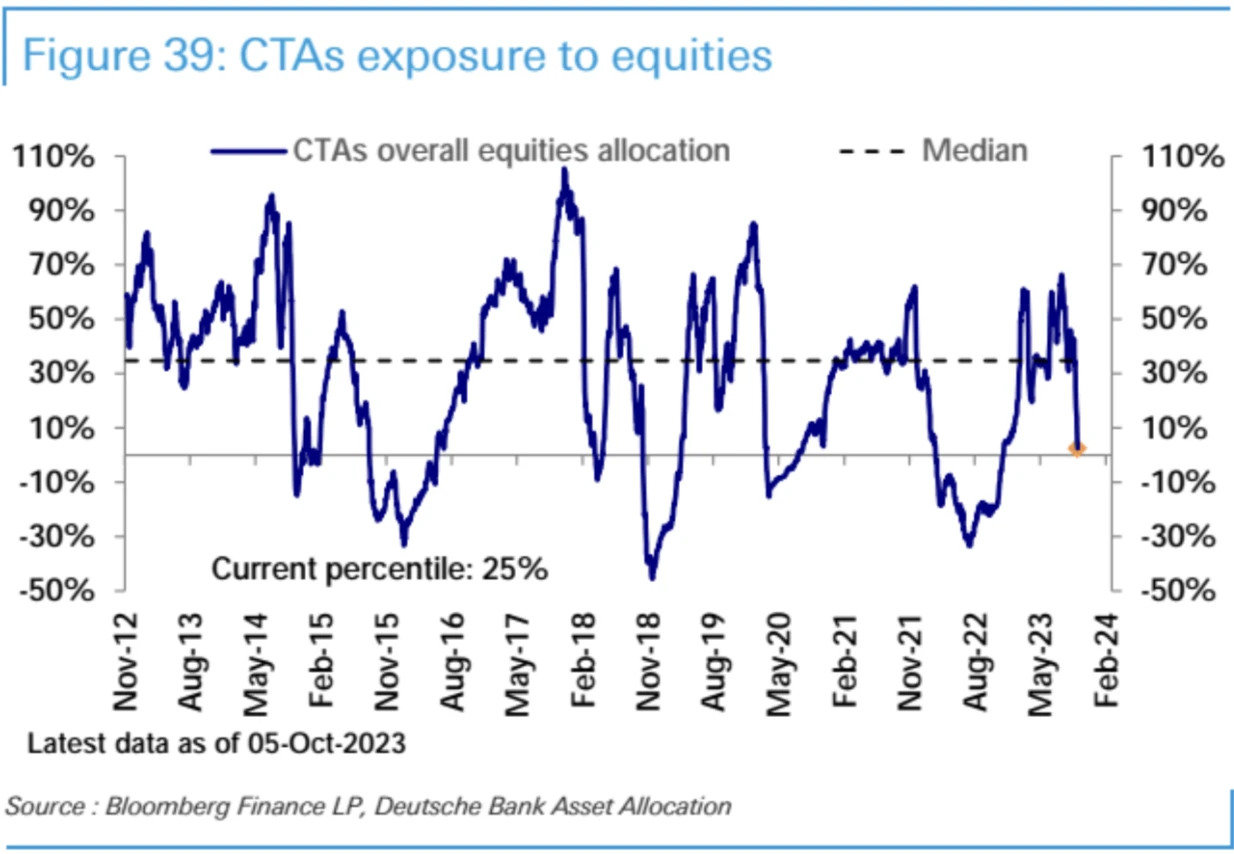

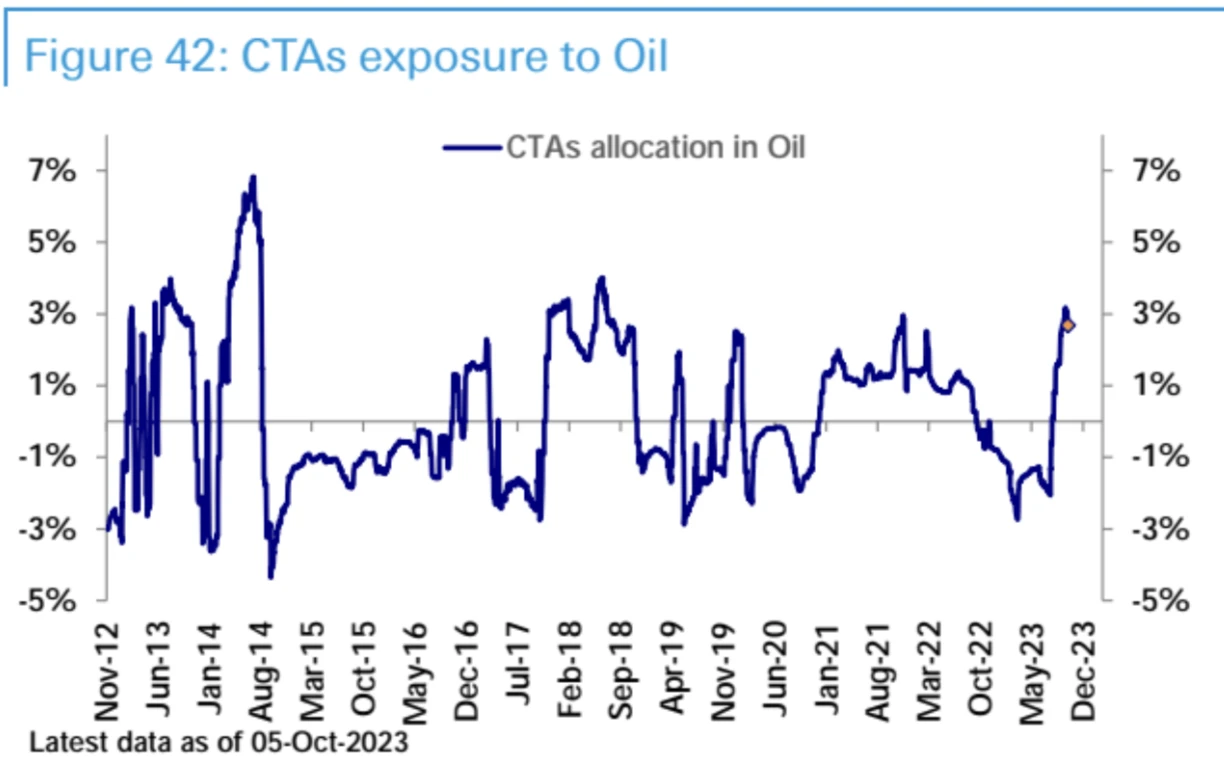

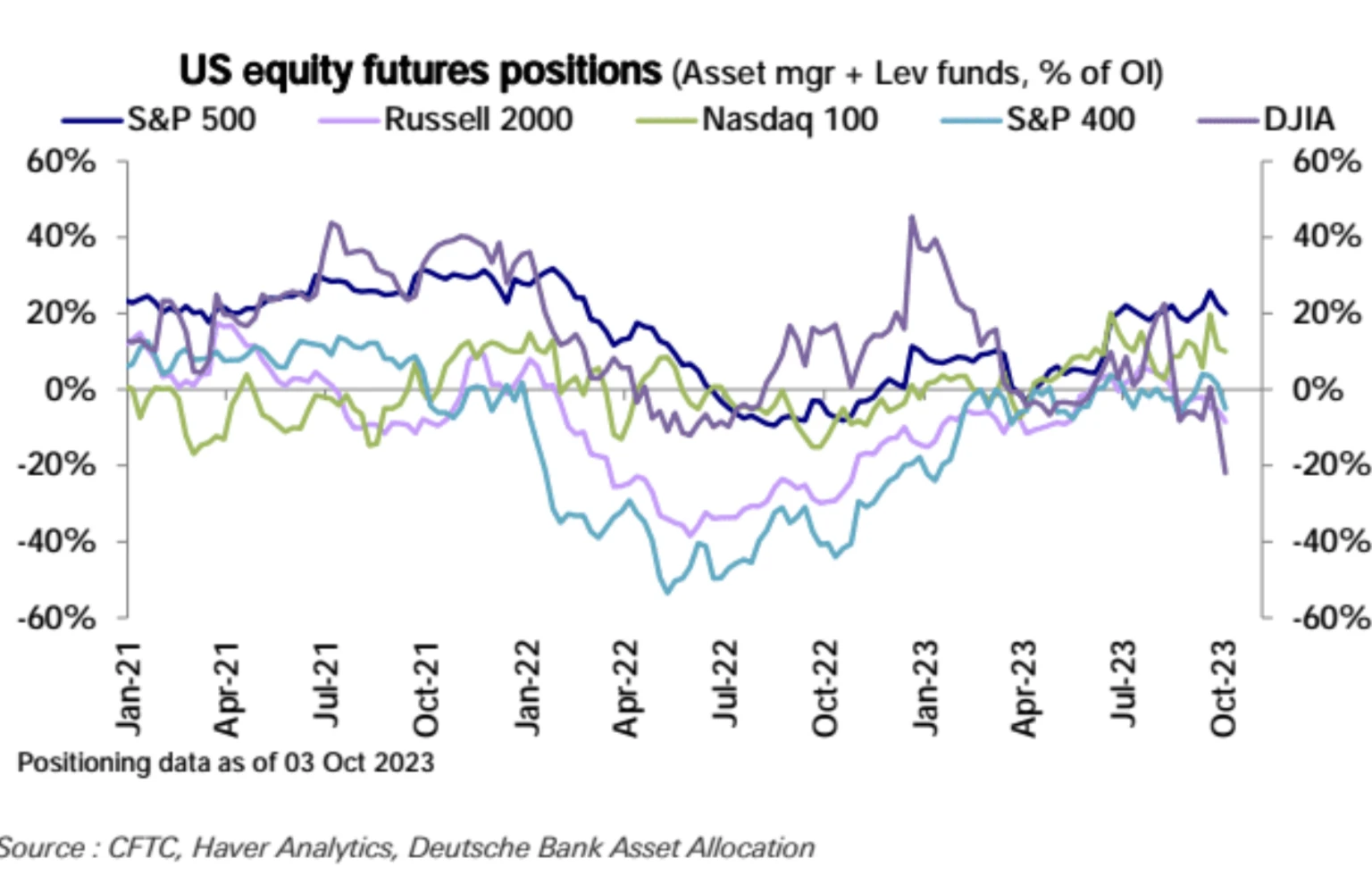

CTAs(动量策略)的整体股票仓位较上周大幅下降,当前处于历史第 25 个百分位,仓位较低

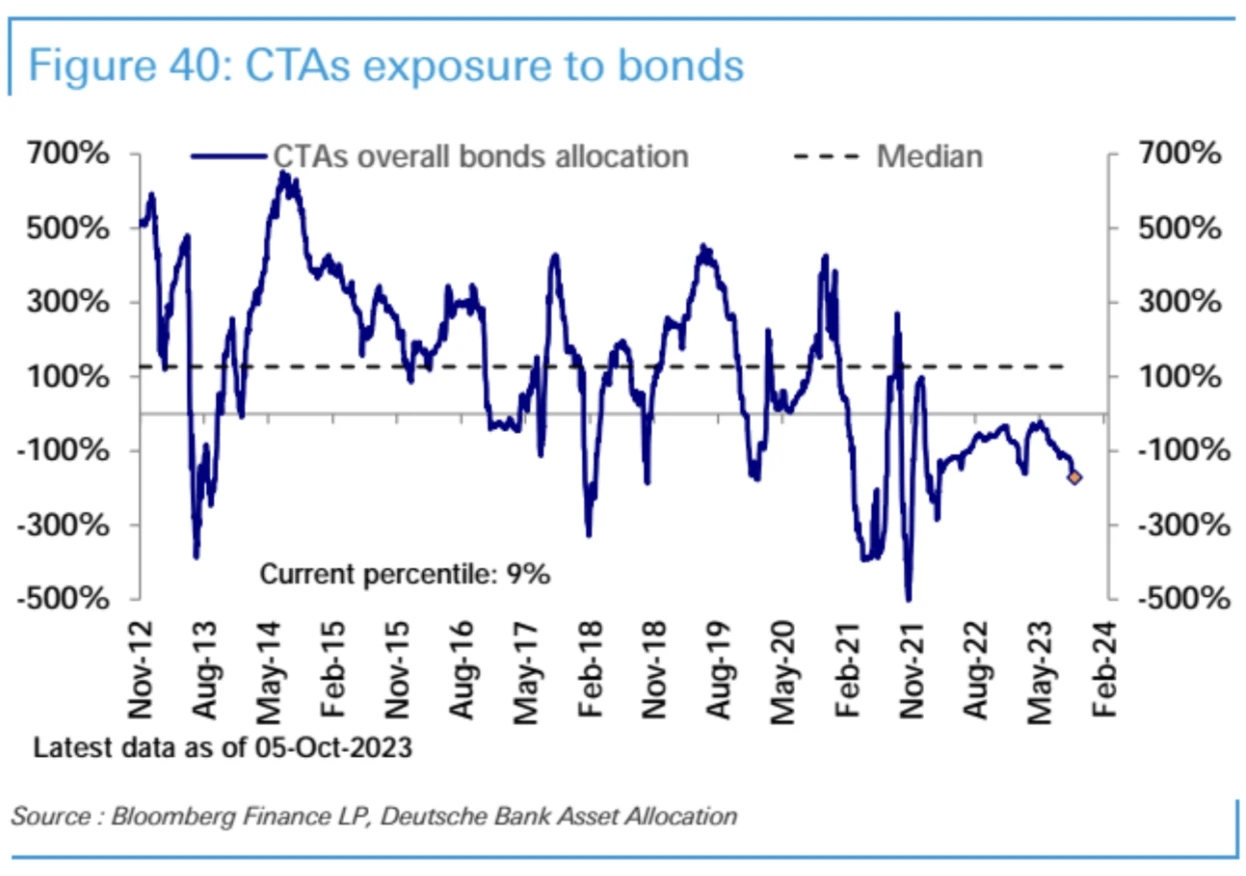

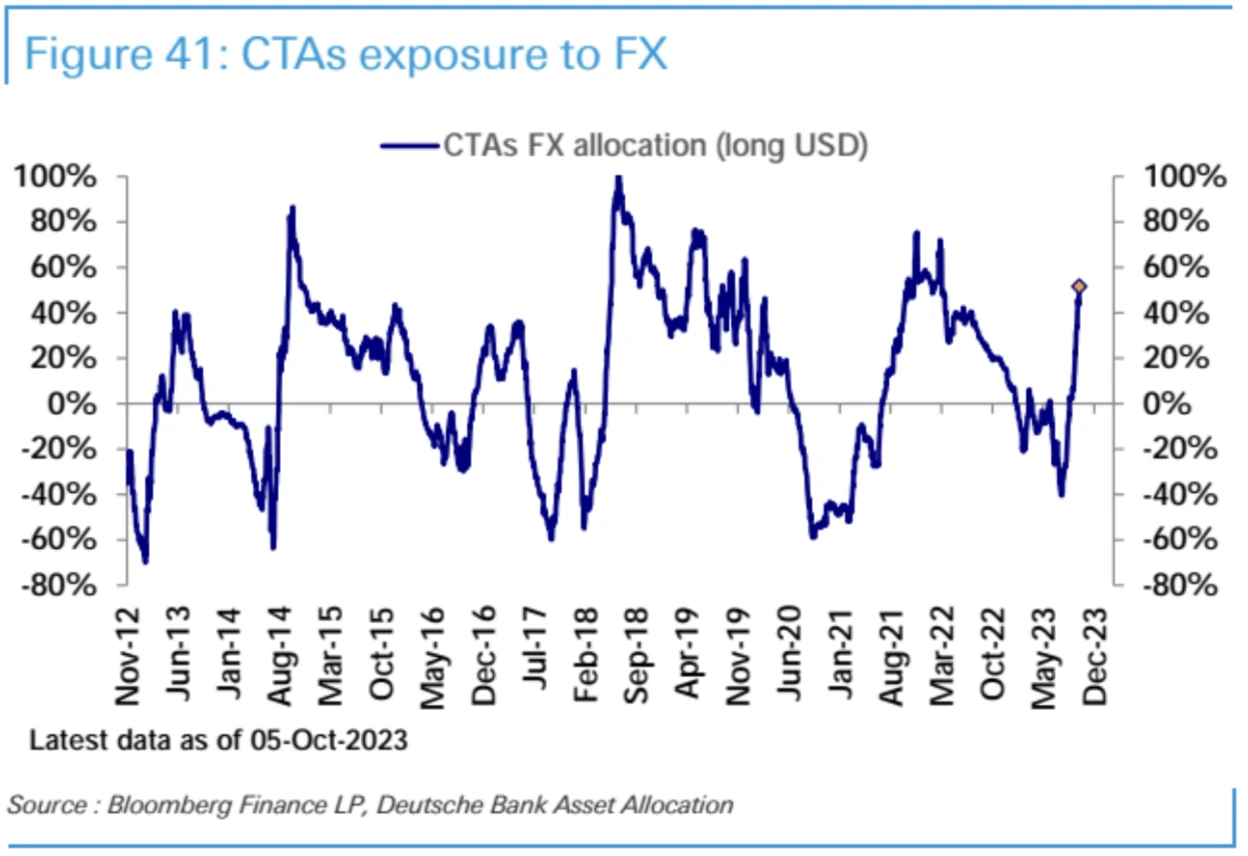

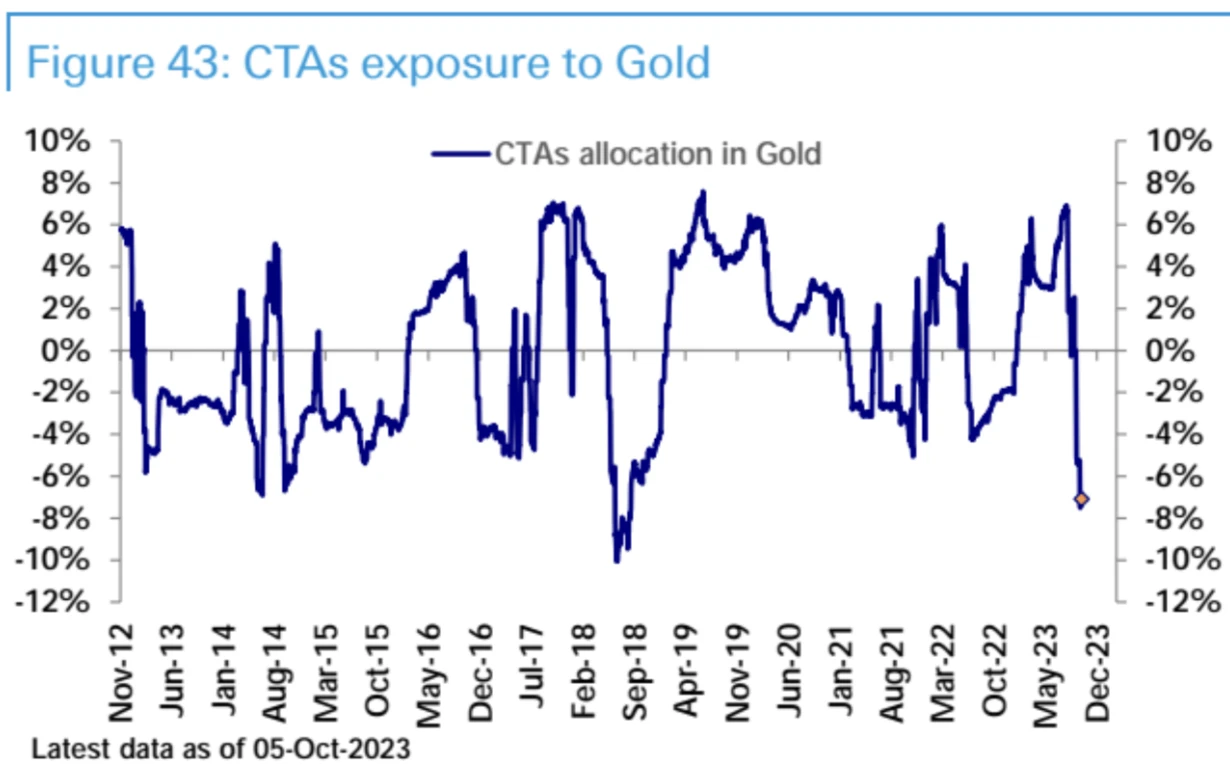

同时 CTAs 明确看空债券,极端看多美元,极端看空黄金,极端看多原油,这样的结构挺清晰,离反转越来越近。

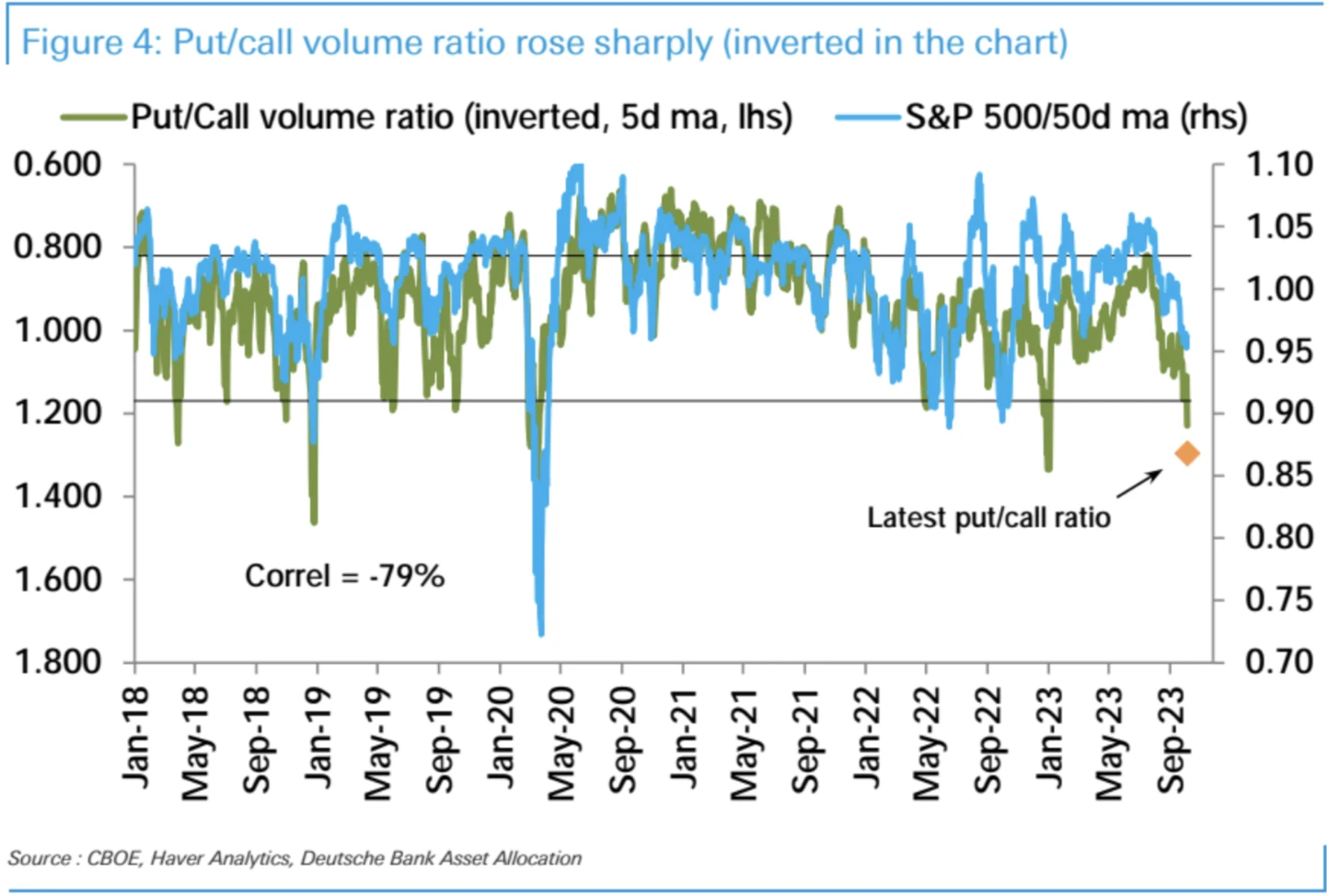

美股看涨期权量减去看跌期权量继续大幅下降,跌至 9 个月来的最低水平,并位于历史不多见的几次负值水平(只有 1 个百分位)

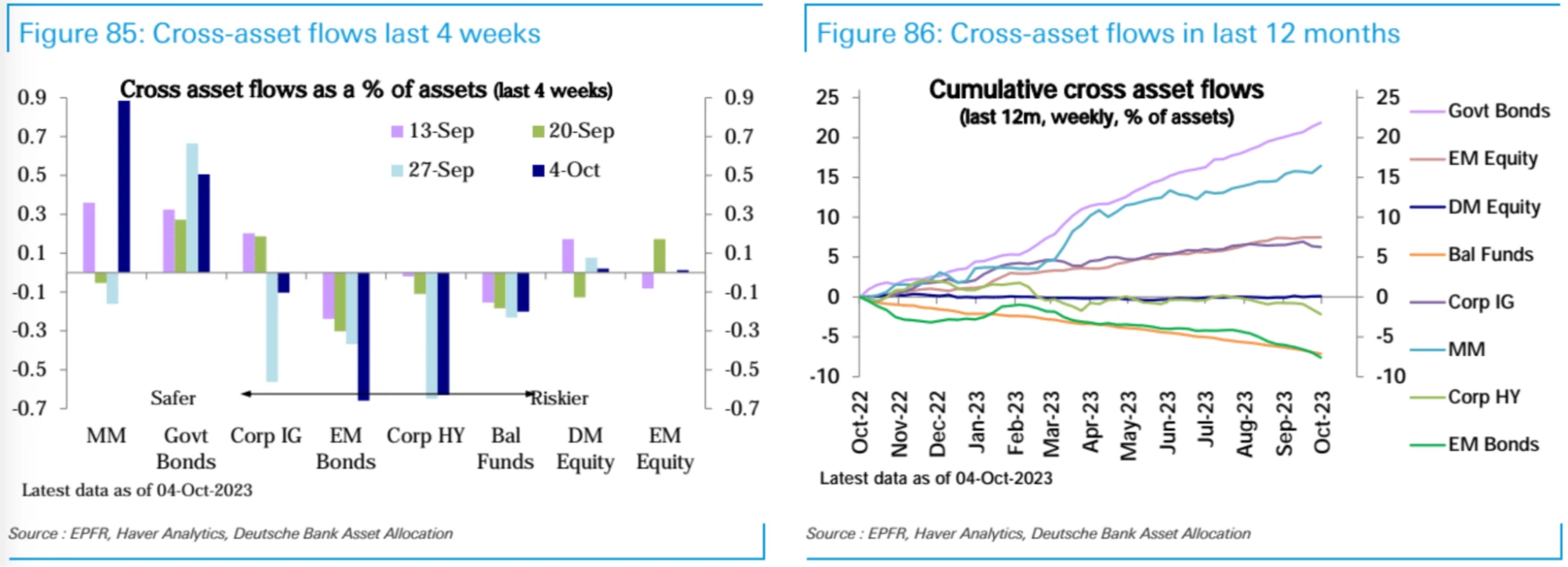

股票型基金(ETF 和共同基金)第二周录得净流入( 33 亿美元),但规模较上周放缓。美国( 39 亿美元)和亚洲( 12 亿美元)的净流入放缓,新兴市场( 2 亿美元)录得轻微净流入。欧洲( 18 亿美元)的净流出已经持续 30 周。债券基金第二周录得净赎回( 25 亿美元),主要是因为企业债和新兴市场债券资金流出导致,政府债券仍维持连续流入态势

货币市场基金( 708 亿美元)强势录得三个月来最高净流入,结束了前两周的净赎回。

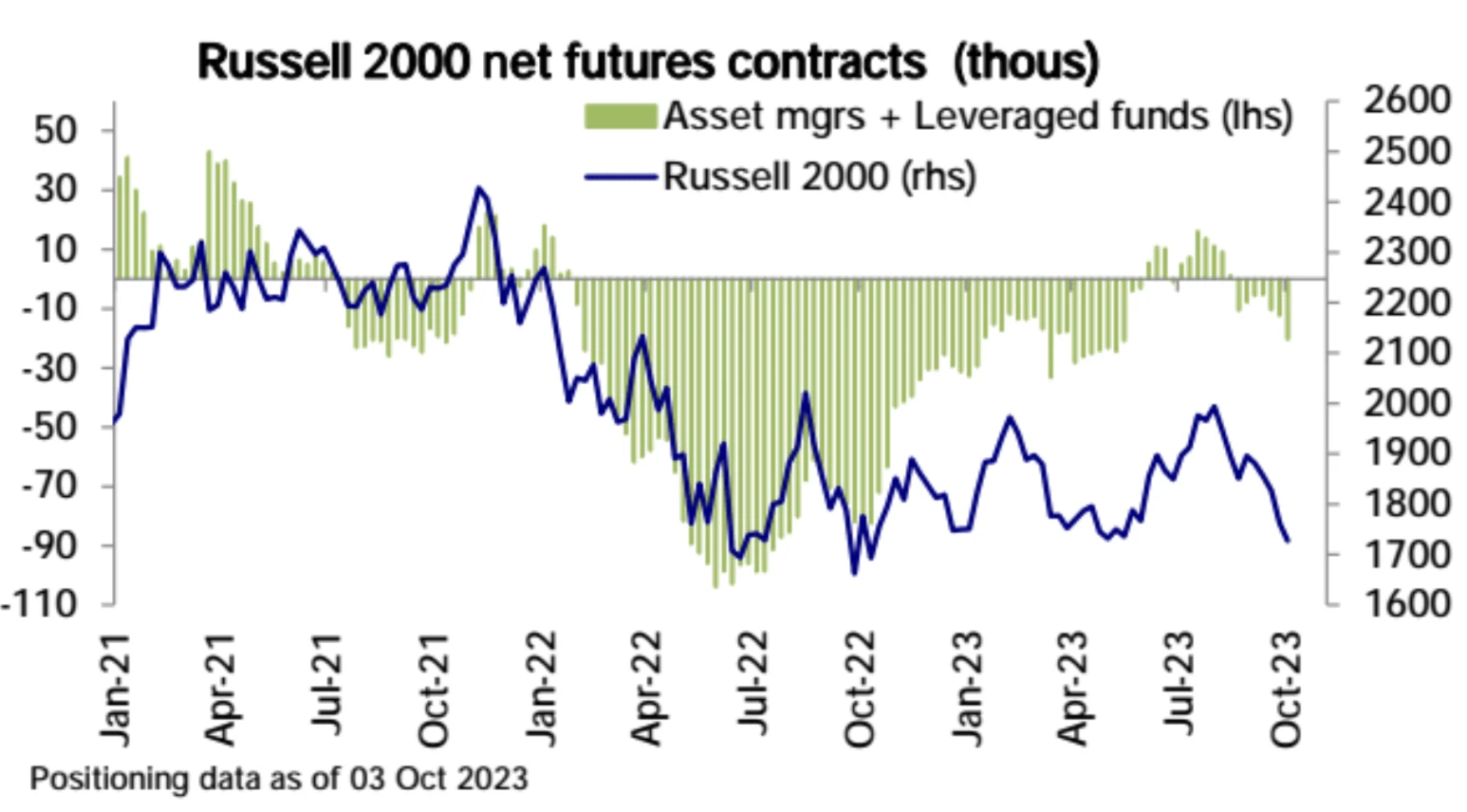

CFTC 最新数据,美股期货整体头寸再次下降,标准普尔 500 净多头减少,罗素 2000 净空头增加。纳斯达克 100 净多头平盘,道指资管+杠杠基金的净空头已经超过 20% 整体持仓价值:

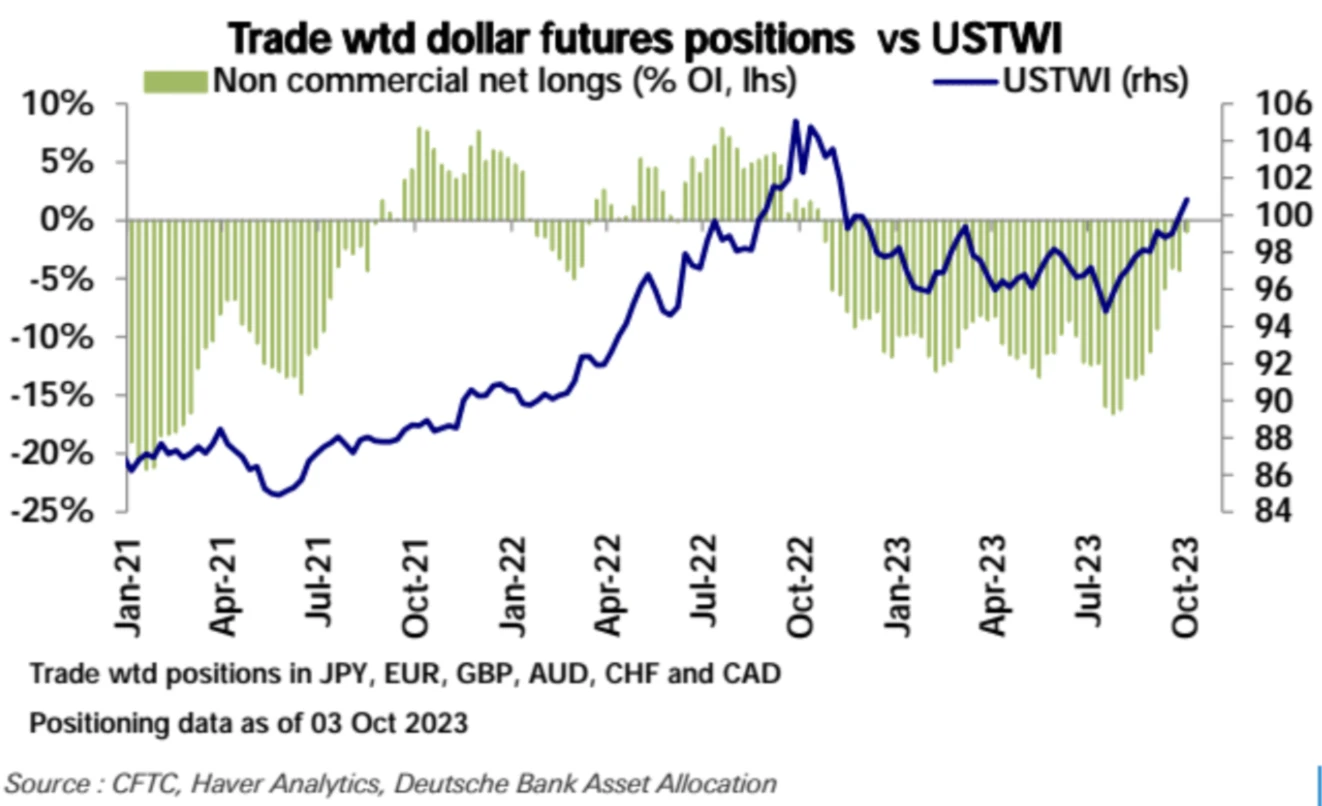

在美元反弹的带动下,美元净空头过去三个月连续减少,已经快要归零:

情绪指标

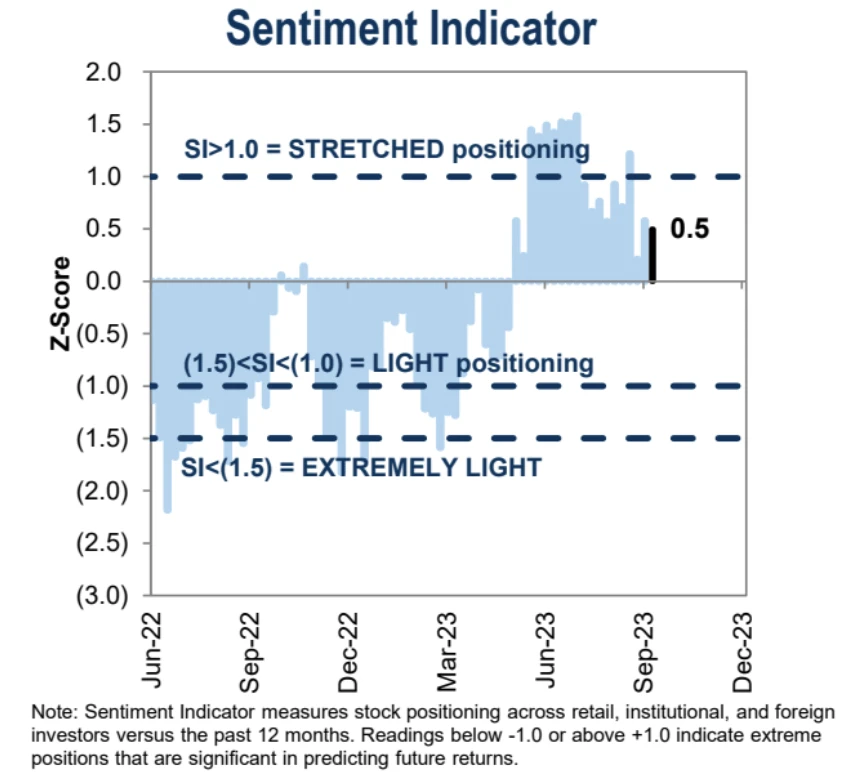

高盛情绪指标当前位于 0.5 为中性偏积极区间:

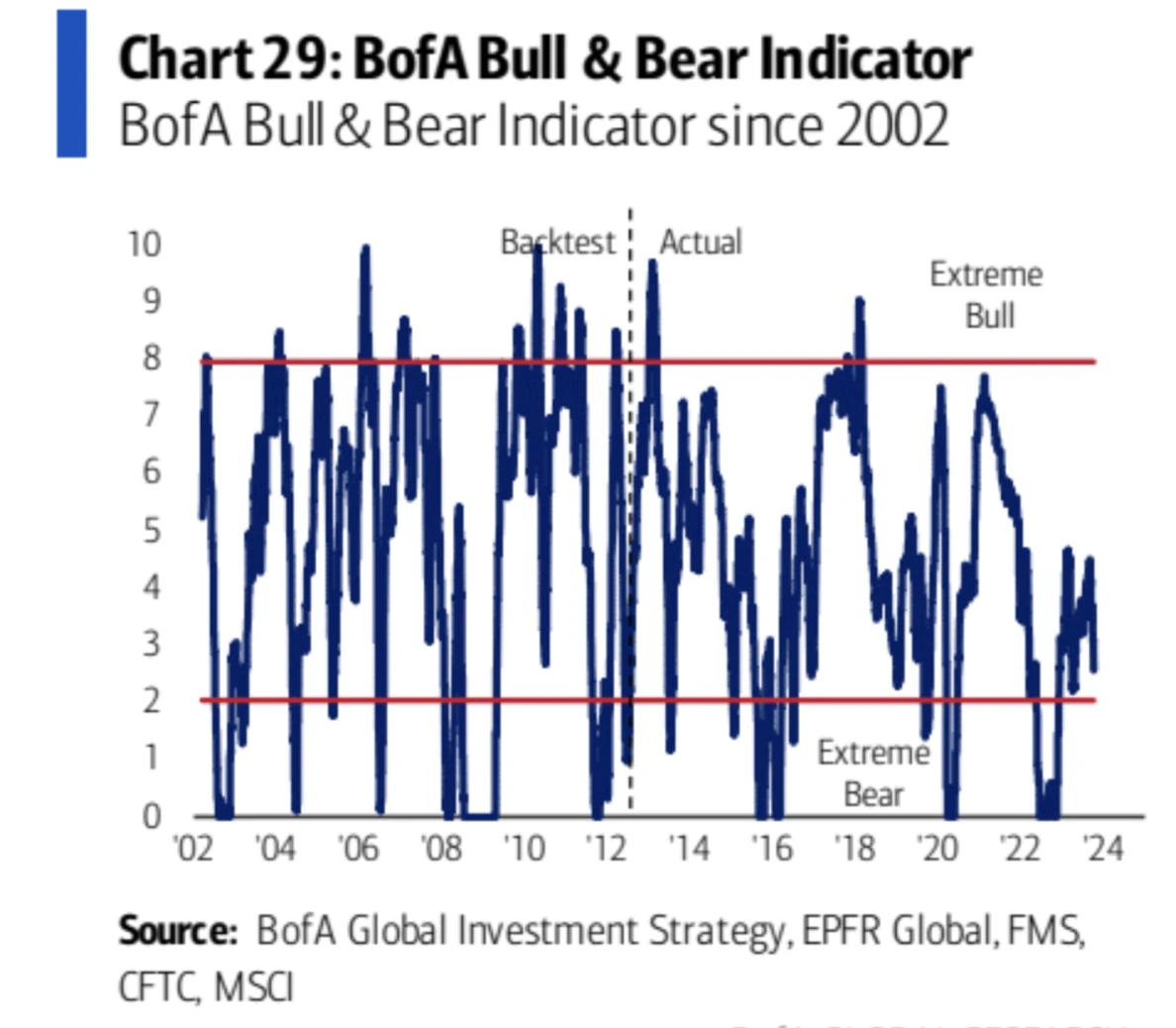

美国银行的情绪指标大幅下降,现位于偏悲观区域

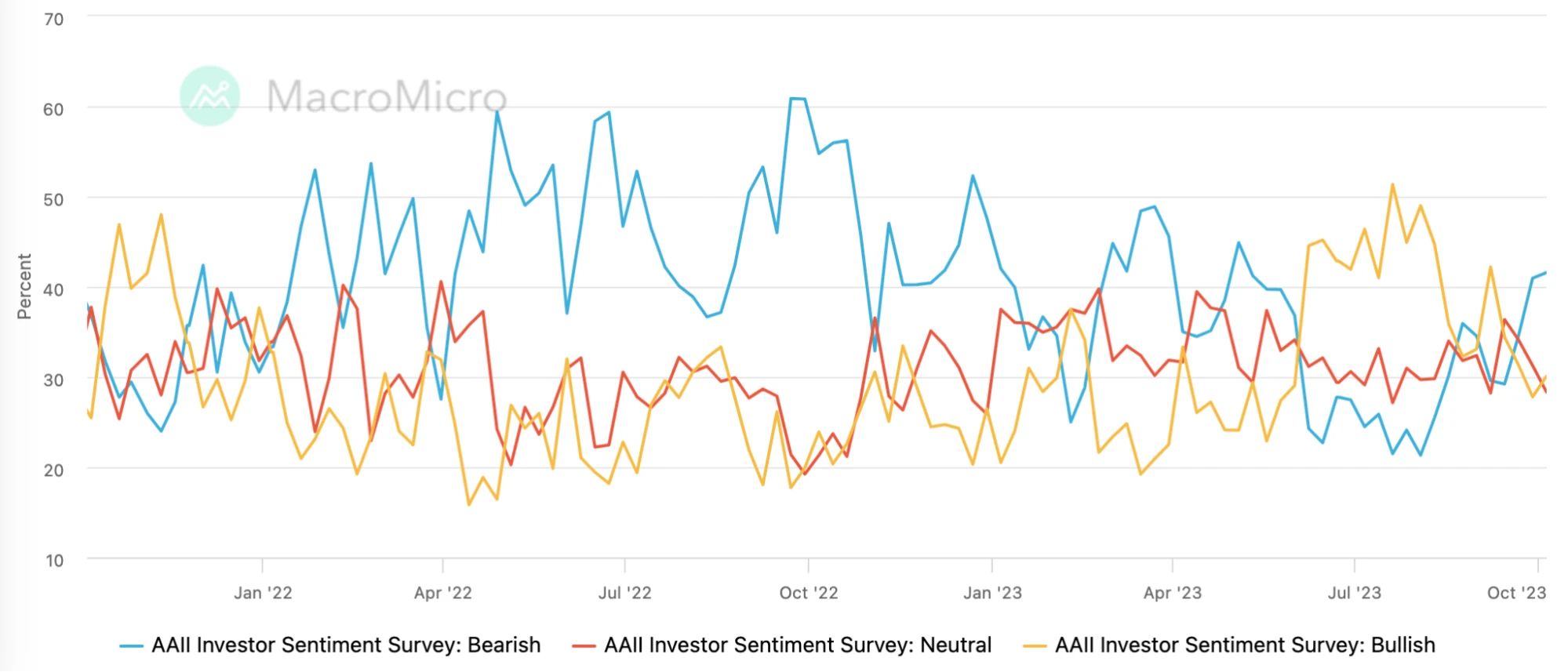

AAII 投资者情绪指标看空比例升至 41.58% 为 5 月初来最高水平,不过看多比例也有微弱反弹,持中性观点的大幅下降,显示多空博弈会重新开始变得明显:

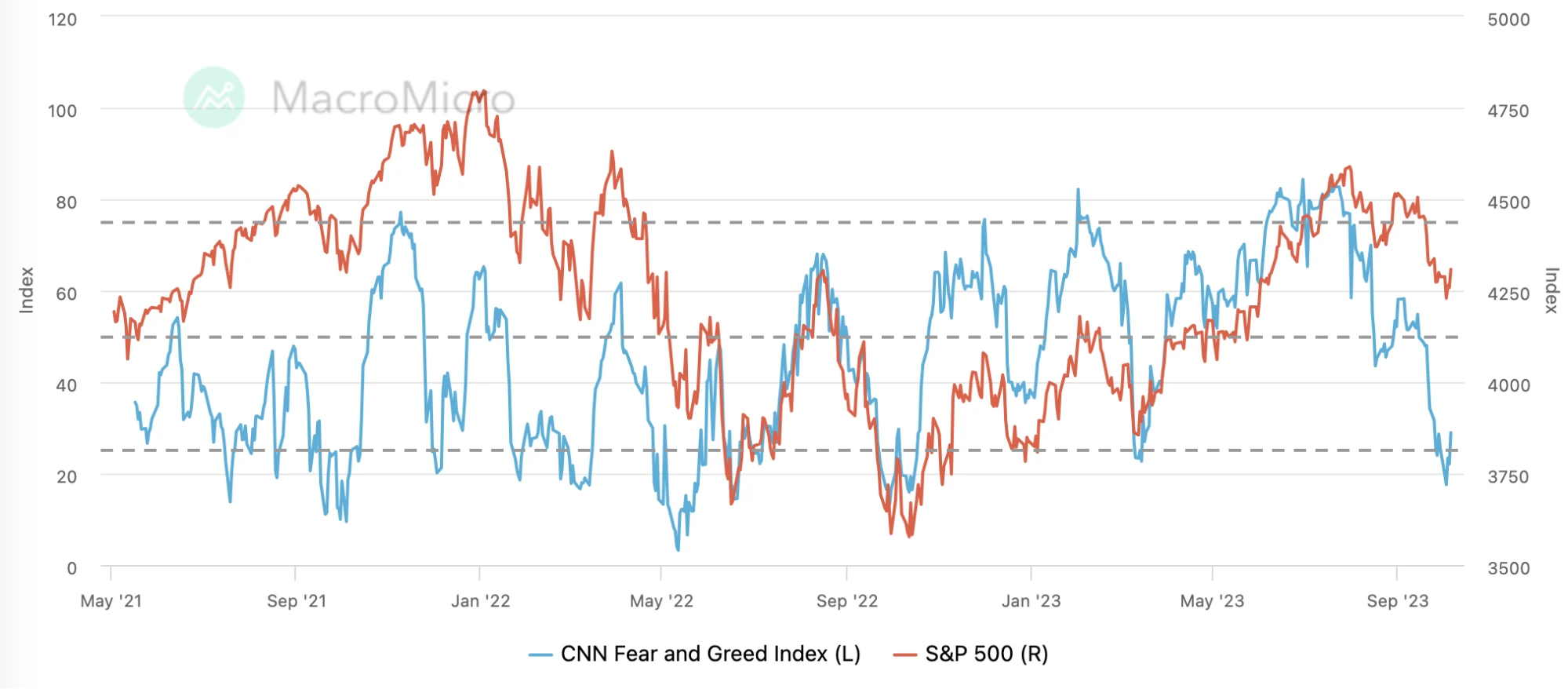

CNN 恐惧贪婪指数上周一度跌至 17.58 为去年 10 月来最恐慌情形,但随后三天有所反弹:

观点分享

美银观点:关注结构性交易机会

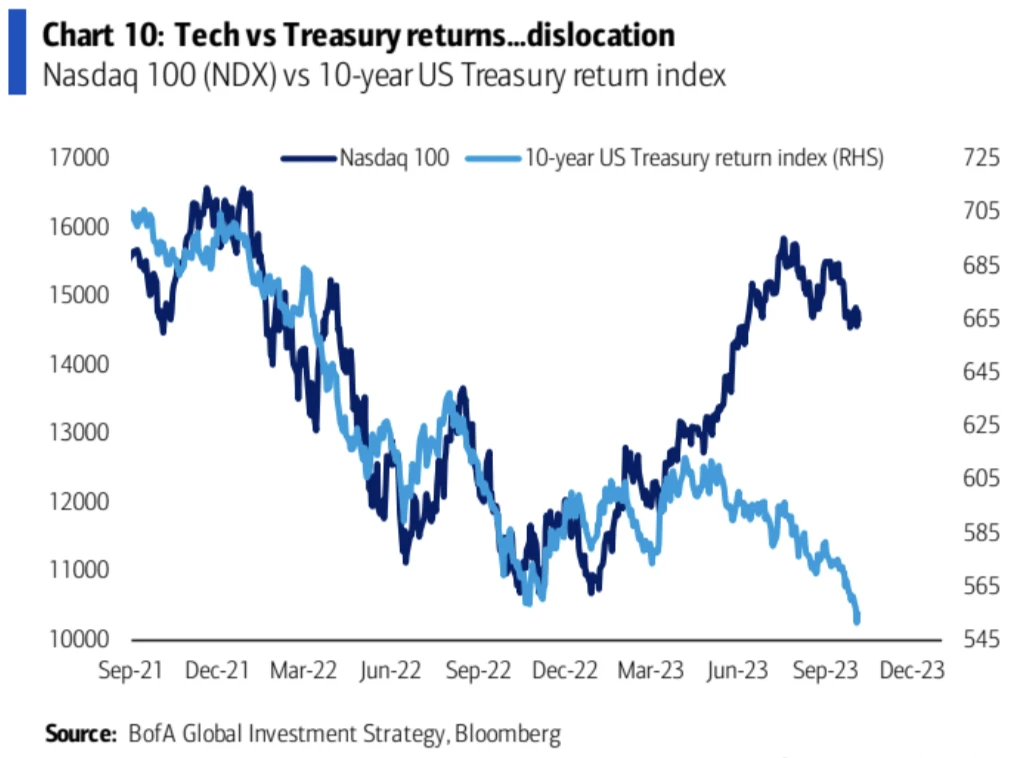

因为随着资金成本上升带来的去杠杆正在持续,衰退有很大的概率到来,届时才是市场触底反弹的时候,当前要关注不同资产和板块间的相对价值,而不是单看绝对价值。

美银在 10 月 5 日的报告中列举了许多明显的错配机会,如:

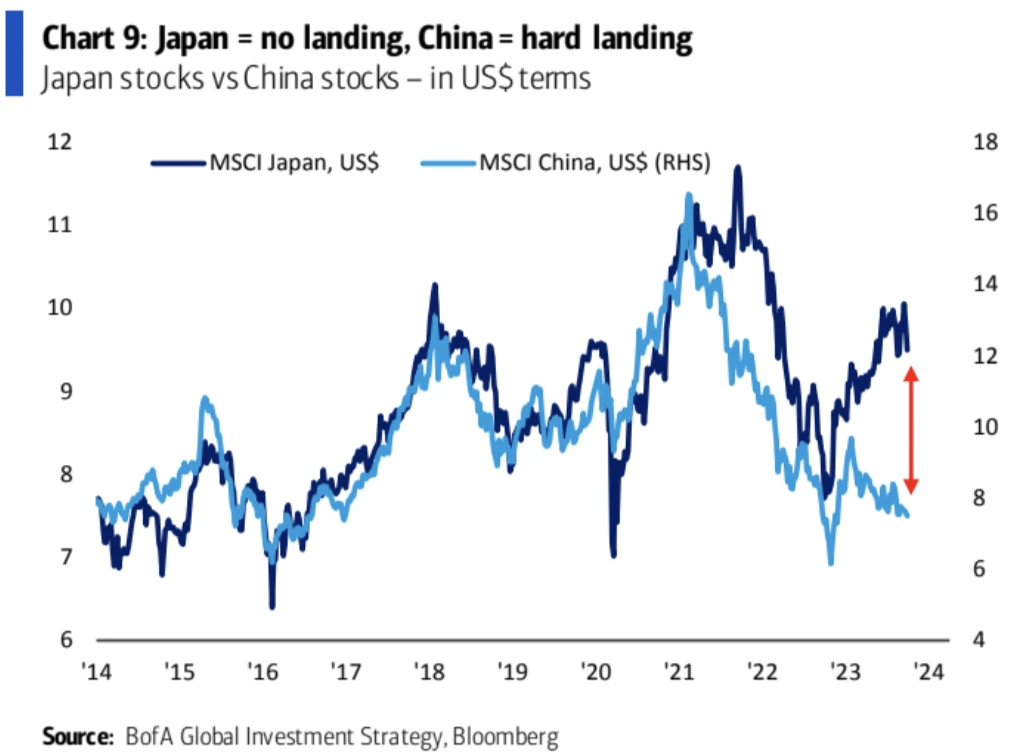

日本代表“无硬着陆”概念,而中国代表“有硬着陆”

银行股代表“有硬着陆”,而券商股代表“无硬着陆”

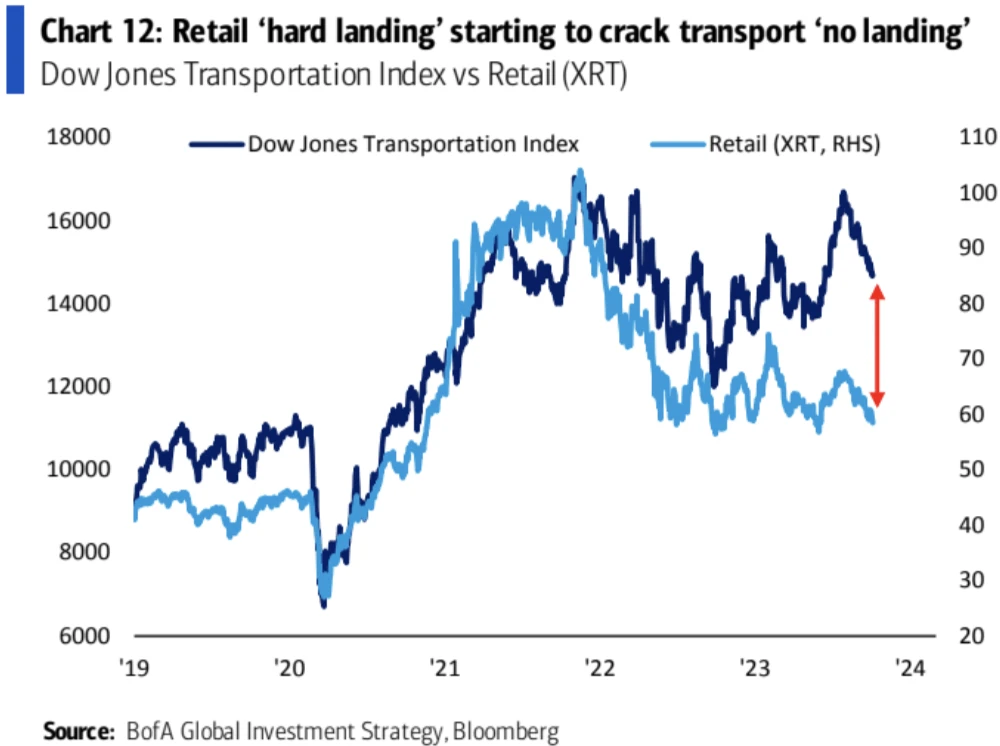

运输股代表“无硬着陆”,而零售股代表“有硬着陆”,前者已经开始追赶后者下跌

小盘股正在释放美国衰退信号,一旦确定衰退,就应该积极卖出“无硬着陆”概念,买入“有硬着陆”概念。

在等待衰退过程中,关注这些错配交易机会更重要,而不应单看个股或板块的绝对价值。

达里奥表示美国将陷入债务危机

对冲基金 Bridgewater Associates 的创始人在 CNBC 采访中表示:“这个国家将面临债务危机。” 两人在管理基金协会的炉边谈话中发表了讲话。“我认为,它发生的速度将取决于供需问题,所以我正在密切关注。”

达里奥担心经济面临的阻力不仅仅是高债务水平,他表示经济增长可能会降至零,上下浮动 1% 或 2% 。

“我认为经济将会显着放缓,”达里奥说。

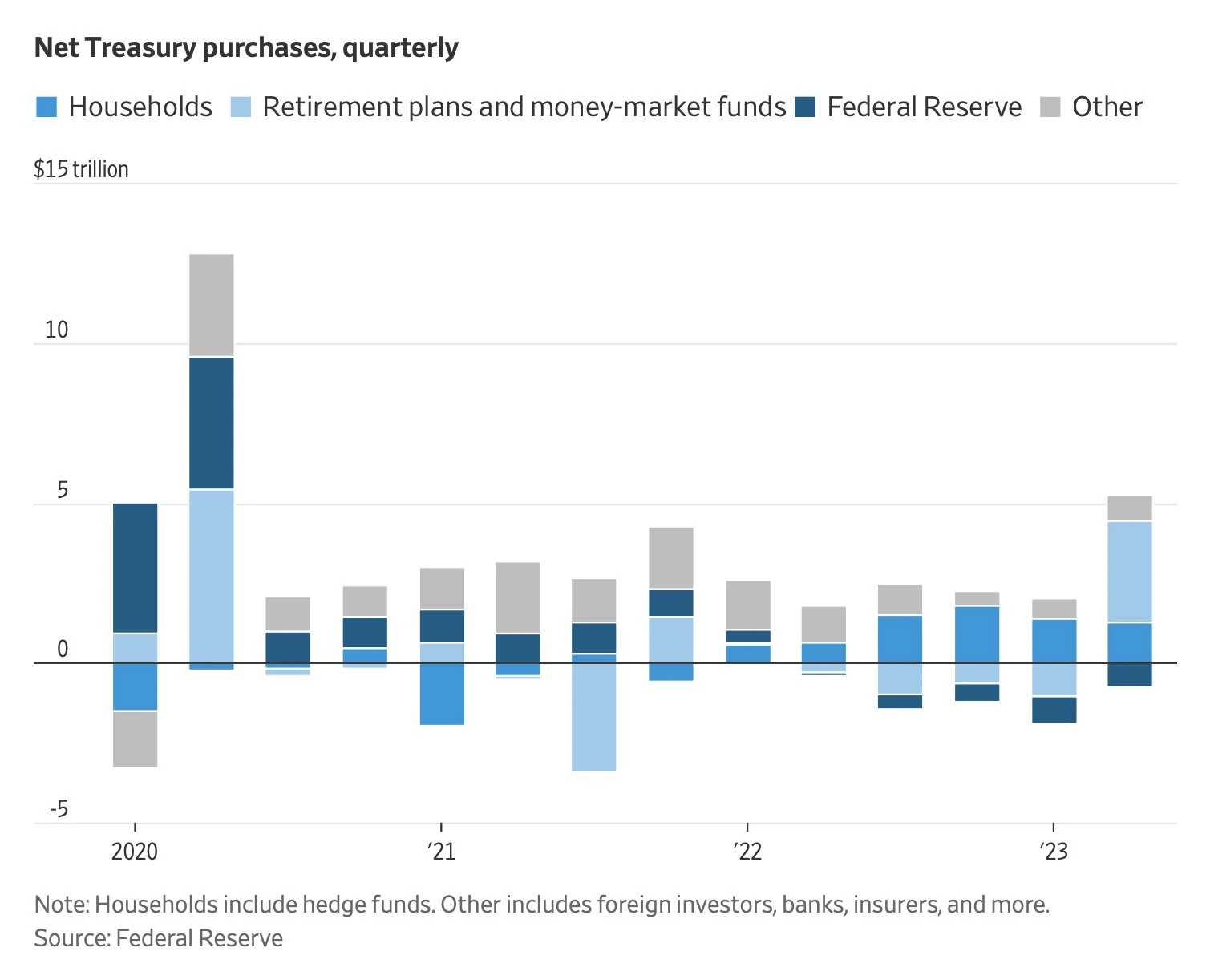

债市的主力是谁?

受供给增加和需求结构变化影响,美债收益率可能会维持在较高水平。在政府发行量上升的背景下(过去三个月增发了 1 万亿美元)因为美联储不再购买,商业银行需求下降,而机构投资者对债券的风险偏好降低。这些因素意味着国债需要以更高的收益率来吸引买家,因此十年期国债收益率难以大幅下行。

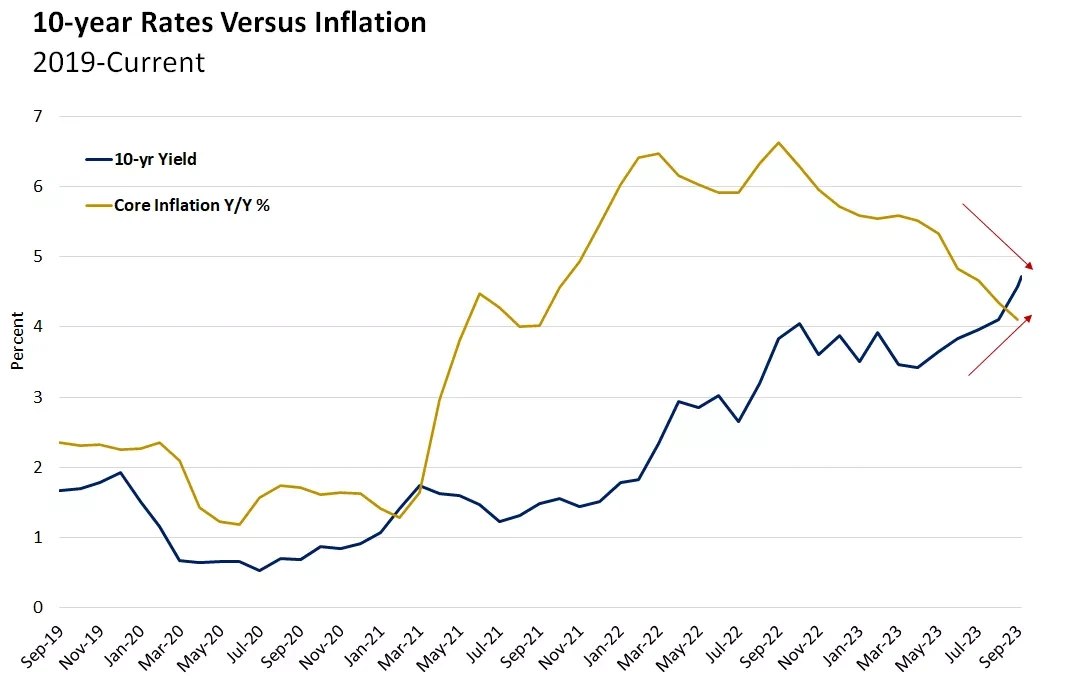

乐观派的证据

乐观派认为,通胀正在下降这最终将有助于遏制二级市场的利率上升。20 世纪 80 年代初,通货膨胀达到顶峰并跌破 10 年期收益率, 10 Y 利率也随之达到顶峰并下降,但存在大约 1 年的滞后性。

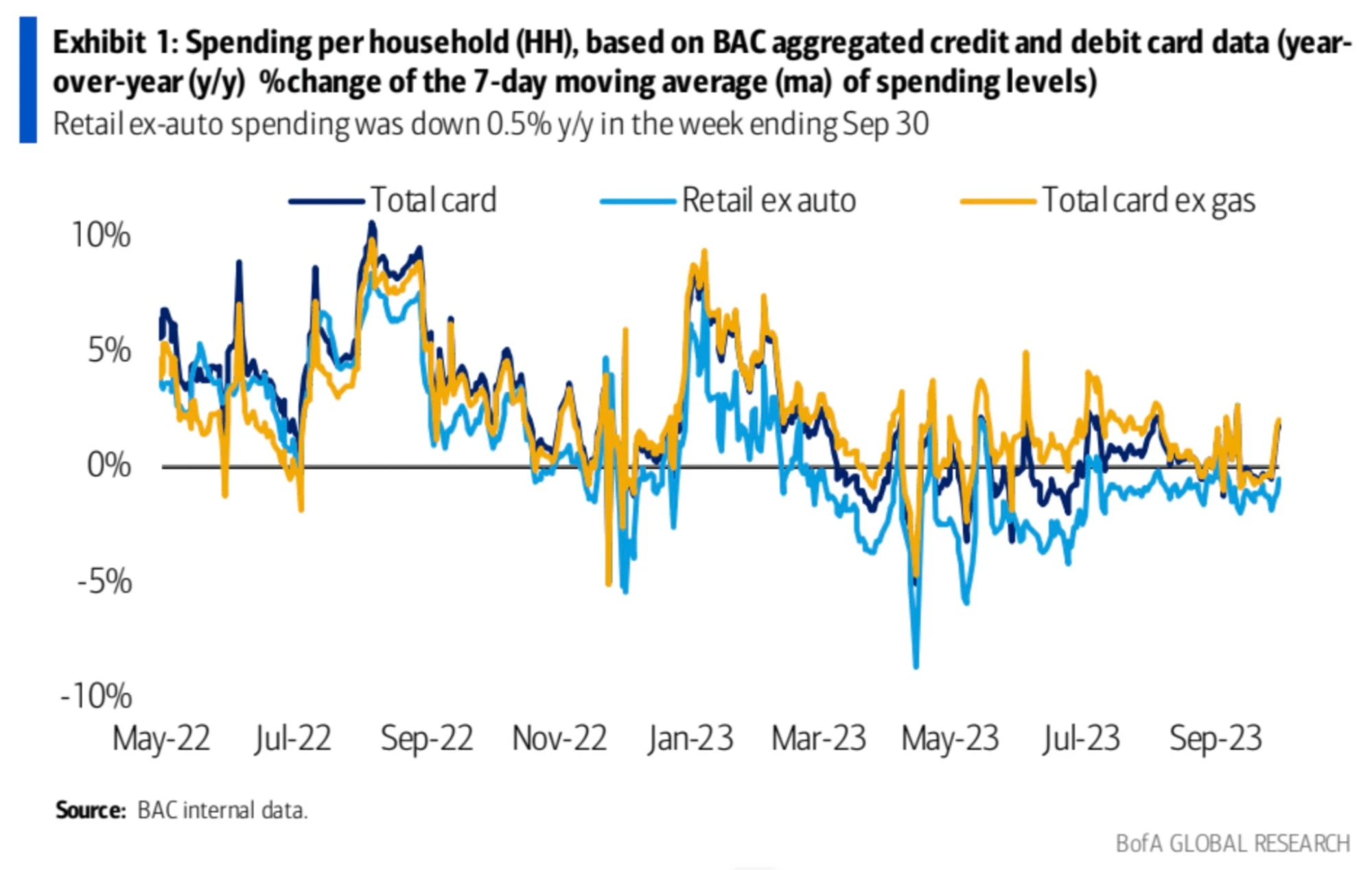

消费热情高涨

美国高频消费数据过去两周大幅反弹至 1.8% YOY,扣除燃油后增长 2.0% :可以看到从总消费中排除燃油消费时,消费增长更为明显。这可能意味着尽管能源价格在上升,但这并没有妨碍消费者在其他商品和服务上的增加消费

狂欢的代价

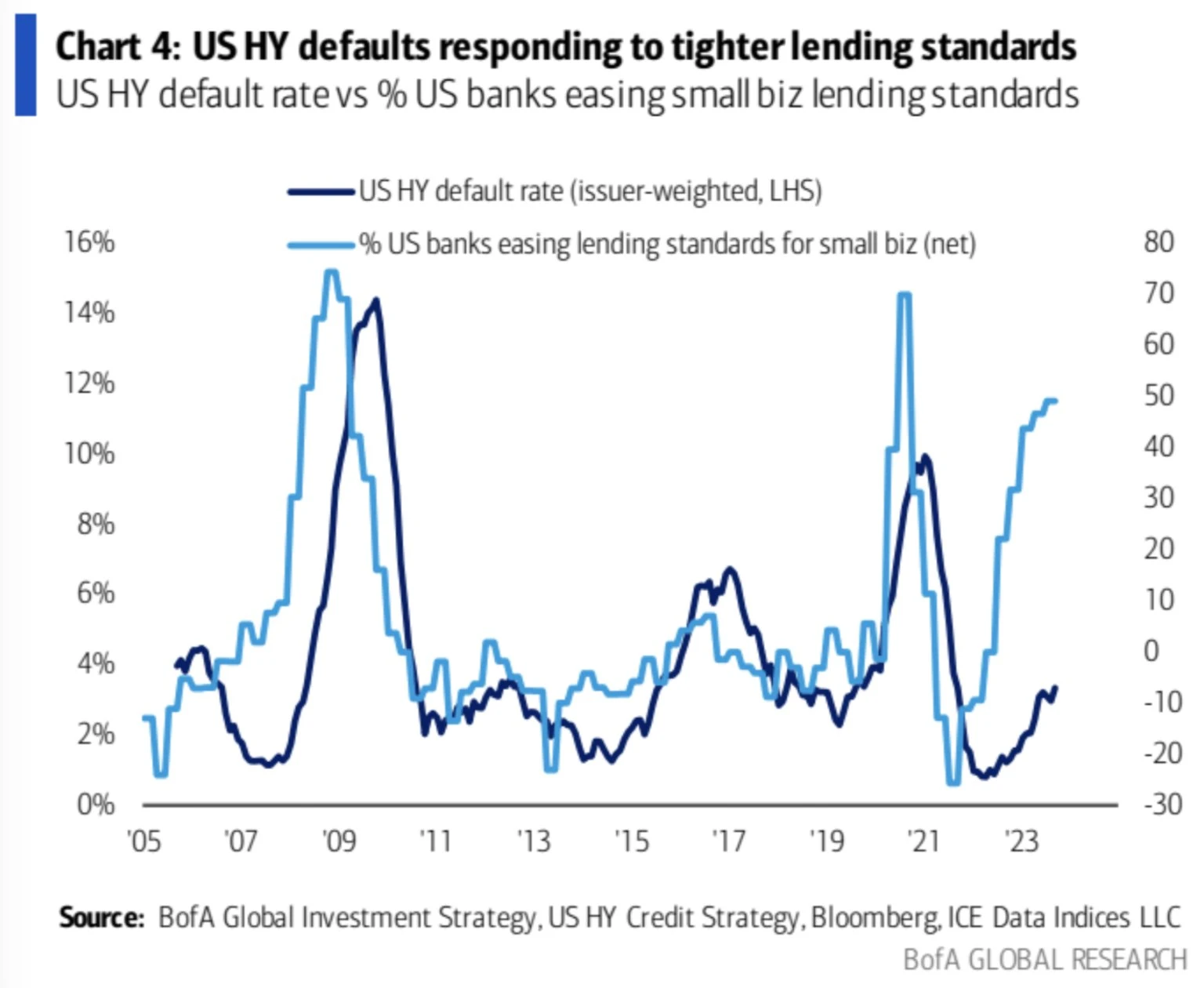

浅蓝线显示了 2022 年以来银行对企业的贷款标准大幅放松,历史上标准放宽俱乐部迎来一波违约上涨潮,这次恐怕也异常难,看中深蓝的高收益债违约率已经加速反弹: