作者:Kunal;编译:深潮 TechFlow

在本文中,我将研究 Maker DAO 及其稳定币 DAI。自 2023 年 7 月以来,MKR 代币已经飙升接近 90%。原因如下:

-

MakerDAO 增加了其真实世界资产(RWAs)敞口。他们目前持有价值 11.4 亿美元的美国国债和 5 亿美元的 USDC,后者通过 Coinbase Prime 赚取收益,这有助于提高他们的收入。

-

DAO 投票通过将剩余缓冲上限从 2 亿 DAI 降低到 5000 万 DAI。超过此阈值的任何 DAI 将自动用于定期回购 MKR 代币,并将提供给 Uniswap V2 DAI/MKR 池以随时间增加 MKR 的链上流动性。 - DAI 储蓄利率(DSR)已来到 5%。这是用户通过将 DAI 存入 Spark Protocol 而可以赚取的收益,并使用 RWAs 和稳定费(当您通过返还 DAI 偿还债务时,您将被收取与返还 DAI 数量成比例的未偿费用。这被称为稳定费)产生的收入支付。此后,DSR 中锁定的 DAI 数量激增,约占 DAI 总供应量的 27%。

1.DAI 年初至今的表现

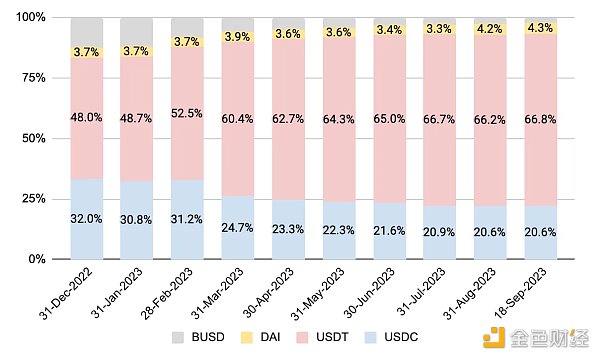

查看过去一年稳定币的市值,USDT 是明显的赢家,夺取了 USDC 和 BUSD 的市场份额。围绕这两种稳定币有一些 FUD,投资者转而使用 USDT。上述举措的启动激发了人们对 DAI 的兴趣,其市场份额缓慢逼近 2021 年的历史水平。

2.Maker 使用 RWA 的情况

目前,Maker 约 60%的利息收入来自 RWA。那么这是如何运作的呢?

让我用 Clydesdale 举个例子。本质上,Clydesdale 建立一个 SPV 并从 Maker 借入 DAI。然后此 DAI 通过 PSM 兑换为 USDC,并兑换成美元现金。这些美元现金然后用于购买国债,国债由 SPV 持有,作为借入 DAI 的抵押品。Clydesdale 从管理 SPV 中赚取少量报酬,剩余的美国国债利息归 Maker。

3.DAI 抵押品的收入和成本分析

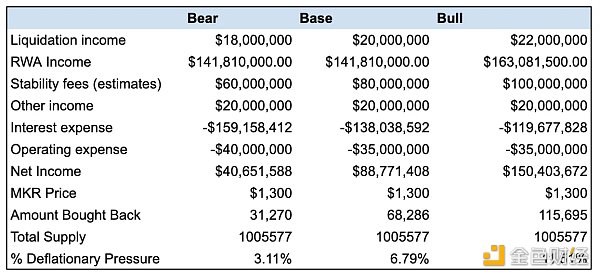

我对 MakerDAO 未来 12 个月的收入/费用做了高层预测,并强调了牛市、基本面和熊市情况。这很重要,因为 MakerDAO 的净收益进入剩余缓冲区,任何超过 5000 万的金额将定期用于回购 MKR 代币。

虽然收入的大部分增加来自 RWA,但考虑到各个保险库接近其债务上限,这种增长可能会停滞。任何进一步的增长只有在 Maker 推出新保险库来购买 RWA 时才能实现。

剩余收入的大部分将来自新铸造的 DAI 的稳定费以及通过 D3M 向 Spark Protocol(Maker 的 DeFi 子 DAO)出借 DAI。过去几个月 D3M 保险库的上限已从 2000 万增加到 2.2 亿。该保险库是一个直接向 Spark Protocol 贷款的平台,允许用户以其他资产作为抵押品借出 DAI,年利率约为 5.53%。在这 5.53%中,10%归 Aave,因为 Spark Protocol 使用 Aave 代码库。

对于其运营支出,2023 年的预测与 2022 年相似,约为 2400 万。我认为,在未来 12 个月里,这可能会增加到约 3000 万。MakerDAO 现在支持更多带 RWA 的保险库,并计划将 Maker 作为一个独立于以太坊的新链推出。这些将增加技术、开发、预言机和生态系统扩展支出,这些支出占了大头。

在未来一年中,大部分收入将用于支付 DSR 上 5%的利息。锁定在 DSR 中的 DAI 量在过去 3 个月中大幅增长。我预计这种增长将降至更可持续的水平,并对过去的增长率进行了调整。即便如此,我预测的费用介于 1.2 亿至 1.6 亿之间。这将是一个关键因素,需要月复一月地监控以确定该协议的健康状况。

考虑到上述因素,未来 12 个月的供应端通缩压力约为 3-12%。

4.DAI 供应明细

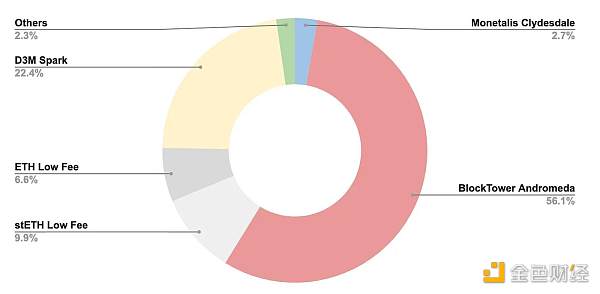

为了保持盈利,Maker 新铸造的 DAI 数量必须继续增加。我分析了过去 3 个月 DAI 在不同保险库中的变化。DAI 的增加量中 56%来自 BlockTower Andromeda,22.4%来自 D3M 保险库债务上限的增加。约 15% 来自以 ETH/stETH 为抵押品的保险库。BlockTower Andromeda 保险库的债务能力即将达到上限,增长将放缓。

展望未来,D3M 保险库债务上限是用户对 DAI 需求的一个很好的代理。看 Spark 上的数字,许多用户似乎正在存入 wstETH 作为抵押品借出 DAI。这些 DAI 可能进入 DSR,希望 5%的收益和 2400 万个 SPK 空投能抵消 5.53%的 DAI 借贷成本。

对 Maker 最昂贵的情况是,DSR 中的增长来自现有的 DAI 而不是新铸造的 DAI。

5.结论

目前,我对 Maker 持乐观态度。RWA 的使用充当了支付 DSR 中 DAI 利息的缓冲。最近美联储指引利率将在更长时间内保持较高,这有利于 Maker 在未来 2 年受益。以下是我将监控以评估该协议健康状况的要点:

-

DSR 中 DAI 的增长率(如果 DSR 中的增长超过新铸造 DAI 的增长,这可能是一个需要关注的问题);

-

D3M 的债务上限和 Spark Protocol 上 DAI 的利用率(表明对新铸造的 DAI 的需求。空投 SPK 后特别有趣);

-

推出任何新的 RWA 保险库(更多收入来源)。