veDAO研究院:币安高盛等巨头纷纷入场的RWA赛道是什么?

RWA(Real World Assets,真实世界资产)这一概念近几个月议论声不断,各大巨头机构在此赛道布局,认为是时候入场并表示长期的看好。例如,今年初,高盛旗下数字资产平台正式上线,并帮助欧洲投资银行发行 1 亿欧元的两年期数字债券;随后,电气工程巨头西门子也在区块链上首次发行 6000 万欧元的数字债券;Binance 在今年 3 月份就 RWA 为主题发布了一份 34 页的深度研究报告;花旗银行更是大力鼓吹,在报告中指出,几乎任何有价值的东西都可以进行代币化,金融和现实世界资产的代币化可能是区块链实现突破的“杀手级应用”,预测到 2030 年,将有 4 万亿至 5 万亿美元的代币化数字证券。

由此可见 RWA 赛道在今年的足以成为重点关注叙事,本文将讲解分析 RWA 赛道的相关内容,并盘点值得关注的生态项目,与你一同分享潜在的投机机会。

RWA 是什么

RWA 是现实资产代币化或 NFT 化,这可以把现实世界的房地产、债券、股票等资产上链,拥有代币就代表你在现实世界里有这个物品的所有权,你可以在链上进行贷款、出租、买卖等交易。事实上这个概念在币圈早有 RWA 的成功案例,我们常用的稳定币 USDT、USDC 等,它们就是美元这一现实资产代币化。

RWA+DeFi 的影响和优势

-

RWA 对 DeFi 最核心的影响就是打通传统金融和加密金融:RWA 把链下金融资产引到链上,RWA 代币又能赎回线下资产,打通现实资产和 DeFi 的通路。这样一来就可以通过增加 DeFi 外部性和提高各类资产流动性,来实现加密金融的持续性。

-

打破封闭系统,为 DeFi 注入更多的玩法与可能。目前 DeFi 是一个相对封闭的环境,收益来自内生系统,如交易手续费、借贷费用、质押收益、以及通胀收益等。RWA 可以让标的物更加的多元,并且是现实生活中任意可能的物品,那么可以创新发挥的玩法也将陆续在加密金融中出现。

-

扩大 DeFi 收益,给玩家提供持续性动力:随着 DeFi 各类协议的收益率降低,和市场不确定性增加,DeFi 投资者越来越需要多元化的现实世界资产组合,以获得与加密货币无关的稳定收益。例如美国国债具有 5% 的收益率,高收益低风险,是去年熊市后大量投资者的优选投资标的。而通过 RWA 就可以让投资者进入传统的链下市场,进行自由投资选择,获得多元的组合收益。

-

RWA 代币化的在 DeFi 的商业价值和潜力被认可,吸引各大机构布局,资本入场。传统金融机构持有大量的实际资产,如不动产、股票、债券等,但是这些资产的所有权和交易通常都需要经过中介机构的认证和监管,需要大量的时间和成本。而 RWA 的使用则可以通过减少对中介机构的需求、自动化流程和增加流动性来为企业带来更高的流动性和价值,从而增加收益和竞争力。

RWA 项目评析

目前根据资产的性质和代币化方式的不同,RWA 可以分为稳定币、私人信贷、股票和债券、不动产、碳信用凭证、金属等。下面我们来盘点几个非常具有潜力的 RWA 项目:

1.Centrifuge 私人信贷

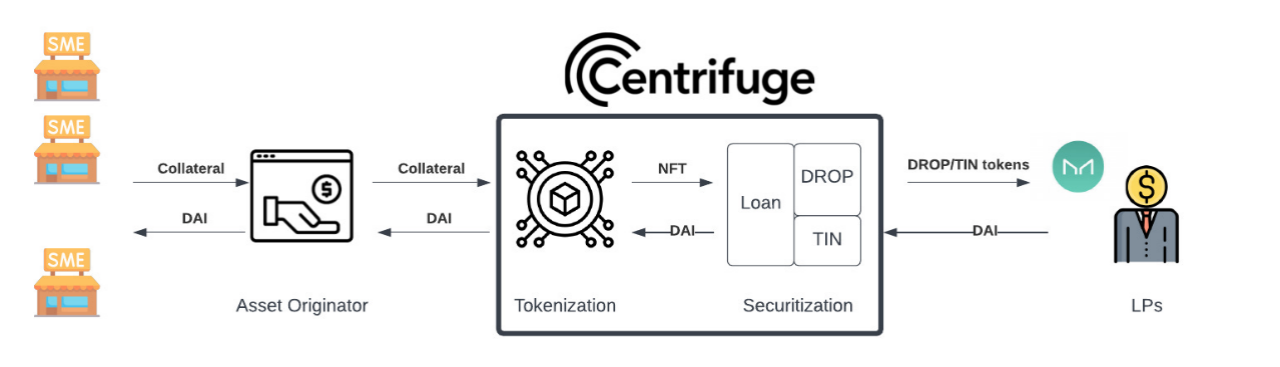

Centrifuge 于 2017 年推出,是第一个在 MakerDAO 上做 RWA 的项目方,是一个用于结构化信贷的链上生态系统,专注于将之前流动性差的债务证券化和代币化。它旨在帮助中心企业更低门槛的融资,同时让投资者可以从真实资产中获取收入。

Centrifuge 基本模拟了传统金融中企业信贷的过程,只不过运用了 DeFi+NFT 消除了一部分中介方的参与以及链下的繁琐流程。在 Centrifuge 上融资的过程大致可以概括为:借款人将其链下的真实资产打包上传,生成一个具有法律效应的 NFT 用于抵押,并获得带息 ERC 20 代币,投资者可以用 DAI 购买这些带息 ERC 20 代币;发起人获得融资到期后赎回,投资人获得收益。由带息 ERC 20 代币生成的资金池也分为了初级和高级两种,初级资金池投资者收益高但风险也更高,高级资金池则收益和风险都相对更低。

此前官网数据披露,目前 Centrifuge 已经融资超过 3.85 亿美金,TVL 比去年增长了一倍。它的代币化资产已整合到整个 DeFi 中,包括 MakerDAO 上 2.2 亿美元的风险加权资产。

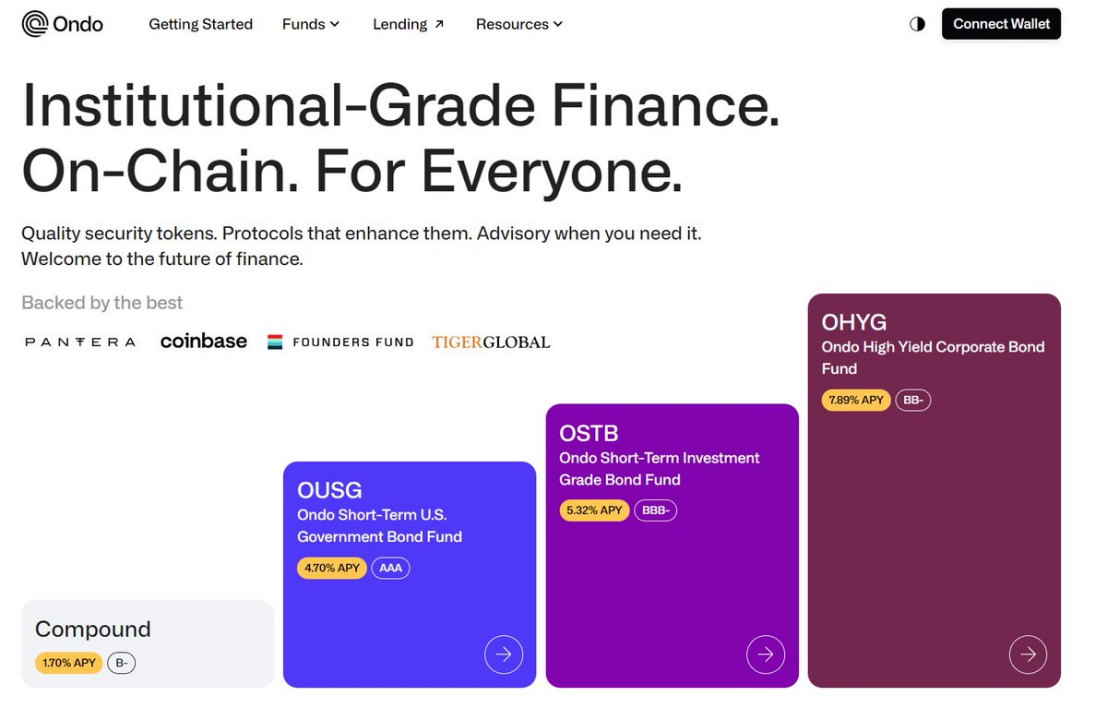

2.Ondo Finance 公共债券

Ondo Finance 是由前高盛数字资产团队成员 Nathan Allman 与前高盛技术团队副总裁 Pinku Surana 创立的 DeFi 协议,其目前已获得了 3400 万美元的投资,投资方有 Pantera Capital、Coinbase Ventures、Tiger Global、Wintermute 等等知名机构。

据了解,Ondo Finance 是通过资管巨头贝莱德和太平洋投资管理公司(PIMCO)等机构管理的大型高流动性 ETF,推出了四种代币化基金:美国货币市场基金(OMMF)、美国国债(OUSG)、短期债券(OSTB)、高收益债券(OHYG),这四种基金的收益率均值可以达到 6% 左右。但出于合规考虑,Ondo Finance 将采取白名单制,投资者需要通过 KYC 和 AML 筛选后才能签署认购文件,可使用稳定币或美元交易基金代币,并在许可的 DeFi 协议中使用这些基金代币,而 Ondo Finance 将收取每年 0.15% 的管理费。

3.MakerDAO 债券、稳定币

MakerDAO 是 2014 年在以太坊区块链上创建的开源去中心化自治组织,持有其代币 MKR 的人均可参与项目治理。此外,MakerDAO 发行了稳定币 DAI,并通过抵押债务头寸的动态系统等机制来支持和稳定 DAI 的价值。

MakerDAO 发行了世界上首笔基于 DeFi 的现实资产贷款,早早布局 RWA 赛道。2020 年 MakerDAO 正式将 RWA 纳入战略重点并发布引入 RWA 的指南和计划。除了发行稳定币 DAI,MakerDAO 通过了 RWA 作为代币化房地产、发票和应收账款形式的抵押品的提案,以扩大 DAI 的发行。

在 2022 年 MakerDAO 还与 BlockTower Credit 联合推出 2.2 亿美元基金,为现实世界资产提供资金。MakerDAO 的 RWA 业务规模超过 6.8 亿美元,其中 5 亿美元的 RWA 抵押品就是美国国债,另外法国兴业银行从 MakerDAO 借了 700 万美元,其头寸由价值 4000 万欧元的 AAA 级债券作为 OFH 代币的支持。据悉,MakerDAO 2022 年 12 月约 70% 的收入来自 RWA。

MakerDAO 绝对算得上是 RWA 的早期入场者,但此前 RWA 的概念反应平平,一直没有创举不温不火。直到 23 年 DeFi 的规模有所回升,其他传统巨头机构入局后,RWA 才重回视野迎来了一波关注。而早早布局铺垫的 MakerDAO 固然有更加丰富的经验,包括此前的合作,DAI 经济价值的支撑,发行代币的成功经验等,所以市场普遍对 MakerDAO 非常的期待看好。

4.RealT 不动产房地产

RealT 是一个将链下资产通证化的公司,也是在资产通证化方面的先行者之一,它主要将美国的房地产进行通证化。RealT 通过将房地产代币化可以解决房地产资产的流动性和交易成本问题。比如原本需要按套买卖的房产可以碎片化出售,让普通的投资者以持有部分所有权的形式参与投资。比如让用传统方式很难直接投资美国房地产的投资者都可以直接投资美国的房地产。

当投资者购买它的通证代币 RealToken 后,他就相当于投资了一份房地产资产,就能收到证明他拥有这部分资产的证明文件。即使 RealT 由于某些原因倒闭或消失了,RealToken 也仍然具有效力,RealToken 持有者的利益也不会受损。因此 RealToken 本身的价值和效力不受 RealT 的影响。

而且 RealT 将使用 IPFS 技术永久性地保存这些证明 RealToken 资产效力的文件。一旦这些文件被存放到 IPFS,则它将永存并且不会被篡改,也不再需要依赖第三方机构保存这些文件。除了这些证明资产的文件将会上传 IPFS 以外,关于房屋检测,保险,房产税等方面的数据和信息也全都会陆续上传到 IPFS 系统中。这些数据和文件将提供它们所描述的房地产真实,客观,可验证的信息,记录这份房地产的所有交易历史,并且可以方便的验证其真实性。

当资产证明和数据都被安全储存后,还将存入的数据就是房屋价格。RealT 将引入预言机,这样可以不通过第三方机构,而直接从市场获取关于房地产的真实评估数据,以便尽量客观真实地反应房地产的价格。做到房地产数据彻底的公开化和透明化,对房产价值的评估也必须彻底公开化透明化。

目前全球房地产总价值约 360 万亿美元,如此似庞然大物的市场,让我们无比期待其 RWA 后的对 DeFi 的激活创新。

5.Galileo protocol 开源基础设施

Galileo Protocol 是用于实物资产代币化和赎回的平台,用于执行智能合约的开源基础设施。 它允许创建代表实物商品的“pNFT”,在多个链上发行并且可以与任何区块链进行交互。

通过 Galileo 平台,用户可以将加密投资组合多样化为实物资产,获得非流动性资产。而且 Galileo 还可以保证与相关的实物资产 pNFT 是真实的,不包含假货的。因为 pNFT 是 QRC 20 标准的令牌,可以实现在所有主要链上实现互操作性,提供这些资产的储存、来源追踪等信息,从而避免了假冒和欺诈。

LEOX 作为 Galileo 的原生代币,用户将成为 4 种不同的利益相关者角色,分别是所有者(The Owner)、买方(The Buyer)、救世主(The Redeemer)、部分投资者(The fractional investor)。

在 Galileo 里面,如果作为卖家, 你可以生成一个 NFT,来证明你是现实资产的所有者。作为买家,你则可以直接购买自己想要现实资产。购买后,卖家会将 NFT 发送给买家,这样就成为该现实资产的的新的正式的所有者了。如果你作为部分投资者, 你有可能只购买现实资产的一部分。例如说房地产,该价值巨大的资产会被碎片化,从而可能有多个部分投资者投资该房产资产。而如果是作为救赎主角色,则可以直接赎回资产并占有它。

RWA 是否能厚积薄发?

2023 年 RWA 的叙事迎来了一波关注,也有一些机构在投身建设 RWA 领域。但当前该领域还属于发展早期,规模较小;且一定程度上需要依附 DeFi 的各类协议,尤其是预言机方面,这事实上也一直是不够完善的基建内容;而最后也是 RWA 的合规问题,这些在 RWA 领域的建设者也不断地在与法规斗争,立志要将 Web3 与现实世界关联起来。

目前 RWA 项目中,还没有称得上龙头的项目,不过在庞大的市场需求和链上链下金融关联的浪潮推动下,势必要关注这个领域,时机早晚会到。也相信文中的项目可以脱颖而出,带动整个赛道奔跑,让 DeFi 更加的活跃有趣,也让投资者拥有更多的投资机会。

关注我们

veDAO 是一个由 DAO 主导的去中心化投融资平台,将致力于发掘行业最有价值的信息,热衷于挖掘数字加密领域的底层逻辑和前沿赛道,让组织内每一个角色各尽其责并获得回报。

?投资有风险,项目仅供参考,风险请自担哦?