以Pendle为例,解析DeFi固定利率/利率互换赛道的底层逻辑

币价/TVL 双双实现 500% 增涨,固定利率这一“证伪”赛道又跑出来 Pendle 这老树开花的项目。

固定利率?不,其实是利率的赌场!这个行业里永远是“赌”最吸引人。

本文使用实际算例等带你深入浅出的了解 Pendle 的机制,以及 LSD / GLP 等生息资产爱好者该如何使用它来更好的获利,并展望利率互换这一重要的衍生品赛道。

Pendle 是一个利率互换平台,简而言之就是

-

将一份生息资产(SY)在一定时间段内的本金(PT)和利息(YT)拆开

-

PT / YT 由内置 AMM 定价 ,算法参数决定 AMM 的流动性曲线,自由市场进行最终定价

就是说 SY 转换为 PT 则可以在一定期限内锁定利率,而 YT 则是加杠杆赌利率上涨的赌具。

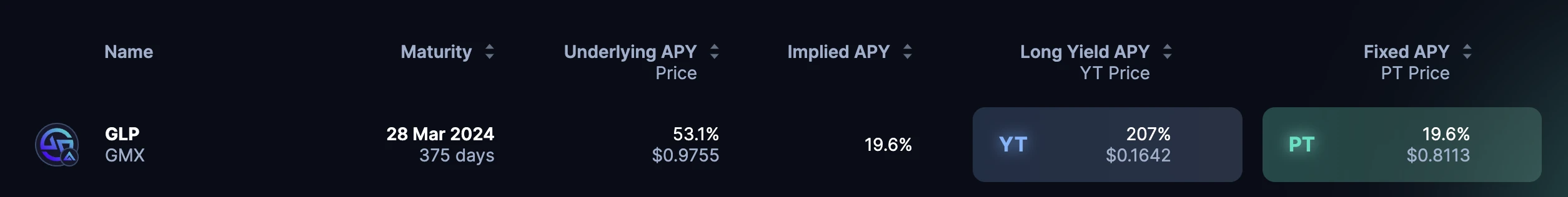

我们以 GLP 为例,当前

GLP = $ 0.9755

YT = $ 0.1642

PT = $ 0.8113

到期时间 = 375 days

也就是说这 375 天的 GLP 的收益全归 YT,而 PT 则可以在 375 天后的 1: 1 获取 GLP

假设你花 1 GLP 买入了 $ 0.9755/$ 0.8113 = 1.202 PT。

则 375 天后你会有 1.202 GLP

换算为年化收益 APY = 1.202 ^ ( 365/375)-1 = 19.6%

就是说不论 GLP 接下来一年多的实际获取了多少交易费分成,你可以拿到 19.6% APY

这就是 PT 所对应的固定利率功能

假设你花 1 GLP 买入了 $ 0.9755/$ 0.1642 = 5.941 YT

375 天后你的收益是多少?这完全取决于 GLP 的实际收益表现!

所谓隐含 APY (Implied APY) = 19.6% ,就是说假设 GLP 接下来 375 天实际 APY = 19.6%

1 YT 的收益为 1.196 ^( 375/365) -1 = 0.202 GLP

所以 1 GLP 买入的 5.941 YT 最后就变成了 5.941* 0.202 = 1.200 GLP

换算为 APY 即为 1.2 ^ 365/375-1 = 19.6% (左侧实际得出 19.4% ,略有误差)

假设 GLP 实际 APY 能够在接下来 375 天持续保持当前 53.1% 的水平

那么现在花 1 GLP 买入 YT, 375 天后将会得到

5.941* ( 1.531 ^( 375/365) -1) = 3.261 GLP

换算成 APY 即为 3.261 ^ 365/375-1 = 207%

是的,这样的话买 YT 就赚大发了

那如果 GLP 实际 APY 只有 10% 呢

5.941*( 1.1 ^( 375/365) -1) = 0.611 GLP

是的,你买 YT 就要倒亏 0.4 GLP 进去

总结下来就是:

-

SY 实际利率 = 隐含利率,YT 收益即为隐含利率

-

SY 实际利率 > 隐含利率,YT 相当于几倍杠杆赚了超额利率

-

SY 实际利率 < 隐含利率,YT 相当于几倍杠杆赔了缺口利率,甚至可能亏本金

那么 YT/PT 的是如何定价和交易的呢?

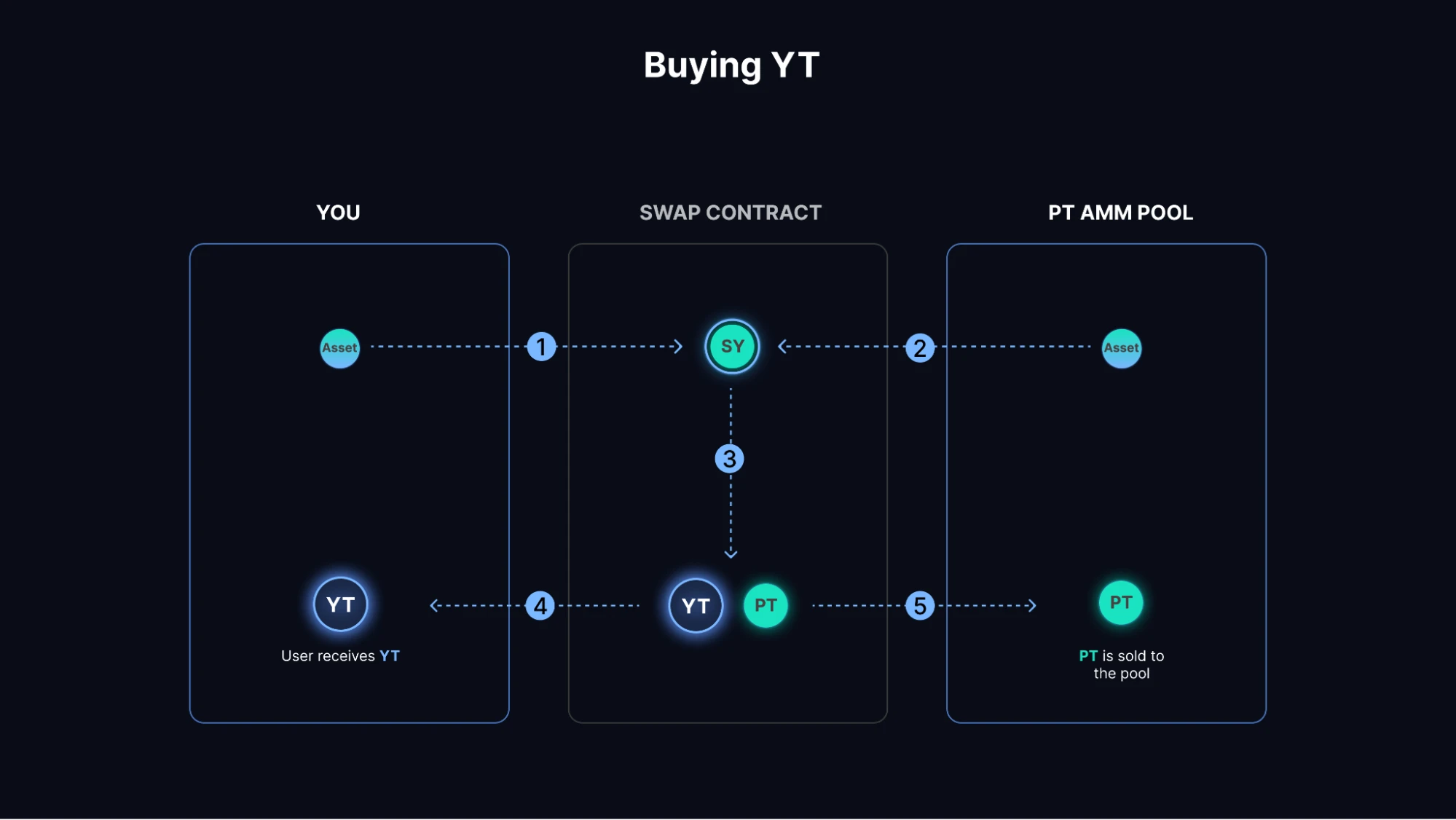

Pendle 内置一个 PT/SY 的 AMM,允许外部参与者提供流动性,用户交易 PT 通过这个 AMM 交易即可。而交易 YT 则更为复杂:

-

用户执行使用 1 SY 买入 X 个 YT 的交易

-

Pendle 合约即从 AMM 里取出 (X-1) 个 SY

-

Pendle 合并两笔 SY 然后分拆 X SY = X PT + X YT

-

X 个 YT 发送给用户,而 X 个 PT 则归还给 AMM,由于 X PT = (X-1) SY = X SY- X YT,池子总资产并不会出现变动

用户卖出 YT 过程就反过来了,参见下方图片即可

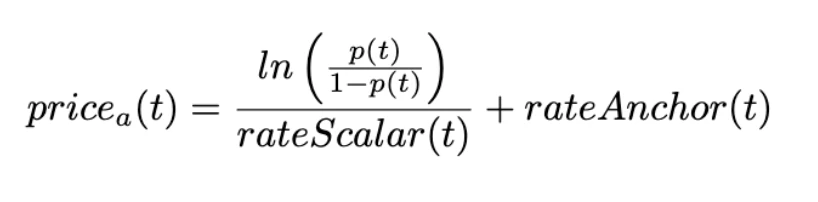

那么 Pendle 的 AMM 是如何定价的呢? 其 AMM 是从 Notional 借鉴过来,公式复杂,妙蛙种子帮你提炼一下核心概念在于:

-

到期时间越长,流动性分布越宽。到期时间越短,流动性越集中。

-

流动性集中点在 SY 当前实际 APY 的位置。什么意思?举个例子, Curve V1 的流动性集中在 1: 1 的位置。

-

PT 占比在 10% -90% 区间波动时,利率在 [ 0, Max] 区间波动,MAX 为设定参数,预估最大 APY

之所以这样设计,估计是因为

-

交易形成的隐含利率应该会在实际利率附近,所以可以集中在此处

-

到期日越长,未来利率预期不确定性更大,所以流动性分布宽一些便于偏差更大交易

通过这些设计,Pendle 实现了一个体验尚可的市场化利率交易,服务了固定利率和赌预期两波客户。

过往固定利率赛道失败的产品,多数没有兼顾住 确定性+赌性,Pendle 这块做好了,加上 LSD/ Perp DEX 带来了大量的生息资产,Pendle 便再次抓住机会进入上升区间。

谈完机制,可见 Pendle 的产品还是有可取之处的,不过其代币的价值捕获能力目前尚且较低

其核心捕获模式为

-

PT/YT 的交易费, 0.1% 上下随时间动态调整, 80% 的归 vePENDLE, 20% 归 LP

-

YT 的利息, 3% 的归 vePENDLE

-

ve-tokenomics ,投票决定给哪个池子激励

过去 7 日内日均交易量约为 1 M, 年化交易费收入即为 : 1 M* 52* 0.001* 0.8 = 40 k

当前 34 M TVL,主要资产既包括 LSD 等低息资产,也包括 GLP 等高息资产,毛估估平均利率 10%

年化利息收入即为 34 M 0.10.03 = 100 k

合计收入为 140 k,相对来说是比较少的,即时翻 10 倍也不能算多。所以未来还需要关注其 bribe 能否发展起来,毕竟 LSD 也算是个 bribe 大户,若能发展也会有不错的收益。

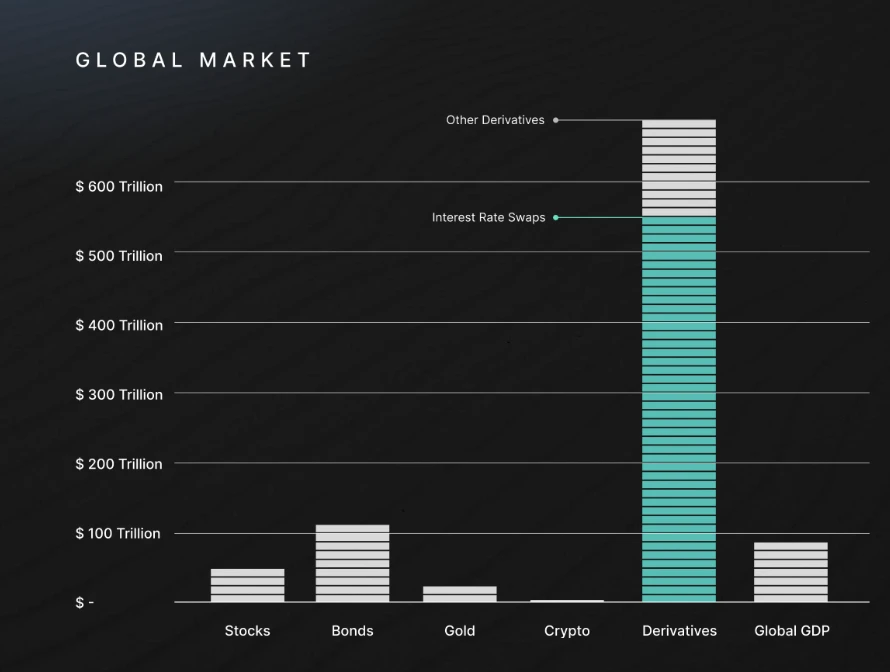

利率互换市场在传统 金融 内地位重要,对于机构而言更是尤其看重,不过这些美好的想象在上一轮 DeFi 大发展中并没有得到实际数据和表现支撑,固定利率赛道更是一个知名“证伪”赛道。

在 Real Yield 兴起的当下,生息资产变得更有持续性了,若是体验和机制再优化优化,说不定也能老树开花,pendle 就是个例子