文/Matt Maximo,Michael Zhao,Grayscale;译/金色财经xiaozou

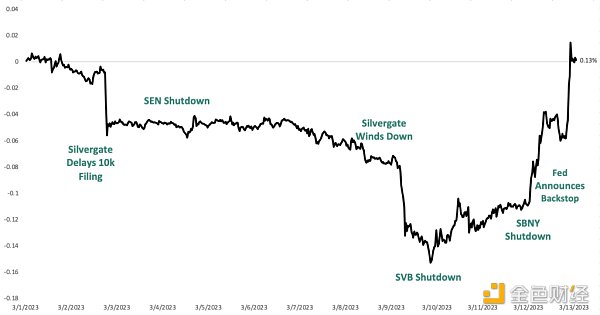

尽管上周末有三家美国银行关闭,恐慌蔓延,导致了加密货币价格的暂时下跌。受影响的银行包括Silvergate(SI)和Signature(SBNY),这两家银行分别运营Silvergate交易网络(SEN)和Signet网络。这些网络在连接加密业务和传统银行系统等方面发挥了至关重要的作用,这是一项具有历史挑战性的任务。

这些银行关闭带来的影响凸显了在加密生态内或相邻领域经营业务存在一个关键困难:难以找到可靠的银行合作伙伴。这一困难历来一直是稳定币(如Tether)增长的重要驱动力。加密货币交易所,尤其是美国以外的交易所,依靠与美元挂钩的稳定币来提供用户想要的交易对。

图1:银行关闭时间表和加密货币总市值(来源:CoinMetrics、Grayscale Research,东部时间2023年3月1日 – 13日下午2时)

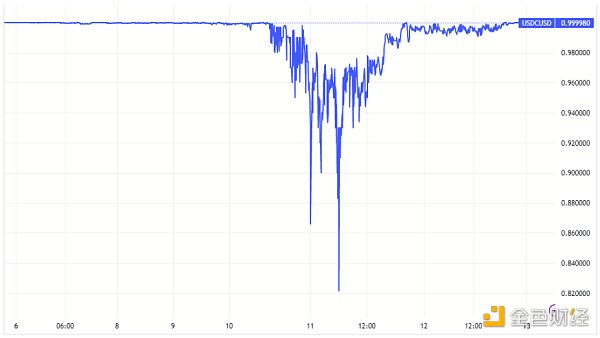

3月12日周日晚,美联储宣布,存款保险基金(DIF)将为硅谷银行(SVB)和SBNY的存款提供担保。第二大稳定币USDC的发行方Circle持有1:1现金储备或现金等价物(如美国短期国库券)。该稳定币77%的抵押品是三月期或更短期的短期国库券,23%的抵押品是各银行的现金,其中SVB现金约为33亿美元,约占USDC总储备的8%。结果,USDC与美元的兑汇率跌至82美分,在宣布实施支撑措施后,又迅速恢复与美元的挂钩。Circle首席执行官宣布,USDC储备将在该宣布后完全恢复。美联储和拜登总统强调,纳税人的钱不会被用来保护存款。

图2:USDC挂钩(来源:TradingView,东部时间2023年3月5日 – 13日上午11时)

各银行是如何倒下的?

Silvergate银行

Silvergate在2022年第四季度遭受了重创,受FTX崩溃的影响,存款下降了70%,因为该破产交易所是他们最大的客户之一。Silvergate被迫亏本出售资产,以应对撤资,最终导致关门并全额退还所有存款。Silvergate以其Silvergate交易所网络(SEN)而闻名于加密行业,这是一个全天候即时结算网络,包括Gemini、Kraken和ErisX在内的加密交易所都在使用该网络。SEN之所以有价值,是因为它允许大型机构立即将美元转移到这些交易所。尽管深陷困境,Silvergate一直被认为是一家管理良好的机构,具有支持加密行业的良好声誉。

硅谷银行(SVB)

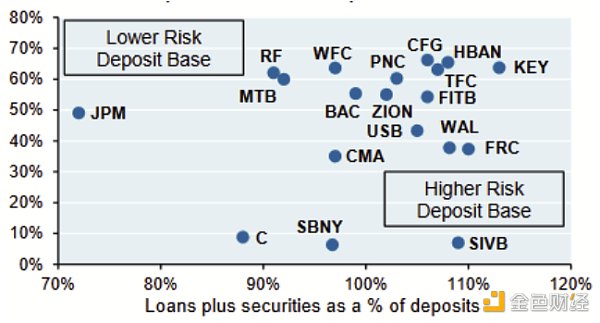

硅谷银行(SVB)是为科技和风险投资行业提供银行服务的旗舰提供商,是下一个陷入困境的银行。在宣布出售22.5亿美元的股票进行筹资后,硅谷银行遭遇了超过420亿美元的挤兑。由于该银行开发了一个迎合初创公司的利基市场,存款主要来源为风险资本支持的公司,而非传统的小额存款。SVB的贷存比也很高(见图3),只有少量粘性较强的小额存款,使其在利率上升、存款外流和强制出售资产(所有这些最近都有发生)的情况下面临潜在的资本短缺风险。

图3:美国银行贷存比vs小额存款预估百分比(来源:摩根大通资产管理公司。证券分为持有至到期和可供出售两类。2022年第三季度。)

Signature银行

Signature银行的利基市场和资产负债表与硅谷银行类似,贷存比接近100%(见图3)。自2022年以来,该银行持续努力将其加密货币敞口从25%降低到15%。然而,3月12日周日晚,美联储关闭了该银行,以防止周一市场开盘时出现进一步的系统性风险。与Silvergate的SEN类似,Signature的Signet网络是唯一一个也提供全天候即时结算网络的银行替代方案。没有了SEN和Signet,加密货币的整体流动性可能会降低,因为法币到加密货币的转换途径可能会减少。

对加密市场的影响

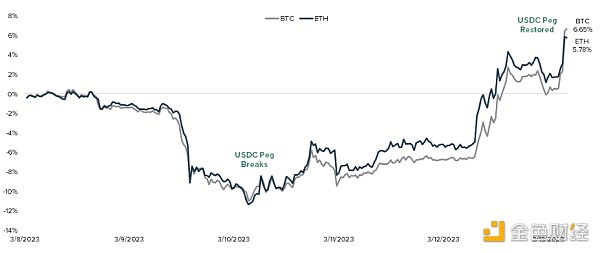

尽管一周以来都是不好的消息,但加密市场弥平了损失,BTC和ETH分别上涨了5.78%和6.65%(见图5),我们认为这主要是由稳定币的出售推动的。希望出售稳定币的投资者通常有三种难度选择:

图4:投资者出售稳定币的选择(来源:Grayscale Research)

在近期事件中,USDC并不是唯一一个贬值的稳定币。稳定币——除了Tether和TrueUSD——暂时失去了它们的美元挂钩。当波动性超过流动性时,稳定币的挂钩可能会被打破,这通常是因为对支持该代币的储备缺乏信任。从USDC脱钩到后来恢复挂钩的这段时间,比特币和以太坊都表现出了持续的上升趋势,表明投资者正在使用稳定币购买这些数字资产。

(1)选项1将稳定币风险转换为银行风险,目前就小型银行来说,该风险尤其高。

(2)鉴于Tether迄今为止的稳定表现,选项2的表观风险较低,但有限的流动性可能使之几乎不可能实现,而且涉及将交易对手风险转移到一家不透明的海外机构。

(3)选项3是让用户完全控制其资产的唯一选择,同时以自我托管方式消除所有交易对手风险。USDC与美元脱钩到恢复挂钩期间的上升趋势表明,这是投资者的热门选择。

图5:比特币和以太坊收益(来源:TradingView,东部时间2023年3月8日 – 3月13日上午11时)

DeFi展现弹性

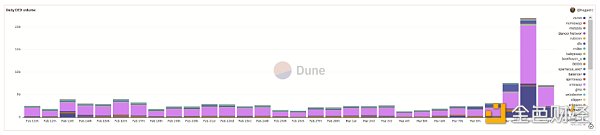

在最近的银行挤兑和稳定币脱钩的乱局中,DeFi继续安之若泰地处理着创纪录的日交易量。Uniswap的日交易量超过120亿美元(见图6),接近纳斯达克前一日日交易量的5%。值得注意的是,Uniswap协议是一个不可升级的协议,这意味着一旦部署,便不能进行任何更改。

图6:DEX协议交易量(来源:Dune Analytics,东部时间2023年2月11日 – 3月13日上午11时)

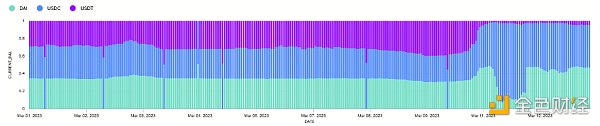

在最近的危机中,人们争先恐后地将Dai和USDC兑换成Tether,稳定币去中心化交易所Curve Finance的交易量也大幅飙升。虽然3Pool与USDT余额严重不平衡(见图7),但并没有发生重大问题,主要因为USDC挂钩在几天内以相对较快的速度得以恢复。这个池子已经开始缓慢重新平衡,我们预计随着时间的推移,它将继续向重新平衡发展。

图7:Curve 3Pool的构成(来源:Flipside Crypto,东部时间2023年3月1日 – 13日上午11时)

接下来会怎样?

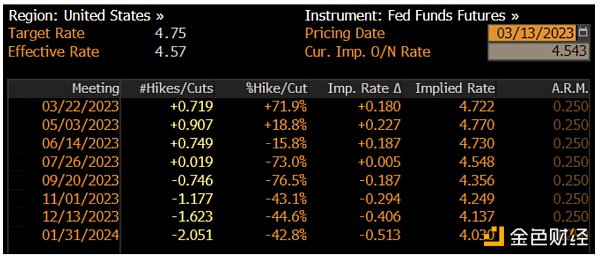

展望未来,我们认为下一个关键事件将是3月22日的联邦公开市场委员会(FOMC)会议。考虑到最近的市场事件,美联储似乎不太可能继续其激进的加息政策。市场预期大多为加息25个基点,但如果银行业问题持续存在,美联储可能会决定完全放松管控,并于本月停止加息。值得注意的是,利率的快速上涨是SVB倒闭的一个关键因素,因此,在美国历史上第二大银行倒闭后不到两周内,美联储似乎不太可能继续采取激进措施。

图8:联邦公开市场委员会利率预测(来源:Bloomberg,2023年3月13日)

在美联储不太可能继续激进加息的情况下,我们认为加密货币的前景将继续向好。纵观加密货币历史,加密货币受益于量化宽松措施,我们认为加密货币应受益于任何政府支出或干预。最终,最近这些银行的纷纷倒闭再次提醒我们关于部分准备金银行存在的风险,并有可能推动自我主权和比特币、以太坊等去中心化数字资产的进一步采用。