作者:Chris Powers

熊市发展到现在,稳定币市场已经暗流涌动。

稳定币是最成功的加密资产类别之一,或者至少可以说是最容易获得大规模市场采用的产品之一。2020年底,算法稳定币大量出现,稳定币市场开始走向繁荣。其通过Curve轻松为其他稳定币注入流动性。

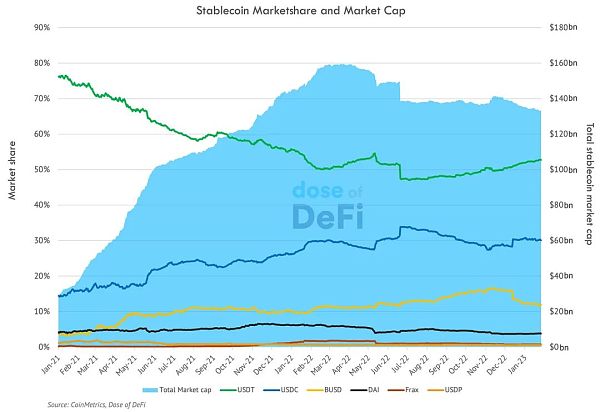

尽管此后许多算法稳定币都失败了,并且引起了世界各地政策制定者的注意,比如轰动业内的Terra 400亿美元的崩溃, 但对我们来说,除了看热闹还有两个更重要的事值得关注: 第一,三巨头(USDT、USDC和BUSD)的崛起,以及争 相划定竞争战线;第二,少数小规模的链上竞争对手开始带着创新的产品设计加入市场竞争。

除了日益激烈的竞争和监管动态之外,稳定币市场经过这些动荡也发生了巨大变化。比如最近的高利率环境为中心化发行的稳定币带来了巨大的收入机会,传统金融提供了更有吸引力的收益率,但也降低了链上稳定币的吸引力。

总而言之,就渗透到传统金融和全球支付网络而言,稳定币可能会继续成为加密世界的领头羊。尽管监管压力将会收紧, 对我们来说,最有趣的是稳定币仍然有能力在信贷市场解锁的链上进行创新,以及编程和Token化 方面带来的新兴机会。

稳定币三巨头

没有人比三大稳定币(USDT、USDC、BUSD)更密切地关注着政策动态。它们已经或多或少受到了某些监管,它们中的每一个都在美国政府的要求下阻止了某些地址的交易。

USDC和BUSD(或Paxos)一直在呼吁更多的稳定币监管,将其视为缓解机构投资者恐惧的一种方式,并努力保持不赴“稳定币”Terra的后尘。制定稳定币法案,比如规范大型稳定币发行人可以持有的资产,是业内对华盛顿监管政策的普遍猜测。 不过不管结果如何,不可否认的是USDT、USDC和BUSD之间的竞争日益加 剧。

在过去的两个月里,USDT的市场份额显著上升

Tether(USDT)是稳定币里面的OG(OG:old gun,意思是: 元老,也表示最顶级、最厉害),其发展根源可以追溯到2015年的比特币侧链Omnichain。 到目前为止,它仍然是市场领导者之一,但领先优势已经缩小,从75%的市场份额降至略高于50% 。 与USDC和BUSD不同,可能是没有努力US监管机构打好关系。然而, 鉴 于其对美元银行系统的核心依赖,它别无选择,只能遵守他们的规则。

而Tether的赎回用户群也更加有限。BUSD和USDC都允许几乎任何用户将稳定币 兑换成银行账户中的美元。 但Tether(不包括US散户投资者)对赎回收取0.1%的费用(最高1000美元),并要求单笔赎回需超过10万美元。这意味着它的挂钩由大型做市商和DEX强制执行。

USDC比较迎合美国的政策,一些人认为它最好的情况是真正成为美国官方数字货币,只是目前还没有消息表明美国政府有这方面的打算。 自2021年初以来,USDC一直在争夺Tether的领先地位,直到在过去六个月中达到超 过30%的市场份额。 USDC希望随着自己加密技术的专业化,会更受到机构投资者的喜欢。

与USDT或BUSD相比,USDC也不太关注CEX交易。相反,它更多地关注支付以及跨链传输协议的计划,更希望通过 USDC 完成横跨九条公链的中心化跨链支付。

崭露头角的竞争者

-

MakerDAO:飞得离太阳太近

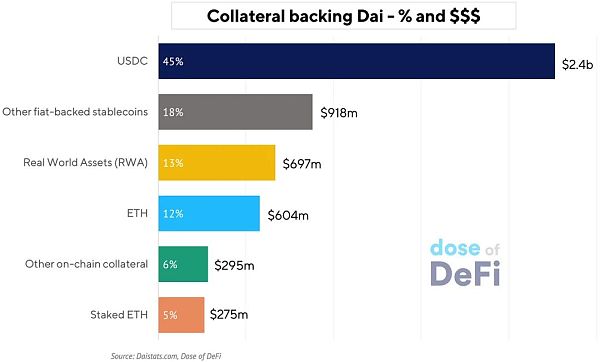

从2020年到2022年的大部分时间里,OG的稳定币DAI形成了对USDC的依赖,有些人称之为“包装的美元”。一番反思之后,创始人鲁恩·克里斯滕森安排了一个计划,旨在让MakerDAO摆脱对美元的依赖,成为一个真正独立和稳定的价值存储。

不过这个计划效果反响不佳。 MakerDAO发现自己面临的潜在难题是 每个创新稳定币的创造者最终都会遇到的:如何完全依靠链上资产和执行机制来扩大和增加供应 。MakerDAO在2021年和2022年不断增长,但这种增长是有代价的:它现在近60%由法定稳定币支持。

图源:Daistats.com

这突显了一个事实:对链上稳定币的需求多余支持 它的链上抵押品。

展望未来,虽然MakerDAO正在推进战略举措,比如将DAI储蓄率(DSR)提高到1%,并分叉Aave v3的前端以加强其地位,但此举也并非百利而无一害。它既想要去中心化,又想要实现快速增长:比如允许DAI用$MKR抵押品铸造,大举押注于易于监管的现实世界资产(RWA),但也要全力应对监管。

-

Aave的GHO:主要关于网络展开

围绕Aave等二级借代平台推出稳定币计划的传言已经存在了一段时间。这些借代协议已经拥有了推出稳定币所需的关键基础设施,也有了快速清算隐形头寸(即款项)的能力。

不过为什么借代协议也要创建自己的稳定币? 原因与CEX拥有自己的首选稳定币相同:为其生态系统创建锁定物。

Aave的GHO稳定币即将推出,上个月已经在测试网上完成部署。就其设计而言,它没有提供任何新东西;它成功与否将取决于Aave的网络效应。实现部署到更多网络和上市更多资产,从这个意义上说,Aave已经击败了Compound。

吸引持续的链上借代需求是一项艰巨的任务,但Aave多年来一直在这方面处于引领地位。就像一家分销广泛的银行一样,Aave将尝试利用其现有的贷款客户向GHO追加销售。

-

crvUSD和Gyroscope:创新的核心设计

但与Aave不同的是,crvUSD将基于一 种新的创新设计,清算将被一种特殊用途的AMM所取代。 提高抵押品效率的一种方法是通过流动性提供从中赚取费用,事实上,crvUSD 将得到抵押品的支持,抵押品也是 ETH 和美元的做市商。

crvUSD的白皮书又厚又重,充满了数学定理,但它确实展示了一种新的稳定币设计,可以证明在效率和吸引新的链上借代需求方面取得突破。这种设计是否能解决Curve的问题应该很快见分晓。

Gyroscope是另一种即将在以太坊上 推出的新稳定币,具有创新设计。它旨在通过元聚合和索引来限制对单个预言机提要价格的依赖。 它还引入了Maker的Peg稳定模块的更新版本,该模块将试图防止Gyroscope稳定币($GYD)在寻求挂钩稳定性时被中心化稳定币所选。Gyroscope在Polygon上线,现在在准备启动主网。(Peg:Peg Stabilization Module锚定稳定模块,是一种基于Dai 的固定价格货币互换协议,目的是在市场外部冲击的情况下,给Dai 的价格提供双边缓冲保护。在一定的总额度下,用户可以将如USDC 等稳定币1:1 铸成新的Dai。)

-

Frax:去中心化金融的一站式商店

也许没有一个去中心化金融项目比Frax在过去一年发展得更好。在2021年通过一些庞氏经济学成功无融资创业后,它建立了关键的合作伙伴关系,围绕去中心化金融整合了Frax。

Frax开发的不仅仅是一种稳 定币,而是一个由不同金融产品和服务组成的生态系统。 最近,它推出了有史以来最成功的ETH流动性质押衍生品之一(LSD)。Frax在依赖集中的USDC支持方面与MakerDAO有同样的问题,但其较小的规模意味着它更容易摆脱负面影响。任何稳定币的成功最终都将归结为拥有大量用户希望在该稳定币中承担债务,而Frax已经证明了其能在多个垂直产品中增加市场份额的能力。

Frax最初是一种部分支持的算法稳定币,但现在正在转向完全支持,上个月底也通过了FIP-188 提案投票。这将激发对Frax的更多信心,但也意味着它将更难扩展,因为它会遇到与MakerDao和DAI类似的问题: 如何完全依 靠链上资产和执行机制来扩大和增加供应 。

-

LUSD&RAI:抵制集中 抵押品诱惑

许多 DeFi 顽固分子和 ETH 极端主义者渴望单一抵押品 DAI,而 DAI 以前完全以 ETH 支持。 Liquity的LUSD和Reflexer的Rai是目前唯一仍然存在的ETH稳定币。

在2021年夏天Rai曾尝试成为非USD稳定币,最终,它未能为其稳定币产生足够的需求,其“非治理”设计阻止了对核心协议的任何更改。

Rai的联合创始人之一Ameem Solemani解释说ETH在一个流动性质押衍生品的世界里不是很好的抵押品。这种衍生品具有相同的可替代性,但有内在的收益率。ETH可能很快成为以太坊上最受欢迎的抵押品。

这对LUSD的流动性来说可能是个问题,该稳定币完全由ETH支持,拥有较低的抵押比率(110%),以及无利率结构和LUSD持有者通过清算获 得收益的途径。

过去六个月,它的价值一直坚保持在1美元以上,但现在正在缓慢下降。尽管一些人现在吹捧ETH抵押品,但如果借款人更喜欢收益率与LSD相同的ETH,Liquity会保持竞争力吗?

重要的是要记住规模上的差异。Rai 最高为 1 亿美元。Frax 为 10 亿美元,Dai 为 50 亿美元。所有这些加起来仍然只占 USDC 规模的 15%,占 USDT 的比例就更少了。尽管在链上印刷自己的货币对于构建贷款产品的生态系统来说永远是诱人的,但法定支持的稳定币仍然是满足区块链上对美元需求的唯一途径。

未来发展如何?

当利率接近0%时,稳定币业务非常简单。这作为货币市场基金来说,有些人已经通过市场操作稳定币获益(最著名的是Tether),但这个收益率很难传递给稳定币持有者。

2022年美联储和其他央行的大规模加息降低了稳定币的收益率机会。 以前,投资者愿意在银行持有稳定币而不是美元,因为他们可以在链上提取更多的收益率。但现在,Compound和Aave的存款利率约为2%,而即使是美元的散户投资者也可以在银行储蓄账户中获得接近4%的利息。

像USDT,USDC和BUSD这样的集中发行的稳定币将需要弄清楚如何将部分收益率传递给其最大 的用户?还是像Ondo Finance这样的小型参与者,为用户提供受监管的Token化版本的传统证券? 这些产品仅适用于合格(有钱)投资者,它们的购买价格至少为10万美元,但由美国政府短期债务支持的4.7%链上收益率非常有吸引力。

我们可以很容易地想象USDT和BUSD将跟随USDC及其母公司Coinbase的脚步,Coinbase现在向MakerDAO提供1.5%的利息,用于其Dai peg-stability模块(PSM)中使用的所有USDC。 其他链上项目需要法定稳定币作为支持,因此不难想象中心化发行的稳定币和链上DAO 之间会有更多协商的利益分享协议。

然而,很难想象链上其他竞争者也会像三大稳定币那样发挥作用,尽管每一种都是加密帝国 的货币之一。

如果未来是链上的,这就引出了一个问题, 即链上支持的稳定币(DAI、Frax、LUSD等)是 否会在USDC和其他USD支持的稳定币上占据一席之地呢?