美联储尝试定调12月加息和终端利率 两个观点助力判断行情

今天最重要的新闻应该就是这条Nick的推文了,虽然内容很少,但阐述的信息却很丰富,虽然明面上看只有三个内容,但是细节分析的话可以找到一个疑问点。先说明面上的三个,首先就是阐述了美联储的官员基本确定了12月加息50个基点这个力度,这也和预期一样。但实际上是否能完全信任这个数据呢?

答案是否定的,在今年六月的时候,鲍威尔一直说加息不会超过50个基点,75个基点完全没有考虑。但是后来CPI的数据出现后,直接爆表到8.6%,结果就是鲍威尔食言将加息推到了75个基点,也是美联储在2022年的第一个75基点。也是这次之后美联储放弃了预期管理。所以说这次确实是100%加息50基点仍然不能全信。

重点的博弈还是在13日公布的美国11月CPI的数据,当然Nick的推文是基本定调,只要是通胀不高的过分50个基点还是没有问题的。而从目前的数据来看,因为石油价格下降通胀降低的概率依然是较大的。其它的包括食物和住房在内应该不会托通胀的后腿,起码是对11月的通胀影响不会很大。

Nick说的第二个信息就是对于二月份加息50个基点或者是25个基点之间,美联储官员有较为激烈的争论,并且引申出2023年可能会进一步加息的结论。其实这个内容很有趣,要知道目前还没有到议息会议的时候,更多的还是处于辩论的阶段,甚至就像前边说的11月的CPI数据还没有出来,只是因为非农就考虑加大加息。

虽然非农的事情也是在我们的预期之内,甚至在非农数据后我已经把终端利率提升到了5.25%,但这更像是美联储的预期管理,而不是真正的定调。尤其是在Nick的推文公布后风险市场出现了大幅度的下跌,带动了美元指数上涨回到105的上方,就是因为市场再一次预期美联储的终端利率会增加。

而疑问点也在这里出现,Nick的推文仅仅说了二月加息会出现50和25个基点之间的争夺,并没有说最终选择了50个基点,甚至为什么会说二月加息50个基点就代表会继续加大加息的力度。这是说不通的,毕竟如果12月加息50的话,2022年的利率会定格在4.5%。那么即便是2023年2月加息50,也仅仅是提升利率到5%。

要知道中间还间隔了12月和1月这两个月的非农的数据,虽然现在是看到因为非农增涨而导致的工资的上涨,但并不代表2023年的第一季度仍然是处于上涨的状态。本身就有部分机构预期美联储会在2023年的2月选择加息50个基点然后就开始暂定加息,并且视实际的情况而继续调整,这才是最正常的。

如果是在CPI后Nick发出这样的言论还有可能是代表了美联储的预期没有实现,但是在通胀数据之前就开始表态是不是早了点。毕竟如果CPI的数据确实是好于预期,那么是否还能继续减持加大加息的力度呢?这也是看到Nick推文后的一个疑问,毕竟加息是为了通胀服务的,没有理由通胀下来后还选择预期大幅度加息。

而第二个疑问就是美国经济的衰退,最近几天我们不论是在推文还是在视频中都更多的阐述了衰退才是取代了加息缩表在2023年最大的博弈。而因为经济衰退的原因就是因为更大的加息,而博弈点就在于就业保持的强劲。说人话就是因为美国就业处于旺盛的阶段,说明了商业还是有利可图,就必然不会轻易的进入衰退。

虽然我们知道了美联储自身的博弈就是通胀和衰退的博弈,毕竟相对于通胀来说,衰退只要放水就可以解决,而放水的条件就是通胀达到了预期。所以鲍威尔才在11月的加息会议后阐述了美联储不怕加息过度的原因。那么分析到这里,前边接连的两个疑问就有了大概的解释。

首先美联储会用预期管理的方式减少公布加息数据前风险市场对于美联储的猜测,避免有分析师或者是投资者解读美联储会出现转向,尤其是在彭博社的新闻中最近一直可以看到“美联储即将转向”这样的标题。尤其是随着中国的逐步放开,反而是促进了美国大宗交易走高的主要原因,而这些都不是美联储想要看到的。

而另一个可能会需要前置制约的就是11月份的CPI数据,如果美联储不进行预期管理的话,按照前边我们看到的CPI的预测数据,大概率还是会低于前值,那么市场必然会出现大幅的反弹,这更加不利于美联储对于控制“口袋中的钱”的管理,扼杀在萌芽之中才符合他们的意愿。所以目前我们无需去猜测最终的结果。

只需要去观察风险市场的走势就可以了,尤其是在公布通胀数据之前,风险市场如果可以继续走低,可能才是后期上涨的动力,而如果风险市场继续我行我素的走出上涨行情,可能才会引来美联储更加实质的反击,要知道只有落地的结果才是真正执行的,预期都是随时可以改变的。美联储确实是预期管理的高手。

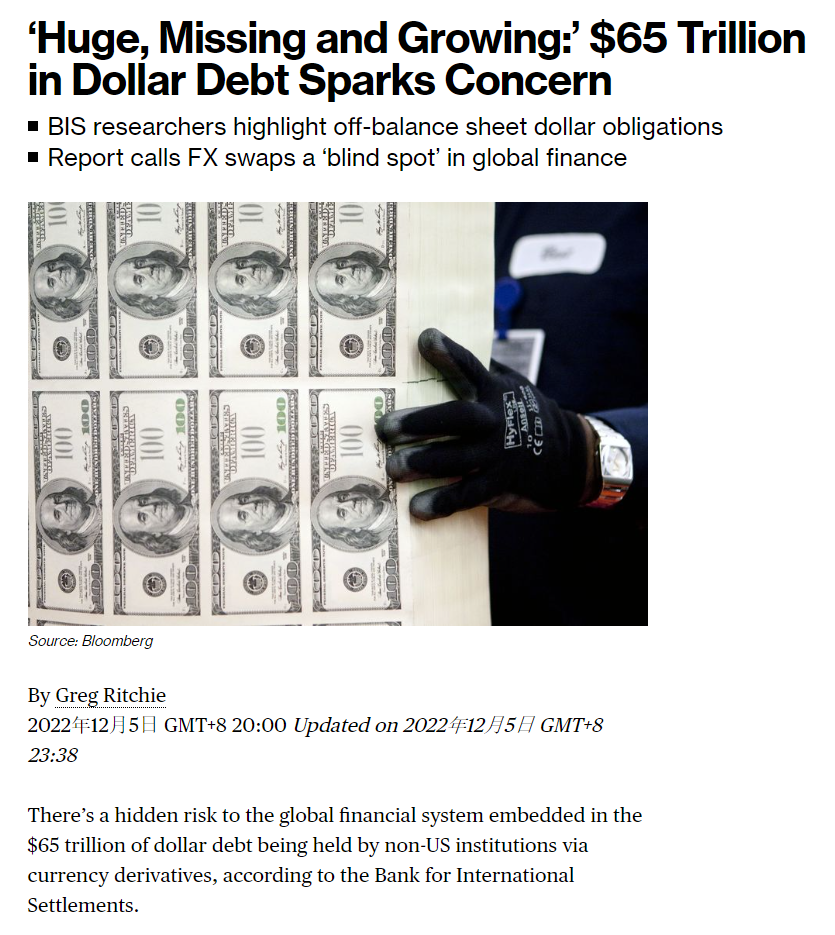

而另外有小伙伴也在关注有关于65万亿美元的外汇负债问题,这个问题其实没有办法去深入的讲,毕竟现在的数据都只是推测,并没有最终的确定,而且基本涉及到的都是外汇掉期和远期交易,如果真正引爆的话就是全球性的金融危机,对于目前来说是没有什么好操心的,有兴趣的小伙伴可以研究一下2008年金融危机。

毕竟对于绝大多数的币市小伙伴来说,币价的走势才是最关心的,宏观层面只因为目前和币市的关系较为密切所以才不得不去关注的,这是正确的。毕竟没有人能开启上帝模式,更多的还是会利用可以掌控的数据(信息)来分析未来的走势。因此,即便不去了解宏观情绪问题也不大,毕竟资金才是情绪的最好表现。

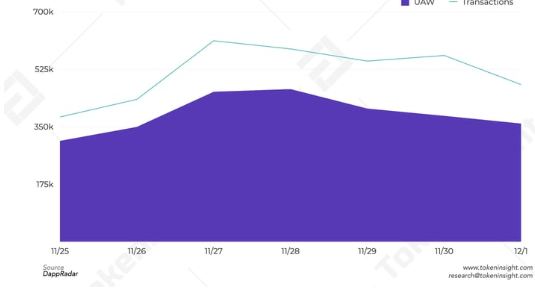

所以币市的资金流动性就是可以数据化的情绪表达方式,哪怕是宏观层面非常的差,但只要有足够的资金买入就依然能走出上涨的行情,相反即便是有BTC现货ETF的通过,但机构都继续选择不入场,没有新的资金加入,币市仍然只能走出反弹,而走不出反转。所以对于宏观情绪不感冒的小伙伴,关注资金才是王道。

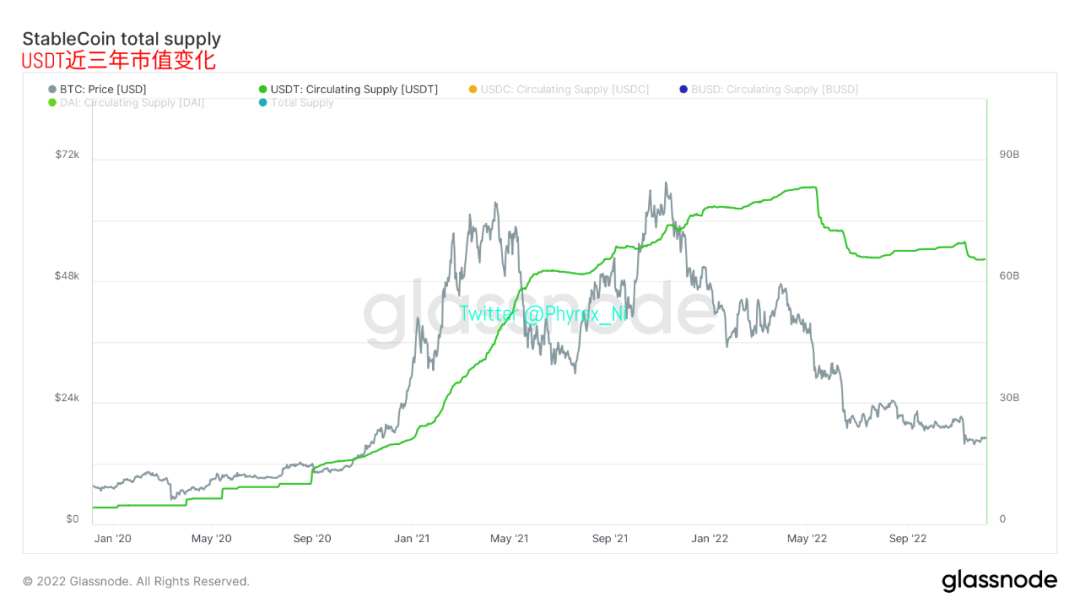

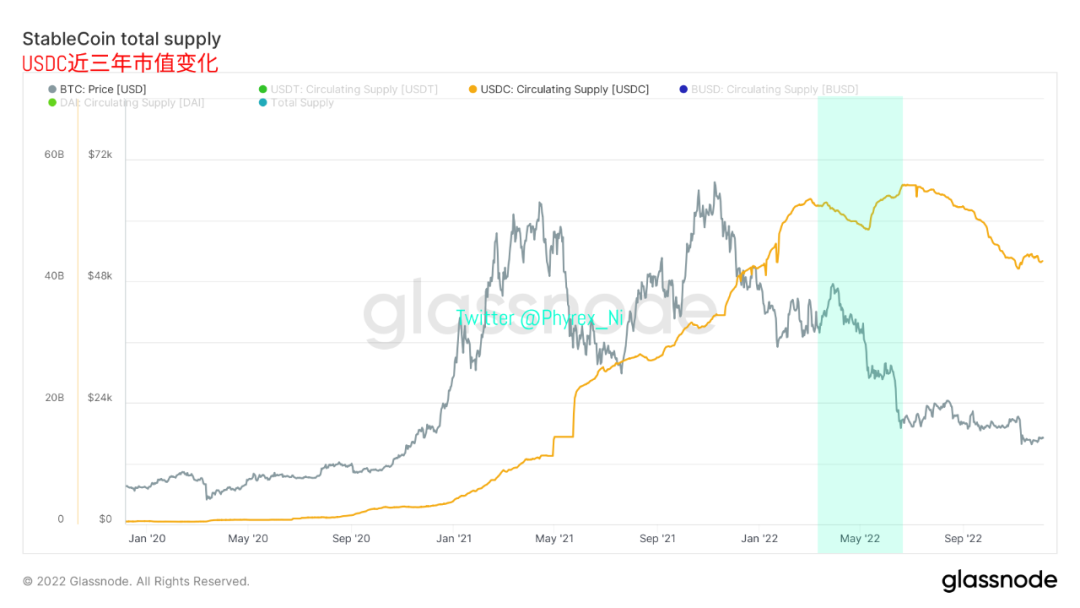

唯一不同的是,宏观情绪面的了解可以尝试做一些短线的交易,而资金量的判断更适合做较为稳定的中长期趋势交易。尤其是从代表了成交主力的USDT市值来看,目前的走势中,在2022年初以前都是处于上涨的趋势,说明不断地有热钱在涌入,这个阶段即便是币价出现了下行,也不代表一定就没有机会。

但是当USDT的市值出现持续性的下降,即便是稳定后也没有出现明显的快速上升趋势,这就代表着外部资金仍然没有进入这个市场的意图,这也反映出了这个阶段的宏观情绪必然是非常的差,更多的资金选择离场,就是因为短期内看不到可以反转的迹象,而在这种情绪带动下,即便是继续留在场内也不敢贸然抄底。

另一个虽然长期都不是购买的主力,但却是购买情绪的风向标,这就是USDC,代表了美元资金的购买力。上次也说过类似的内容,当时引用的例子是黄金的ETF在美国通过后导致了黄金价格的大幅上涨。重点还是因为大量的美国资金进入,都知道美国是风险市场的主力,美国的顶级机构是主力中的主力。

这也是为什么美股的交易量最大,美债是深度最好的国债的原因。因此,作为一个希望变大变强的市场来说,美元的支持才是至关重要的。从数据中可以明显的看到即便是在2021年的3月第一次币市见顶后,不单是USDT在继续加大注入的力度,就连USDC的市值都出现了大幅上升的趋势,不用去揣摩是否有老鼠仓的原因

单纯的从资金量走势来看,不是没有冲高的可能,尤其是在BTC的期货ETF通过后,明显的可以看到来自于美元的资金将USDC冲到了高点(绿色光柱代表了LUNA时期的USDT受到FUD导致的USDC市值增高,所以不做计算)。虽然后边的事情我们都知道了,美联储对于加息的决绝彻底击碎了投资者的期望。

这也导致了USDC和USDT的市值都出现了减少的情况,一直到现在都没有缓解。也正是因为如此,我们可以清晰的知道,一个资金在减少的市场怎么可能会走出反转的情况,即便是沉淀资金并不低于上一个高点。更多的投资者也是在等着更低的价格,而即便有抄底的投资者也会选择低点位的止损止盈。

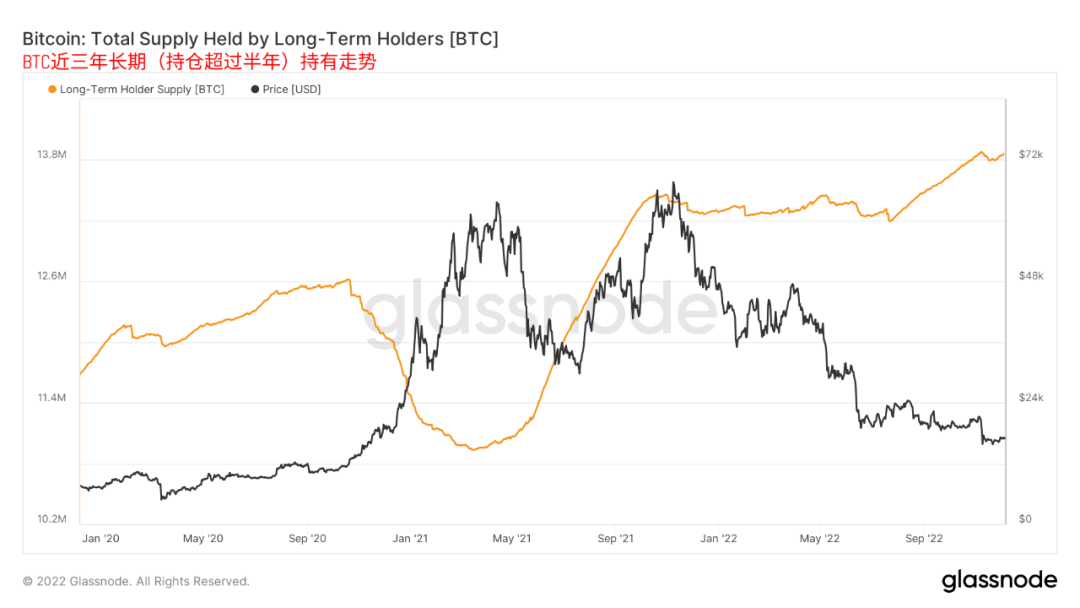

更多的依靠还是少量的“信仰者”通过将BTC和ETH逐渐的转移成长期持有,才可以缓慢的减少二级市场的流动性,为资金的增加奠定基础。这也是除了资金以外,最能判断币价走势的依据。当流动中的筹码越来越少的时候,就代表着更多人愿意以“归零”的心态去博弈未来,或者说是去博弈大周期。

总结

Nick在美联储噤声期的推文代表了美联储对于风险市场的预期管理,对于12月加息50个基点的确认并不能完全的相信,更多的数据依然会却决于11月的CPI数据,尤其是美联储对于终端利率的调整更像是对于市场的预期管理,所以目前最好的做法就是按照美联储的期望,不去下场,不去预期,不去博弈。

而是等待尘埃落地,毕竟对于美联储来说,风险市场的过度走强是对于降低通胀的绊脚石。所以阶段性的走出底部是有可能的,但博弈反转还为时过早。尤其是从币市的稳定币大周期市值来看,不论是当前购买的主力,还是未来购买的主力也都不足以形成反转的趋势,更别说市场已经开始预期2023年的经济衰退。