FTX危机:大无语事件,后续将如何发展?

几天前,我在推特上问了一个问题:“谁会成为这个加密借贷周期中的雷曼兄弟?”许多人说是 FTX,我都一笑置之。我从不相信 FTX 会崩溃。然而,这几天我们就收到了来自各方的消息。它破产的催化剂与以往一样,一家好企业先是过度扩张,再以其不断上升的高估值为抵押,大量获取廉价信贷。随着货币变得昂贵,他们开始藏不住了。但乐观一点,我相信这次加密货币熊市的最后一根蜡烛即将熄灭,我们将走出熊市。

事件回溯

这一切都始于 Coindesk 的一篇文章,该文章描述了泄露的 Alameda 资产负债表的细节。

在其 80 亿美元的负债中,有 2.92 亿美元的“被锁定的 FTT”,还有 74 亿美元的贷款。资产负债表上的其他重要资产包括 33.7 亿美元的加密货币和大量 Solana 区块链的原生代币——2.92 亿美元的“解锁的 SOL”,8.63 亿美元的“锁定的 SOL ”和 4100 万美元的“ SOL 抵押品”。SBF 是 Solana 的早期投资者。其他被提及的代币有 SRM(来自由 SBF 联合创立的去中心化交易所 Serum 的代币)、MAPS、OXY 和 FIDA。此外还有 1.34 亿美元的现金和等价物,以及 20 亿美元的股票证券投资。他们资产负债表上的大部分资产是流动性差的 FTT 代币和一堆垃圾币。

让我们来分析一下为什么 FTT 对 FTX / Alameda 帝国如此重要。

根据 FTT 声明的代币经济,FTX 承诺将使用所有交易费用的三分之一回购 FTT。SBF 拥有 Alameda 的大部分股权,而他不断稀释自己的 FTX 股权,目的是从风投公司获得资本。FTX 的很大一部分收入是通过 Alameda 持有的大量 FTT 股份从 FTX 转移到 Alameda 手中的。据推测,Alameda 获得了大量的 FTT 分配,为 FTX 提供基本的做市服务,并参与了 FTT 首次代币发行。

这对 FTX 投资者来说并不理想,但这并不是对 FTX 偿付能力造成致命打击的原因。真正的问题是 FTX 是否借给 Alameda 钱(很可能是美元或法定稳定币),并使用 Alameda 的 FTT 股份作为抵押品。

如果 FTX 真的将资金贷了出去,这本身也不是一个致命的问题。FTX 可以自由地将其收益贷款给任何人。但最紧迫的问题是,FTX 是否将客户存款再抵押给 Alameda,并将 FTT 作为抵押品。而且,作为 FTX 的一部分,无论 FTT 的价值下跌,还是 Alameda 资产负债表上的一些垃圾币的价值下跌,都会导致 Alameda 破产。最后,如果 Alameda 资不抵债,FTX 会从客户资金中放贷来支撑它吗?这些都是其资产负债表被曝光后人们提出的疑问。

后续将如何发展?

-

FTX 是重新抵押客户资金,还是委婉地“有效”使用了所述资金?

对于这个问题,我们没有明确的答案。不过,币安签署了一份不具约束力的意向书,将全面收购 FTX,并承诺将尝试全额支付所有客户的存款。(Odaily星球日报注:11 月 10 日最新消息,Binance根据尽职调查结果放弃收购FTX。)这表明,FTX 的存款出现挤兑,无法满足客户的所有提款请求。否则,为什么 FTX 需要币安的救助呢?从风投那里获得资本不就可以拯救 Alameda 了吗?

CZ 提到的“两大教训”显然是在暗示 FTX 可能用客户的资金做了一些不正当的事情,因此,当银行挤兑发生时,他们被“抓了个现形”。

上周,有 10 亿美元的存款从 FTX 被提走,这就是导致这一可怕转折的原因。这些只是处理过的提款。我们不知道有多少用户还在眼巴巴地等着拿回他们的钱。

-

Alameda 是资不抵债还是破产?

对于这个问题,我们没有明确的答案。然而,如果 FTX 需要币安的救助,而它的需要的原因是因为 FTX 向 Alameda 提供了财务帮助,那么我们可以假设 Alameda 可能也是“走到底了”。

-

这笔交易真的能达成吗?

一份不具约束力的意向书固然不错,但币安明确承诺收购 FTX 并将其所有债务与其他资产隔开会更好。我猜币安的公司财务人员正忙着调查 FTX 和 Alameda 的财务状况。如果缺口太大,那么我预计币安会放弃这笔交易。(Odaily星球日报注:Arthur 的确预判了 CZ 的预判。)如果币安不能或不愿做这笔交易,没有人能够承受 FTX 带来的巨大损失。

-

如果 FTX 找不到“新主”会怎样?

与 Mt Gox 类似,我们可能会见证另一个破产的结局,储户排队等待收回他们能收回的款项,这可能是一个漫长或短暂的过程。我认为 FTX 资产很复杂,收回任何一部分存款都可能需要很长时间。

-

哪些经营加密借贷的公司对 FTX 和或 Alameda 有敞口?

SBF 是所有加密货币中最原始的信贷之王,他是加密先驱。之前宣称与 SBF 一起投资是致富的必由之路,再看看如今 Solana 面临的窘境。

因此,如果 FTX 有可能利用客户资金拯救 Alameda,那么这两家实体可能会利用自己的声誉,借尽可能多的钱,抓住最后一根稻草。因此,这种可能的未偿付债务很有可能已经影响到其余主要中心化贷款机构的贷款账目。

鉴于这种潜在的巨大风险敞口,问题变成了——最大的中心化银行能否生存下来:

-

谁也无法阻止,也不会阻止美联储主席决心通过继续提高短期利率和缩减美联储资产负债表规模来遏制通胀?

-

LUNA/TerraUSD 的内爆?

-

三箭资本的破产?

-

现在,FTX 和 Alameda 可能破产?

问题 123 已经让 Celsius、BlockFi 和 Voyager 等传奇中心化借贷机构陷入瘫痪。如果 FTX 和 Alameda 破产,这会是今年最严重的雷曼兄弟时刻吗?

虽然我非常看好 2023 年加密货币的前景,但我相信我们的市场行情会创新低,因为每个人都想知道下一个因向 FTX / Alameda 放贷而破产的大机构是谁。

总结

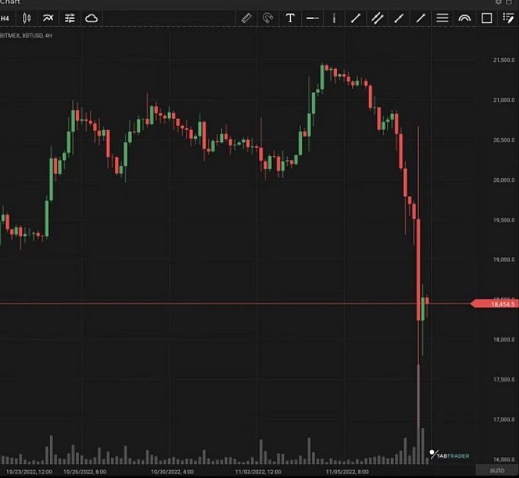

比特币在 BitMEX 的 XBTUSD 永续合约中跌至近 17500 美元。在其他各种现货交易所,比特币也经历了类似的下跌,跌至接近 1.7 万美元的水平。准备好迎接更长时间的低潮吧,因为它就要来了。

但加密货币的优势是,没有一家央行会用新印制的法币来拯救那些鲁莽的公司。加密货币行业将被迫迅速消化这些打击,从而迅速复苏,使其比以往任何时候都更加强大。

在结束这篇文章之前,请允许我明确一点:中心化交易所将永远面临客户不信任的问题。FTX 不是第一家倒闭的知名交易所,也不会是最后一家。但在整个过程中,比特币、以太坊和所有其他区块链上的区块仍在产生和验证。面对中心化实体的失败,去中心化的货币和金融将继续生存和发展下去。

加密多巴胺效应:AI智能体、社交金融与年轻一代应用的融合

无需许可和标准化的金融和应用基础设施,加上资本的自由流动,以及对新奇事物的热情,为超级智能的新应用提供了一个绝佳的实验平台。

从怀疑者到坚定拥护者:回顾特朗普的加密货币转型之路

唐纳德·特朗普从2020年对加密货币的怀疑,转变为2024年的坚定支持者。他承诺放宽监管、解雇现任SEC主席,成立加密货币顾问委员会,并提出建立国家比特币储备以应对债务危机,推动美国在全球加密市场的领导地位。他强烈反对央行数字货币(CBDC),捍卫个人金融自由,并通过接受加密货币捐赠创新竞选筹款方式。同时,特朗普计划利用区块链技术释放经济潜力,将美国打造为“世界加密货币之都”。

报告:新加坡或成下一个“加密热钱聚集地”

超60%的投资者对2025年市场持乐观态度,过半机构计划增加长期持仓。