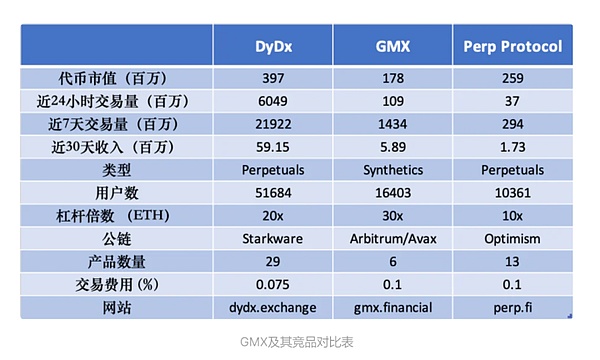

DeFi衍生品潜力还没释放出来——GMX前路几何?

最近看很多人都在聊,都在问GMX这个项目,那么我们就简单的说一下。自DEFI之夏以来,陷入了沉寂,很少出现让人眼前一亮的项目了,而且DEFI还有好多潜力没有被挖掘,尤其是衍生品的潜力还没释放出来,市场有风险对冲、杠杆等需求。GMX就是衍生品里很好的标地。

1, 目前部署在Avalanche、Arbitrum上

2, 用户能进行最高30倍杠杆做多做空加密资产,现在支持的资产还不多,支持以 ETH、WETH、BTC、LINK、UNI、USDC、USDT、DAI、FRAX 作为保证金

,做多做空 ETH、BTC、LINK、UNI

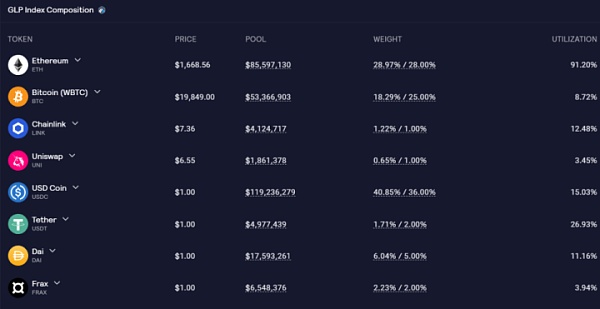

3,平台主要有 2 类参与者,一是杠杆交易用户,二是 LP。LP 提供流动性不是提供交易对流动性,而是提供单一代币(ETH、WETH、BTC、LINK、UNI、USDC、USDT、DAI、FRAX),代币会被兑换为 GLP 并质押。GLP 背后有一定比例的(ETH、WETH、BTC、LINK、UNI、USDC、USDT、DAI、FRAX)一篮子资产作为价值支撑,相当于是一个流动性池。这些代币有一个目标比重,当实际比重偏离目标比重的时候,比如当 FRAX 在池子中的比重超过了目标比重,那么以 FRAX 购买 GLP 的价格会更高,以 FRAX 作为保证金开仓的开仓手续费也会更高,有这样的平衡机制。为了安全性,GLP 的资产组成中,稳定币

占比较高。目前 Arbitrum 上 GLP 池子中资产的比例如下:

4,杠杆交易用户

和 LP 互为交易对手方。当交易用户盈利的时候,LP 亏损,反之亦然。交易用户交易的时候要支付 2 笔费用,一是开仓手续费。二是 borrow fee

,按小时计。同时,GMX 上资产价格是用预言机抓取 binance/FTX 上的价格,滑点低,所以这个平台更适合大额交易、短线交易。

5,协议收入比较好,token terminal

显示,日收入整体维持在 12 万美元以上。根据历史数据,杠杆交易用户长期处于亏损的状况,GLP 池子长期盈利。流通市值 4.09 亿美元,FDV 6.77 亿美元。用户数据也不错。(可能受 Arbitrum 奥德赛影响,是奥德赛活动项目)

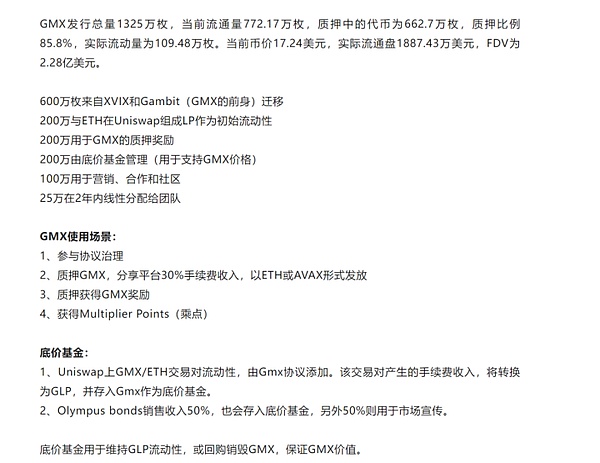

6,交易手续费的分配,30% 给 GMX 质押者,70% 给 GLP 质押者。项目不遗余力激励用户质押代币。质押

GMX 会获得手续费收入、增发的 GMX、esGMX(质押效果等同于 GMX,esGMX 解锁为 GMX 有 1 年的解锁时间)、Multiplier Points(MP,质押 MP 可以获得和质押 GMX 一样多的手续费收益)。质押 GLP 会获得手续费收入。

7,代币 GMX 是治理代币,代币情况如下

整体来看:

1,GMX的机制比较创新

2,代币经济鼓励质押,也会有和 CRV、CVX 类似的飞轮效应

,协议表现好的时候代币流通量小,币价表现应该也会比较好,GLP 价格下跌等情况下,不确定是否会进入下行螺旋(个人认为质押机制设计得太花哨了,更多精力应该放到产品、资产流动性和深度提升,提供通用型解决方案上)

3,协议收入

数据比较好

4,现在支持的资产比较少,GLP 的维稳和支持资产的扩展存在矛盾,引入边缘资产会增加池子的不稳定性,同时用户的开仓选择会变多,所以感觉存在发展限制

5,如果看好去中心化衍生品赛道,GMX 可以小仓位布局

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信,