一文了解 ReFi:它能如何改善自愿碳市场?

货币(钱)有三个用途:交换媒介、记账单位、价值储藏。前两个用途让钱成为了一个很好的工具,第三个用途让钱变成了很多人一生追求的目标。但仔细想来,第三个用途「价值储藏」也是一个工具,是货币发行者用以激励大众实现他们目标的方式。每个基于区块链技术的项目都可以选择发币,一个好的项目可以改变币(钱)带来的「目的性」副作用,让钱更好地成为一个工具,为人服务。

本文首先简要讨论基于借贷利率调控的现代货币体系带来的问题,以及区块链技术对货币体系的革新;其次从区块链项目发币角度聊聊如何让钱成为工具以及什么是 ReFi;最后说说在 ReFi 赛道里,如何用区块链技术去解决自愿碳市场的问题。

钱的来源与调控:现代货币体系

在现代社会,钱(法币,如人民币、美金、英镑等)的使用场景是有史以来最广泛的,金钱文化和消费主义让钱的地位至高无上,人们花大量的时间在赚钱和积累钱。但你再往上一层看,钱是怎么来的又是怎么被分配的呢?

目前的经济框架里,钱的来源就两个:货币(央行印出来的)和借贷。而央行,就是通过控制发行货币的量和调整利率(利率高时信贷减少)来控制你手里的钱的多少。

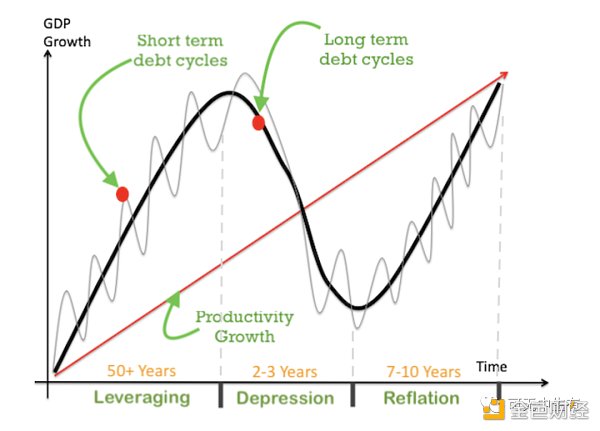

信贷在当前的货币体系中是非常重要的,短期的经济波动几乎完全由信贷(利率)来决定。短期中生产力水平(供给)相对稳定,信贷多少直接决定了需求的多少。我们来看看一个短期信贷周期:央行降低利率增加信贷导致支出增加,一个人的支出是另一个人的收入,收入增加信用度提高进而导致借贷进一步增加,循环往复。因为支出增长速度高于商品生产速度,从而导致物价提高,物价到某一水平后央行为了遏制通货膨胀,会增加利率减少借贷,促使更多提前还款,减少消费。

短期央行可以通过利率来控制市面上的钱,可利率对长期的经济就不怎么起作用了。当每一个短期信贷周期的经济增长和债务增长都超过前一个周期,信贷条件越来越宽松,尽管借很多债务,但收入和资产价格上升(借钱投资导致)使得借款人保持很好的信用。可当偿债成本增加速度超过收入增加速度时,信用开始降低,大量的违约开始出现,金融危机产生,这时财政手段开始干预,用税收进行财富再分配,导致贫富差距进一步增加。

所以你看,通过借贷利率来进行调控的现代社会货币体系会带来两个结果,要么是经济增长,要么是大量违约。经济增长这个目标放在工业社会时期很可行,大规模刺激生产让大家的生活水平都提高了;但在当前的时期,实体经济增长已经出现明显天花板,大规模刺激只能带来更大的负外部性成本(大量的自然资源被破坏)和较小的经济成效;而大量违约这个结果其实不会让直接违约的人买单,而是会让整个社会买单,从而贫富差距进一步增加。

在现在这个高通胀、低经济增长、高失业率的时间点,我们确实看到了当前货币政策的各种问题,所以会让人进一步思考,基于信贷的货币政策应该如何改进?

其实区块链技术的出现起初就是为了解决当前货币体系中的信用问题。2008 年次贷危机时,中本聪希望设计一个不依赖于信用的电子交易系统,让每笔贷款都可以记录到一个单一的区块中,由于分布式透明性和不可篡改性,投资者可以看到 CMO 里的每笔贷款记录。区块链为价值转移提供了一个去中心化的信用体系,不依赖于人类的道德规范,而依赖于计算机的冷静计算,一切基于加密证明而不是信用。

区块链技术解决了信用问题,但又引入了一个新的问题:当信贷消失,利率不再起作用,在加密世界里怎么去调控经济?新的货币政策可以是怎样的?当经济增长这个目标变得不再可持续,怎样的目标是可以被重新引入的?

让钱成为工具:ReFi

钱对大部分人来说是一个目的,你去工作、去做生意、去每天追踪币价都是为了赚钱;但是从货币政策制定者的角度来看,钱是一个工具,通过货币政策(目前是调整利率)来控制人们手里的钱的数量,进而来激励人去实现政策制定者想要达到的目的,比如经济增长、稳定物价、稳定就业。

理解了这个逻辑,我们再回到币圈来看,其实每个可以发币的项目方都是货币政策的制定者,他要是够聪明的话,可以制定自己的货币政策来激励用户去做自己想让用户做的事情。举个例子:最近很火的 stepn,对每天跑步的你来说是你通过跑步赚到了钱;也可以说项目方用赚钱的激励让你每天去跑步了(当然 Stepn 项目方的最终目的不是让你去跑步,但跑步至少是中间目的)。

所以,如果一个币圈项目方,它有一个 for public good 的目的(比如保护大自然♻️,比如关心自己的健康,比如帮助他人);自己发的币又有多个使用场景从而能维持一定的价值;再加上一个优美有效的货币政策,那确实可以通过自己的币去激励用户做好事,反过来也让一群做好事的人赚更多钱。

对项目方来说,自己的币可以成为一个工具去激励用户去达到一定的目的。当项目的目的是保护自然和生物多样性时,就落入 ReFi 的范畴。ReFi (Regenerative Finance) 就是运用钱来激励人去做对生态有帮助的事情,使自然资源再生。 其实 ReFi 不是仅限于币圈,碳市场就是一个 rReFi 市场 -- 用钱刺激企业少排碳:通过给单位碳排放量标价,促使更多企业减少碳排放;通过给单位碳减排量标价,促使更多项目做更有益于生态的事情。

碳市场上链

碳市场

由于温室气体的排放具有负外部性,因此从环境经济学的角度减少温室气体排放需要将排放带来的负外部性内部化,从而达到全社会减排效益最大化的结果。负外部性内部化的解决需要依靠政府政策,顺应「谁污染谁付费」的原则,确定温室气体排放者应为排放一定量的温室气体的权利支付一定费用,这个过程被称为碳定价。

碳定价机制一般分为碳税和碳排放权交易体系。这两种机制在减排机理上有本质区别:前者指政府指定碳价,市场决定最终排放水平,故最终排放量的大小具有不确定性;后者指政府确定最终排放水平,由市场来决定碳价,故碳价大小是不确定的。我们一般所说的碳市场特指碳排放权交易体系下,对单位碳排放量 / 减排量进行交易的市场。

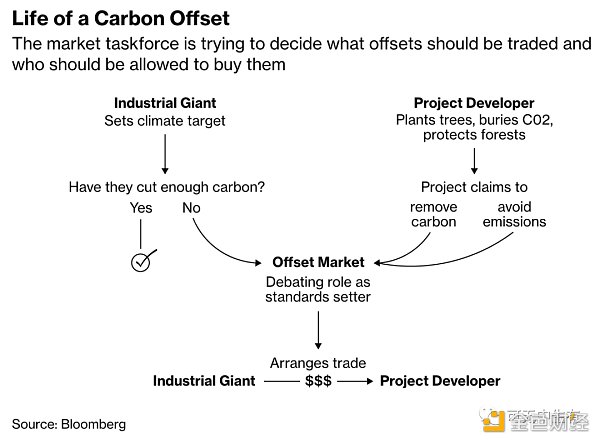

根据市场是否具有(履约)强制性,可将碳市场分为强制性碳市场和自愿性碳市场;其中,强制性碳市场的参与主体主要为控排企业,这些企业被政府规定每年的碳排放只能控制在被分配的碳排放额度内,超出部分就要进行罚款。强制性市场的交易产品主要为碳排放配额:没用完碳排放额度的企业卖给缺少额度的企业(为了履约)。自愿性碳市场参与主体主要为减排项目 / 企业(卖方)、控排企业(买方),交易产品为碳减排量(碳信用)。比如有一个植树建林的项目,在经过国际组织认证后,可以把自己的碳信用额在自愿性碳市场出售,而买方一般为被政府规定必须控排的企业,他们可以用碳信用额度来变向增加自己的碳排放配额。参与方还有专门投资碳市场的投资者。

自愿碳市场目前有很多问题:

-

是 otc 市场,所以缺少透明度和流动性。中间商赚的差价大约占了减排项目方收入的一半

-

没有价格发现的市场机制

-

除了机构之外个人无法参与

-

进入门槛很高,因为合规成本和 MRV 成本高

区块链技术如何解决自愿碳市场问题?

tokenization:把碳信用 token 化。这里要注意的是,不同项目的碳信用是有细微差别的:比如通过植树造林获得的碳信用和通过制造清洁能源生成的碳信用会不同;年限、国家地区不同,碳信用质量也不同。所以 token 化之后的碳信用在价格上也是有差异的。

carbon pool:把上链成为 token 的碳信用按照不同的标准投入到不同的池子中(引入 DeFi 工具)

tokenization+carbon pool-- 模拟交易所:

-

有利于增加碳市场流动性和价格发现(via 套利)

-

通过持有不同种类的 carbon token,企业也可以对冲碳价的上涨

-

可以增加碳信用的用途,比如当成借贷的抵押品、和 nft 结合、转让赠与等

-

可以增加价格的透明度和双重认证问题

-

token 本身带有很多 MRV (measurement, reporting and verification) 数据,可以帮助提高 MRV 效率,也有利于精准初始定价

-

个人用户也可以进入碳市场

项目

-

regen:注册桥(负责碳信用上链过程)

-

toucan:注册桥(碳信用上链)+ 碳池子

-

Klima DAO:$KLIMA 背后有碳信用 token 的 back,本身是个 ohm fork

基于碳市场的 ReFi 项目,碳 Token 本身的价值是依赖于负外部性内部化的国际准则,所以项目方只需要做碳上链这一个动作就可以让其 Token 自带价格。可是怎么刺激 Token 的需求从而达到最终的让更多人做环保的目的,是目前项目的普遍问题。同时,碳上链这个过程,因为涉及到和国际注册组织 (regiestries) 的合作和线下对项目的 dd 过程,导致上链的过程也是比较缓慢的,怎么去做去中心化的 MRV,也是当前的一个难点。