Bankless:熊市中看好的8个项目

最近我们都在关注跌跌不休的价格走势,但不要忘记 Web3 正处于建设阶段。

熊市使 CEO 能够从基本原则角度进行思考,花更多的时间来打造有意义的技术。随着大批新进的加密用户,有大量的新领域需要建设。2021 年,Web3 领域从 0 发展到 1。现在,我们需要头脑清醒且资金充足的公司按照蓝图做大做强。

今天,我将重点介绍 8 家站在加密世界前沿的项目。他们正在开发一些非常酷的产品。

1. Obol Network——分布式验证器技术(DVT)

官网:Obol.tech

Obol 是“分布式验证器技术”(DVT)的先驱。DVT 可以同时运行在多台机器和客户机上,同时仍然像网络上的单个验证器一样运行。DVT 允许许多计算机联机,并让所有计算机共同参与私钥签名。

这项技术有利于创建具有竞争力的 ETH 质押 基础设施,减少网络垄断。Obol 的目标是让验证器的正常运行时间变得更有竞争力,同时将最大限度降低风险,为质押网络提供公平的竞争环境。

Obol 用例:

-

DAO 不会信任单个成员质押其资金库的 ETH,但可能会信任一组成员共同运行验证器,并共担责任;

-

成员不会单独拥有 32 个 ETH,但可以将所有 ETH 聚集,构建一个共享节点;

-

托管人可能不会把客户的 ETH 托付给单一的质押运营商,但他们可能会信任通过 Obol 技术合作的运营商网络。

Obol 如何脱颖而出:

-

Obol 被集成到每个质押协议和消费者质押软件中;

-

每家质押服务公司和协议( Coinbase Cloud、 Lido 、 RocketPool )都通过 Obol 和 DVT 分担验证风险;

-

流动性质押衍生品(stETH、rETH 等)的数量和质量显著增长,具有竞争力;

-

ETH 质押玩家能够通过 Coinbase 等专业化和有竞争力的服务进行竞争。

2. LI.FI——L2 跨链 桥和 DEX 聚合器的聚合器

官网:LI.FI

链接“ 9 个跨链桥,15 条公链,和所有 DEX”

随着 DeFi 的长期增长,DeFi 中的资产和链的数量将以一个数量级的速度增长。LI.FI 正在每个 EVM 兼容链上的每个资产之间建立一个网状的流动性网络。

LI.FI 有 DEX,也有 DEX 聚合器,还支持许多 EVM 链,如 Optimism 、 Arbitrum 、 Avalanche 。LI.FI 还在所有 EVM 链之间建立了许多跨链桥。因为有 9 种不同的跨链桥协议,以及数不清的 DEX,所以从 A 链(资产 X )=到 B 链(资产 Y )的交易路线眼花缭乱。

LI.FI 自动选择最好的交易路线,用最具流动性和最便宜的费用,以最低的成本把资产合理配置。LI.FI 是一个 DEX 聚合器,构建在跨链桥聚合器之上,简化交易。

LI.FI 如何在 DeFi 中脱颖而出:

-

LI.FI 成为无限资产、多链世界中资产与链之间的流动性网状网络;

-

应用程序集成 LI.FI 的小工具可以轻松接入整个加密世界的资本流动;

-

跨多个链持有资产的复杂性被消除;

-

LI.FI 成为在所有链条中指导所有应用程序的解决方案,而不会因高昂的费用或一路下滑而损失资金。

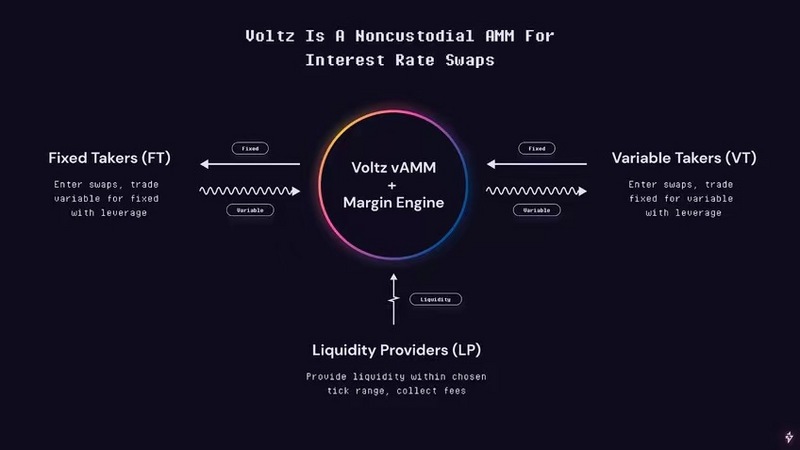

3. Voltz——互联网利率互换 AMM

官网:Voltz.xyz

Voltz 是利率互换 AMM(自动做市商)。Voltz 利用 Uniswap V3 的流动性引擎,建立了一个利率互换市场。Voltz 协议允许用杠杆交易利率。可以用“浮动利率换固定利率”或“固定利率换可变利率”。

收益率可能是加密货币最吸引人之处,Voltz 提供了一种基础设施,围绕收益率资产构建更强大、更具表现力的金融产品。 与原生的互联网债券市场相比,合并后 ETH 的金融化还有很大的发展空间。Voltz 的定位是围绕 ETH 提供复杂的金融工具,或在 DeFi 中提供有收益的资产。

Voltz 如何在加密衍生品中脱颖而出:

-

Voltz 向 DeFi 打开了庞大的利率互换市场;

-

创建新市场,允许交易员以可变回报率综合交易任何资产的利率敞口;

-

全球利率市场不再受央行政策驱动,而是根据 DeFi 的供求动态来驱动;

-

长期博弈。Voltz 协议成为一种可推广的衍生品协议,它超越了利率互换和加密技术,扩展到全球衍生品市场。

4. Tracer——衍生品的 Meta-Protocol

官网:Tracer.Finance

Tracer 是衍生品的 Meta-Protocol。衍生品在加密领域已经是非常受欢迎的产品,但目前的衍生品协议还没有解锁 DeFi 的全部功能。而 Tracer 将 DeFi 的全部核心注入衍生产品。

我认为 Tracer 是“衍生品中的 Uniswap”。Uniswap 可以围绕任何代币进行交易,Tracer 可以围绕任何资产产生衍生品。每个 TracerDAO 产品都附带一个合约。使用 Tracer 的合约,任何价格或数据都可以转化为 期权 、交易或未来产品。

Tracer 如何在 Token 化衍生品中脱颖而出:

-

TracerDAO 的 Token 化衍生产品通过可在 DeFi 中组合,大大提高了资本效率。资本效率让 Tracer 捕获 TVL,交易员只需在 Tracer 中投入 1 美元的资本就可以取得收益;

-

Tracer 的合约使资产的长尾能够接触到复杂的衍生品产品,使其能够获得更广泛的加密社区的市场份额和关注份额(就像 Uniswap);

-

元宇宙的波动变得可控,使 DeFi 的资金库、DAO 和个人能够从长期角度考虑问题;

-

现实世界的商品(水,石油,房地产)可以进入全球衍生品市场,创造出新的金融产品。

5. Blocknative——“链前”层的实时基础设施

官网:Blocknative.com

交易在区块链中执行之前,它们处于一种叫做“mempool”(内存池)的边缘状态,也就是链前层(pre-chain)。验证器从内存池中选择交易,在一个区块中排序,然后将该块添加到区块链。

内存池是一个疯狂、混乱和高度敌对的地方,Blocknative 正在努力照亮内存池的黑暗森林。其产品——gas 检测器已经成为新的行业标准。以前的 Gas 费检测器会查看最近区块的平均 gas 价格,从而估计执行交易所需的 gas 量。这是通过历史数据来预测未来的 gas 价格,是最佳的猜测。

Blocknative 的 gas 费检测器从区块链的角度来查看内存池中交易的 gas 费用,这是在读取未来数据。

Blocknative的 gas 费检测器展示了区块链真正的潜力——区块生产者抢占先机的基础设施。

Blocknative 如何在透明度中脱颖而出:

-

内存池区块链基础结构变得与实际的区块链资源管理器基础结构一样复杂;

-

参与者赚取收益(最终使 ETH 质押者受益最多)。

6. Euler——免许可、治理最小化的货币市场

官网:Euler.finance

Euler 是一种货币市场协议,像 Aave 、 Compound 或 Rari。虽然 Euler 面临着激烈的竞争,但它也有一些独特的亮点。Euler 将 Rari Fuse 池的资产可用性与 Aave 或 Compound 的单一共享流动性池模型的资本效率相结合。

免许可资产借款或贷款

Euler 允许任何拥有 ETH Uniswap V3 交易对的资产进行借贷。Euler 使用 Uniswap V3 作为资产价格的预言机,使用时间加权平均价格算法。

对货币市场而言,未经许可的资产上市风险极大,我们不想用坏帐做好的抵押品。 Euler 治理通过收费层控制这一风险。Euler 模型对借贷领域的资产可用性和资本效率进行了巨大的优化。

改进清算机制

Euler 采用荷兰拍卖式的清算机制。在 Compound 和 Aave 交易中,清算人可以获得一定比例的抵押品,非常大的头寸可以为清算人带来巨额回报,但不利于大储户。

清算成本大多是固定的。清算 1 亿美元头寸的 gas 成本与 1000 美元头寸的成本相同。在 Euler 清算的报酬从 0 美元开始,然后慢慢增加,直到清算人介入并接受这个报酬。这会减少存款人要求的过度担保金额,因为清算罚金被降至最低,从而提高金融体系的资本效率。

Euler 如何在贷款中脱颖而出:

-

Euler 为新资产提供了前所未有的借贷机会;

-

即使已经有借贷机会的资产在 Euler 中也能找到更高的利用率(因此也会有更高的费用);

-

一般来说,更多的资产能够在 DeFi 中获得更多的机会,从而增加整个 DeFi 的净效用。

7. Aztec Network——内置隐私功能的 L2 Rollup

官网:Aztec.Network

Aztec 网络是一个独特的 L2 Rollup,是作为 以太坊 L2 的 Zcash。

Aztec 网络作为 ERC-20 代币交易和其他 DeFi 交互的隐私屏蔽。一旦将存款包含在一个 Rollup 区块中,用户就生成了一组表示存款代币数量的 UTXO 票据。

一旦代币进入 Aztec 网络,所有后续的转账都是保密和匿名的。发送方和接收方的身份被隐藏,交易金额被加密,网络观察者甚至无法看到交易属于哪个资产或服务。

Aztec Connect

Aztec Connect 允许用户将 Aztec 上隐私保护的 ZK 资产带到以太坊的公共DeFi协议中。

Aztec Connect 本质上是以太坊用户的 VPN。 与 VPN 一样,Aztec Connect 隐藏了交易的发起者,并充分保护了用户隐私,同时通过批量处理用户操作降低了 gas 成本。

8. Disco.xyz——元宇宙和现实世界的私人数据包

官网:Disco.xyz

Disco 在 Web3 中开辟一个全新的维度。将把金融的元宇宙(我们目前所处的世界)变成有趣的元宇宙(梦想之地)。

Disco 是元宇宙数据包,是储存社会资本的地方。可以存储参与 DAO、参与 DeFi 应用程序或教育课程结业证书的凭据。任何可以验证的东西都可以放在你的 Disco 数据包中,从而成为元宇宙可以交互的对象。有了 Disco 数据包,可以收集所有所代表的身份证明。

Disco 数据包不受制于任何一套私人密钥。可以自由地交换数据包的私钥,解绑与单个以太坊地址绑定的身份,并将其从最大程度透明的全球账本中删除。

Web2 和 Web3 之间的数据层

虽然 Disco 是一家为风投和 DID 提供服务的公司,但 Disco 只是众多公司中的一个产品。Disco 是第一个在 Web3 身份扮演中利用这些标准的平台。遵守该标准的人越多,网络就会变得越大,有点像 ERC-20 和加密代币。Web2 协议也可以使用这项技术。这些技术标准基于密码学,而且由于 VC 和 DID 没有基于链上,所以可以在整个互联网堆栈上互操作。

通过这项技术,我们最终可以将 Web2 应用的权力结构转变为更以用户为中心的结构。

来源: Bankless

原文作者:David Hoffman

编译:Katie 辜,Odaily 星球日报