美联储大幅加息靴子如期落地,市场短暂宣泄后前路依旧黯淡?

撰文:Se7en

隔夜揭晓的美联储 6 月 FOMC 宣布加息 75 个基点至 1.75%,单次加息幅度创 1994 年以来的近三十年新高,本次加息后,已调整至 2020 年 3 月全球疫情大规模爆发前的水平。

不过由于在本周二公布的美国联邦基金利率期货交易市场预计数据显示,美联储本次决议加息 75 个基点的几率从一周前的 3.9% 骤增至 89%,因此市场对于这一结果已经做好了充分的准备,明确的「鹰派加息」并没有对金融市场造成重创,反而在提前计价的背景下,因鲍威尔在新闻发布会中关于「75 个基点的加息幅度过大,不会成为常规政策」的观点陈述,加密货币市场以及欧美股市迎来短线报复性反弹,齐齐收复了前半周糟糕开局的部分失地。

市场表现

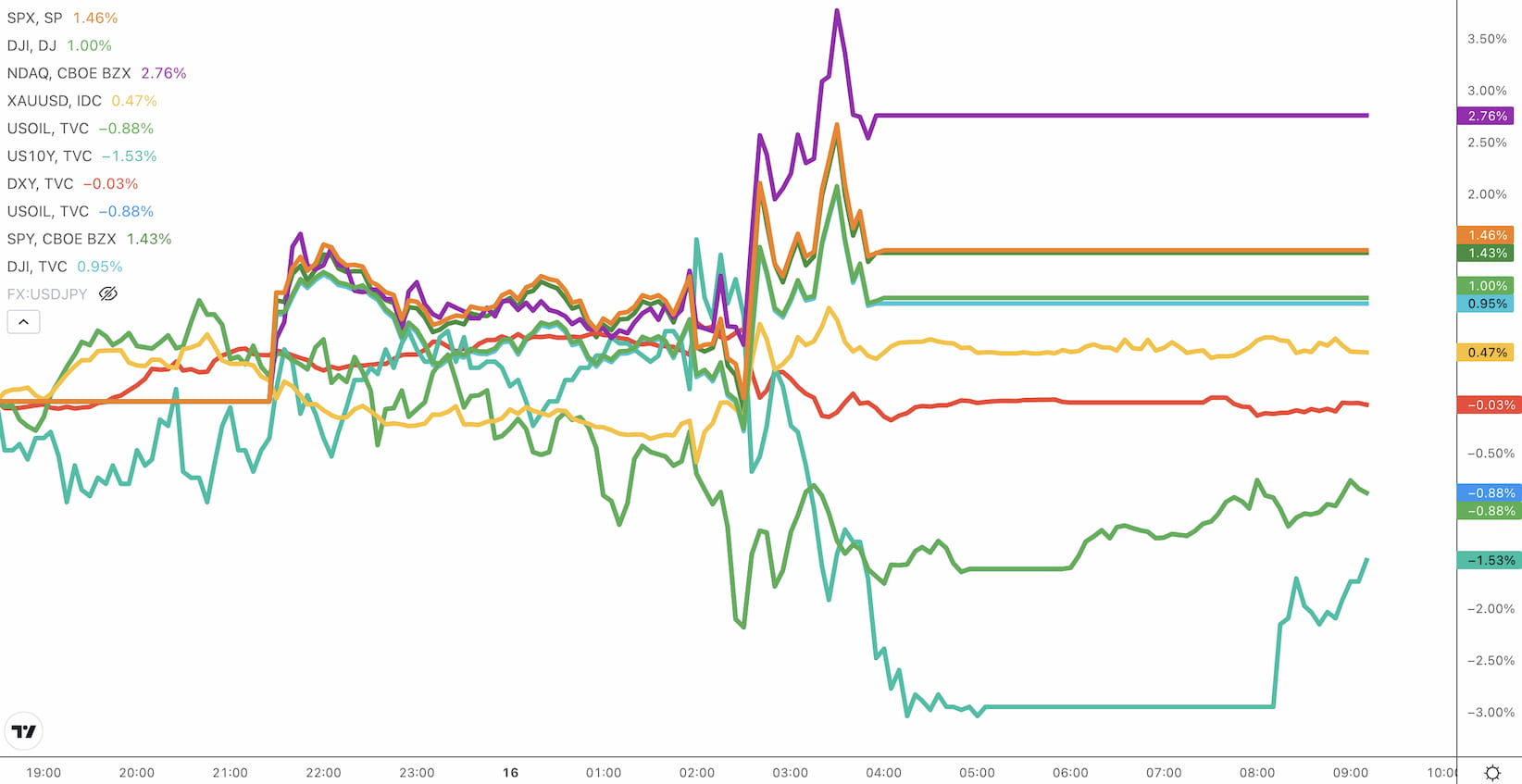

美联储 6 月决议结果公布后,美股、加密货币等风险资产现短时宽幅震荡,并一度逆转了当日稍早的反弹势头,不过在鲍威尔新闻发布会结束后受其关于「大幅加息并非常规政策」的描述影响,风险资产普遍迎来反弹。

比特币及以太坊均自去年年初以来的近 18 个月低点位置反弹,截止发文时比特币暂报 22700 U,迫近 23000 U 整数关口,以太坊同步收复了 1200 U 整数关口,成功收复了昨日盘中的所有跌幅。

标普 500 及纳斯达克指数昨日盘中一波三折,盘初快速上涨的势头被美联储利率决议打断,并快速回吐了日内的几乎全数涨幅,不过鲍威尔新闻发布会结束后美股重拾涨势,收盘前创出了日内新高。标普 500 指数收涨 1.46%,报 3789.99 点,自近 17 个月低点反弹,道琼斯指涨逾 1%,报 30668.53 点。纳斯达克指数收涨 2.50%,报 11099.15 点。科技股以及加密相关个股表现抢眼,截止收盘 Meta 涨超 3%,亚马逊涨超 5%,苹果涨 2%,微软涨近 3%,普遍自超一年低点反弹。MicroStrategy 盘前跌超 2%,不过开盘后大涨近 13%,Coinbase 也取得了超 6% 的单日涨幅。

美联储加息决议公布后,美元指数一度刷新了近 20 年新高,不过在鲍威尔新闻发布会期间再度转跌,目前已跌回至 105 整数关口下方。离岸人民币盘中升破 6.72,鲍威尔新闻发布会临近结束时,离岸人民币兑美元涨超 800 点,刷新日高至 6.6669 元。

美国 10 年期基债收益率日内一度跌破 3.3%,30 年期长债收益率迫近 3.32%。对货币政策更敏感的两年期美债收益率日内一度跌破 3.20%,五年期收益率跌至 3.38%。五年期美债与 10 年和 30 年期长债收益率曲线持续倒挂,代表衰退风险仍存。

现货黄金在美联储决议公布后迅速冲高,一度收复了 1840 美元关口,日内涨幅达 1.6%,截止发文时现货黄金价格略有回落暂报 1834 美元,不过相比昨日美盘盘初仍保有约 1% 的涨幅。

速览美联储 6 月利率决议结果

在 6 月的决议声明中,美联储重申了寻求实现充分就业和长期通胀达到 2% 的双重目标,但删除了此前声明中「伴随适宜地坚定(收紧)货币政策的立场,(FOMC)委员会预计,通胀将回到 2% 的长期通胀目标,且劳动力市场将保持强劲」的措辞。取而代之的是「 (FOMC)委员会强烈承诺,将让通胀率回落至 2% 这一目标 」这一相对激进的表态。

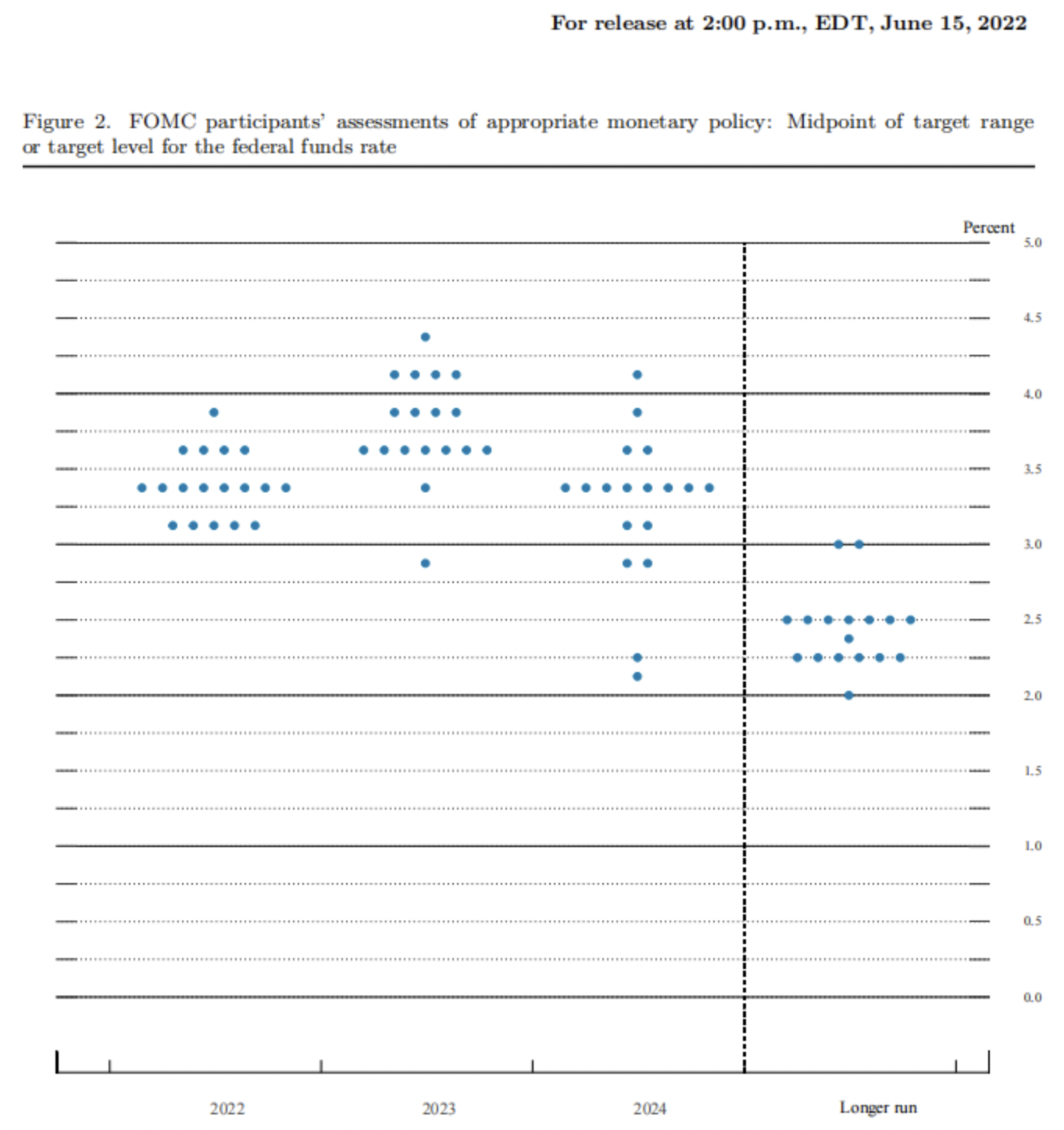

此外,点阵图显示目前所有美联储官员均预计截止今年年底,利率水平将被上调至 3% 以上,而在一个月前还仅有一位官员有如此预期。此外大多数官员预期在 2024 年时,利率水平仍将保持在 3% 以上。

本次声明中在描述经济现状时称「一季度小幅下行后,总体经济活动看来已经回升」,并未沿用 5 月声明中关于「虽然一季度经济活动总体放缓,但家庭支出和企业固定投资仍强劲」的表达。

关于就业称「近几个月就业增长强劲,失业率已保持在相对较低的水平」,并未沿用此前「失业率明显下降」的描述。

关于通胀、俄乌冲突以及中国疫情对于供应链的影响等方面的措辞基本沿用了此前两次利率决议声明中的措辞。不过删除了「美国经济所受(俄乌冲突)影响有很高的不确定性」的表达,并称俄乌冲突「正在对经济活动施压」。

此外,本次声明重申将继续按 5 月公布的缩表路线减持国债、机构债和机构 MBS。

速览鲍威尔决议后新闻发布会演讲

鲍威尔在新闻发布会中指出, 通胀形势令美联储 6 月加息 75 个基点,预计这不会成为常态 。通胀预期在上涨,因此认为这次需要采取激进行动。美联储需要先发制人行动,这样之后有更多选择余地。

5 月议息会议以来,通胀意外上升,未来几个月将寻找通胀下降的有力证据。FOMC 正迅猛地提升利率至更加正常的水平。 美联储下次利率决议将在单次加息 50 个基点和加息 75 个基点之间「二选一」。

鲍威尔直言 6 月份的 CPI 数据「让人触目惊心,我们也注意到了。之所以今天决定加息 75 基点,除了 5 月份 CPI 高于预期外,还有一个因素就是消费者的通胀预期」。

鲍威尔表示,美联储坚定地致力于让通胀回落。美联储有工具来恢复价格稳定,必须降低通货膨胀来帮助实现更多新增就业。数据显示,短期通胀居高不下,但中期内大幅下降,通胀预期仍然存在,通胀预期是本次加息 75 个基点的重要因素。长期预期表明,美国通胀将急剧回落。重要的是,让长期通胀预期保持在低位。 美联储「将坚定不移地」把通胀目标锚定在 2%。 鲍威尔强调美联储高度关注高通胀风险,并坚决致力于降低通胀,美联储的政策一直在适应,并将继续这样做。

鲍威尔称,美国经济强劲,有能力应对金融政策的紧缩。美联储不会试图诱发美国经济衰退,目前也「没有迹象」显示出美国经济出现更广泛的放缓。市场似乎对美联储的量化紧缩(QT)进程感到满意。没理由认为 FOMC 的 QT 将引非发流动性问题。

关于未来的担忧

在美联储「如期」进行了激进加息后,分析师对于未来的态度并没有像隔夜金融市场的表现一般乐观,有声音指出这种激进加息几乎「明示」了美国经济将放缓,风险资产将继续面临冲击,而之后美联储甚至将被迫开始降息。

宏利资产管理公司宏观策略全球主管 Frances Donald 分析称,今天的关键是美联储正在赶上市场的想法:提前加息推动失业率上升,然后在 2024 年降息。 美联储(似乎)很乐于见加息至经济疲软,随后启动降息。 我们预计宽松周期将在 2023 年就会启动,而不是 2024 年。

投资机构 Principal Global Investors 首席全球策略师 Seema Shah 表示,市场虽然非常担心会直接加息 100 个基点,但是对 75 个基点的加息幅度已经做好了充分的准备,所以今天的决定并没有带来非常明显的即时性负面冲击。但是, 一旦(通胀)数据开始以更快的速度上冲,股市可能会再次下跌,而信贷市场必然会面临更大的痛苦。 无论你怎么看,痛苦不是在今天就是在明天。

投资机构 US Global Investors 的首席交易员 Michael Matousek 指出,投资者将改变他们的策略,不再买入势头强劲的股票,而是寻找超跌的个股并尝试进行风险管理,我们已经无法乘上美联储的东风。更高的利率是调节通胀的必要措施,困难在于降低通胀的唯一方法是让经济放缓,我们知道 投资者可能会在经济放缓之前抛售风险资产。