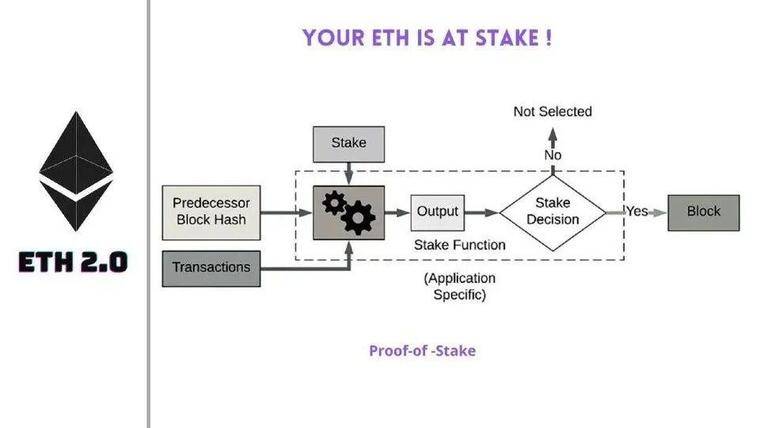

ETH2 的质押机制

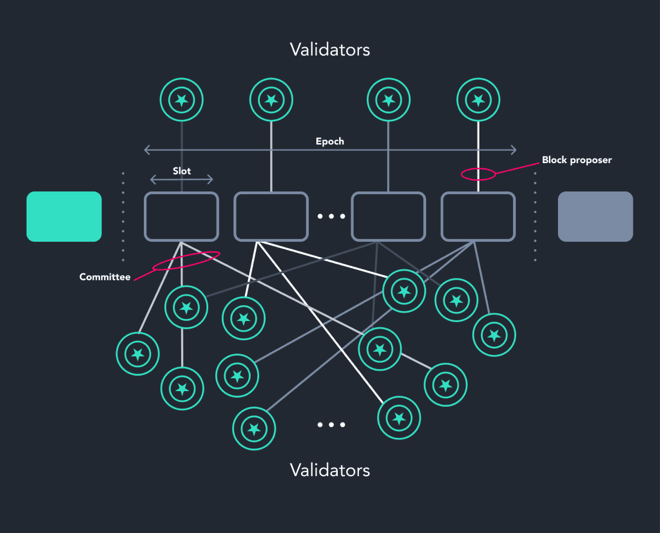

2020年12月 ETH2 开启了第一阶段,ETH2 信标链 推出后 ETH 将从 POW 逐步转为 POS,ETH 网络将受提供32个 ETH 的验证者保护,ETH2 验证者的职责包括处理交易、对交易数据的存储、在主链中添加并添加区块。对 ETH 网络正确履行职责的验证者能够获得 ETH 奖励,未能履行验证者职责或作恶的验证者会受到惩罚损失 ETH 。

ETH2 的主要目的是为了维护一个更好的去中心化网络,鼓励分权让每个节点的门槛为 32 个 ETH。通过更主动的验证者来增强区块的安全性,让用户的使用更方便,让以太坊更具有扩展性,同时也响应绿色环保的理念推进碳中和,最重要的是让 ETH 持有者作为验证者获得更多奖励。

ETH2 的质押特点:

① 至少为 32 个 ETH 或 32 倍数的 ETH

② 无法质押给其他验证者

③ 目前无法从信标链退出

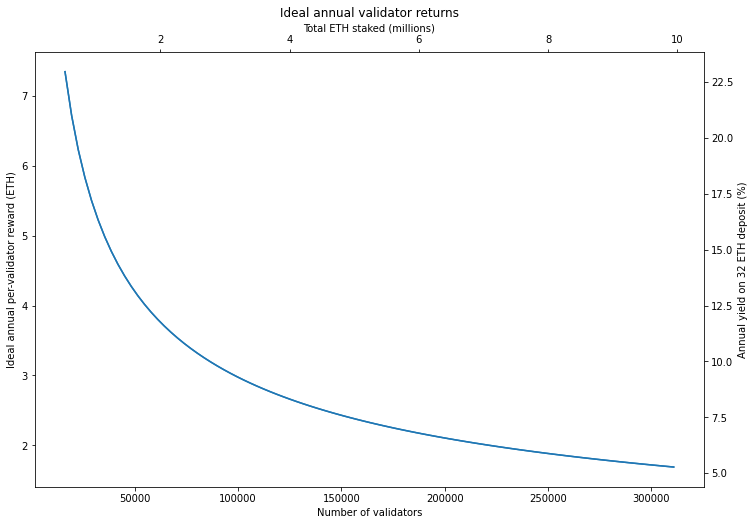

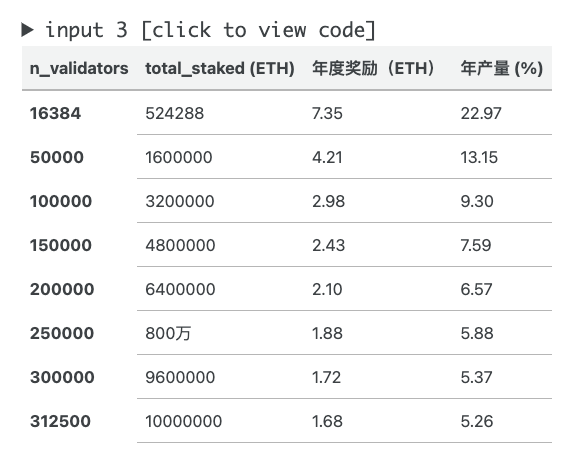

④ ETH2 质押的数量越多,整体收益就越低

图片引用 @pintail

信标链和主链的合并将在 2022 年初进行,ETH2 会产生一些新的变化。

ETH2 的现状

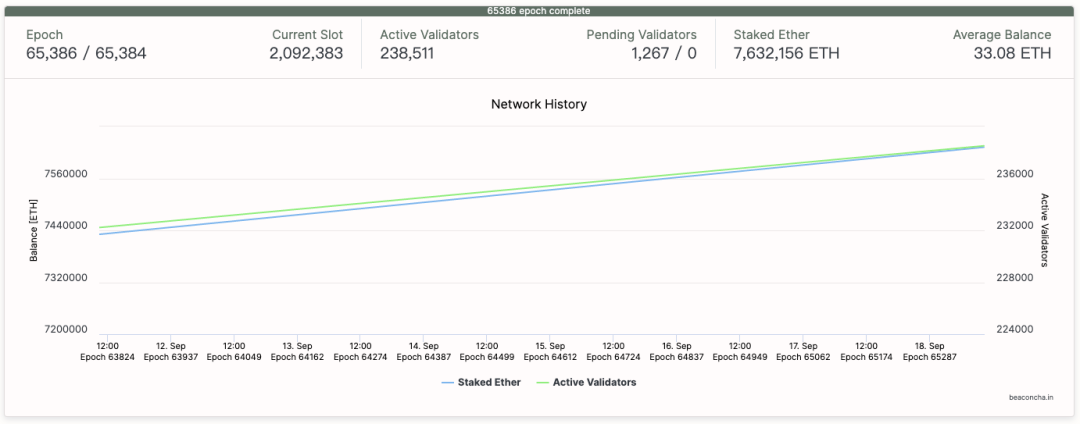

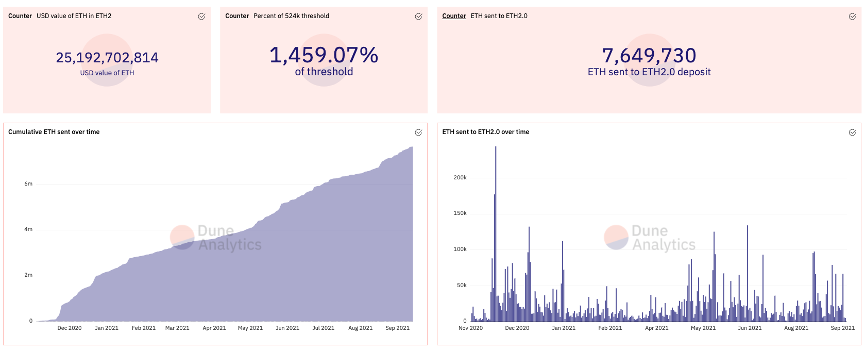

ETH2信标链已有 760万 ETH 的质押量,全网活跃验证者 23.5 万个,相当于 285 亿美元的质押量。

beaconcha.in

dune.xyz/hagaetc/eth2-0-deposits

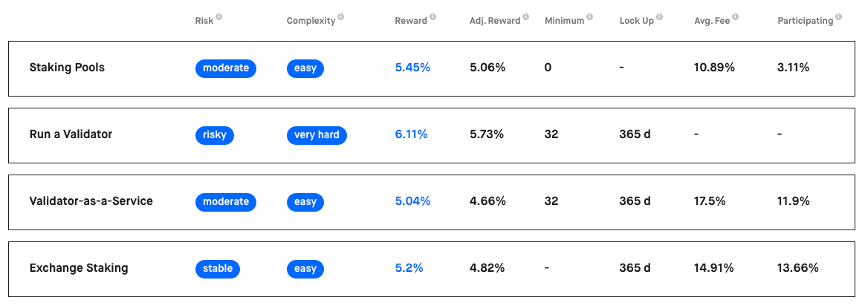

根据 Stakingrewards 的数据,目前质押32个 ETH 的平均收益为 5.34%,一年的Stake 收益为 1.7 ETH约 $5800。

stakingrewards.com/earn/ethereum-2-0

ETH2 验证者分布

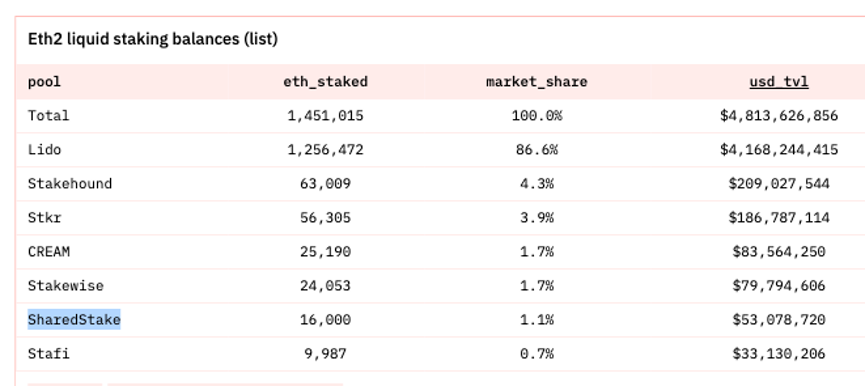

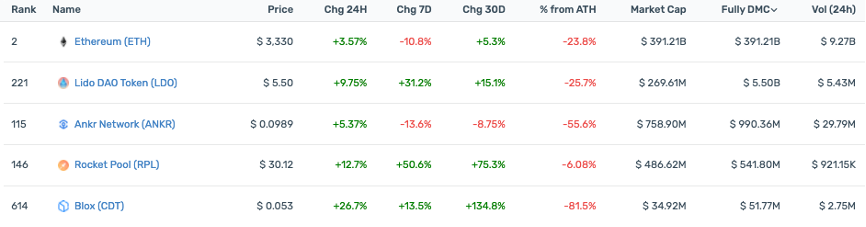

根据 Dune 和 Nansen 的数据可以很明显的看出,ETH2 的验证者参与 ETH2 的方式是比较集中的,最大的验证者质押了21万 ETH,中心化交易所成为 ETH2 较大的验证者,拥有大量 ETH2 节点。

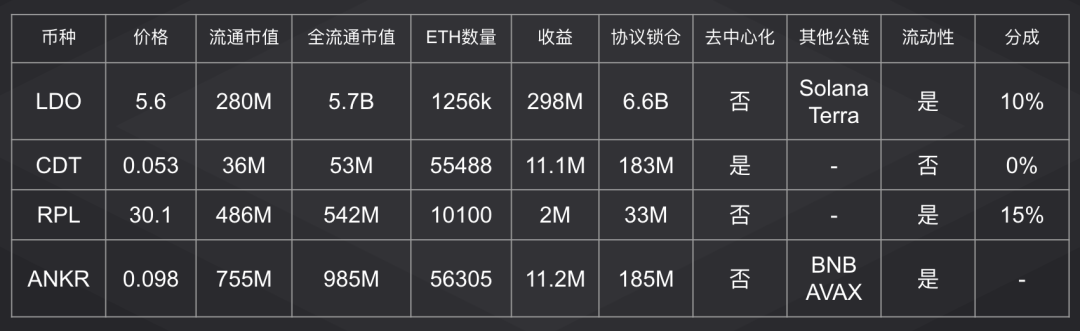

由此数据归纳出了 ETH2 质押赛道的大部分选手的大致情况:

交易所以 Kraken、Binance 为代表,为用户托管 ETH2 收取高达15%以上的佣金。

机构托管服务以 Coinabse、Midas、SwissBorg、Bitcoin Suisse AG 为代表,为机构用户提供ETH2质押服务佣金也为 15% 以上。

POS 服务商中未发行 Token 的以 Stakefish、P2P Validator、Stakewise为代表提供服务收取 10% 佣金。

有发行Token的ETH2项目方以 Lido 为代表收取 10% 佣金, Rocket Pool 为动态佣金。同时他们会为参与者发放 ETH2 衍生代币解决无法从信标链赎回流动性的问题, Blox 的佣金比较特殊为 0%。

用户操作难度:交易所>机构托管>项目方>服务方>自运维

资产安全程度:机构托管、自运维>交易所>服务方>项目方

佣金高低:交易所、机构托管>服务方>项目方>自运维

ETH2 代币:项目方>交易所 | 服务方=自运维=机构托管=0

市场上多种 ETH2 质押方式的优劣排序,自运维需要较强的动手能力和硬件成本且大部分人无法凑齐 32 个 ETH,存在持有 ETH 的损失和收益都远超质押收益的矛盾。机构托管参与门槛较高且合规流动较繁琐。交易所是最方便的质押渠道但服务佣金较高。项目方提供的质押服务安全性较差,但 ETH2 衍生代币可以与 Defi 应用结合获得较强的组合性并获得更高的隐形收益。

每个人可以根据自己的偏好和风险承受能力选择适合自己的质押方式。

比起收益的高低,最重要的还是资产的安全问题,验证者运维水平差会导致惩罚损失ETH。项目方出现安全问题会损失大量资产,以 SharedStake 为例,该项目方ETH2质押量为16000,由于内部人员的漏洞利用让项目几近归零。

SharedStake Insider Exploit Postmortem (Medium.com/immunefi/sharedstake-insider-exploit-postmortem-17fa93d5c90e)

Cream Finance 已多次遭受闪电贷、重入攻击、DNS 攻击、损失金额少则百万美元,多则千万美元。因此参与受黑客影响、技术较弱的 ETH2 项目需要承担更高的风险,对于 ETH2 质押这种无法短期赎回的收益方式,应该尽量避免这些项目。

rekt.news/cream-rekt

ETH2 衍生代币的流动性

ETH2衍生代币是由交易所或项目方为解决 ETH2 质押者短期无法退出信标链而铸造的代币凭证。

ETH2 衍生代币代币交易量:stETH >BETH>crETH2>ankrETH>gETH>STETH

ETH2 衍生代币Defi隐形收益:BETH>ankrETH>stETH>rETH>sETH>BETH

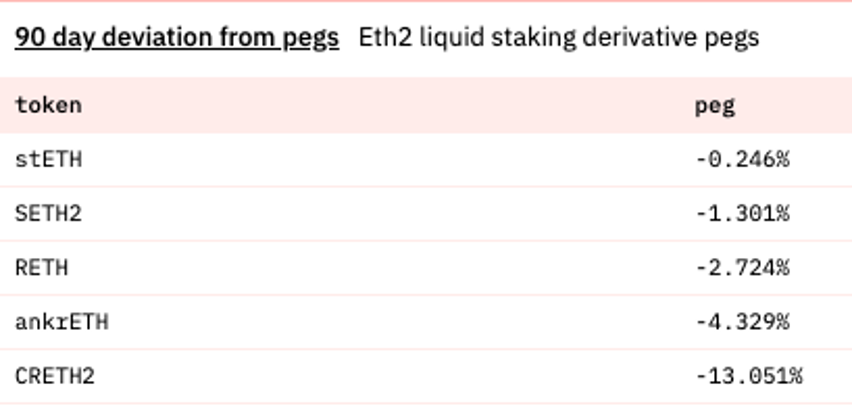

ETH2 衍生代币脱锚程度:crETH2>gETH>ankrETH>BETH>stETH

ETH2 衍生代币流动性:BETH>stETH>crETH2>ankrETH>geth

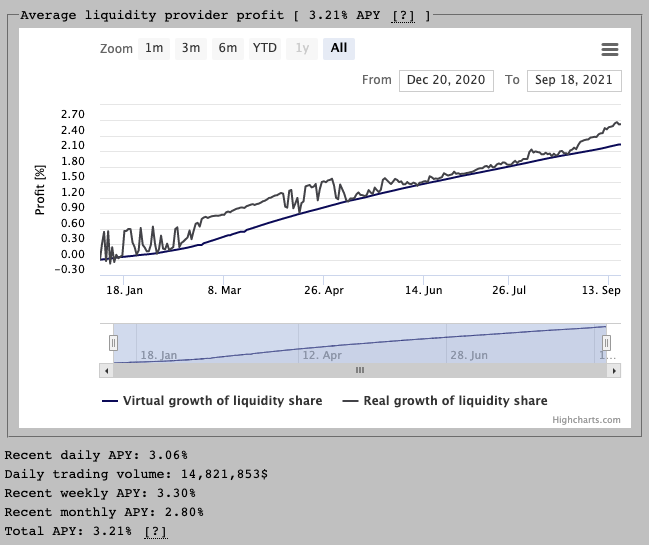

stETH 在 Curve 的 LP 池流动性较好为41亿美元且 Apy 稳定3%,能够为质押者增加 40�fi 衍生收益。

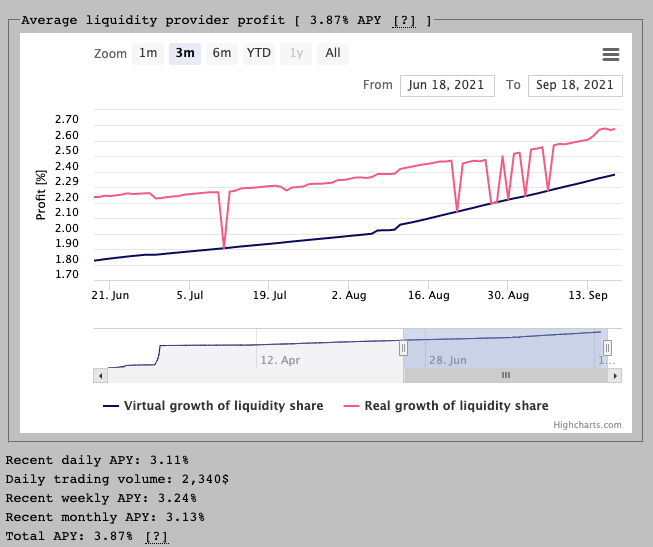

ankrETH 在 Curve 的流动性为 5200万美元,Apy 较稳定。

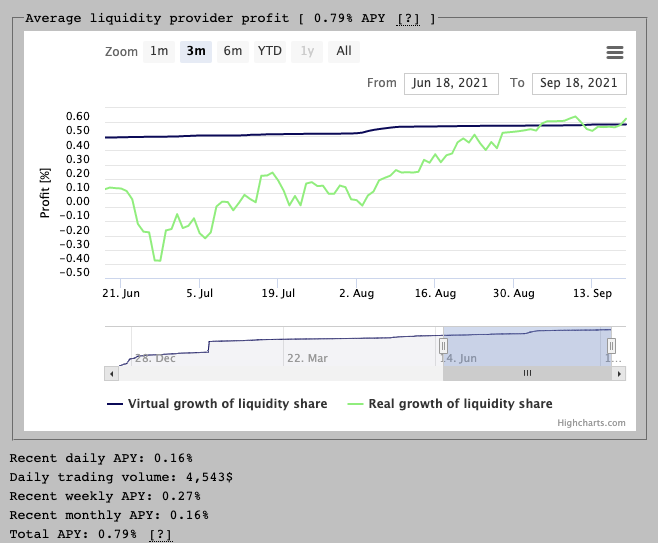

rETH 的流动性为 5700美元,Apy 较低,成交量较小。

sETH 的流动性为 6亿美元,APY 较低。

较好的 ETH2 衍生代币应该具有更高的 Defi 隐形收益、较高的流动性、较稳定的价格和锚定ETH,综合以上可以得出 Lido的 stETH 和 Binance 的 BETH 符合以上特征。

ETH2 标的的筛选

经过以上介绍,对 ETH2 质押赛道的项目和 ETH2 项目之间的优缺点都有一个大概的了解,除了自运维验证者节点,其他质押驱动都允许参与者低于 32ETH 的数量参与质押服务,门槛降至 0.01 ETH。目前 ETH2 每年通胀 40万 ETH 产生约 13.5亿 美元的实际收益,随着质押量的上升、更多公链的支持,都能获得惊人的收益。

因此能够确定 EHT2 质押赛道是一个拥有绝对现金流的赛道,剩下的就是对 ETH2 赛道项目的筛选。

ETH2 质押服务仅为交易所、POS 服务商业务的一部分,因此排除对交易所、POS服务商 的选项,如果对 POS 质押赛道有兴趣也可以考虑 POS 服务商的投资机会。

排除 ETH2 质押赛道项目方里有被黑客攻击历史的 SharedStake,同时去了解Lido、Stkr、Blox、Rocket Pool 的业务模式,做出以下分析。

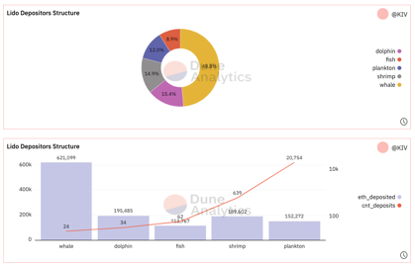

Lido 占据了 ETH2 质押项目方86%份额,占据 ETH2 质押总量的16%,头部效应异常明显也体现在 Lido ETH2 质押者的分布上,60位质押者占据了 Lido ETH 质押量的 60%,参与者也集中在 Lido 进行质押,根据分析判断为机构参与者,大概率与 Lido 的投资机构重合度较高。

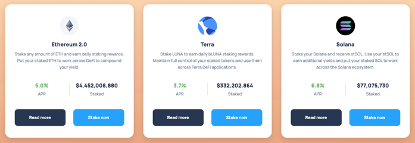

同时,近期在 Solana 验证节点出现溢出问题情况下,Lido 团队表现出卓越的节点运维能力和丰富行业资源,多链质押服务发展顺利带来了赛道的想象空间。如果保持协议质押量不变一年能够为用户创造近 3亿美元的质押收益,通过佣金的方式获得 5% 的收益约 1500万美元,剩余5%则提供给 Operator 节点运营商 (LidoETH2质押并非 Lido 官方运维,而是引入声誉和历史表现较好的节点运营商来提供协作服务)。

全流通市值较高,LDO 筹码分布情况为机构投资者成本为 $0.73,锁定期一年后分一年线性释放,2021年12月团队代币开始解锁,公募参与者成本为$1.4-$1.6。

据 头等仓 整理数据,机构待释放筹码情况如下:

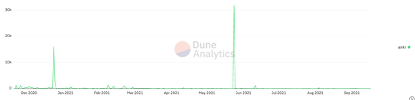

ETH2 质押服务 Stkr 的质押数量增长曲线偏向Defi事件驱动,随着 ankrETH 衍生Defi 应用的上线有过两次大额的质押量增长,且未找到佣金相关资料。判断 Stkr 的质押服务吸引力偏向 Defi 隐形收益,但存在较高 ETH2 质押佣金,ETH2 质押仅为 Ankr 小部分业务且 Stkr 未独立发行Token,暂不考虑作为 ETH2 质押赛道核心投资标的。

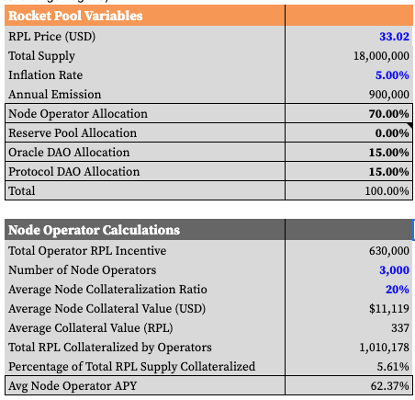

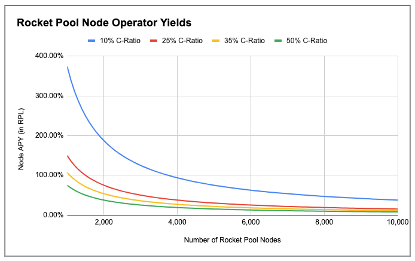

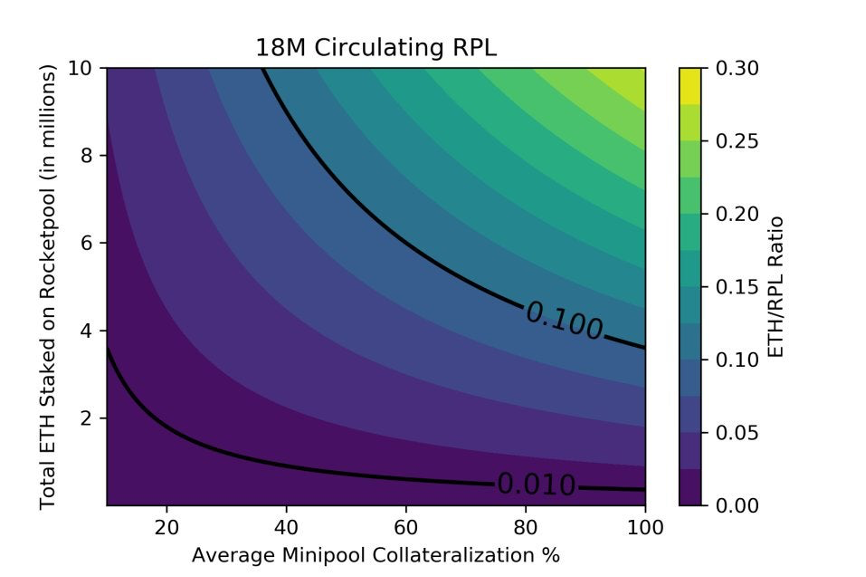

Rocket Pool 最初由 David Rugendyke 于 2016 年末创立,用户向智能合约存入至少 0.01ETH 获得衍生代币 rETH。节点运营商需要一个 RocketPool 的条件是质押 16 ETH 和至少10% ETH 等值的 RPL 作为保险资金,以此避免节点运营商作恶和抵消惩罚。同时 RPL 协议每年通胀 5% 中的 70% 会作为激励提供给节点运营商。

Rocket Pool Dashboard

Rocket Pool 比较有意思的设计是动态的佣金机制, ETH2 质押越多 RPL 价格越贵,但RPL的保证金机制也让 Rocket Pool 的发展受限仅拥有 10010 ETH 的质押量。

desmos.com/calculator/mkbg05o7xz

Blox Staing$CDT 非托管的去中心化开源式 ETH2 质押协议,团队2018年由Alon Muroch 创立,前身为资产跟踪平台 CoinDash,类似 Nansen、Zapper 的概念但出现得太早未能获得市场反馈而转型为ETH2质押协议。近期正式更名为 SSV Network,提供无需信任的ETH网关,以安全的方式拆分验证节点的密钥,同时保持验证节点的运行。

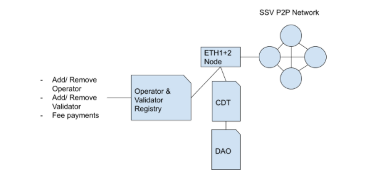

SSV 其实是一个复杂的多签钱包共识层,介于信标链和验证节点之间的中间层,分布式生成私钥确保节点运营商无法对整个私钥做出单方向操作,同时使用了Shamir Secret Sharing、Multi-Party Computation (MPC)、Istanbul Byzantine Fault Tolerance Consensus等密码学算法来实现 SSV 的设计。

SSV 能够让个人群体更安全的一起验证,优化奖励并显著的降低风险和成本,避免了单个 POS 服务商单点故障对用户的影响。SSV 技术的采用不仅仅对个人质押者和节点运营商有利,还有助于以太坊协议本身的大规模去中心化。

目前对 ETH2 的集中抵押,一旦发生网络停机引起严重的网络问题,同时超过70%的验证客户端使用 Prysm,当客户端出现问题时会引起整个网络区块丢失,近期 Consensys 也推出ETH2完整客户端 Teku。

Eth2 Mainnet Incident Retrospective

medium.com/prysmatic-labs/eth2-mainnet-incident-retrospective-f0338814340c

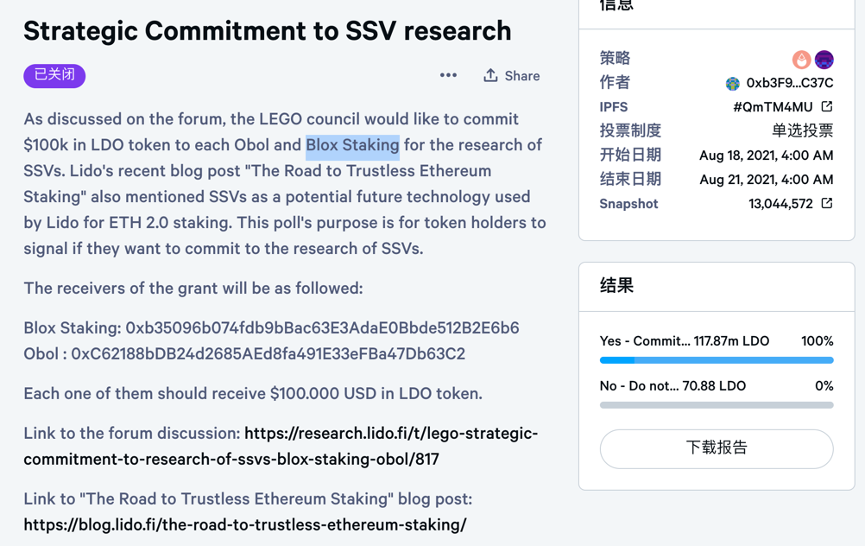

SSV 技术的采用和 ETH2 质押去中心化的发展趋势是必然的,Lido、Rocket Pool都在朝着去中心化方向发展。Lido 由 Lido DAO 控制负责管理,未完全中心化,近期为 Blox Staking 提供10万美元资金,探索 SSV 方向的研究。

snapshot.org/#/lido-snapshot.eth/proposal/QmTM4MUMyLLFpP1GWY92muTML6LcEwrnUA56uuVWzWjD4q

Rocket Pool 由智能合约的形式管理协议,合约的 Owner 一样为多签管理,路线图中表明未来也将实现完全的去中心化。

基于以上分析,SSV Network 是 ETH2 质押去中心化发展道路上必然的产物,需要更深度的关注。

Blox Staking ETH2数据

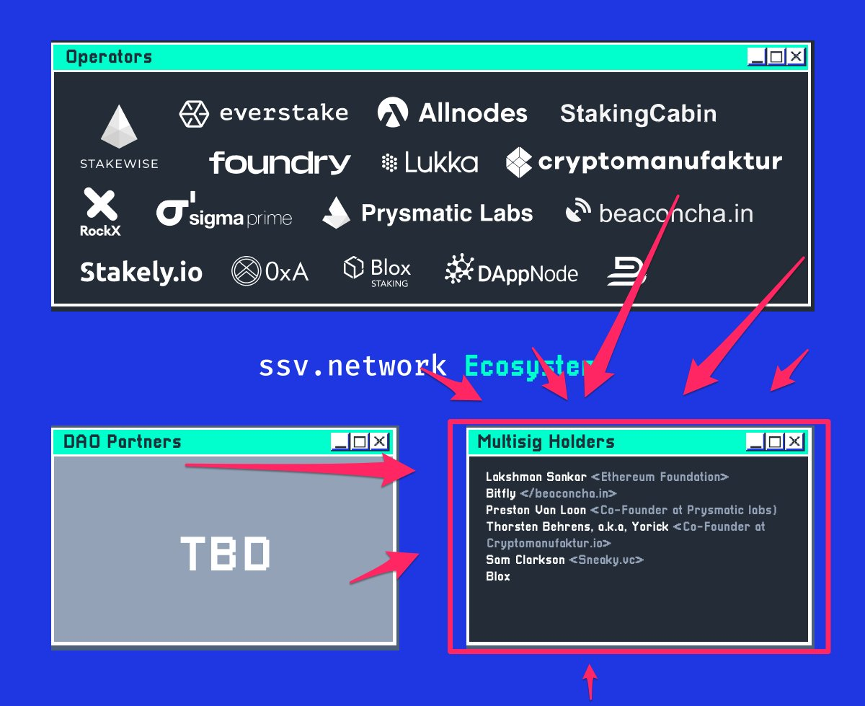

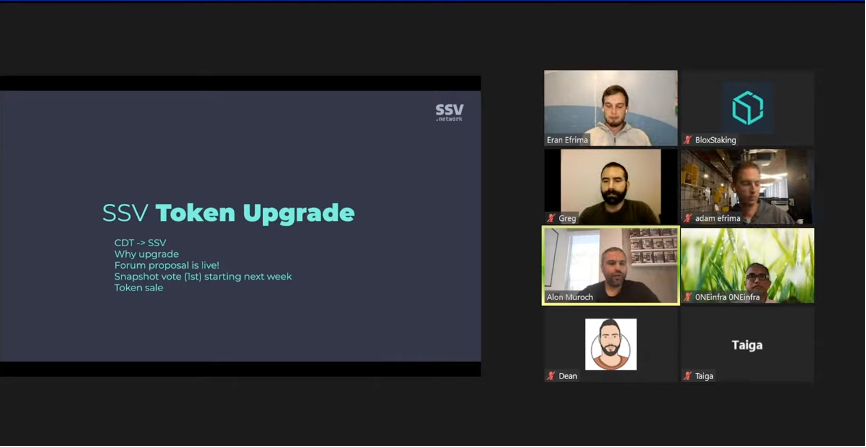

SSV 近期重大进展为 Token Upgrade 和 DAO 的多签管理提名,以 100:1的比例将CDT 兑换成 SSV,目前提案已通过且将在近期执行。

SSV 和 Rocket Pool 和 Lido 一样,SSV 引入了多个声誉良好的节点运营商,同时在社区会议中提及 TokenSale,推测会引入更有资源的投资机构和合作方来完成品牌升级和生态扩展。

SSV 是 0 ETH 佣金的质押服务,质押者使用 SSV 获得节点运营服务商提供的运维服务,同时也是 DAO 的收入来源之一。SSV Network 网络中质押的 ETH 越多,网络效应就越强,从而形成 SSV 的良性循环。

在可选标的中 SSV 的市值出乎意料的低,SSV 目前运行活跃节点为1748个,考虑ETH 锁仓数量远大于 Rocket Pool 为5.5万 ETH。

综合以上数据得出

ETH锁仓数量/流通市值: CDT(40.34) > LDO (15.26) > RPL(0.0661)

ETH锁仓数量/全流通市值: CDT(21.1) >LDO(0.77) > RPL(0.0593)

代币流动性情况: LDO > CDT > RPL

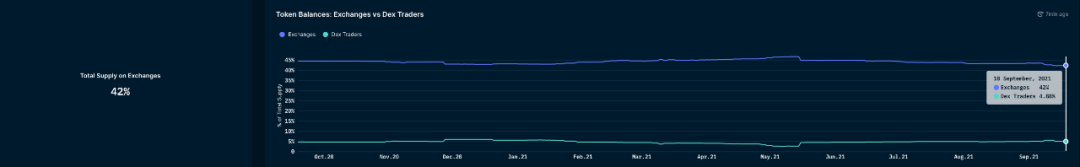

根据 Nansen 数据显示,42% CDT 长期存在于交易所,链上大户和转账情况较少,不进行进一步持仓分析。

结语

ETH2 质押赛道提高了 ETH 长期持有者的基本收益,同时带来了一些衍生代币的投资机会,最重要的是 ETH2 的发展是 ETH 生态进一步扩张的前提,未来我们会引接一个去中心化程度更高、环保节能、更有扩展性的以太坊。

ETH2 质押的天花板被 ETH2 激励规则和 ETH 总量限制,但这些项目方能够将质押服务扩展至非 ETH 生态、进入 Defi 应用层,切入 ETH2 的 MEV 赛道,因此这些项目的估值并不能靠 ETH2 质押的数量来简单判断,更应该为 ETH 未来的趋势和赛道的前景往上调整。

以上分析不构成任何投资建议。

参考资料:

Ethereum 2.0 Annotated Specification

https://benjaminion.xyz/eth2-annotated-spec/phase0/beacon-chain/#introduction

Eth2 Mainnet Incident Retrospective

https://medium.com/prysmatic-labs/eth2-mainnet-incident-retrospective-f0338814340c

Secret Shared Validators on Eth2

https://medium.com/coinmonks/eth2-secret-shared-validators-85824df8cbc0

Ethereum Proof-of-Stake Consensus Specifications

https://github.com/ethereum/consensus-specs

Ethereum Sharding Research Compendium

https://notes.ethereum.org/@serenity/H1PGqDhpm

https://launchpad.ethereum.org/en/faq

launchpad Validator FAQs

What’s New in Eth2

https://hackmd.io/@benjaminion/eth2_news

The Ethereum Consensus Layer (Eth2)

https://www.bloxstaking.com/documents/eth2/#validator-keys

Ethereum’s research

https://ethresear.ch/

头等仓:Lido 业务机制、生态进展与经济模型

https://www.chainnews.com/articles/782792661526.htm

Mint Ventures :Lido Finance:业务模式、竞争机制及估值逻辑

https://www.chainnews.com/articles/900825198428.htm

MEV in eth2 - inequality & attack vectors analysis

https://github.com/flashbots/mev-research/blob/main/FRPs/FRP-15.md