不同于以太坊等公链无边界、自组合特性, Terra 生态版图正在遵循「稳定币 UST 的场景需求压倒一切」的顶层设计思路不断攻城略地。

撰文:一棵杨树

作为2018 年启动的基于算法的稳定币协议,Terra Protocol 致力于提供一套价格稳定且被广泛采用的稳定币系统,三年来整个 Terra 生态也确实围绕着「价格稳定」和「广泛采用」这两个核心目标在努力。

尤其是今年以来,伴随着稳定币 UST 不断在链上( Mirror Finance、 Anchor Protocol 的发展,扩展至 Solana、Harmony 等区块链网络)和链下(亚马逊礼品卡、Travala.com 支付集成)攻城略地,加之「Columbus-5 升级」明确 9 月上线及 Wormhole 跨链桥带来的多链资产预期,最近 Terra 生态再次受到市场的广泛关注。

就在刚刚过去的 2021 年 7 月 7 日,Terra 宣布推出 1.5 亿美元生态基金,该基金将用于赞助建立在 Terra 生态上的项目,从而推动 Terra 进入下一个发展阶段,为其各生态项目增强可访问性以实现主流采用。

「一个核心,三个抓手,N 个生态协议」

Terra 生态可以一句话归结为「一个核心,三个抓手,N 个生态协议」。

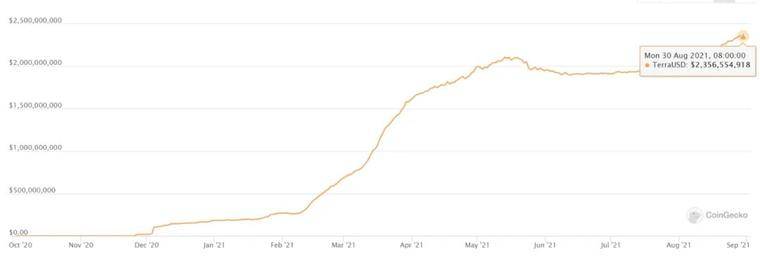

「一个核心」即为稳定币 UST(Terra 上另两大稳定币分别是世界货币基金组织的特别提款权 SDR 的稳定币 SDT,以及与韩元挂钩的稳定币 KRT,挂钩思路与 UST 完全一致),目前总市值已经达到 24.4亿美元(截至9月7日数据),仅次于 USDT、USDC、BUSD、DAI。

整个 Terra 生态的设计思路全部是围绕如何扩展稳定币 UST 的使用场景及支付需求, 且 UST 的运作采用了双代币设计:

Luna:治理、质押和验证的代币;

UST:原生美元挂钩的稳定币;

简单理解就是每当一个 UST 被铸造出来,就必须烧掉价值一美元的 LUNA,且 LUNA 通过套利机制帮助维持 UST 与美元的挂钩:

每当 UST 交易高于挂钩时,用户可以向系统发送价值 1 美元的 LUNA,并收到 1 个 UST。反之,当 UST 交易低于挂钩时,用户可以向系统发送 1 美元的 UST,以获得 1 美元的 LUNA。在这两种情况下,用户被激励进行套利,从而帮助维持 UST 与美元的挂钩。

「三个抓手」则为 Mirror Finance、Anchor Protocol这两个 Terra 官方(Terraform 实验室资助并推出)的链上生态拳头产品,以及 Chia 这个在链下撑起实际的支付场景需求的支付应用。

其中支付程序 Chai 在韩国的线下支付场景中经历了两年多的发展考验,数据上看增长稳定;而合成资产协议 Mirror Finance 已成为业内最大的合成美股交易平台;Anchor Protocol 作为固定利率协议在 8 月引入 bETH 后锁仓生态和体量也迎来了明显的增长。

总的来看,Mirror Finance、Anchor Protocol 这两个拳头产品目前在 Terra 链上生态中几乎居于核心作用,加之 Chai 的链下支付场景覆盖,相当从支付、投资、储蓄三方面捕获了广大想要尝试接触加密世界的新手用户。

「N 个生态子协议」则是目前排队(待)推出的若干围绕 UST 的 Terra 生态项目,诸如 Prism、 Nebula 、Alice等等(按照 terra.smartstake.io 的不完全统计,足有 60 余个之多)。

这些生态协议的世界线最终大都会通过与 Mirror Finance、Anchor Protocol 的组合性收益协作,收束到稳定币 UST 的使用场景和消耗需求上去。

Terra 生态概览

细究 Terra 的生态布局,它先是通过支付应用 Chai,在链下现实世界中让 UST 可以用来支付和消费,迅速拉近了加密世界和传统世界的距离,也为 UST 构造了基于现实世界支付需求的首要使用场景。使得 UST 不仅仅只是加密世界的稳定币,而是真正成为了一种可以使用的支付方式。

与此同时,再通过 Mirror 将传统金融资产合成至链上,为 UST 搭建链上的投资使用场景,并再辅助以 Anchor 赚取 20% 的稳定币收益,搭建链上的储蓄使用场景,至此 UST 的基本需求格局得以确定。

之后的一众生态项目则多是围绕此展开,以进一步从支付、投资、储蓄这三个渠道强化 UST 的场景需求,实现目前稳定币「价格稳定」和「广泛采用」的圣杯。

三个重要抓手

Chai 移动支付应用(https://chai.finance/)

支付应用 Chai 于 2019 年 6 月上线,是 Terra 最先布局的生态项目,作为受韩国政府监管的法币支付网关,可连接约15 家大型银行,致力于成为韩国商家的首选支付应用。

而它的主要结算单位也是基于 Terra 的韩元稳定币 KRW。根据 Chaiscan 数据,截至 8 月 28 日,Chai 的近期的日活跃用户数约为 5.9 万,日均交易逾 10 万笔,日消费金额 20.84 亿 KRW(180 万美元)。

对于用户来说,消费者通过 Chai 应用或是 Chai 借记卡在合作商家中进行消费,可以获得折扣或积分返现;

对于商家来说,Chai 的手续费率为 0.5% 左右,远低于韩国其他信用机构收取的 2-3% 的交易费;

除了 Chai 之外,Terra 生态其他的支付类应用还有 MemePay (蒙古)等,都是围绕线下实际商家消费场景进行搭建。

所以不同于 Mirror Finance、Anchor Protocol 链上 Terra 生态「双子星」的地位,目前而言 Chai 在链下以一己之力撑起了 UST 的主要支付场景需求,也是当下为数不多的将加密货币带入现实世界用作支付的区块链应用。

Mirror Protocol 合成资产协议(https://mirror.finance/)

得益于 Terra 这条竞争公链典型的低 Gas 费用和高可扩展性,Mirror Finance 目前已经涵盖美股(Alibaba、Tesla、Robinhood 等)、加密资产(BTC、ETH)等多类合成资产,且在合成美股交易领域已经业内领先。

Mirror Protocol 的铸造过程和 Synthetix 类似,都是超额抵押,不同的是 Mirror 是通过稳定币 UST 或 mAsset (Mirror 上的合成资产) 超额抵押以铸造合成资产代币。

而 UST 最小抵押比率为 150%,mAsset 最小抵押比率为 200%,质押铸造的美股合成资产代币也同样是链上的,可在 Uniswap 和 Terraswap 上进行交易。

简言之,Mirror 中任何基于美股等合成资产的投资需求最终都会传导回 UST,为 Luna 和 UST 提供价值。

而《数据不会说谎:Synthetix 为何最近表现如此低迷?》(https://www.chainnews.com/articles/569473868565.htm)一文也详细对比分析了 Mirror Finance 与基于以太坊上的合成资产老牌龙头 Synthetix 在锁仓量交易额、手续费收入、锁仓量、用户数量等关键协议指标上的各自表现,尤其是在合成美股方面,Mirror Finance 已经成为目前区块链世界最大的合成美股交易平台。

尤其是在 6 月 25 日 Mirror V2 上线后,其中关键的三个新增功能:

新抵押品 LUNA、MIR、ANC、aUST;

空头激励(生成 sLP);

允许上线 Pre-IPO 资产,都进一步巩固强化了它在合成美股交易方面的领先地位。

虽然此前 7 月份 Uniswap Labs 以「不断变化的监管环境」为由限制了代币化股票的访问功能,对 Mirror Finance 带来了一定的市场情绪顾虑和监管不确定性。

但数据上看,截至 8 月 29 日,Mirror 的锁仓量(Terra+ETH,不过 Terra 为主)为 18.7 亿美元左右,与同期 Synthetix 19 亿美元的锁仓量不相上下。更关键的是,Mirror Protocol 仅在过去 24 小时的交易数就达到了 26794 笔,交易量突破 1053 万美元,大幅优于 Synthetix 的表现。

Anchor Protocol 固定利率协议(https://anchorprotocol.com/)

Anchor 作为低风险的固定利率收益金融工具,公开承诺提供年化收益率高达 20% 的储蓄产品,即便是在高收益见怪不怪的 DeFi 世界,许诺无论牛熊稳定提供 20% 的年化收益,也是一件极具吸引力的投资选择。

推荐阅读:《加密储蓄账户年化收益率能达 20%?Anchor 了解一下》

https://www.chainnews.com/articles/694067620085.htm

不过 Anchor 只接受原生 Staking 收益的资产作为借款抵押物,也即传统的 PoS 性质的区块链资产,包括以太坊、Polkadot、Cosmos、Solana 等。

而它们在 Anchor 上的质押衍生品被称为 bAssets,就像 bLUNA 则是 Terra 区块链原生资产 LUNA 的一级衍生品,目前也是 Anchor 协议抵押品中的主力。

但 8 月初 Anchor Protocol 与以太坊 2.0 质押协议 Lido Finance 达成合作并推出了 bETH,算是在引入链外资产上迈出了重要的一步——作为 stETH 在 Terra 生态的映射代币,bETH 可作为抵押品使用户获得抵押贷款和 Anchor 流动性挖矿奖励,也是首个正是通过 Anchor 引入 Terra 生态的主流加密资产。

截至 8 月 29 日,Anchor Protocol 锁仓量(TVL)约 37 亿美元,抵押品总价值 23.4 亿美元,其中 bLUNA 抵押品价值约 20.9 亿美元,bETH 抵押品价值约 2.5 亿美元,虽然 bBLUA 依旧占据主流,但这不到一个月的时间内 bETH 的增长速度已然十分明显。

而 Anchor 的野望或许也正在于此——后续伴随着 PoS 及其背后质押生态的繁荣,尤其是 ETH、 SOL 、ATOM 等质押资产的进一步引入,通过成为覆盖主流 PoS 资产的 DeFi 利率储蓄产品,为 Terra 生态架起吸纳多链资产并最终反哺 UST 需求的关键桥梁。

其他生态子协议

目前排队(待)推出的若干围绕 UST 的 Terra 生态项目,诸如 Prism、Nebula、Alice 等,大多处于项目完善甚至 DEMO 想法的阶段,且基本上都是围绕 Anchor 进行组合式收益设计,预计会在接下来半年左右的时间陆续推出。

Orion Money 跨链稳定币银行(https:// orion .money/)

跨链稳定币银行 Orion Money 是 Delphi Digital 黑客马拉松活动的获胜者,它构建了一个跨链稳定币收益聚合器,通过将不同链上稳定币转换为包装资产的方式实现聚合收益,简言之就是旨在将以太坊上稳定币接入 Anchor Protocol。

所以 Orion Money 的出现可以视为 Anchor Protocol 的一个「补件」,更多是为了填补 Anchor Protocol 仅支持用户获取稳定币 UST 的稳定收益而不支持其他种类稳定币收益的困境,计划有三个主要产品:Orion Saver、Orion 产量保险 和 Orion Pay。

前不久 Orion Money 也刚刚推出了首款产品 Orion Saver Alpha,同时也即将推出一些新版本,其中可能会嵌入其他收益产品并提供更多高价值服务。

此前 Orion Money 已分别在 6 月 19 日、8 月 12 日完成了 170 万美元和 700 万美元融资,投资方就包括 Delphi Digital 这个 Terra 生态资深投资者与 Terra 联合创始人兼 CEO Do Kwon、Anchor Protocol 总经理 Matthew Cantieri。

Mars Protocol 货币市场与借贷协议(https://marsprotocol.io/)

Mars Protocol 基于 Delphi Digital 团队设计的动态利率模型构建,它旨在成为 Terra 生态内各资产的货币市场,打造一个未来银行,支持免托管、开源、透明、算法和社区治理,核心目标是吸储和借贷,同时管理流动性不足和破产风险,从而有效提高 Terra 内各生态生态的资本效率。

推荐阅读:《三分钟读懂 Terra 生态借贷协议 Mars Protocol 》

https://www.chainnews.com/articles/553011663030.htm

但与其他传统银行不同的是,Mars Protocol 是一个完全自动化的链上信贷工具,由去中心化社区通过透明的治理流程进行管理,所有决策均由 Martian Council 委员会做出。且其借贷类型主要分为两大类:

质押型

质押型借贷和 Compound 类似,先将质押品存入协议,然后根据质押率借出想要的资产。存入的这部分抵押品也是可以获得利率收益的。初期,支持的代币种类为 UST、ANC、MIR、LUNA。

非质押型

Mars 的非质押型借贷其实并非真的能够实现无抵押型贷款,其中的非质押指的是以 Mirror 和 Anchor 上的流动性作为凭证,无需将代币存入 Mars。

Pylon Protocol (https://www.pylon.money/)

Pylon Protocol 是一套建立在 Anchor 协议之上的储蓄和支付 DeFi 产品,它在付款人和收款人、消费者和创作者、赞助人和艺术家、投资者和企业家、借款人和贷款人以及更多关系之间引入了一种激励协调的新范式。

目前公开的是一个名为 Pylon Gateway 的公平项目启动板,允许众筹和收益,用户将 UST 存入一个池中以接收代币分配的份额。该项目的代币按投资者在池中的股份比例分配。

Pylon 协议的代币「MINE」通过吸收项目在 Pylon 上启动的代币的价值来模仿 Luna 在 UST 机制中的铸造 / 销毁角色——高达 10% 的项目启动产生的收益将用于 MINE 回购。

Prism 未来收益的流动性协议(https://prismfinance.app/)

作为由 Terraform Labs 推出的又一官方拳头产品,Prism Protocol 使用户可在能够选择的时间段内出售其持有资产的未来收益,从而通过该未来收益的借入借出来获取流动性,从而不必再面临传统抵押模式下的任何本金清算风险。

Alice 高收益与即时支付网络(https://www.alice.co/)

Alice 利用 Anchor 的收益率,切断了所有中间商,用户可以只连接自己的银行帐户,就能直接赚取基于 Anchor 的高收益,同时可以实现不同账户之间简单易操作的即时加密支付。

Nebula ETF 发行与投资平台(https://neb.finance/)

Nebula 按目前披露的信息更像是定位于 Terra 生态的多资产 ETF 发行和交易平台。

Terraswap 资产兑换交易平台(https://terraswap.io/)

Terraswap 是 Terra 生态的官方兑换交易平台,可用于交易 Terra 生态资产——UST 等稳定币、Luna、MIR、ANC 以及 mAsset 等合成资产。

围绕 UST 场景需求的「顶层设计」

目前 Solana、Fantom 等对标以太坊的竞争公链全面开花,涵盖了借贷、去中心化交易、衍生品、NFT 等各条赛道,协议之间的自组合性如同化学反应一般发生。

相对而言 Terra 则极度垂直,无论是已经具备一定规模的 Mirror、Anchor 还是尚在(预)启动阶段的生态项目,「顶层设计」的意味都十分明显。

每个协议各司其职,不同的协议通过这种设计下的「可组合性」在逐步涵盖投资、储蓄等绝大部分的金融场景,实现愈发明显的垂直金融公链生态,以至于 Terra 社区一度模仿「DeFi」提出「TeFi」的概念。

而接下来在饼越画越大的背景下,这些数以十计的一众生态项目之间如何协调进度、组合安排,尤为考验 Terra 生态的发展智慧。毕竟这对以太坊等来讲或许是无需担忧甚至值得欣喜的现象——以太坊的无许可特性及无边界的组合性,通过高容错性为整个以太坊生态带来了无尽的想象空间和令人拍案叫绝的创新。

但对一直秉持「顶层设计」的 Terra 而言,未尝不是一种「甜蜜的烦恼」,因为「顶层设计」型的开放金融生态,利弊都很明显。

好处在于各生态项目之间彼此可以直接如积木一般互相组合,所以通过底层设计的剧中调度,可以避免资源的浪费,同时使得协同效应最大限度地体现,使得生态目标可以高速搭建——最近半年来 Terra 通过 Mirror、Anchor 的底层设计反哺 UST 及生态的发展,就是较为成功的例证。

但同样地,弊便在于执行力于此就显得格外关键,一如 Mirror V2、Anchor 、Columbus-5 相较原计划的推迟所造成的全局影响。

如何将可组合的协议进行环环相扣的设计,并确保一个个项目协议如期交付兑现,避免因单个生态拼图延期而拖累整体进度,是接下来 Terra 生态发展壮大的核心要义所在。