DeFi之道丨TVL不是DeFi的全部,资本效率才是王道

注,原文作者为 Pranay Mohan ,以下为全文编译。

DeFi将继续存在。长期以来,加密货币原住民对此深信不疑,但今年是一个拐点,世界终于也注意到了这一点。

然而,这并不绝对。要知道不到五年前,DeFi只是加密货币的一个边缘分支。像MakerDAO和Bancor这样的团队在早期铺平了道路,但直到2020年夏天引入COMP流动性挖矿,DeFi才真正爆发。

为了引导金融系统,DeFi的建设者们一夜之间开始专注于一件事,即吸纳世界上所有的流动资金。看看DeFi中最令人崇拜的指标——总锁定价值(TVL),就知道这一点有多明显了。

DeFi Llama和其他行业仪表板追踪了以美元计算的TVL,如上图所示,TVL呈火箭式上升。此外,它们还强调了某些项目对其他项目的 "支配地位",暗示着对流动性的对抗性斗争。

这标志着 "DeFi的流动性时代"。2020-2021年无休止的流动性挖矿激励计划表明,需要奠定资本基础,在此基础上,DeFi可以证明其合理性。而结果是,它成功了且获得了超过1500亿美元的资金。

TVL就是全部吗?

这只是DeFi的第一个时代。最初,当DeFi刚刚起步的时候,除了寻找流动性,项目不需要关心任何事情。在改善市场结构之前,DeFi首先需要引导资本市场,这就是第一代AMM和贷款产品的作用。

现在,对TVL的关注已经超过了它的作用。TVL描绘了DeFi智能合约可以安全地持有多少资本的高水平画面。但它只是一个部分指标,因为它没有跟踪这些资本是如何使用的。

例如,如果一个DeFi项目有2亿美元的TVL,而我们只考虑这个指标,我们可能认为它做得很好。但进一步观察后,如果它没有用户,资金闲置,那么我们会开始质疑它的健康状况。

TVL只能说明部分问题,我们需要看资本效率,以真正了解协议中发生的事情。毕竟,如果目标是建立一个吃透世界的新金融系统,那么我们需要优先考虑资本的使用,而不仅仅是聚集。值得庆幸的是,DeFi正在迎来一个新的时代--资本效率时代。

为资本效率而设计

通过观察如今发生的机制设计,我们可以看到,项目已经集中在提高资本效率上了。以下是几个例子:

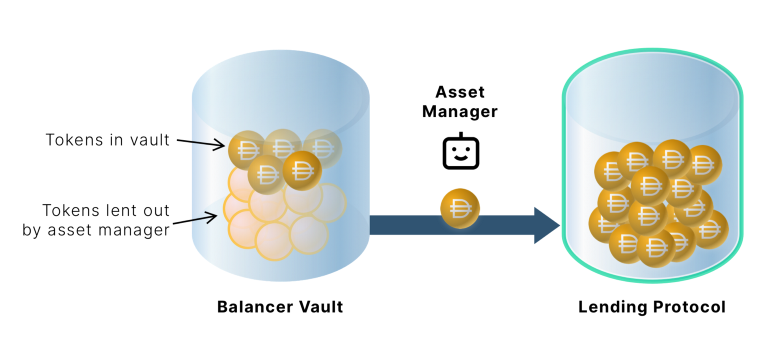

Balancer V2最近推出了资产经理,将闲置的资产借给借贷协议以获得额外的收益。现在,流动性提供者(LPs)即使没有获取交易费用,也可以获得资产的被动收益。

Balancer V2资产经理如何分配资本的概念性说明

Uniswap V3采取了一种不同的方法,实现了集中流动性,使得LP获得了更多对如何在链上提供流动性的控制,他们能够将其资产分配到更接近中间价格的地方,并以更少的资本获得更多的交易费用。

Hashflow采取了一种更激进的方法,完全抛弃了链上定价功能。利用链外定价,Hashflow允许做市商向交易者实时提供报价,确保资本总是被精确分配。如果报价被填满,做市商就能获得价差,如果没有,他们的资金就会立即释放出来。

顺便说一下,这并不仅仅限于交易所。Liquity,一个借贷协议,具有更快的清算过程,允许借款人只针对110%的超额抵押头寸进行贷款(而不是其他借贷协议的150%)。

这些项目都专注于同一件事,这并不是巧合。在为一个简单的目标进行优化时,资本效率是一个自然的杠杆,也就是赚更多的钱。虽然这些项目都采用了不同的机制,但它们的最终目标是一样的,即提高资金的利用率。

资本效率从利用率开始

让我们仔细看看资本效率的基本衡量标准--资产的利用率。利用率,有时也被称为周转率,是指生产性利用的资产(我们将在后面探讨这意味着什么)与可用的总资产(即TVL)的比率。

利用率=已利用的资产/TVL

利用率是了解整个系统效率高低的一个有用方法。从双面市场的角度来看,利用率衡量的是连接双方(例如,贷款人和借款人,或LPs和交易者)的程度。

在一个低利用率的系统中,资本只是坐在那里,什么都不做。相反,在一个高利用率的系统中,资产被有效地利用来赚取收益。为了更好地理解利用率,让我们来看一些例子:

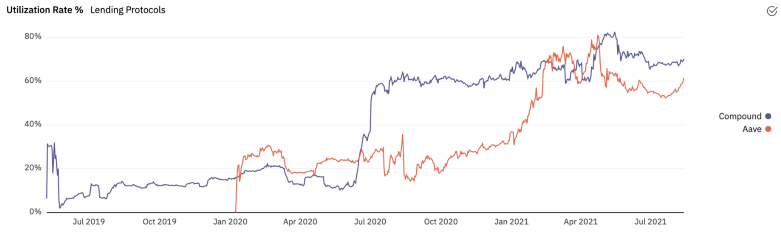

借贷协议Compound和Aave的利用率

上图显示了Compound和Aave中的利用率,这是以太坊上最流行的两个借贷协议。其衡量方法如下:

利用率=未偿还债务/TVL

如果参考上一节的公式,你会发现我们所做的只是把 "已利用的资产 "换成 "未偿还债务"。这是因为在借贷协议中,资产的生产性利用意味着将其借给借款人。一个明显的趋势是,两个协议中的利用率都在不断攀升,随着时间的推移,突出了更高的资本效率。

对于去中心化交易所,我们将以一种稍微不同的方式来衡量利用率。

利用率=每日交易量/TVL

在这里,资产的利用率最好通过在一定时期内的交易频率来跟踪。我们选择什么时间间隔是任意的,但每天的间隔是惯例。

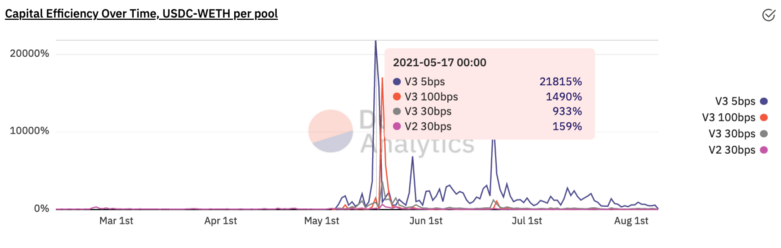

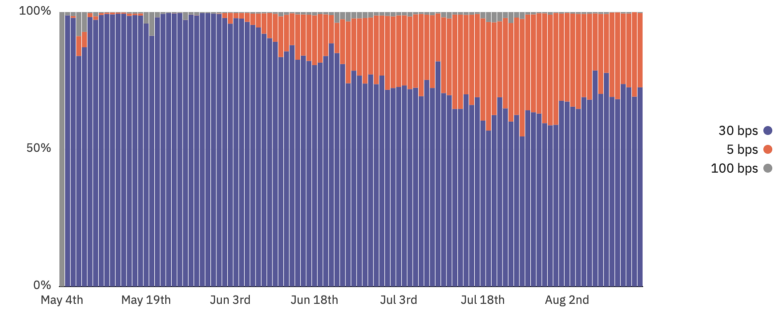

Uniswap上USDC-WETH池的利用率

上图显示了Uniswap V2和V3中各种USDC-WETH池的利用率。与借贷协议的利用率相比,这些数字有天壤之别。为什么?就像生活中的其他事情一样,背景才是王道。

利用率与背景挂钩

借贷协议的利用率默认低于100%,原因很简单,因为你不能借到比可借出的更多的钱。此外,在DeFi中,我们有过度抵押的额外限制,因为无担保的贷款风险太大。因此,最大利用率是有上限的。

利用率≤1/系统抵押率

例如,在一个抵押率为150%的协议中,借款人需要存入150美元的ETH来借100美元的USDC,允许整个协议的最大利用率为~66.7%。

另一方面,与借贷协议相比,去中心化交易所可以有更高的利用率。这是因为利用(又称交易)并不占用资产,而是改变库存构成。

例如,在USDC-WETH池中,当有人交易WETH时,同样价值的USDC被换入,所以总的可用流动性不会像借贷池那样减少。

因此,相同的资产可以更频繁地被反复使用,从而引发超高的利用率,如5月17日Uniswap V3 5bps资金池中利用率为21815%。此外,为资产利用率规定的时间间隔也很重要。你可以想象,如果我们测量的是每月的交易量,那么利用率会更高!

重要的是,要在其背景下理解利用率,并认识到它们不能进行同类比较。随着DeFi扩展到更多的垂直领域,如保险和衍生品,我们将需要开发对利用率的背景感知定义。这对于了解系统的健康状况至关重要,也是资本效率的一个主要因素。

资本效率≠利用率

也就是说,利用率也不能说明全部问题。

想象一下,如果Compound将其所有的资产免费借给别人。虽然它的利用率目前比Aave高,但它的资本效率会更低,因为它的贷款人不会从他们的资本上得到任何回报。这是个编造的例子,但它强调了一个观点,即资本效率必须考虑到收益。

换句话说,仅有利用率是不够的--利用率的收益也很重要。

为了理解这个原因,让我们站在LP的角度来思考。让我们回顾一下Uniswap资金池图:

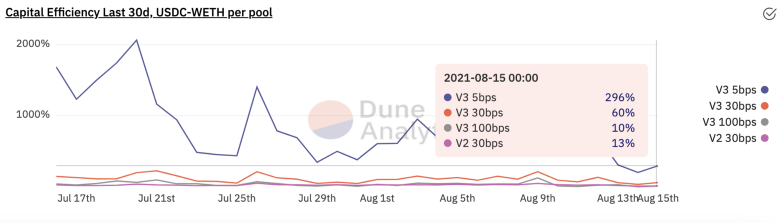

过去30天Uniswap上USDC-WETH池的利用率

你会注意到,5bps费用的V3池的利用率要比更高费用的池子大一个数量级。抛开其他因素不谈,我们可以把这归因于交易者的更大需求(由于费用较低),导致5bps池的交易量增加。

对于Uniswap协议来说,这是很好的。更多的交易量导致了更高的利用率,这意味着更大的资本效率。然而,对于LPs来说,这并不是纯粹的好事。

Uniswap V3 USDC-WETH池的每日生成总费用

即使交易量较高,LPs在5bps资金池的每笔交易中得到的分成也少得多。如果交易量不能抵消与30bps资金池相比较低的费用,那么LPs实际上可能获得较少的投资回报(ROI)。如果是这样的话,那么LPs个人将不会以最有成效的方式使用他们的资产!

资本效率应该是衡量资产的生产力,而这正是投资回报率的作用。

将投资回报率纳入资本效率的因素

资本效率指标的状态

由于处于资本效率时代的早期,还不存在衡量资本效率的强大指标,其中包括收益率。在系统层面上,最简单的开始是测量协议的总收入,允许在系统层面上测量投资回报率。

系统投资回报率=产生的总收入/TVL

与利用率相结合,投资回报率让我们更好地了解一个系统的资产是如何被有效利用的。

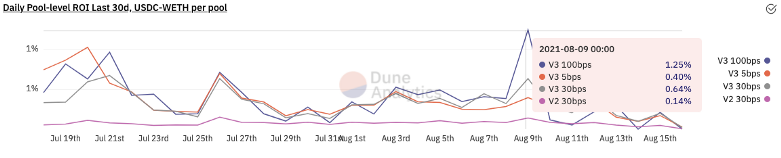

过去30天Uniswap USDC-WETH池每个池投资回报率

上图显示了各种Uniswap资金池的投资回报率。这些数值是通过计算每个池子产生的总费用与池子的TVL的比率来计算的。5bps、30bps或100bps V3池之间的投资回报率没有具体区别。如果一个LP在决定进入哪个池子时只看利用率,那么他可能会高估5bps池子,尽管与其他V3池子相比没有什么优势。

然而,即使是上面的例子也只是一个天真的方法,因为它只看了总的系统指标。我们仍然需要更有力的方法来衡量参与协议的个人的投资回报率。我们可能要为LPs考虑的一些因素包括:

- 基于个人LPs在整个价格范围内的头寸的投资回报率

- 因资产重组而产生的无常损失

- 有毒的流动与良好的流动(即,什么时候资产被亏本出售,卖给套利者?)

随着时间的推移,协议将变得更加智能,并授权他们的流动性提供者变得更加复杂,并将流动性驱动到最能利用和最有利的地方。这将有利于每个人,从协议,到流动性提供者,以及最终用户。

DeFi资本效率的未来

随着我们在衡量资本效率方面变得更好,我们将看到在协议层面上有越来越多的创新来改善这一境况。正如Peter Drucker所说,"能衡量的就能被管理"。而这当然也适用于资本。

我认为一些未被充分探索的领域,或刚刚开始被探索的领域包括:

- 增加资产的再抵押。 Dan Elitzer的超流质抵押品在2019年提出了这一点。现在,2021年,我们看到这种情况正在认真上演,如上文所述的Balancer,带有流动性抵押的Lido,以及许多其他的协议。这只是冰山一角,我怀疑我们将继续推动以更多的可组合方式重复使用资产的边界,甚至比传统金融更有可能。(希望我们能避免DeFi中不光彩的CDO)

- 更有效的抵押(和清算)。 Liquity能够通过加快清算过程为借款人实现较低的抵押率。B. Protocol V2自动将清算中扣押的抵押品重新平衡到原始资产中,以平滑清算储备。我认为我们将开始看到更多的协议修饰抵押品的利润率,同时也通过更多的创新清算机制保护贷款人。

- 无担保信贷。 只要贷款受到过度抵押的限制,协议就只能在清算允许的范围内积极开展。这就是为什么无担保信贷是DeFi的圣杯。它需要强大的身份机制,允许贷款人在借款人携款潜逃时获得追索权。最初,这可能需要将链外身份连接到链上,但真正的创新将涉及通过链上行为产生身份。Celo对这两方面都进行了探索,目前支持电话号码与公钥的映射,目标是为链上身份和信誉实现去中心化的Eigentrust。不要搞错了,能解决这个问题的协议将获得丰厚的价值。

- CeFi+DeFi的混合。 DeFi正在迅速学习传统金融多年来的许多经验。如果我们能更有意识地利用CeFi的专业知识来改进DeFi协议呢?前面描述的Hashflow,在链上连接了专业做市商的定价策略。Hashflow做市商准确地将资金重新分配到需要的地方,而不是在链上摸索着做交易。这对LP来说特别有吸引力,他们不需要手动管理他们的头寸或委托智能合约--而是可以利用LedgerPrime和Galaxy Digital等专业做市商。我们将继续看到更多成熟的玩家和标准进入DeFi,并建立混合协议的例子。

DeFi的第一个时代是由流动性定义的。我们需要证明这种模式的转变是真实的,而且是可行的。现在,时代已在转变,DeFi正在进入资本效率的时代。从零到一是最难的阶段,DeFi将通过更明智地使用资本来证明其先进性和增长。

最后,感谢Varun Kumar、Haseeb Qureshi、Ken Deeter和Dmitriy Berenzon对草稿的校对,感谢Danning Sui(0x Labs)提供的相关公共数据仪表和讨论。

原文:https://medium.com/hashflow-protocol/the-capital-efficiency-era-of-defi-d8b3427feae4