杠杆代币在 CeFi 中已经证明其作为有效杠杆工具的价值,但是他们在 DeFi 中该如何实现?

撰文:Ryan Tian,Phoenix Finance 联合创始人兼 CFO

Phoenix Finance 作为一个去中心化金融衍生品的专业平台,在近期于 Polygon、BSC 和 Wanchain 三条链上先后推出了创新化的杠杆代币产品。用户不仅可以简单的通过购买此类代币,获得相关加密资产的 3 倍杠杆头寸,并且也可以通过贡献单币,如稳定币 USDC、BUSD 或者相关代币如 WBTC、ETH、BNB、Matic 等,获得无损借贷和挖矿收益。下面我们通过本文来了解一下 Phoenix 杠杆代币的设计,以及如何获取收益。

什么是 Phoenix Finance?

Phoenix Finance 是专注于去中心化金融衍生品的专业平台,在多条公链运行。用户不仅能够通过贡献流动性获得收益,还可以进行去中心化期权和杠杆代币等衍生品的交易。

Phoenix 期权采用聚合流动性方式,流动性提供者共享权利金,并通过合约机制自动分散风险,期权买方也可以根据自身需求定制期权共享流动性。Phoenix 去中心化杠杆代币将杠杆产品简化为代币形式,借助合约控制的再平衡机制,提供稳定的杠杆头寸,操作简单,并有效避免了在保证金交易中存在的爆仓风险。

什么是 Phoenix 去中心化杠杆代币(PPLT)?

PPLT,即 Phoenix 去中心化杠杆代币,Phoenix Protocol for Leveraged Tokens,是 Phoenix Finance 的主要产品之一。

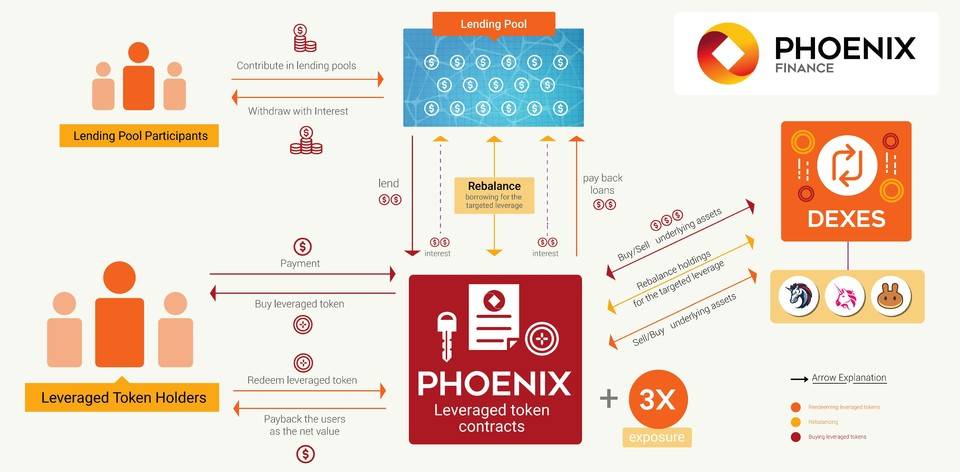

PPLT 的作用是在不同的链上创建和交易加密资产的去中心化杠杆代币,如 BTC、ETH 等。杠杆代币由合约控制的无损借贷池提供杠杆,借贷池的流动性贡献者可以赚取利息。铸币、赎回、杠杆、借贷等所有核心功能都发生在链上,由智能合约管理和控制,是一个完全去中心化的、无许可、抗审查、无地域限制的链上期权协议。

PPLT 的目标是为用户通过杠杆代币取得杠杆头寸提供一个友好便捷的交易场所,以一种简单、安全和去中心化的方式,使杠杆代币交易变得简单而可靠。

PPLT v1.0

简介

Phoenix 去中心化杠杆代币的 1.0 版本,即 PPLT v1.0,是一个去中心化的非托管协议,用于创建和交易去中心化的杠杆代币,由借贷池提供动力。

Phoenix 的杠杆代币是一种自动能够给与持有人相关数字资产稳定杠杆头寸的衍生品,用户无需经常主动地管理杠杆头寸,其再平衡机制会依据当前杠杆水平自动进行杠杆平衡调节,以维持杠杆稳定性。因此,代币持有人永远不会面临抵押品被清算的风险——这是与保证金交易或永续合约相比的一个关键区别。

Phoenix 的杠杆代币是有实际资产支持的代币,而不是合成资产。Phoenix 与再各条链上其他去中心化交易所进行协议对接,通过交易真实持仓确保这些代币 100% 抵押。换句话说,Phoenix 的杠杆代币通过智能合约,进行真正的加密资产借贷和交易,以支持代币的价值。

链上的再平衡机制将始终为持有人保持接近 3 倍的杠杆范围。任何人都可以在任何时候以透明的方式监测和验证嵌入代币的抵押品和杠杆头寸。

贷款池为代币的杠杆提供动力。当用户购买杠杆代币时,合约会自动从贷款池中借入相应的加密资产,以获得杠杆敞口,而贷款池参与者则获得被动利息收入。

基本模型图

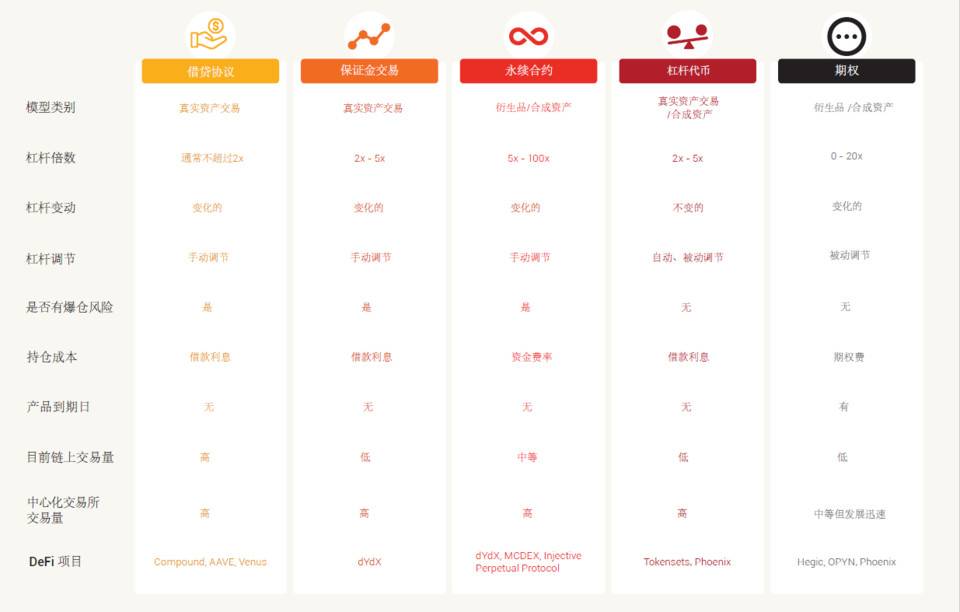

DeFi 中的杠杆代币

杠杆代币基础知识

什么是杠杆代币?

杠杆代币 (Leveraged Tokens) 是一种类似于杠杆 ETF,是一种可以自动调仓,以维持特定加密资产一定程度杠杆风险敞口的代币,持有者不需要担心需要经常主动地管理杠杆头寸。其最早由衍生品交易所 FTX 推出,之后其他的中心化交易所也纷纷推出类似产品。

例如 ETHBULL 3x 也被称之为 3 倍看涨以太坊杠杆代币——是一种附有 3 倍 ETH 看多回报的 ERC-20 代币。ETH 在一天每增长 1%,ETHBULL 会增长 3%。

杠杆代币为用户提供固定杠杆或者杠杆区间,而在杠杆水平因标的资产价格变动而变化后,再平衡机制 (Rebalancing Mechanism) 可以帮助重新维持目标杠杆水平。

延伸阅读: 杠杆代币和保证金交易 / 永续合约的区别

杠杆代币和保证金交易 / 永续合约之间最大的区别是,杠杆代币会周期性的或者达到特定限额时,进行杠杆的自动调节,以此来维持杠杆水平。换句话说,在杠杆代币盈利时,会自动增加杠杆;在其亏损时,会自动去杠杆,达到永不爆仓的效果。

这显然不同于保证金交易和永续合约——即使交易者在持仓时指定了一个特定的杠杆水平,这些产品的实际杠杆率随着价格波动而不断变化。

想要弄懂杠杆代币,我们就不得不了解一下其独特的杠杆再平衡或者自平衡机制。

再平衡机制(Rebalancing)

杠杆代币的再 / 自平衡机制是用于保持杠杆维持在目标等级的十分重要的机制。让我们通过例子来详细了解再平衡机制是如何运作的。

例如你用 $100 美元的 USDC 购买了 ETH3 倍看涨,即 ETHBULL (3x)的杠杆代币,Phoenix 智能合约会同时从稳定池借出 $200 美元的 USDC,并将合计 $300 的 USDC,在去中心化交易以当前市价兑换成 $300 的 ETH。这样,你的合计持仓量为 $300 的 ETH,并且借用了 $200 的 USDC。

假设 ETH 的价格上涨了 20%,ETHBULL (3x)代币的价格将上涨 60% 至 $160,或者用另外一种计算方法即 $300 * (1+20%)- $200 = $160。这样,你的实际杠杆变为 2.25 ($360 /$160),低于 3 倍的目标杠杆水平。

在杠杆代币的再平衡过程中,由于杠杆代币获益造成实际杠杆低于目标杠杆,协议将借入更多的 USDC 并购买额外的 ETH 代币,以将杠杆率恢复到 3 倍。在本例中,合约将再借入 $120 并在去中心化交易所换成 ETH。因此,总的杠杆率恢复成($360 + $120)/$160=3 倍。

假设 ETH 的价格下降了 20%,ETHBULL (3 倍)的代币价格在重新平衡前下降 20% 至 $40,或者用另外一种计算方法即 $300 * (1-20%)-$200=$40。现在,你的实际杠杆将变成 6 ($240/$40),高于 3 倍的目标杠杆。

在杠杆代币的再平衡过程中,由于杠杆代币亏损造成实际杠杆高于目标杠杆,协议将出售 ETH 代币,并归还未偿还的债务以去杠杆。在此案例中,它将出售 $120 的 ETH 以换取美元,并偿还给资金池。实际债务将变成 $80,总杠杆将再次恢复成($240-$120)/$40=3 倍。

换句话说,杠杆代币会在盈利时自动重新加杠杆,在亏损时自动去杠杆,以恢复其目标杠杆水平。如果该机制顺利运行,即使在不利的市场趋势下,杠杆代币持有人也不会被爆仓清算,因为去杠杆机制会不断降低有效杠杆水平。

为什么 DeFi 需要杠杆代币?

传统杠杆代币是在中心化交易所进行交易的例如 Binance、FTX、Huobi 等等。这些创新的衍生品产品从诞生起就吸引了大量的交易量。尽管行业内对去中心化杠杆代币的可行性的研究仍然比较少,但是 Phoenix Finance 团队相信这类产品在去中心化后会附有一些领先性的特点。

Phoenix Finance 链上杠杆代币是无需许可的。任何人可以参与杠杆代币的交易同时无需 KYC 认证。

杠杆代币有一个再平衡机制 (Rebalancing Mechanism),会依据当前敞口将调整杠杆。Phoenix Finance 的代码是开源的所有的机制和交易都是公开和链上的。因此和中心化交易所相比透明度保证会更高。

Phoenix Finance 所有的杠杆代币都会有标的资产的完全抵押,合约控制,不存在抵押不足的风险,在卖出 / 赎回时也不会有交易对手方风险(counterparty risks)。

所有的杠杆代币都会是 ERC-20 相关格式的,这样存储到钱包或是在不同地址转账都会很简单。

Phoenix 的杠杆代币协议-PPLT 是如何运作的?

杠杆持仓的代币化

Phoenix 将去中心化的杠杆产品代币化成为 ERC-20 的形式,这些代币是可以互相替代的,而且转移也很容易。这种代币化使持有人可以以轻松的方式获得固定的杠杆敞口,通过简单地购买并持有代币,交易者将自动获得稳定的杠杆,而无需关心或者主动管理资金费率、借贷等。

例如,ETHBULL 3x 意味着该代币以三倍杠杆做多 ETH,ETH 每上涨 1%,ETHBULL 将上涨 3%。ETHBear 3x 代币以三倍杠杆做空 ETH,如果 ETH 上涨 1%,该代币将下跌 3%。

净值和 「锚」

Phoenix 的杠杆代币完全由加密资产支持,其净值可以通过实时价格反馈来计算。杠杆代币的净值即其「单价」,是评估其财务表现时的一个重要指标。杠杆代币的净值是以总资产的价值减去总债务来计算。在创建代币的资产负债表时,净值将类似于股票的单位「净资产」。

为了更好的理解和交易代币,Phoenix 协议将杠杆代币的初始价值 / 价格指定为 100 美元。这个初始 「价格 」被视为 「锚定」净值。如果杠杆代币的价格变得过低(比如低于 10 美元),协议将把价格恢复到最初的锚点,并相应地调整代币的数量。这个机制和「rebase」有共同之处,持有代币的数量会在 rebase 时依据资产价格而变化。

抵押要求

创建新的去中心化杠杆代币时,PPLT 协议会确保这些代币 100% 抵押。换句话说,Phoenix 的杠杆代币不是合成资产,而是以真实资产支持的代币。借贷以及去中心化交易所的真实交易保证了代币的价值完全由加密资产的持有和借贷来支持。

假设没有 gas 费和其他交易成本。基本逻辑是创建一个净值为 $100 的 ETHBULL (3x) 代币,用户需要支付 $100,智能合约会同时从稳定池借走 $200。全部的 $300 会马上从 DEX 中换取价值 $300 的 ETH——假设无滑点,用户的持仓会产生 3x ETH 的头寸。

如果我们为代币创建一个资产负债表,那总资产是 $300 同时总负债是 $200,最后代币的净资产是 $100。换句话说杠杆代币是有完全抵押的。

如果 ETH 价格上涨 50%,依据三倍的杠杆,杠杆代币的价格会是 $100 × (1 + 50% × 3) = $250。依据「资产负债表」,ETH 的总资产会是 $300 × (1 + 50%) = $450,同时因为借的是稳定币所以总负债依然是 $200。所以代币的净资产会是 $250 ($450 - $200),杠杆代币是有完全抵押的。如果 ETH 价格下降的话情况也一样,完全抵押是 Phoenix Finance 杠杆代币的基本特点。

创建和铸币

当用户购买 Phoenix 杠杆代币时,对应种类和数量的代币需要被铸造。在合约接收到杠杆代币的对价(以稳定币或者标的资产计量)后,一系列的交易会被触发。

例如一个用户购买 1 枚 ETHBULL (3x) 代币,价值是 $120,我们假设没有交易费或者滑点。在收到 $120 USDC 之后,合约会调用借贷功能从池子中借出 $200 USDC,这是该代币「锚定」净值的两倍。然后合约会自动使用 $320 的 USDC 从去中心化交易所 购买 ETH,再这个过程中,一枚有着抵押品的净资产所有权的 ETHBULL (3x) 代币会被铸造。注意在这个例子中,ETHBULL (3x) 代币当前真实杠杆是 2.67 ($320 / $120)。

创造 ETHBEAR (3x) 代币的过程会有一些不同。每枚 ETHBEAR (3x) 代币, $200 的 ETH 会从池子中借出然后通过 DEX 卖出获得稳定币,从而获得 ETH 的看跌杠杆头寸。

赎回

在 PPLT v1.0 中,当 Phoenix Finance 杠杆代币被「卖」到市场上时候,他们其实是被赎回了,也会同时触发一系列的交易。 例如如果 1 枚 ETHBULL (3x) 代币当前价值是 $110,该代币的资产负债表由 $310 的 ETH 总资产和 $200 的借款总负债构成。

当一枚代币被卖出 / 赎回时,智能合约会自动调用,以 $310 从去中心化交易所卖出 ETH,然后偿还 $200 的债务,剩下的 $110 作为剩余金额转账给卖出人的地址。

同样的,卖出 / 赎回一枚 ETHBEAR (3x) 代币 , 会需要从市场回购 ETH 来偿还 ETH 债务。剩下的金额会被转账到卖出人的地址。

借贷池

概念和功能

借贷池控制和维持 「Bull」 (看涨) 代币和 「Bear」 (看跌) 代币的杠杆。

对于「Bull」 (看涨) 代币,合约会统一创建一个稳定币池,如 USDC,提供杠杆。这个稳定币借贷池可以把稳定比借给不同的标的资产的看涨代币。 例如 BTCBULL (3x) 代币和 ETHBULL (3x) 代币可以分享同一个稳定币池。当 Bull 代币购买、出售或者再平衡时,智能合约会自动触发借款和还款交易。

对于 「Bear」 (看跌) 代币,借贷池将有所不同。合约创设了单独的标的资产池,用于控制不同标的资产的看跌杠杆代币。例如 BTCBEAR (3x) 代币需要一个 WBTC 池来提供必需的杠杆。当 Bear 代币购买、出售或者再平衡时,智能合约会自动触发 WBTC 池的借款和还款交易。

借贷池参与者可以出借他们的代币赚取利息和挖矿收益,利息从杠杆代币中定期收取并且自动分配给池的所有参与者。

借贷池的份额

与 DeFi 的大多数流动池模型类似,借贷池的份额被代币化为 PPT,代表 「Phoenix Pool Token」。流动性提供者将其加密货币资产贡献在池中而提供流动性时,其将收到一个代表池子份额的代币 (pool token) - PPT。

在 PPLT v1.0 的借贷池中,利息不是单独进行分配的;相反,用户仅仅通过持有 PPT,便可以来自动通过 PPT 净值的增值,来获得利息收益。随着时间的推移,每个 PPT 可转换为越来越多的资产,但钱包中的 PPT 数量将保持不变。

资金池净值和 PPT 价值

什么是资金池净值?

资金池净值衡量的是所有资产的货币价值和目前在贷款池中的未偿还贷款金额。资金池净值也被认为是资金池中的总锁定价值(TVL)。

影响资金池净值的因素有哪些?

让我们以 ETH 资金池为例,以美元计算的资金池净值(PNV)总额受以下因素影响:

-

ETH 存款增加 PNV。

-

ETH 提取减少 PNV。

-

从借出资产给杠杆代币获得的利息增加 PNV。

-

ETH 的美元价值变化增加或减少 PNV。

资金池单位净值--PPT 的价值

用户将加密资产存入资金池后,持有者有权按照份额享有借贷池的权益。PPT 被铸造出来并交付给用户,代表着按比例的资金池份额。

PPT 的净值是用资金池单位,即资金池净值 /PPT 总数量。

由于借贷池的无损特性,如果以池内资产作为计量本位,PPT 的价值将不断增加。具体来说,以 USDC 衡量,USDC 池的 PPT 价值是不断增加的;而以 ETH 衡量,ETH 池的 PPT 价值是不断增加的。

借贷池的基本利息

借贷池的参与者可以从借贷中获得利息,利息通过智能合约在池子里自动收集和分配。但与大多数 DeFi 中专业从事借贷活动的协议不同,Phoenix 借贷池的基本利率是固定。对杠杆代币的持仓借款人来说,借款的利率是固定的,即使杠杆代币需求增长也不会有变化,当然前提是资金池尚没有被完全占用。

对于资金池的参与者作为放贷方来说,资金池的利用率越高,也就是说资金池资产中参与贷款的比例越大,资金池的 APY 就越高。

利息调节机制

当贷款池被完全占用时,在再平衡时无法达到目标杠杆水平,原因是缺乏从贷款池借入的资金。在这种情况下,再平衡可能暂时失败。

为了解决这个问题,就需要在这个特殊时期,激励更多的贡献者加入借贷池,此时,受合约控制,足额占用的借贷池的借贷利率将暂时提高,这会吸引用户向池中贡献流动性。如果池子仍然不够大,不足以支付代币再平衡所需的金额,利息将进一步增加,直到达到目标杠杆水平。

一旦达到目标杠杆率,利率将回到基本利息水平。

再平衡机制

再平衡是用于保持杠杆维持在目标水平的十分重要的机制。在 Phoenix 杠杆代币设计中,再平衡会有两种情况。

定期再平衡

Phoenix 杠杆代币的杠杆每天定期都会「再平衡」,以再次恢复杠杆至目标水平。换句话说,定期再平衡过程中,每个杠杆代币会对任何产生的收益进行再投资,以增加杠杆;如果有亏损的话,会出售一部分头寸来降低杠杆避免清算。

例如用户持有 1 枚 ETHBULL (3x) 代币初始花费是 $100,ETH 价格上涨 10%,杠杆代币价格在再平衡之前上涨至 $130。现在持有人的杠杆变成了 2.54 倍 ($330 / $130),低于 3 倍的目标杠杆。

在定期再平衡的过程中,智能合约会从稳定币池中借出更多的 USD 然后购买额外的 ETH 代币让杠杆变回 3x。在上面的例子中协议会再借 $60 用来买 ETH。杠杆会再次会变回 3 倍 ($390 / $130) 。

相反的是,如果 ETH 价格下跌 10% 同时代币价格在再平衡之前跌到 $70。持有人的杠杆会变成 3.86 倍 ($270 / $70),高于目标杠杆。

在定期再平衡的过程中,智能合约会卖掉 ETH 代币偿还债务降低杠杆。在上述例子中,协议会卖出 $60 ETH 买入 USD 偿还到池子中。杠杆会再次会变回 3 倍 ($210 / $70)。

对于看跌杠杆代币,再平衡过程和上述的方式类似。

临时再平衡

杠杆代币其中一个有趣的方面是他们的持有人从来不需要担心清算,因为他们会自动降低杠杆,但前提是再平衡在到达清算的价格点之前又要有效执行。因此,在价格在短期内向不利方向大幅移动时,临时再平衡机制的必要性就不言而喻了。

例如对于 ETHBULL (3x) 代币,如果 ETH 价格下降超过 33%,代币的价值可能会变成「负数」 ——类似于被清算,这显然不能够接受。再平衡机制在这类情况下就需要提前被触发,来降低代币的杠杆。

Phoenix 的 3x 杠杆代币将临时再平衡机制设置的触发点为距上次再平衡的标的资产价格不利方向变化的 20%。举个例子,对于 ETHBULL (3x) 代币而言,如果 ETH 的价格距离上次再平衡时的价格下降了 20%,即使是未到定期再平衡的时点,也将触发临时再平衡;反之对于 ETHBEAR (3x) 代币而言,如果 ETH 的价格距离上次再平衡时的价格上涨了 20%,即使是未到定期再平衡的时点,也将触发临时再平衡;

临时再平衡过程和定期再平衡时一致。

风险

交易和再平衡中的价格滑点和交易费用的风险

当 Phoenix 杠杆代币被购买(铸造)以及卖出(赎回)时,受真实交易以及全额抵押的特点影响,需要与去中心化交易所进行一系列的交易。同样,在再平衡过程中,需要触发交易,以维持目标杠杆水平。

交易者在进行这些交易时可能面临价格滑点和交易费用,其程度取决于交易对的市场流动性深度和交易量。购买或赎回时较大的订单,以及重新平衡时较大的交易量可能导致较高的价格滑移和交易费用,从而对杠杆代币的财务表现产生负面影响。

Phoenix 杠杆代币协议目前尽可能选取流动性较好的主流币种,作为杠杆代币的标的资产,并且在各条公链知名去中心化交易所中,选择交易深度较深的交易对,以减轻大额交易订单产生的影响。

维持杠杆的相关风险

杠杆代币将其杠杆维持在一个固定的水平或范围,这给与用户很大的杠杆维护的便利,并且一定程度上降低了风险,比如杠杆爆仓风险。但是,恒定的杠杆水平伴随着在再平衡阶段的仓位调整,这可能会与保证金交易相比,带来一些意想不到的结果。(从这个角度来看,请记住,杠杆代币通常被认为是一种交易工具,而不是长期持有工具)。

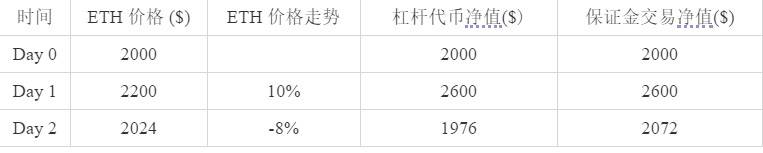

一个例子将有助于了解杠杆代币与保证金交易的不同之处。

我们来比较一下 ETHBULL 3x 杠杆代币和三倍看涨 ETH 保证金交易的仓位表现:如果 ETH 在第一天上涨,在第二天也上涨,那么 ETHBULL 会比标准的保证金仓位表现的更好,因为它对一天的盈利进行再次投资。不过 ETH 先涨后跌的情况 ETHBULL 会表现的更糟糕,因为与保证金交易相比,杠杆代币在再平衡期间的再投资,相较保证金交易而言杠杆水平要更高。

因此,杠杆代币有可能出现这种情况,即在一定期间内,即使基础资产市场的价格上涨,杠杆代币的净值也会下降。如下表所示,即使在两天内 ETH 的价格从 $2000 上升到 $2024,但由于第 1 天的再平衡,使得杠杆代币的实际杠杆高于保证金交易,在第二天 ETH 价格下跌时,承担了更多的风险,导致在第二天末,杠杆代币的价值反而下降了。

交易失败的风险

Phoenix 杠杆代币的交易依赖于去中心化交易所的合约交互,而中心化交易所在公共链上运行,可能会出现导致交易失败的意外情况,如网络连接、价格波动或临时平台故障。智能合约的交互会导致风险的组合性,如出现交易故障,这可能导致再平衡失败,使协议无法维持目标杠杆。在极端情况下,如果市场出现剧烈波动,借贷池也可能因杠杆代币的负值而遭受价值损失。

智能合约风险

PPLT v1.0 已由 Peckshield 完成审计,但整个 DeFi 生态系统仍处于早期实验阶段。请用户对可能的智能合约风险保持警惕。

Oracle 风险

Phoenix Finance 与领先的去中心化区块链数据供应商 Chainlink 合作,将链外数据引入以太坊和其他区块链的智能合约。PPLT v1.0 应用了 ChainLink 提供的覆盖加密资产的喂价服务。

Chainlink 是一个去中心化的预言机网络,使智能合约能够安全地访问链外数据源、网络 API 等,它致力于提供高度安全和可靠的喂价服务。

尽管如此,如果出现任何不可预见的问题,预言机服务和外部价格数据聚合可能构成影响 PPLT 稳定性的潜在风险。

小结

杠杆代币在加密资产交易中已经证明其作为有效杠杆工具的价值,但是他们在 DeFi 领域还是很罕见。PPLT v1.0 是一个全新的产品,将杠杆代币引入 DeFi 的世界。Phoenix 的目标是大大增强去中心化衍生品市场的流动性,以用户友好和专业的方式提供 DeFi 衍生品交易方案。

我们后续还将继续推出一系列文章,对杠杆代币等 DeFi 衍生品进行更深层次的介绍,希望大家继续关注。