TrueFi:无抵押贷款 如何连通真实世界与DeFi世界?

OKLink 数据显示,DeFi 抵押借贷总量已达 253 亿美元,而在这一庞大的借款数额背后,是规模远超于此的抵押物。超额抵押贷款,早已成为 DeFi 借贷的通用范式。Maker、AAVE、Compound……种类繁杂的超额抵押贷款协议提供各式不同的抵押服务,抵押率最高甚至可到 800%,但这也带给了用户一个困惑:如果我已经有钱了,我为什么还需要贷款?

在链下世界,信用贷款才是我们所接触的更为广泛的贷款形式。比起抵押借贷,信用借贷无需抵押物,这可以真正解决急需资金的人的燃眉之急。但在 DeFi 世界里,因为去信任、无需许可、缺乏 KYC 的特点,DeFi 开发者很难通过链下行为约束借款人。TrueFi 将链上世界与真实世界结合,或可解决这一问题。

TrueFi 是由 TrustToken 开发的无抵押借贷协议,推出于 2020 年 11 月。TrustToken 此前曾开发了五种由法币支持的稳定币(包括美元、英镑、澳元、加元、港币)。8 月 5 日,TrustToken 宣布已获得 1250 万美元融资,本轮融资由 Blocktower 牵头,a16z、Alameda 也参与其中。团队表示已让 TrueFi 渐进式走向去中心化之路,最终该协议将被移交到社区手中。

链下法律框架保护的链上金融活动

在 TrueFi 上贷款,共涉及三个利益相关者。出资人将稳定币借给 TrueFi 贷款池,为贷款提供资金的同时赚取收益,除贷款利息外,资金出借方还可以获得 TRU 代币奖励。在资金出借的过程中,资金分配方式完全透明。TRU 持有者可参与协议治理,他们可通过投票来决定是否批准每一笔贷款请求。

由社区批准每一笔贷款,并且还是信用贷款,这会不会带来风险?是的,链上世界无法审核现实世界中的贷款人,因此 TrueFi 引入了链下机制。与大多数无需信任的 DeFi 借贷不同,TrueFi 借款人需要经过审查其贷款申请才可被提交到链上,社区看到的每一笔贷款都已经过 TrueFi 团队的审核。在展现给社区之后,再由 TRU 锁仓者来共同评估借款人和个人贷款申请的信誉。

目前,TrueFi 只接受机构借款人,借款前需先完成 KYC 认证,之后由 TrueFi 进行信用审查。在链下的信用审查中,借款人需提供如社交媒体链接、年收入、资产、交易/投资策略、资金用途、经营历史等多方面的信息。在信用审查通过之后,方可进入链上流程。通常,平台会要求借款人的流动资产或可用流动性在申请贷款总额的 10-15 倍以上。

(TrueFi 贷款列表)

进入链上阶段,参与 TRU 质押的用户可以参与治理,对借款进行投票。质押者可以对贷款申请投赞成票或反对票。如果至少 1500 万票参与了投票且 80% 的投票都选择了通过,则贷款将被批准。

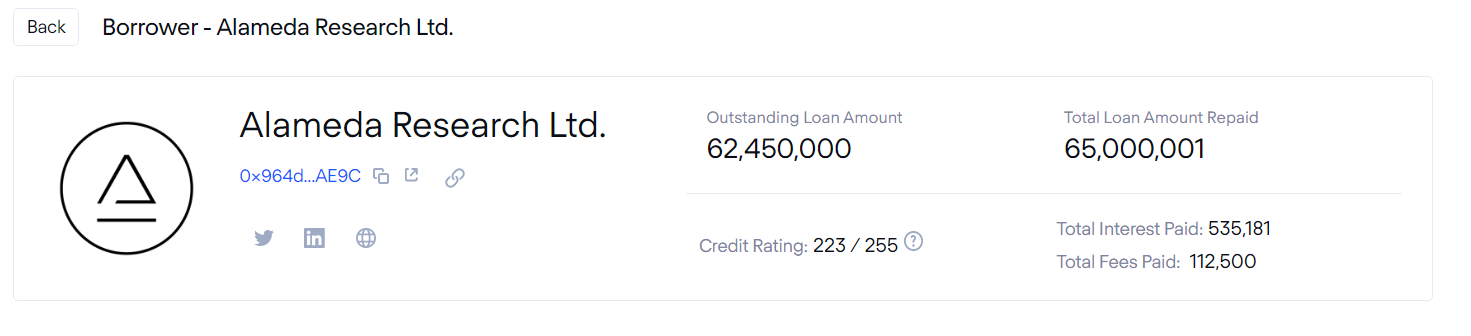

(每笔贷款均可查到详细信息和信用评分)

为了鼓励用户参与治理,TrueFi 还设计了投票激励机制。所有参与投票的用户,均可获得以 TRU 形式发放的奖励,待借款人提取贷款之后即可领取奖励。其奖励机制遵从如下公式:

TRU 奖励 =(利息 * TRU 分配系数 * 乘数)

利息 =(贷款年利率 * 天数 * 本金)/365

TRU 分配系数 =(分配池中剩余的 TRU)/(分配给分配池的 TRU 总数)

在贷款池可为贷款提供资金之前,必须经过「最短投票期」,最短投票期每笔贷款各不相同。这一机制可防止借款人在短时间内通过贷款,给社区的审批留足充裕的时间。贷款申请的投票没有特定的截止日期,将一直持续至投票通过或被借款人主动取消,而在通票获得通过之前,质押者可以多次修改或取消他们的投票。

基于每笔贷款中用户投票的 YES 与 NO 的比例,TrueFi 可对贷款池的总体风险做出判断,这一数据也可为作为整个贷款池风险系数的参考。一旦贷款申请获得社区的批准,借款人在收到贷款本金之前都必须签署单独的贷款协议,以此来将借款人约束在法律框架之下。

Truefi 社区成员对每笔贷款的审批必须是谨慎的,因为这关系到他们的财产安全。若贷款无法收回,所有参与投票用户的质押 TRU 都将面临被清算的风险。平台将对投票用户最高 10% 的 TRU 质押品进行清算,同时对拖欠方发起法律诉讼。

当这一系列的流程完成之后,借款人即可提走他们的稳定币,出借人的资金也开始产生利息并为他们赚取回报了。

TRU 总供应量 14.5 亿枚,TrueFi 承诺不采取任何措施增发。其中 39% 通过挖矿奖励发放,28.5% 通过私募发售,18.5% 归属 TrueFi 团队,9.5% 由公司所有,4.5% 预留给未来团队。

TrueFi 的风险应对策略

自 2020 年 11 月至今,TrueFi 已经放出 56 笔贷款,总借贷本金 4.2 亿美元,平均 APR 10%。其中 36 笔贷款已经归还,平均借款期限为 70 天。这些贷款总本金 1.8 亿美元,为用户赚取了 286 万美元的利息。在这些借款的机构中,不难看到 Amber Group、Alameda Research 等知名机构的名字。截止至今,并没有债务违约产生。

TrueFi 的第一笔贷款由 Alameda Research 借出,其首席执行官 Sam Bankman-Fried 曾表示:「作为 TrueFi 的第一个借款人,Alameda 很自豪地成为了团队和技术背后的投资者。我们看到 TrueFi 无担保贷款的增长远远超出加密领域,我们计划在该协议增长的每个阶段都成为合作伙伴和用户。」

目前,TrueFi 正在完善一个通过审核的借款人白名单,未来,新的借款人可能会根据社区制定的标准,通过社区治理的方式被加入到白名单。如果借款人违约,将由 TrustToken, Inc. 的附属公司 TrueTrading 负责进行法律追索,未来随着 TrueFi 逐渐去中心化,这一机构可能会被另一个非营利实体取代。此外,考虑到协议被攻击的风险,TrueFi 与 Nexus Mutual 联合推出了智能合约保险,用以保障贷方资金安全。

毫无疑问,在广泛采用抵押借贷的 DeFi 市场上,无抵押信用贷款为市场带来了一些创新。这也让 DeFi 世界与真实世界的联系日益紧密,DeFi 与传统金融逐渐交织。在 TrueFi 设计的链上筹款——链下放款——法律框架保护债务的这一套模式中,DeFi 与 TradFi 的界限日益模糊。这一模式中所带来的改变,到底是 DeFi 进入了链下真实世界,抑或是 TradFi 使用了加密资产交割呢?