金色相对论专场之打开量化投资的“黑箱”

有人说量化交易是熊市生存法则,也有人说量化交易是成熟市场的标志。12月7日晚19:00—21:00【金色相对论专场】之“数字资产量化交易,成熟市场的标志?”金色财经合伙人&CoinTime COO佟扬线上访谈十位数字资产量化大佬,为您打开量化投资的“黑箱”。

对话嘉宾:

方图FOTA.com创始人蔡良滨

CCC的创始人刘震

Amber AI创始合伙人Tony

TokenMania创始人楼霁月

Hayek Capital 创始合伙人Owen Xu

FutureMoney合伙人李哲

CoinXP创始合伙人梁亮

Trade Terminal 创始合伙人孟尧

可盈科技创始人兼CEO沈东雄

POTEX首席科学家庞华栋

聚焦话题:

期货交易所和量化之间的关系是怎样的?

在华尔街的角度来看,现在数字资产领域量化处于一个什么样的阶段?

通过自有团队完成的量化部分该如何操作,盈利如何?

传统市场的量化和加密货币市场有何不同?

数字资产量化交易还会出现爆发式增长吗?需要哪些条件?

数字资产交易的流动性,可以从哪些角度优化或调整?

熊市下,量化交易团队求胜的关键点是什么?

影响量化交易最重要的几个因素是什么?

方图创始人蔡良滨:期货交易所与量化交易之间相辅相成

本期金色相对论的第一位嘉宾是方图FOTA.com创始人蔡良滨,Brian Cai蔡良滨,FORTUNA方图创始人,毕业于耶鲁大学计算机科学系,先后在纽约、伦敦、香港、上海、杭州从事 投资银行、英美法系信托、供应链金融、现金管理、私人银行等各类金融业务。

佟扬:期货交易所和量化之间的关系是怎样的?为了达到更好的量化结果,期货交易所可以在哪些方面做出调整?

蔡良滨: 两者是相辅相成的关系。期货交易所需要量化团队来提供做市以提高深度与流动性,做量化交易帮助价格发现。事实上目前主流合约交易平台的交易量的70%以上都是来自于专业投资者。另一方面,大部分的量化交易策略都离不开衍生品,而期货是其中应用最广的一种衍生品合约。一个稳定高质量的期货交易所对于实现量化策略来说至关重要,不管这个投资目的是对冲还是套利。

稳定大家很好理解,高质量主要体现在交易风控与保证金风控这两个角度。事实上期货交易所和现货交易所最大的区别是,除了现货交易所的撮合引擎之外,还需要指数模块、风控模块、强平模块、保证金系统、清结算系统等五大模块,这五个模块都是现货交易所所不具备的,所以要做一个高质量的期货交易所,难度就在这五大模块的机制设计与代码实现上。能不能帮助交易者减少保证金占用,提高资金利用率,能不能帮助交易者对强平与交易进行良好的风控是其中最重要的关键。

当然目前市场上最主要的问题是,量化交易策略收到衍生品工具容量与种类的限制,无法实现非常丰富的量化策略;同时也受到许多交易所API不稳定的因素影响,导致中高频的量化交易策略无法获得很好的收益

这两方面我相信也是很多量化交易团队非常头痛的地方,例如在市场波动率不足的情况下,很多策略的收益与容量就会大幅收缩,例如在API速度不稳定的情况下,挂撤单的时间延后,导致市场行情已经发生变化了,策略失败

这都是常出现的问题,所以对于量化交易而言,期货交易所是最重要的基础设施之一,而对于期货交易所而言,量化交易是最主要的深度来源和利润来源。

CCC 刘震:量化是建立二级市场完善机制的一个部分

本期金色相对论第二位嘉宾是来自CCC的创始人刘震,刘震有着20多年的华尔街对冲基金经验,曾在对冲基金 D.E. Shaw & Co., Bank of America, UBS,Brevan Howard 等全球知名金融机构担任要职。任香港区块链协会共同主席。

佟扬:在华尔街的角度来看,现在数字资产领域量化处于一个什么样的阶段?对数字资产未来的发展有什么意义?

刘震: 当我们谈币圈量化时我们在谈什么# 最近有朋友问起,近来币圈冒出很多量化团队,很多都说是从华尔街回来,还有各名校博士,自称量化炒币每月能挣5-20%!在币圈漫漫熊市之下,这样的收益自然吸引人,但真的靠谱吗?

其实我最近也在考虑这个问题。在华尔街做了20多年量化投资,成熟新兴市场都领教过,A股也摸爬滚打了近10年,但币圈的泡沫似乎从来大的离奇,这次“量化团队”也不例外。但投资即是艺术也是科学,毕竟还是有规可循的,所以觉得有必要写一个币圈量化投资指南,取名得感于村上春树的“当我谈跑步时我在谈什么“,跟各位感兴趣的朋友一起探讨。

目前是币圈严冬, 比特币从去年的两万块美金,掉到现在的三千多,大家损失惨重,参加过ICO的估计现在也血本无归。那么目前大家之所以关注所谓量化是因为这是现在唯一一个还在赚钱的业务,但是我们在讨论量化的时候,我们到底在讨论什么呢?

大家都知道数字资产是一个自由的资本市场,在任何一个资本市场里头一级市场和二级市场都是联动的。没有一个健康的二级市场也不会有一个好的一级市场,最好例子就是A股市场搞得一塌糊涂,于是所有的PEVC都跟着一起惨淡了。

币圈也是同样的。从今年年初的ICO泡沫,到现在的数币严冬,实际上就是数字资产市场一个去空气币的一个过程,是必须的,也是一个健康的过程。那么我们现在要讨论的是说在下一轮牛市来临之前,我们能够做些什么

那我们要做的呢,就是建立一个健康完善的数币二级市场机制,而最重要的是一个价格发现的机制,能够让好的数字货币涨上去,让空气比跌下来,这样可以促使一级市场的完善,同时让投资者中真正能够分享的数字货币市场成长的红利。

而我们现在做的量化投资,实际上是建立这个二级市场完善机制的一个部分。大家知道在传统市场当中有做多有做空,而多数做空是通过衍生品市场实现的。

做空机制是市场的阳光和消毒剂,之前我专门为A股写了一篇文章,一会儿给大家分享。只有在有做空机制市场里,我们才能够鼓励好的数币,打压不好的数币,让市场有一个健康的发展,下一轮的牛市才有可能。

CCC现在做的所谓量化投资,实际上是对冲基金,就是利用市场当中的这些所谓定价不有效性,例如做空这些空气币,同时做多靠谱的数币,利用中间的差价来获利。同时这些交易,也提高了市场的定价机制的完善,也是下一轮的牛市的一个必须。

Amber AI 创始合伙人 Tony :量化最大的博弈还是存在于价格敏感者与价格不敏感者之间

本期金色相对论第三位嘉宾是来自Amber AI的创始合伙人Tony。Tony是公司的交易主管,负责交易及策略研发。在成立Amber AI之前Tony在香港Morgan Stanley Fixed Income部门工作四年,期间主要交易G10外汇,短期利率产品,负责衍生品定价、做市及交易。

佟扬:目前有业内人士表示,大部分的交易对手盘已经从散户属性趋向于机构属性,您是否认同这个观点?

Tony: 针对是否交易对手盘从散户属性趋向于机构属性,我不是特别认同。首先在交易的过程中本来就很难去区分对手盘究竟是散户还是机构,如何定义散户和机构也存在很多模糊不清的地方。很多机构里的朋友也有交易需求,有的时候是交易他们自己的钱(币),有的时候是交易他们机构的钱(币),那当他成为对手盘时,他究竟属于散户还是机构呢?所以这个笼统的区分为散户和机构可能不是一个严谨的分类,更好的分类可能可以把对手盘比为价格敏感者(量化交易者,或者有信息的交易者)与价格不敏感者的区别(散户,机构都有可能)的区别。

那是不是市场现在全部是量化团队一样的价格敏感者而没有散户了呢?那也是不可能的。虽说量化交易也分很多策略,策略之间可能会有一些相克或者互相抓的属性,但是量化最大的博弈还是存在于价格敏感者与价格不敏感者之间。这一点和股票市场的量化交易一样,大部分策略还是抓住市场哪怕是万分之几的错价机会而不是说量化团队之间互相拼杀。

当市场里只剩下量化团队,大家都是专业的价格敏感者,赚钱会非常的困难,很有可能大家都要吃土了。更加直观的比喻是把价格敏感交易者与价格不敏感交易者比作草原里的狼与羊,相互制约且相互依靠。一只狼想要有肉吃,虽然要和别的狼竞争,但终究得是要抓羊吃。当有一天羊都被吃光了,狼之间拼的个你死我活,就算能存活下来还是要被饿死。现在还有很多量化团队冒出来,说明市场里的价格不敏感者还是有,错价的机会还是有。

这也就比较自然的延伸到了咱们第二个问题,随着交易团队越来越多,是否会出现显优势的量化团队大幅盈利?

这个问题也可以从两个角度来说,一个是量化交易本身的周期性,二是从交易团队自身差异出发。

量化交易者(团队也好,个人也好)之间更多是一个互相竞争的关系,竞争什么呢?竞争之前咱们说到的,非价格敏感者造成的细微的错价。现在币圈大部分业务难以盈利,所以很多人把目光转向量化交易。但其实现在熊市下无论是总市值还是交易量都面临着大幅度缩水,整个市场里因为错价而产生的利润会越来越少,竞争也会越来越激烈。在寒冬里,羊的数量越来越少,而狼的数量却越来越多。

狼不会互相厮杀,但是会有很多狼因为太过老迈、太过幼小、速度太慢等原因被饿死。等越来越多的狼被饿死,羊群得到了喘息才会不断扩大,而剩下没被饿死的狼也会因此而活过来。这是一个交易行业的基本的周期,不单是数字货币交易,任何资产的交易都存在这么一个规律。

所以寒冬里,市场量在缩,大家能赚到的钱的总数都会受到影响,并不存在说哪个量化团队因为量化团队变多了反而比以前更赚钱了。随着竞争越来越激烈,那些运营架构臃肿或者策略单一的团队会面临着被淘汰的风险,而剩下来的团队则可以分到利润。

刚刚说到的是行业周期,整个行业寒冬,总量变少,竞争更加激烈,但不代表所有团队都赚不到钱。团队还是存在差异,无论是策略的储备,风控,交易系统构架和搭建,对外融资,甚至是对挫折的承受能力,都是一个团队体现自己细微的差异的地方。交易里面非常讲究“Edge”,也就是你能赚到钱而别人赚不到钱的核心优势。

在羊少狼多的环境里,简单的策略越来越难发挥作用,每一个团队必须清楚的认识到自己的“Edge”在哪里,有Edge的团队可以持续盈利并且存活,没有Edge的团队会被逐步淘汰。

TokenMania 创始人楼霁月 FoF/MoM 的模式同样要求高超的技术和丰富的经验

本期金色相对论第四位嘉宾是TokenMania创始人楼霁月,楼霁月是区块链著名投资人,其所在的TokenMania是一家国际领先的数字资管集团,由多位资深数字货币投资者共同创建,管理规模超过40,000BTC,旗下自营7支、独家战略合作11支量化交易团队,贡献了主流数字货币市场3%的交易量。

佟扬:在熊市状态下,很多量化团队已经不赚钱甚至亏钱。继而,很多量化团队开始像母基金一样通过分发的模式做二级市场,tokenmania怎么看待这件事?另外通过自有团队完成的量化部分该如何操作,盈利如何?

楼霁月: TAMC认为熊市中,大家都在恐慌当中,当自营交易的收益率不断下降,行情不断下滑的时候,各个基金自然而然希望通过寻求外部的援助来实现资产的保值,然而FoF/MoM的模式不是简单的拼凑,同样要求高超的技术和丰富的经验,不是一朝一夕能够完成的,收益同样十分困难。

好的风控和托管产品在这个市场里基础设施缺失,监管环境也不明确,做portfolio是非常难的。

在美国,fund admin的机构在投资过程当中是必须的,但在中国,这是缺失的。

Hayek Capital 创始合伙人 Owen Xu :市场扩大和衍生品品种多样化后,更多可行的数字资产量化策略才会出现

本期金色相对论第五位嘉宾是Hayek Capital 创始合伙人Owen Xu,Owen Xu是资深交易员,从事股票、大宗期货、外汇交易近10年。本人及其团队擅长高频交易与算法模型建立.对于金融衍生品有深刻理解。是国内最早为加密货币交易所提供金融产品设计和咨询的专业人士之一。

佟扬:传统市场的量化和加密货币市场有何不同?您认为区块链行业量化策略的未来发展在关键因素上会有哪些不同的玩法?

Owen Xu: 首先,是工具数量的差距。传统市场的衍生品工具要远远多过加密货币市场的衍生品工具 现在加密市场可用的衍生品工具仅限于现在常见的掉期合约就是大家所称的永续合约和期货还有少量的可交易期权。

第二是标的种类的差距。整个加密货币市场中可以实际承载量化交易的标的很少,只有BTC ETH EOS 这些主流加密货币能满足过亿资金管理规模的资管机构。

第三是整个市场规模的差距。加密货币市场的市值还很小,同时流动性相比较于传统市场还相差很远,对于衍生品对冲的实际需求还不足以把市场扩大。

佟扬:您预测,什么时候市场规模才会有比较大的变化呢?

Owen Xu: 首先市场规模的变化一定是在世界范围内合规性相对比较有保障之后才可能发生。整个加密货币在上一次的ICO爆发之后暴露出很多问题 尤其是在对于投资人保护方面的这些问题。这些在合规性逐渐完善之后 才会有大的资金进入 也只有在大资金进入壮大市场体量之后市场规模才能出现很大的变化。同理在更多的价值支撑背后更多的衍生品工具才会被应用到加密货币市场。

对于区块链行业量化策略的未来发展在关键因素上会有哪些差别,以下是我个人的一些看法和大家交流一下。

在市场扩大和衍生品的品种多样化之后,更多可行的数字货币量化策略才会出现。而策略多元化更利于各个不同风险偏好的投资人进行选择。目前市场上真正可行的策略(有些所谓的量化策略其实只是欺骗投资人)其实很有限,大部分的量化团队的策略相似度都较高,区别无非是各自对于风险的把控和仓位的选择。

目前市场上已有的量化团队良莠不齐。每个团队之间建模,交易和风控的能力相差巨大。众所周知,加密货币市场依然不够不完善,诚实地说,投资人的资产安全是受到一定挑战的。我非常期待在将来我们可以把整个交易流程和业务区块链化。比如我们期待有团队可以开发出完善的智能合约,投资者和资管方可以通过智能合约公开透明分配收益。我们很看好利用智能合约这个区块链的原生优势,建立客户与资管团队之间的信任。

佟扬:那我们如何判断量化团队的交易和风控的能力呢?

Owen Xu: 这个就要从团队的历史业绩来看了 传统行业我们会关注的只有团队的历史业绩 是否适应多数的市场情况。在出现市场极端行情的时候回撤的高低 代表了这个团队对于风险的管控能力 止损是否及时 仓位是否合适

FutureMoney 合伙人李哲:下一轮的牛市,需要两个条件一是基本面,另一个是资金面。

本期金色相对论第六位嘉宾是FutureMoney合伙人李哲,李哲毕业于复旦大学数学系。曾任国内顶级私募鼎锋资产董事,深圳码金资产投研总监,负责过股票多头、量化,指数基金的投资和策略开发。

佟扬:量化交易被誉为财富的收割机, 但也有声音指出,现在闭着眼睛就能赚钱的时代已经过去。 而您认为数字货币量化交易还会出现爆发式增长吗?需要哪些条件?

李哲: 这个事情得从2017年的牛市说起。当有大牛市的时候,大家是不太关心量化的收益的,因为看不上。炒币是最好的策略,可能成百上千倍。但当牛市的时候,因为有足够多的散户入场,就为市场提供了充足的流动性。量化在那个时候的收益,也是远远高于现在的。即使是最笨的纯搬砖套利,可能每个月都有百分之十几的收益。而这在传统金融市场,是不可想象的。巴菲特这么多年,每年的年化复合,才16%。大多数人,能坚持10年,每年15%,都已经属于高人了。

我们再看今年的情况。2018年在我看来,是非常妖孽的一年。全球的资产价格,几乎都在下跌。房,美股,大A和港股。当然,币是最惨的。很多空气币跟归0也差不多了。当全球的数字货币的总市值缩水,散户被套。交易热情下降。又没有新的入场资金。导致的结果,就是真实的交易量下降。倒逼全球总的量化的策略容量的收缩。

大的交易所有适度的刷量,小的交易所更基本上都是刷出来的量。失去了流动性的市场,本质上是对一个金融市场最大的伤害。2015年我们经历过新三板,战兴板。今年的科创板还不好说。然后针对还能有爆发式的增长问题,这要看区块链这个行业本身的未来。

我们做传统金融投资,有纯多,有债,有量化。市场要有发展,长期来说,必须有基本面的支撑。我是一个坚定的信仰者,we trust satoshi.区块链的技术,有它应用的价值。不过目前很多的底层技术层面的东西,可能要花2-3年才能跑出来。牛市的来临,一般来说,需要两个大的条件。一个是基本面。这个也是去年ETH的基本面的重大突破带来的。下一轮目前还不知道。

CoinXP 创始合伙人梁亮:流动性是交易市场的核心要素

本期金色相对论第七位嘉宾是CoinXP创始合伙人梁亮,梁亮是SiO2量化基金合伙人。CoinXP公链创始合伙人。NOCENTER基金会创始⼈人。他有10年年以上职业交易易经验,遍及中美股 票、期货、外汇的传统⾦金金融各 类交易易品种,擅⻓长交易易策略略的 设计和代码编程。

佟扬:数字资产交易的流动性,可以从哪些角度优化或调整?具体执行上会有哪些困难?该如何克服?

梁亮: 流动性是交易市场的核心要素。流动性问题是目前几乎所有交易所面临的最巨大大问题。现在币市规模才一千亿美金的规模,只相当于苹果公司市值的八分之一,其中场外交易额大概是场内交易额的两到三倍,这么小的量却分到几百家交易所,明显给人以僧多粥少的感觉。

交易所目前现货的交易非常惨淡,期货合约交易要好一些。数字货币交易的流动性优化和调整的思路有几个:把流动性汇聚起来,积少成多。

我们coinXP交易公链就是用这种方法来解决流动性不足的问题,类似的还有火币云,BBX合约云等。要汇聚各个小交易所的流动性,会面临很多问题,核心是如何保护小交易所的利益,让他们有积极性参与进来。共享流动性就需要尽量只在流动性上让小交易所获利,在用户信息,上币权,交易费的定价权,用户资产的托管权,收益的分配权等权力都应该交给加盟交易所。

第二, 用Bancor模式来交易,彻底解决流动性问题。但是,现在已经发币的没法使用,新发的币用bancor算法智能合约交易就不能在传统的其它交易所交易,不能兼容。

第三, 对做市商友好的激励制度,比如MAKER给奖励,只TAKER才付手续费,吸引更多的做市商来为市场提供流动性。交易挖矿也是一种很好的激励交易者提供流动性的方法,可惜被用坏了。第四,交易所改进技术,很好的支持高频量化交易,这样会很好的改善流动性。

现在的交易所技术参差不齐,有的交易所技术架构落后,稍有大的行情波动,交易活跃就宕机或拔网线,对高频量化交易不友好。现在是熊市,投资人交易意愿不强,流动性必然缺乏。改善流动最好的方法还是大牛市。

Trade Terminal 创始合伙人孟尧:真正成熟的基金采用的方式应该是储备大量的策略

本期金色相对论第八位嘉宾是Trade Terminal 的创始合伙人孟尧,孟尧,连续创业者,项目涵盖行业包括O2O,社交网络,区块链及底层技术挖掘应用。从2011年开始比特币挖矿,于2013年跻身世界前20算力贡献者。13年初嗅觉敏锐的作为行业先行者制造并销售ASIC矿机。更于14年进一步拓展核心业务到多交易所高频交易,取得数百倍回报。

佟扬:目前国内外在量化交易策略的选择上各有侧重,例如,有些团队选择平台套利,有些选择趋势交易策略,您如何看待这种现象的形成?

孟尧: 各个时间段适用的策略不同,各个团队本身拥有的资源也不尽相同,有的团队数据储备相对较少,那么可能会更加偏向于使用平台套利类的策略,有的团队对于风险有比较高的接受度,对回报也比较看重,或者数据的粒度不够,可能会更偏向于使用趋势策略。

币圈的交易所质量良莠不齐,这很类似于国内前些年的卡牌交易,很多时候利润是看得见但是很难抓得到的,我曾经14年的时候在mtgox上就损失了相当数量的BTC。所以TT的首要任务首先是保证我们的资金足够的分散,不赌单一的策略,也不赌少数的交易所。更不追求短期的“一把梭”。

真正成熟的基金采用的方式应该是储备海量的数据,然后由历史推演出各种市场类别,再回测出大量的策略,当市场发生regime shift的时候部署有效的策略,TT现有有将近30个策略部署在15-40家交易所内。最近的市场和两个月以前的市场就很不一样。

现在多空博弈正是最激烈的时候,每天都有个位数百分比以上的波动,正是狠抓回报的时候。今天BSV在币安上拉了20%多,把其他的小币,尤其是BCHABC和以太坊砸的。哈哈,多的我就不说了。

数字货币市场不确定性很强,但是作为2011年到现在的老韭菜,我唯一知道的数字资产是长期是看涨的,这是不可逆的。但对于明天,甚至是明年的走向,我不认为任何人能够未卜先知。TT每天抓取将近500GB的数据,光储存和数据队列系统每年的成本就是上百万美金。即便如此,我们唯一能做的,只是分析数据,准备大量策略,在市场合适的时候应用对应的策略。

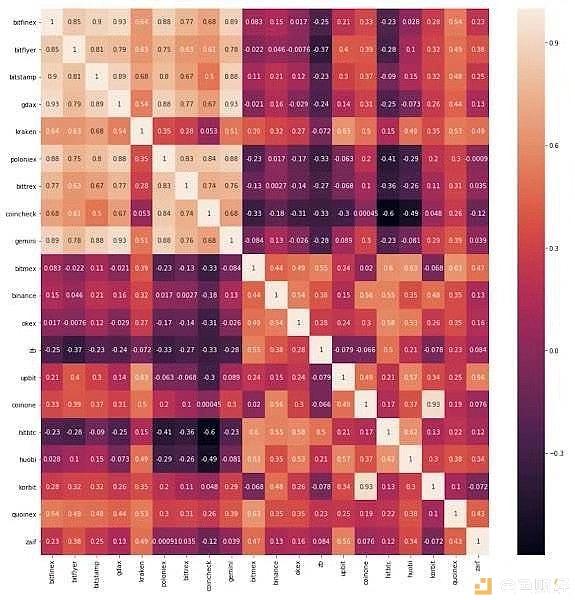

另外,刚才看到咱们有在聊刷量的事,可以给一张图作为参考,这张量价的关系图,每单位的价格和每单位的量变动应该是成正比的。但是越黑说明关系越不明显。可以看出相对来说注册在美日和欧洲的交易所还是比较合规一些,韩国交易所基本彻底阵亡了。

可盈科技创始人兼 CEO 沈东雄:对于量化团队来说,真正的熊市不是大跌,而是静止

本期金色相对论第九个嘉宾是可盈科技创始人兼CEO沈东雄,沈东雄有计算机和金融双学位,拥有多项国家发明专利。曾在腾讯工作5年,任高级工程师与产品经理,中欧创业营第七期学员。

佟扬:熊市下,量化交易团队求胜的关键点是什么?会集中到策略还是市场预判或选股?

沈东雄: 熊市情况下,求胜比较难,说求生存可能合适点。就量化本身来说,求稳永远是最重要的,不管熊市牛市,重点还是在于风控。实话说可盈科技11月份的实盘,大部分账号跑得很不错,但是还是存在少量账户出现了回撤,原因在于存在侥幸心理,导致小概率事情在极大的市场波动下出现了。所以风险控制这块,我们一直在强调,但也一直在踩坑,也相信还会一直有坑,我们能做的,就是减少踩坑的概率和踩坑后出现的影响。

关于熊市,其实对于量化团队来说,真正的熊市不是大跌,而是静止,静止意味着没有波动和成交量萎缩,没有流动性,11月份的大跌,反而对币本位的量化交易团队来说是比较滋润的。但前面的9月份和10月份,BTC价格基本是静止的,所以再牛逼的量化团队,纯做BTC量化,是做不了高收益的,不亏已经很好,因为没有波动,光是手续费就很难抗住;没有流动性,起不了量。

在大盘静止的情况下,去市场寻找流动性相对较好的标的(尽管比较少),是一个方向,目前我们也在TOP50的币种当中,寻找一些机会,做偏短期的币种转换,博取收益,但这类收入其实很难保障长久或者稳定;另外深入挖掘分析币种的各类信息来配合交易策略,也是接下来一个可以深挖的方向(比如两周前我们开始看空EOS,到目前为止总仓位盈利30%,但这类交易方式风险性高,所以只能够小规模资金进场,而且出场时间和仓位严格控制)

而是靠市场预判做到长期稳定盈利的,基本只有上帝可以做到,量化做到最后,会发现入场时机只是一部分,还有资金头寸管理、风险控制等也非常重要。

总结下来就是:

1)风控是第一位,无论牛熊,不然总有一天会踩到大坑,不要存在侥幸心理,每一次黑天鹅都会有一批量化团队离场。(比如11月中旬的某合约交易所黑天鹅事件就是个大坑)

2)择取流动性较好的标的,获取偏短期的收益,但这种方式也很难保障长久或稳定的收益。

3)多量化团队/公司来说,开源节流,开源是不确定的,节流是立竿见影的。

POTEX 首席科学家庞华栋:量化是帮忙投资的一个工具

本期金色相对论最后一位嘉宾是POTEX首席科学家庞华栋。庞华栋,14岁考进中国科学技术大学少年班,麻省理工学院(MIT)数学博士,曾任摩根大通北美投行部副总裁,塞尔斯资本首席量化策略师,现任泰德阳光集团首席战略官,世界首个永续权证交易平台POTEX首席科学家。

佟扬:影响量化交易最重要的几个因素是什么?目前,区块链整体行业发展规模并不是很大,成交量日益萎缩,量化交易会不会受到很大的影响?

庞华栋: 影响量化交易最重要的有几点,第一点是市场流动性,第二点是量化团队的经验,模型和风控,第三点是市场的波动性。现在市场继续大熊市,流动性是个很大的问题,说白了,量化交易挣得是散户的钱,散户都不交易了,挣钱难度就会变大。

我1月份的时候就给出过预判,这轮熊市快则半年,慢则两年,现在看来应该是往慢地走,所以会对整体的量化交易会有比较大的影响。我觉得大家不妨看一下非比特币的数字资产,特别在这么大的熊市里,整个币圈的市值还不到苹果公司市值的零头,为什么都挤在这儿呢?金融就有两个作用,一个是帮忙融资,一个是帮忙投资,量化也只是帮忙投资的一个工具。

我觉得通证本身就会带来自由,比特币只是其中一个而已,其实是给我们打开了一扇门,而做量化交易,更重要的是要有足够多可以交易的产品,所以越是熊市,可能大家的思路越需要放开。