自动做市商的演变与未来:探究AMM的资本效率提升机制

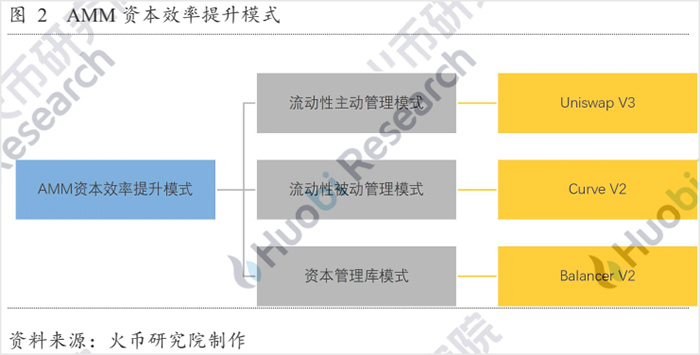

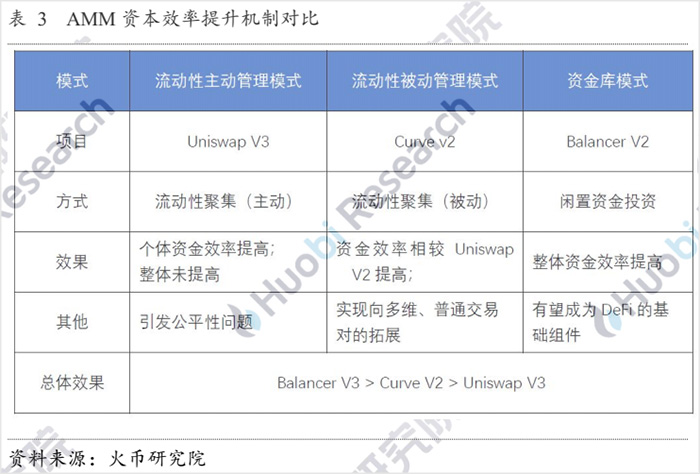

2020年横空出世的自动做市商(AMM)打破了传统的金融交易制度,实现了一种新金融交易范式。然而,AMM也面临着无偿损失较高、资本效率低下、交易品种过少等问题。为此,AMM想要真正拥有变革当前金融交易制度的实力,还需要实现跨越发展。从当下AMM的发展趋势看,资本效率的提升是AMM实现跨越式发展的重点领域。目前已逐渐形成了三大模式:

首先,以Uniswap V3为代表的“流动性主动管理”模式。该模式需要流动性提供者(LP)主动将流动性放置在特定的价格范围内,通过设置虚拟储备的方式,实现流动性的聚集。从个体角度看,V3资本效率确实有了提升;然而从整体看,Uniswap V3的资本效率并未得到提升,因为个体经济活动存在外部性;更重要的是,Uniswap V3还会引发公平性问题。这也导致了大量的流动性还滞留在V2上“躺平赚钱”,而不愿意迁移到V3上实现主动管理。

其次,以Curve V2为代表的“流动性被动管理”模式。Curve所采用的恒定函数模型先天就具有流动性聚集的优势,而Curve V2更进一步,采用改进的恒定函数模型和内部预言机价格钉住机制,使得流动性可随价格变化而发生移动,保证流动性都聚集在最新价格附近,由此进一步提升资本效率。更重要的是,Curve V2不会产生类似Uniswap V3的公平性问题,不易打击流动性迁移的热情。

最后,以Balancer V2为代表的“资产管理库”模式。资产管理库的设计思想非常朴素,类似于早期银行的形成——在AMM资产池中只有少部分资产用做交易,大部分资产沉淀其中,于是将这部分闲置资金投资到其他地方,以此提高资本效率。

从总体效果看,资产管理库无疑是最优的方式。除了Balancer V2能整体提高资本效率外,该模式还天生带有可组合性的特征,可与大量的DeFi协议组合成新收益项目,构建新的DeFi生态。

引言

自上世纪70年代的信息技术革命以来,金融市场的交易制度日趋成熟,形成了以竞价制度和做市商制度为主的两种交易制度。两种交易制度都依赖于订单薄(Order Book),以价格为信号进行交易。然而,2020年横空出世的自动做市商(Automated Market Maker,下文简称AMM)却打破了传统的交易制度。AMM不需要订单薄,也不需要报价,而是利用资产池中流动性驱动完成交易,实现一种新金融交易范式从“0”到“1”的突破。

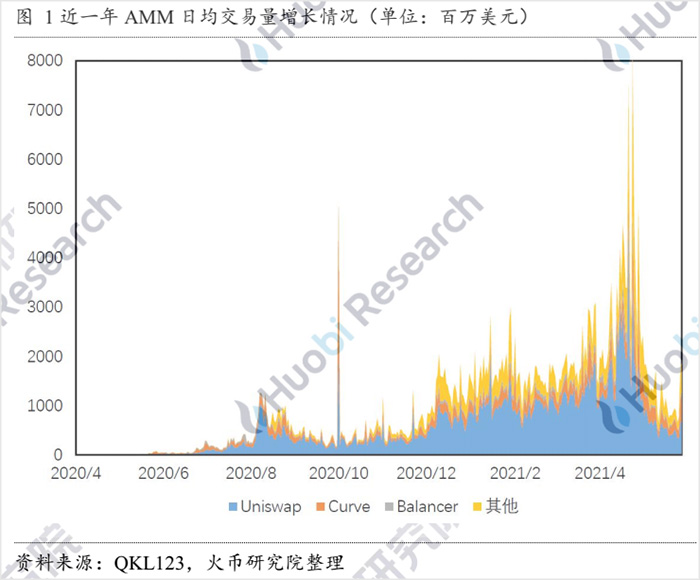

凭借其自动化和低费率等性能,在过去一年里AMM迎来了飞速发展。根据QKL123的数据,以Uniswap、Curve为代表的AMM的总日均交易量由去年春季的不足1000万美元迅速增长至80.16亿美元的巅峰。尽管自6月后随着加密数字资产市场泡沫的破灭AMM的日均交易量有所下降,但AMM在DEX领域里的统治地位已不可撼动。

然而,AMM也面临着无偿损失较高、资本效率低下、交易品种过少等问题。为此,AMM想要真正拥有变革当前金融交易制度的实力,还需要实现从“1”到“100”的跨越发展。

从当前AMM的发展趋势看,资本效率的提升是AMM实现跨越式发展的重点领域。目前已逐渐形成了三大模式:以Uniswap V3为代表的“流动性主动管理”模式,以Curve V2为代表的“流动性被动管理”模式和以Balancer V2为代表的“资产管理库”模式。

一、流动性主动管理模式---Uniswap V3

Uniswap V3运行机制解析

作为AMM王朝的实际缔造者,Uniswap一直被市场所关注。那么Uniswap V3是如何提升资本效率的呢?---流动性提供者(LP)主动将流动性放置在特定的价格范围内,实现流动性的聚集,由此提高资本效率。

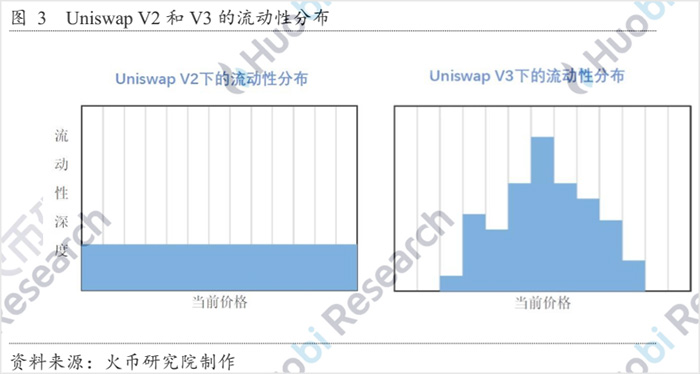

一个形象的例子,如果将Uniswap V2中的流动性设计比作在一个水箱中盛满水,此时在各价位处所提供的流动性深度都是一样的 ;那么Uniswap V3在设计原理上,更像是在一个水箱中安装了卡槽,流动性提供者(LP)可根据市场价格在不同价格范围的“卡槽”内放置流动性,由此将大多数流动性聚集在交易价格附近,提升了资本利用效率。

从数学原理上看,Uniswp V3实现流动性聚集的原理也十分简洁:主要在V2版本的基础上增加了两个参数,如下所示:

(x+m)*(y+n)= k

其中,

m= L/√(p_b )

n= L √(p_a )

L^2=k

在Uniswap V3中, x和y为实际储备资产,(x+m)和(y+n)为虚拟资产,虚拟资产等同于V2版本(x^'*y^'=k)中的x^'和y^'。例如在V2版本中,x^'和y^'的数量分别为300和600,在V3版本中,若m为100,n为200,那么x,y只分别需要200和400即可。从上我们可以发现,在保证模型流动性与V2版本一致的前提下,V3版本减少了x和y资产的实际数量需求,由此提高了资本效率。

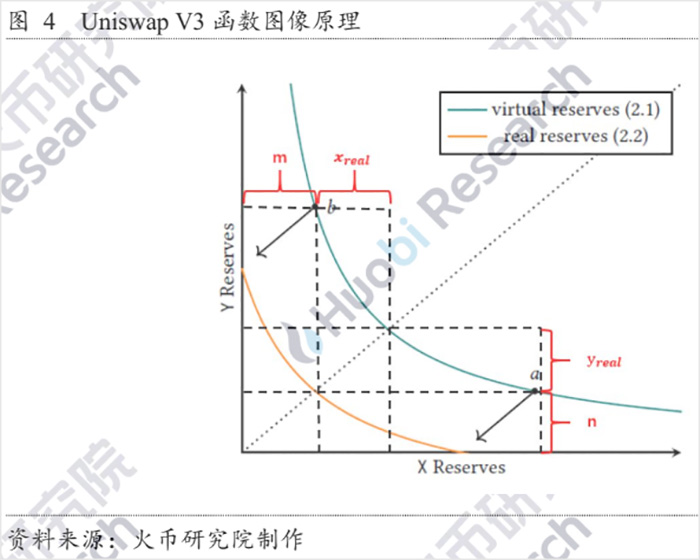

实际上,从Uniswap V3的函数图像上看更容易理解:在V3版本中,其虚拟储备资产组成的曲线即可视为V2中的x*y=k曲线。相较于V2,V3中由于添加了m,n两个参数,使得实际储备资产x_real和y_real都有了明显的下降,此时LP提供的流动性都被限制在[p_a,p_b]范围内,由此实现了流动性聚集。

那么m和n的值为什么要设计为L/√(p_b )和L √(p_a )呢?这是为了确保在实际储备资产曲线在边界位置处的价格与虚拟储备资产曲线的价格相等:

对于V3的恒定乘积公式:

(x+ L/√(p_b ))*(y+L √(p_a ))= k

当x=0时,y=L√(p_b )-L√(p_a ),此时P= y/x=p_b

当y=0时,x=L/√(p_a )-L/√(p_b ),此时P= y/x=p_a

由此可见,在V3曲线的左右边界位置处,其价格恰好为流动性的边界范围[p_a,p_b],当然我们也能发现,当[p_a,p_b]趋近于[0,∞)时,那么V3的公式就演变为2的公式x*y=k,可以说Uniswap V3的开发者在构造函数时是十分巧妙的。

撕裂中前进的Uniswap V3

Uniswap v3的实际运行分析

在AMM竞争越来越激烈的背景下,Uniswap作为市场龙头的地位开始不断受到挑战。因此,Uniswap团队对V3抱有很高的期待,寄希望于V3的新特性来巩固其领先地位。Uniswap V3自5月5月正式上线至今已经一月有余,不妨通过数据来观察Uniswap V3的实际运行情况。

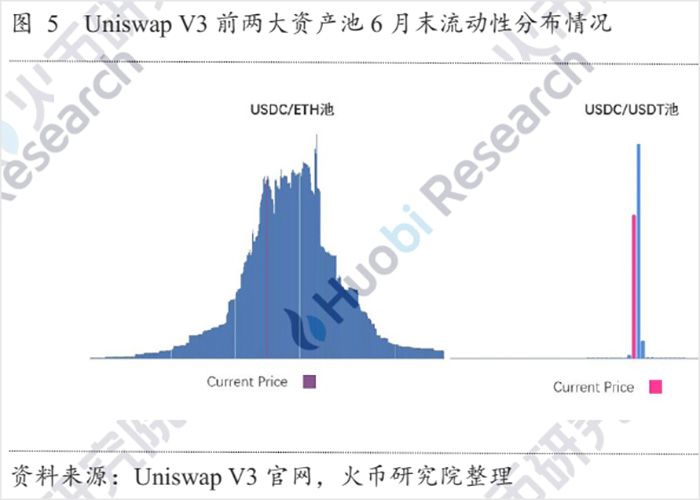

从资产池的流动性分布情况看,Uniswap V3确实起到了很好的流动性聚集效果。当前Uniswap V3中最大的两个资产池分别是普通交易对USDC/ETH池和稳定币交易对USDC/USDT池。正如事前所预测的那样,普通交易对资产池中的流动性呈现正态分布特征,稳定币交易对资产池中的流动性则呈明显的尖峰特征。

此外,通过对比Uniswap V2和 V3的数据,我们可以发现几个有趣的地方:

首先,在Uniswap V3的头部交易对中,稳定币交易对数量明显上升。如下表所示,以资产池流动性锁仓大小为标准,在Uniswap V2中前五大交易对均为普通交易对,而在Uniswap V3中,前五大交易所中含有USDC/USDT和DAI/USDC两个稳定币交易对。出现这样的现象并非偶然,这里我们埋一个伏笔,后文再做解释。

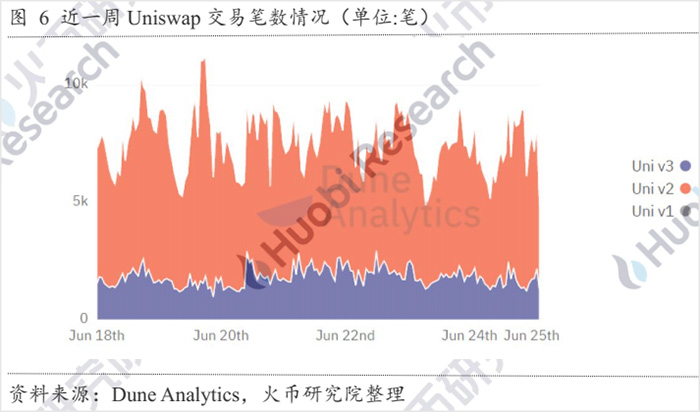

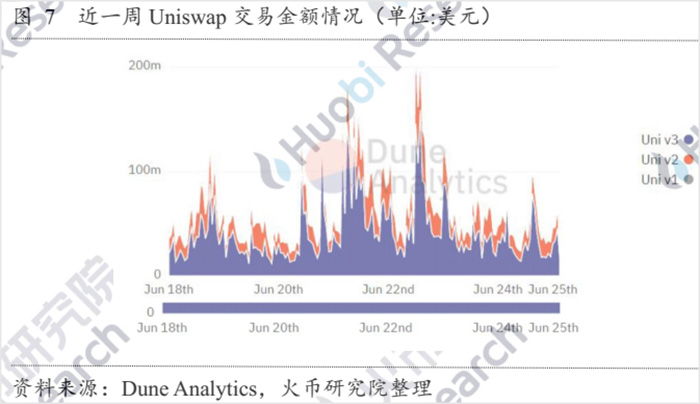

其次,交易量上出现的“二元现象”:Uniswap V2在交易笔数方面占据优势,而Uniswap V3在交易金额上占据主导地位。如下图所示,尽管Uniswap V3已经上线近两个月,但在交易笔数上Uniswap V2仍占据近75%的份额,Uniswap V3仅仅占总交易笔数的25%左右。然而,在交易金额方面,Uniswap V3却远远高出Uniswap V2。这种“二元现象”的出现,表明用户主要在Uniswap V3上进行大额交易,而Uniswap V2上则聚集了大量小额交易(多为小币种交易)。

用户之所以更愿意在Uniswap V3上进行大额交易,主要原因在于其手续费可最低调整到0.05%,而Uniswap V2则普遍为0.3%的手续费。那么为什么Uniswap v2仍然在高频的小额交易上占优呢?这里我们也暂时按下不表。

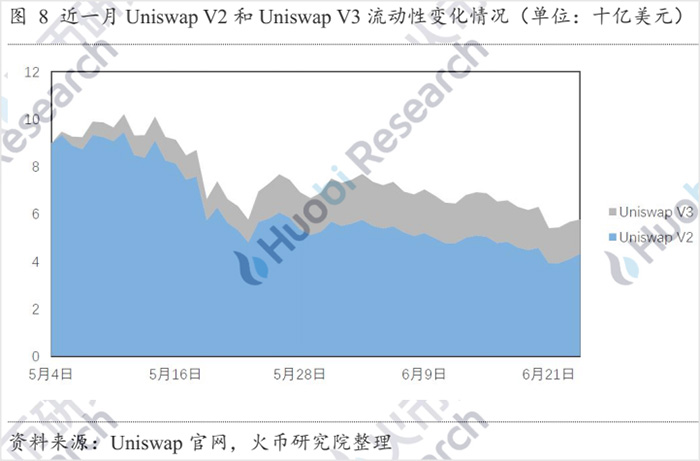

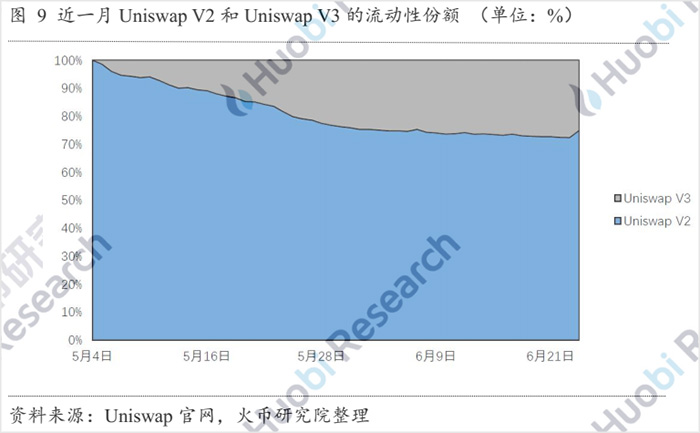

最后是人们最为关注的Uniswap V2和Uniswap V3流动性锁仓的情况。遗憾的是,事前人们预想的“Uniswap V2上的流动性将大量迁移至Uniswap V3”情况并未发生。尽管在Uniswap V3上线一个月后Uniswap V3上的锁仓价值有所上升,但Uniswap V2上仍然占据Uniswap总流动性70%以上的份额,近半个月来Uniswap V3也没有再出现明显的流动性增长。

效率还是公平?Uniswap V3的进退失据

2020年6月底,Uniswap V2正式上线,在余下的两个月里,Uniswap V1上的绝大多数流动性就已迁移至Uniswap V2上,随后Uniswap V2更是出现爆发式增长。Uniswap团队推出V3版本的核心目的在于提高资本效率,以在未来的流动性争夺战中占据优势。V3本想复刻V2当年的奇迹,然而令人遗憾的是,从现实数据看,V3在流动性争夺中连旧版本V2都无法战胜。是Uniswap V2版本过于经典,还是Uniswap V3太弱?

让我们回到问题的核心:Uniswap V3的“流动性聚合”在多大程度上提高了资本效率?

在经济学的定义上,衡量资本效率可通过以下公式实现:

资本利用率 = 收入 / 资产

在Uniswap上,资产即LP放置在Uniswap上的流动性,收入来源于交易手续费。其中,交易手续费又与交易笔数、平均每笔交易金额和手续费率有关。在不考虑资产价格变化和LP进入/退出的情况下,在某一段时间内,资本利用率可用如下公式表示:

γ= (k*m* ρ)/(x*P+y) (1)

其中,k是该时间内的交易笔数,m为平均每笔交易金额,ρ为手续费率,x为资产池中X资产的数量,y为资产池中Y资产的数量,P为X相对于Y的价格。

从上述公式可以看出,评判Uniswap V3的资本效率情况,涉及立场和角度问题。

从个体角度出发,如果某一个人将自己的流动性都集中在某一价格范围内,那么其个人的资本利用率可以提升,因为个人所需要的实际资产数量更少了。

从全体LP角度出发,Uniswap V3并未改善市场整体的资本效率。主要原因在于,Uniswap V3忽略了市场上其他人对本人造成的影响,这在经济学上称为外部性。最简单的例子:如果所有LP都将自己的流动性都集中在某一价格范围内,那么此时V3和V2的资本效率将是一样的。

当然,Uniswap V3在资本效率上的争议还是其次,更为重要的是Uniswap V3还会引发公平性的问题。在Uniswap V2中,所有的LP地位都是平等的,所获取的手续费也是平均分配。然而,Uniswap V3通过“流动性挂单”的设置来聚合流动性,以此提高资本效率。同时,Uniswap V3规定,当市场价格在制定的价格范围内,LP可获取交易费用;而当市场价格移到价格范围外,这部分流动性将不再赚取手续费。

这在无形中为Uniswap V3引入了竞争机制---有组织性的、专业的LP将会实时根据市场价格的变动调整自己存放流动性的价格范围,以此获取更大的收益;而普通的LP很难及时调整,因此其资本效率和手续费分成也相对更低。

如果说Uniswap V2讲求的是“平均分配”,所有的LP“吃大锅饭”;那么Uniswap V3则容易出现“强者愈强,富者愈富”的贫富分化。这也解释了为什么Uniswap V2上的流动性没有大量迁移至Uniswap V3的原因----在流动性管理工具匮乏且不成熟的前提下,并不是所有的LP都愿意耗费大量成本在V3上主动管理流动性。与其在V3上直面竞争,不如在V2上“躺平”赚钱。

同样地,由于稳定币和同类交易对的价格变化不大,不需要频繁管理流动性,这也是在Uniswap V3中这类交易对的流动性锁仓更大的原因。

二、流动性被动管理模式---Curve V2

相较于Uniswap, Curve所采用的恒定函数模型先天就具有提高资本效率的优势,而Curve V2在V1的基础上更进一步,采用改进的恒定函数模型和内部预言机价格钉住机制,使得V2具有以下新特性:

(1)实现流动性被动管理,进一步提高了资本效率;

(2)将交易对由稳定币交易对拓展到普通多币种交易对;由二维交易对(两种资产)拓展到多维(多种资产)交易对;

(3)恒定函数曲线更能适应市场变化,增强了低滑点与无限流动性的双重优势。

为了更好地理解Curve V2如何提高资本效率,我们需要先了解Curve V1的运行原理---关于Curve最朴素的设计思想。

Curve V1的恒定函数公式是如何形成的?

每当谈论到Curve V1的函数模型,众人都会由心底涌出一丝恐惧,往往用“变态”,“令人发指”这类词汇形容。然而,Curve V1恒定函数模型是由∑▒x_i =k和∏▒xi=k这两个基础的恒定函数模型构造而成:

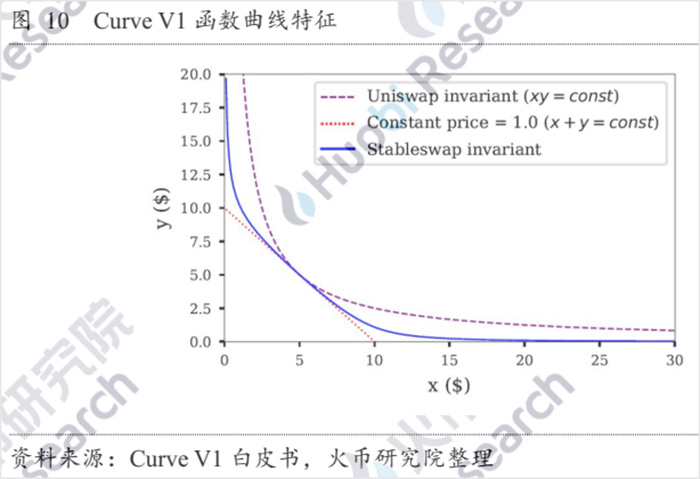

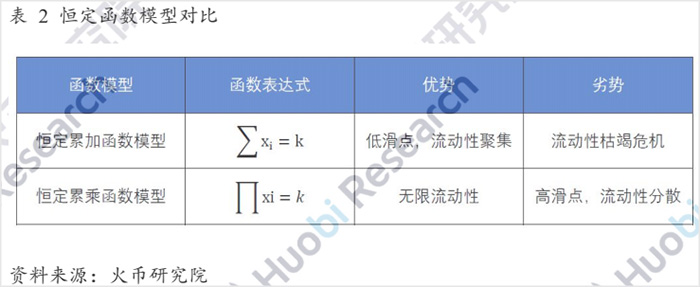

这两个模型各有优劣:对于恒定累加函数模型,能为交易提供恒定的价格(P=dy/dx=1),由此解决了高滑点和流动性聚集问题,然而却面临流动性枯竭的危机;对于恒定累乘函数模型,能为交易提供无限流动性(x*y=k永远不与坐标轴相交),但却面临高滑点问题。为此,Curve V1结合了两模型的特性,构造出一个新模型:

λD^(n-1) ∑▒x_i +∏▒x_i =λD^n+(D/n)^n (1)

其中,λ是一个动态变量,值为:

λ=(A∏▒x_i )/(D⁄n)^n (2)

该值具有如下特性:

当资产池处于均衡点位置时(即价格相等,都为1),λ为恒定常数A,A是一个十分大的正数。此时模型便退化为恒定累加函数,∑▒x_i =D,此时Curve具有低滑点的特性;

当资产池越远离均衡点时,λ越趋近于0。此时模型便退化为恒定累乘函数∏▒xi=k,此时可使模型拥有无限流动性,防止流动性的枯竭。

将公式(2)代入原模型(1),便可得到我们现在所能见到的Curve V1恒定函数模型:

An^n ∑▒x_i +D=ADn^n+D^(n+1)/(n^n ∏▒x_i ) (3)

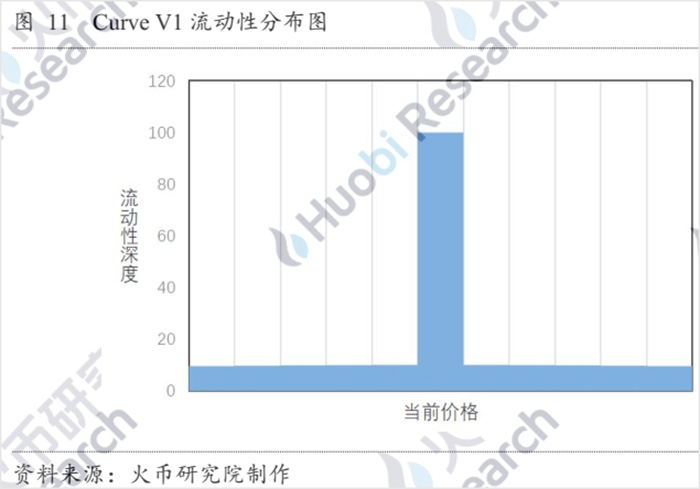

正是因为λ的优良特性,使得Curve V1兼备了恒定累加函数和恒定累乘函数的双重优势:在价格均衡位置附近,Curve近似于∑▒x_i =k,使得交易具有低滑点和流动性聚集的优势;在价格远离均衡点的位置,Curve近似于∏▒xi=k,具有无限流动性的优势。由于Curve V1主要运用在稳定币交易对领域,波动很小。故Curve V1函数模型的大部分流动性都聚集在均衡价格(P=1)的位置,其流动性分布图如下所示:

进击的Curve V2

相较于Curve V1,Curve V2主要有两个目标:

将交易对由稳定币/镜像资产领域推广到普通资产领域,并将二维交易(两种资产间的交易)推广多维交易(多种资产间的交易);

Curve V2的普通资产交易对的资本效率仍高于Uniswap的同类交易对。

Curve V2的新恒定函数模型

为了实现交易对由稳定币/镜像资产向普通资产的推广,Curve V2在V1函数模型的基础上进行了改良。

首先引入的是资产价值的概念,在Curve V2中,指定第0个资产的价格p_0为1(例如USDT的价格),并且资产价值(xp)为资产数量(b)与该资产价格(p)的乘积,即

〖xp〗_i=b_i*p_i

在AMM中,当市场处于均衡位置时,各类资产的价值是相等的,因此有

〖xp〗_0=〖xp〗_1=⋯=〖xp〗_(N-1)=〖xp〗_eq

与Curve V1一样,设常数D为均衡位置处各类资产的总和,结合上式可得:

D=N* 〖xp〗_eq

此时,价格p包含在Curve V1的函数曲线中,实现了向普通资产交易的推广:

λD^(n-1) ∑▒〖xp〗_i +∏▒〖xp〗_i =λD^n+(D/n)^n (3)

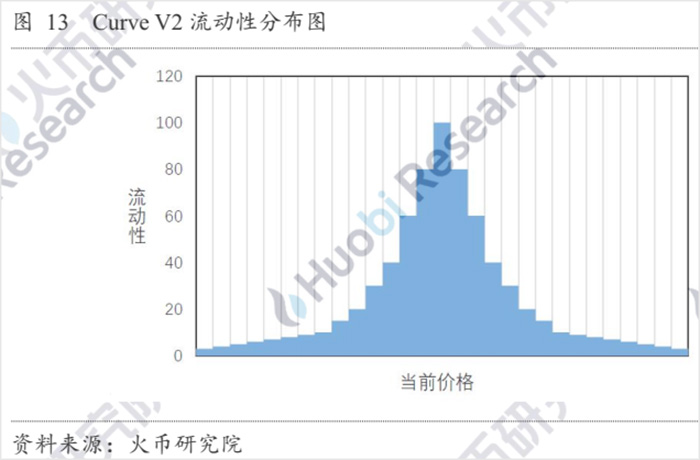

然而,普通资产交易对与稳定币交易对的一个显著区别是价格会经常波动。稳定币交易对可以将大量流动性聚集在p=1附近,偏离时滑点会迅速升高(如图13所示);但对于普通资产交易对而言,价格在一定范围内波动是正常现象。

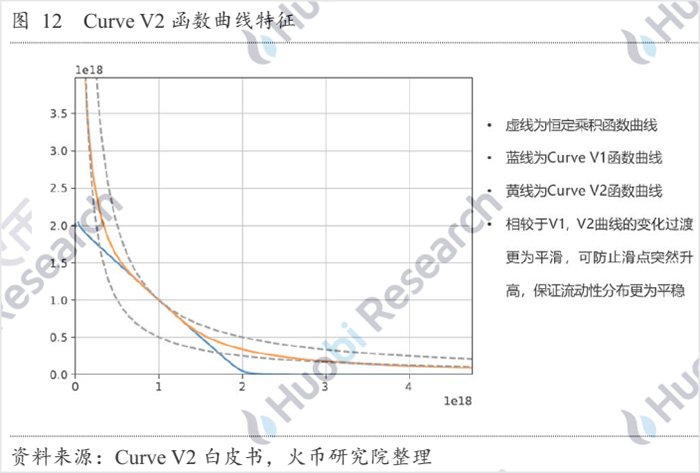

为了防止滑点迅速升高,让流动性的分布更“平稳”一些,有必要在公式(3)的基础上进一步改善---Curve V2引入了常数Gamma来进行调节,即

λ=(A∏▒x_i )/(D⁄n)^n *γ^2/(γ+1-K_0 )^2

K_0=(∏▒x_i )/(D⁄n)^n

从上可以看出,相较于Curve V1, Curve V2主要是在V1的λ变量中加入了特殊项:

γ^2/(γ+1-K_0 )^2 (4)

当市场趋于均衡状态时,K_0趋近于1,公式(4)结果趋近于1,此时Curve V2趋近于Curve V1的恒定函数公式;

当市场偏离均衡状态时,K_0趋近于0,由于Gamma是一个非常小的数,此时的公式(4)结果也将是一个很小的数,导致A(一个特别大的常数)的影响下降,反映在图中即曲线能更平滑地“过渡”,防止滑点突然升高。

从上的分析可以看出,Gamma的主要作用是调节函数曲线的曲率,使得Curve V2的函数曲线的变化相较于V1可更平稳过渡,流动性分布也更为平缓,此时Curve V2的流动性分布如下所示:

内部预言机价格锚定机制

为了使Curve V2的资本效率进一步提高,V2还采用了内部预言机价格锚定机制以实现流动性的被动管理。这里之所以采用内部预言机而非接入外部预言机,主要考虑在于降低中心化程度。

首先我们看Curve V2是如何获取最新价格。具体而言,系统会根据每个区块中的内部最新交易价格,通过加权移动平均计算预言机价格P_i^*:

由此可计算出相应的价格变动比例:

其中s为系统设置的歩长,为固定值。

那么Curve V2如何实现流动性的被动管理呢?首先,Curve V2引入了Profit变量来测量Curve V2中资产池偏离均衡状态的程度。具体步骤如下:

计算资产池的价值 --- X_cp=(∏▒D/(Np_i ))^(1/N)

计算虚拟价格 --- virtual_price=X_cp/LP_supply

计算profit --- profit=(old_profit * virtual_price)/(old_virtual_price)

随后,当偏离程度达到一定条件时,便会改变恒定函数模型中的参数xp和D。具体如下:

当(virtual_price -1)>(profit-1)/2时,利用牛顿方法,求D值,此时用到上面更新的最新的价格比例,D = newton_D(A,gamma,p_i⁄p_(i,prew) ) ;

更新虚拟价格virtual_price=X_cp/LP_supply

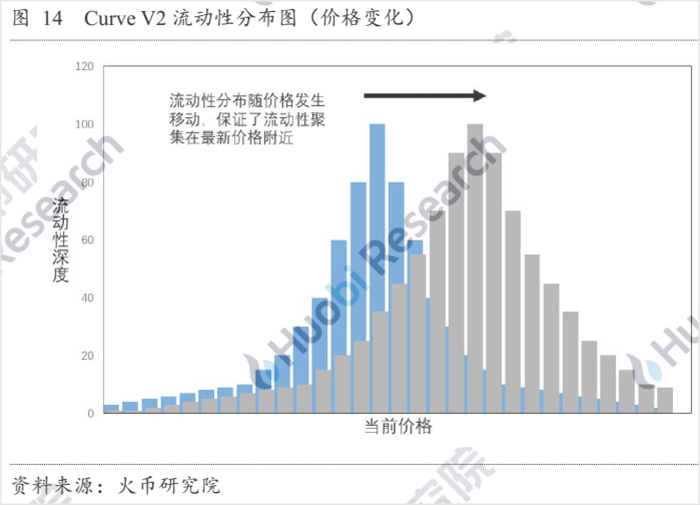

由于内部预言机提供的价格锚定机制,随着价格P和参数D的变动,Curve V2的函数曲线的流动性分布也发生了移动,使得流动性都聚集在最新价格附近,由此提升了资本效率,示意图如下所示。

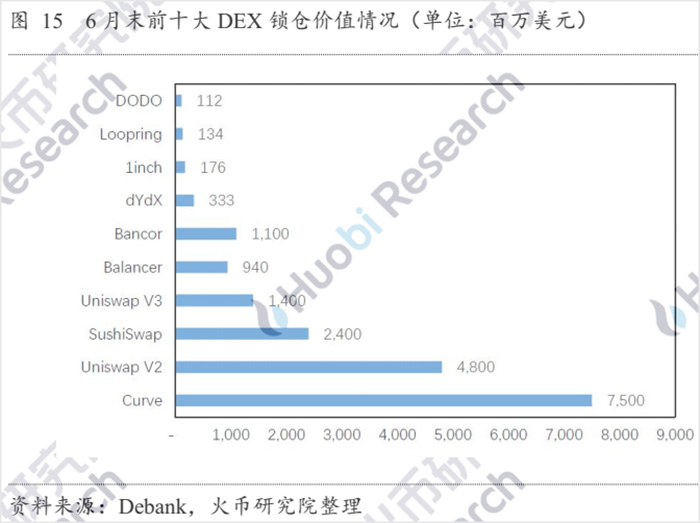

从上可以看出,相较于Uniswap V3的流动性主动管理模式,采用被动管理模式的Curve V2也能实现资本效率的提高。更重要的是,Curve V2不会产生类似Uniswap V3的公平性问题,进而打击用户进行流动性迁移的热情。因为Curve V2与传统AMM的LP收入分配模式是一样的,不同LP之间的流动性只有数量和提供时间差异,没有其他方面的差异。如下图所示,尽管Curve V2仅仅推出只有几周时间,但Curve的锁仓价值已经超过了曾经的龙头Uniswap,达到75亿美元,位居行业第一。

三、资产管理库模式---Balancer V2

正如前文所言,无论是Uniswap V3的流动性主动管理模式还是Curve V2的流动性被动管理模式,都是基于个体层面的资本效率提高,整体层面的资本效率并未因此获得改善,这也是两者最大的局限性。那么是否有可以提高整体资本效率的方案呢?有的,这就是以Balancer V2为代表的资产管理库方案。

资产管理库的设计思想也非常朴素,类似于早期银行的形成---客户有大量的资产沉淀在银行金库中,银行家便用这些沉淀资产进行放贷来提高收益,由此形成了银行的存贷款业务。Balancer V2也是如此:在AMM资产池中只有少部分资产用做交易,大部分资产沉淀其中,于是将这部分闲置资金投资到其他地方,以此提高资本效率。Balancer V2主要通过两个关键协议来实现:协议金库(Protocol Vault)和资产管理器(Assset Managers)

协议金库(Protocol Vault)

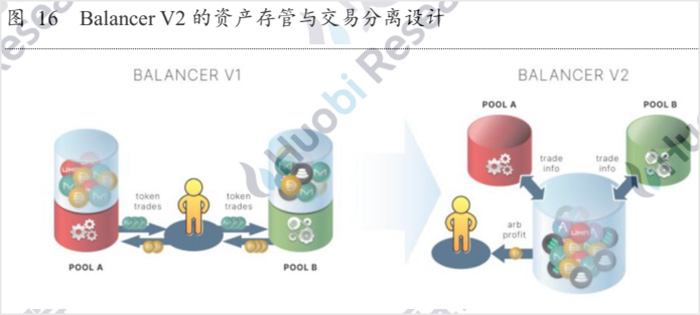

Balancer V2与其他AMM的最大差异是在架构上设计了一个金库(Vault):在传统的AMM设计中,由资产池(Pool)保管所有的资产,而Balancer V2则是由该金库(Valut)来持有并管理Balancer资产池中的所有资产(即资产的转移都由金库处理);而资产池(Pool)只负责处理交易以及流动性的存取。因此,Balancer V2的金库可持有来自多个资产池的资产,由此形成了合并流动性,但合并后的深度并不会改变单一资产池中的价格。

这种类似于“钱账分离”的设计可带来诸多好处:资产池(Pool)成为独立的合约协议,可实现自动做市商的定制化设计;Balancer V2的金库可针对多个资金池执行交易,只有最终的净代币金额才会在“内部钱包余额”中进行转移,由此降低了Gas费;同样地,金库合约的独立性也为闲置资产的再利用提供了基础。

资料来源:Balancer官网,火币研究院整理

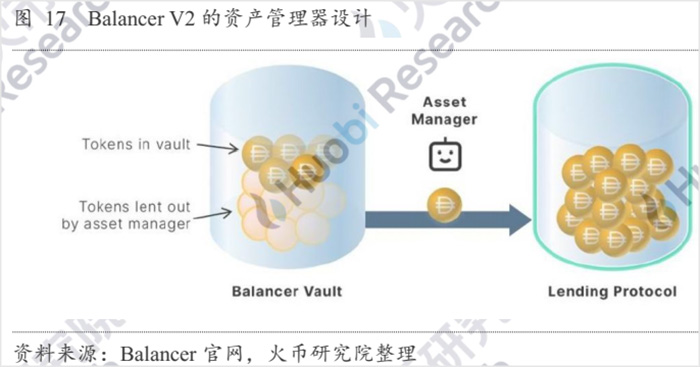

资产管理器(Assset Managers)

Balancer V2用以提高资本效率的核心协议即资产管理器。资源管理器是由系统指定的外部智能合约,可以全权控制该资金池存入金库的所有代币。

目前Balancer已经与Aave合作,建立了第一个Balancer V2资产管理器。通过该资产管理器,就可以将闲置资产转入到Aave中获取额外的收益;而被转入Aave的这部分资金称为“投资账户”,未被转入的资产被称为“现金账户”。

同样地,为了防止“现金账户”中的资产不足导致无法完成交易,资产管理器会在Aave上赎回部分资产补充资金池;同时会将“现金资产”中的多余头寸发送给Aave,以最大限度地产生收益。

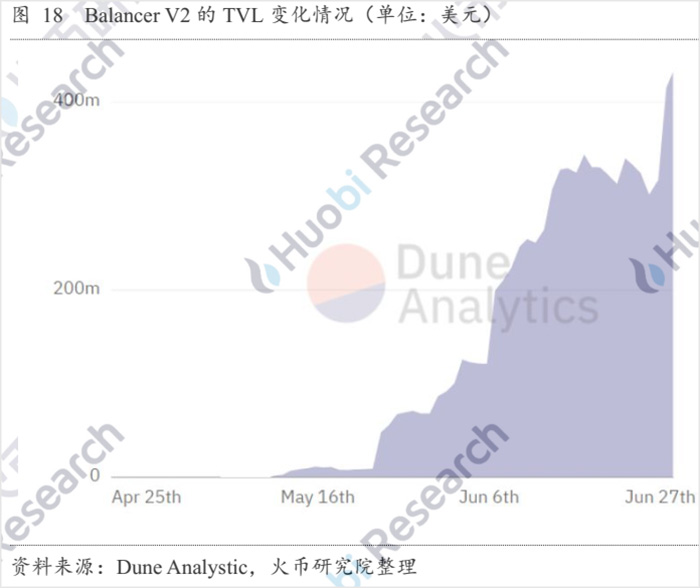

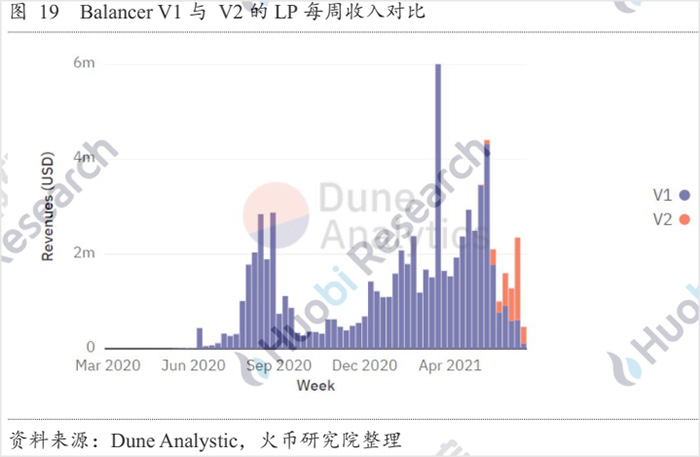

从实际效果看,Balancer V2取得了巨大的成功,根据Dune Analystic的数据,自上月Balancer V2正式上线以来,大量的流动性开始迁移到V2上,TVL迅速升高,目前已经达到了4亿美元。从LP的收入看,基于Balancer V2的高收益,在短短上线一个月后,Balancer V2的LP总收入也已经超过V1。

四、总结与展望

在提高AMM资本效率领域,目前已逐渐形成了三大模式:以Uniswap V3为代表的“流动性主动管理”模式,以Curve V2为代表的“流动性被动管理”模式和以Balancer V2为代表的“资产管理库”模式。

从现实情况看,尽管Uniswap作为行业龙头,其推出的V3一直为市场所关注,但由于在设计理念上产生的公平性问题和对外部性的忽略,导致Uniswap V3处于一种进退失据的尴尬境地,大量流动性仍停留在V2上而迟迟不愿意向V3迁移。

Curve V2则实现了令人拍案叫绝的微创新,在V1原有恒定函数模型的基础上进行了修改,实现了Curve由原先的稳定币/镜像资产交易对向多维、普通交易对的推广,并进一步提高了资本利用效率,由此在TVL上实现了对Uniswap的反超。

不同于前两者将重点放在流动性聚集上,Balancer V2另辟蹊径,通过引入资产管理库实现了AMM中闲置资金的再投资利用,由此提高了资金效率。

从总体效果看,Balancer V3无疑是最优的方式。除了Balancer V3能整体提高资本效率外,该模式还天生带有可组合性的特征,可与大量的DeFi协议组合成新收益项目,构建新的DeFi生态,使得Balancer V2所代表的资金库管理协议可在日后有成为DeFi基础协议的潜力。其次,以Curve v2为代表的流动性被动管理模式,有效避免了Uniswap V3所引发的公平性问题,该模式在未来也具有很大的发展潜力。

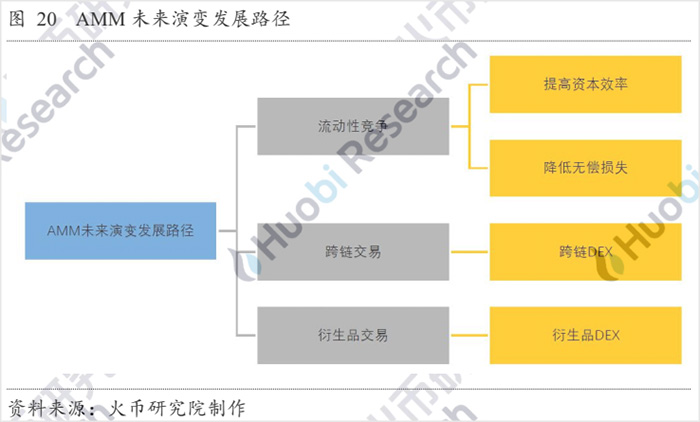

当然,本文仅从资本效率的提升角度分析了AMM的未来发展与演变途径。从整个行业的发展趋势看,除资本效率的提升外,AMM在未来还有三条演变发展路径:

一是无偿损失的降低。对于AMM而言,流动性是其生存的基石,失去流动性,AMM将成为“无源之水,无本之木”。毫无疑问地,可为流动性提供者(LP)带来更高收益和更小风险损失的AMM,将获得市场优势。除了资本效率提升的途径外,对流动性的争夺将集中降低无偿损失的领域。

二是跨链交易。当前大多数AMM只能在一条链上进行交易,无法实现跨链交易,严重制约了AMM的交易资产种类与规模。一个成熟的多链、支持资产跨链的AMM应用将是未来发展的重要方向。

三是衍生品交易。在传统金融市场中,衍生品市场交易量远高于现货市场交易量。当然,衍生品市场的交易也比现货市场更具有挑战性:需要设计安全的风控措施、精准的强平机制和及时的价格发现机制等,难度非常大。AMM想要战胜现有的金融交易制度,衍生品领域是必须攻克的难关。

当然,尽管当前AMM未来演变发展路径已清晰可见,但并非意味着AMM会在未来一帆风顺,或者由此形成“教条主义”而忽略了AMM在其他领域的创新。DeFi领域最让人兴奋的地方在于其简洁之美和创新之奇,我们也由衷地希望未来能看到更多优质的AMM项目。

参考文献

Uniswap V3白皮书: https://uniswap.org/whitepaper-v3.pdf

Curve V2白皮书:Automatic market-making with dynamic peg, https://curve.fi/files/crypto-pools-paper.pdf

Curve V1白皮书:StableSwap - efficient mechanism for Stablecoin liquidity, https://www.curve.fi/stableswap-paper.pdf

Balancer 技术文档: https://docs.balancer.fi