用数据说话:Polygon、Solana、BSC 与 Fantom 究竟谁是 DeFi 乐园?

Layer 2 时代来临,属于新生代公链的窗口期关闭了吗?

公链赛道一直流传着一句话——「ETH 2.0 正式落地之前的这段时间,是所有新生代公链最后的窗口期。」

细品这句话,虽说定语是 ETH 2.0 落地,但实际上想说的是以太坊能否突破性能桎梏,实现扩容。然而,统观以太坊的扩容之路,除了横向分片的 ETH 2.0,还有着纵向分层的 Layer2。伴随着 Polygon 生态的爆发增长以及 Arbitrum 的主网上线,Layer2 赛道的热度正快速攀升,越来越多的用户也渐渐意识到,属于 Layer2 的时代真的要来了。

那么,在 Layer2 时代即将来临的当下,属于新生代公链的窗口期关闭了吗?为了进一步探讨当前是否已发生了某种趋势性的转变,我们将在下文中通过三个数据维度来直观对比当前阶段 Layer2 和公链赛道之内一些代表性项目的发展状况差异。

数据大对比:Layer2 vs 外部公链

截至发文,Layer2 赛道内生态已形成一定规模的有且只有 Polygon (Arbitrum 尚未向用户完全开放),虽然社区对于 Polygon 当前主要采用的侧链扩容方案是否属于 Layer 2 存在一定争议,但考虑到 Polygon 已提供 Plasma 且正在探索更多扩容技术方向(Rollup),将其踢出 Layer2 赛道显然更不合理,因此在下文中,我们仍将把 Polygon 视为 Layer2 赛道的代表项目,来和一些最具代表性的公链进行数据对比。

挑选公链赛道的代表性项目当然也得看生态,就当前来看,BSC 等交易所公链以及 Solana、Fantom 等新生代高性能公链均已积累了一定的生态规模,因此下文将以这三个项目为代表,从多个数据维度来与 Polygon 进行比对。

在对比之前,首先需要申明一点: 与以太坊 Layer1 相比,无论是 Layer2 还是外部公链都还处于早期阶段,可供对比的样本数量(项目)较少,各个项目的发展阶段差异也会对具体的数据状况造成较大影响,因此对比所呈现的结果只是样本的个体发展趋势差异,并不能完全代表整条赛道的发展趋势差异。 本文将这些项目拉出来,并非想要武断地得出某个具体结论,只是想在纷杂的市场环境下通过这一方式来探寻是否存在一些趋势征兆。

对比维度一:锁仓量(TVL)波动状况

总锁仓量(TVL)的增长势态是判断链上生态发展趋势的最佳标准,然而,经历了 519 黑天鹅事件,加密市场受挫严重,几乎所有生态的 TVL 都出现了不同幅度的下降,再去谈增长态势已不太现实。因此,我们选择的第一个对比维度将是不同生态的 TVL 波动状况,具体来说,是看某一生态当前的 TVL 数据较历史高点的下滑幅度。

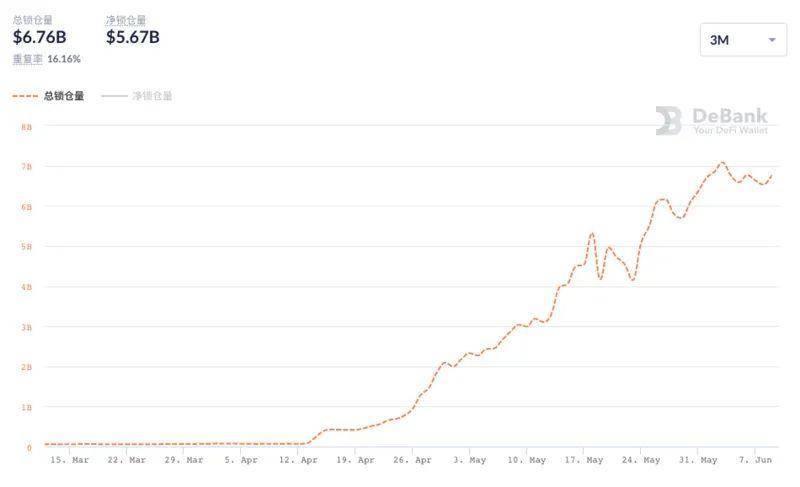

Polygon

先来看看 Polygon,考虑到不同数据聚合平台之间也会存在细节差异,因此在选择数据源时,Polygon、BSC、Fantom 均将采用 DeBank 的数据。

各大生态 TVL 几乎都因 519 黑天鹅影响而下降,仅少数较强势生态并未受到该事件的太大影响,Polygon 就是这少数的幸运儿之一。

数据显示,Polygon 的 TVL 的整体增长趋势完全没有被这一轮市场下行所打乱,TVL 历史最高点为 6 月 3 日的 70.8 亿美元,当前(6 月 10 日) TVL 数据为 67.6 亿美元,下滑幅度仅为 4.5%。

Solana

由于 DeBank 尚未收录 Solana,因此 Solana 生态的数据源选择了 Defi Llama。

上图可以清晰地看到,Solana 的 TVL 数据波动走势与 Polygon 形成了鲜明对比,519 的黑天鹅事件显然对该生态的整体锁仓水平产生了较大影响。

数据显示,Solana 当前(6 月 10 日) 的 TVL 数据为 8.81 亿美元,较 5 月 16 日历史高点(16.2 亿美元)的下滑幅度为 45.6%。

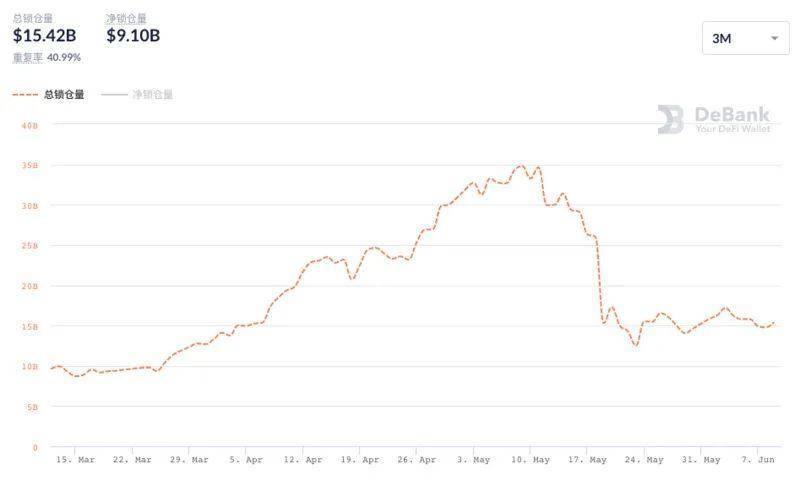

BSC

只看 5 月中旬之后的 TVL 走势,BSC 的状况更接近于 Solana。

数据显示,BSC 的 TVL 历史最高点为 5 月 9 日的 348.1 亿美元,当前(6 月 10 日) TVL 数据为 154.2 亿美元,下滑幅度为 55.7%。

值得一提的是,近期 BSC 链上的 DeFi 项目似乎已被某个黑客团体盯上,频繁遭遇攻击,这显然会对该生态的 TVL 数据造成较大的负面影响。目前,BSC 社区已采取了一些针对性措施,包括成立安全联盟、筹划社区白帽赏金计划、建立 SAFU 基金或保险协议等等,预计随着此类措施的逐步落地,生态情绪会有一定回暖。

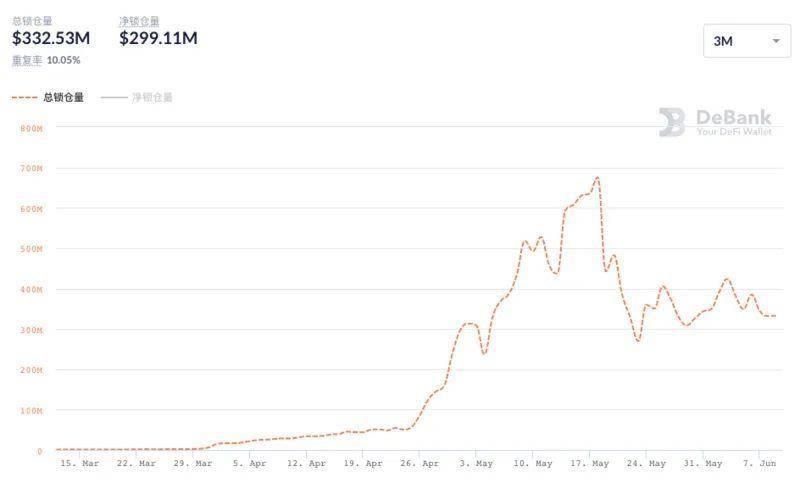

Fantom

相较前面的几个生态,Fantom 要更早期一些,不过近期社群之内关于 Fantom 的讨论热度有明显攀升,我们决定挑选其作为一大新兴公链生态。

从趋势来看,Fantom 生态 TVL 增长趋势的拐点恰好是 5 月 19 日,可以说是直接遭遇了 519 事件的当头一击。数据显示,Fantom 的 TVL 历史最高点为 5 月 18 日的 6.76 亿美元,当前(6 月 10 日) TVL 数据为 3.32 亿美元,下滑幅度为 50.9%。

小结

综合对比 TVL 波动状况这一维度,Layer2 赛道的代表显然表现更加稳固—— Polygon 呈现出了与其他三大公链生态完全不同的趋势,不但并未受到 519 事件的太大冲击,更是保持了资金的净流入趋势,延续了近几个月来的强势表现。

对比维度二: 头部 DeFi 项目表现

判断一个生态是否具有足够活力,龙头 DeFi 项目的表现必然不可忽略。

当前,无论是 Polygon 还是三大公链,各方都已初步形成了自己的 DeFi 版图,龙头项目的地位也正日益稳固,数据表现相较生态内的其他项目也更加稳定。接下来,我们将聚焦各个生态之内的顶级 DeFi 项目,看一看这些龙头们的数据表现有何差异。

Polygon

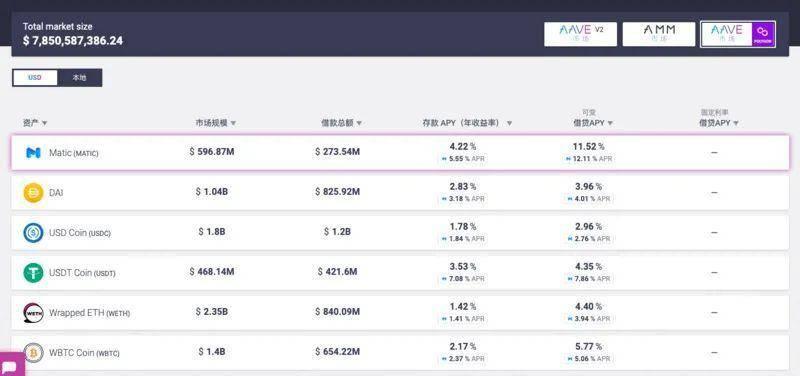

还是先来看 Polygon,随着近几个月的生态爆发,Aave、Curve、Sushiswap、1inch、Opensea、Zapper 等诸多以太坊生态内的知名项目均已部署了自己的 Polygon 版本,但若在这些项目中挑选一个绝对龙头,Aave 可谓当仁不让。

与其他三大生态不同,Aave 是即将提到的四个生态龙头中唯一的借贷项目,因此有必要澄清一下其数据统计逻辑,在 Aave Polygon 版本的官网显示该产品当前的 TVL 数据为 78.5 亿美元,但 DeBank 显示数据为 35.6 亿美元,这并非统计数据有误,只是官网统计的数据为用户总存款金额,DeBank 统计的是总存款减去总借款之后的余额,出于数据源尽量统一的原则,这里还是采用 DeBank 的数据。

从趋势上看,与 Polygon 整体状况类似,Aave 的该链版本基本也保持着正向的资金流入趋势。数据显示,Aave 当前的总锁仓量为 35.6 亿美元,占据了整个 Polygon 链上 TVL 的逾半壁江山 ,总用户数为 25025 人,24 小时用户数为 1003 人,24 小时合约交互数为 142581 次。

Solana

Solana 生态内的龙头 DeFi 也不难猜——Raydium。Defi Llama 数据显示,Raydium 当前的锁仓量为 5.15 亿美元,虽然也占据了整条 Solana 生态 TVL 的过半比例,但较 5 月 3 日的历史高点 9.6 亿美元已近乎腰斩。

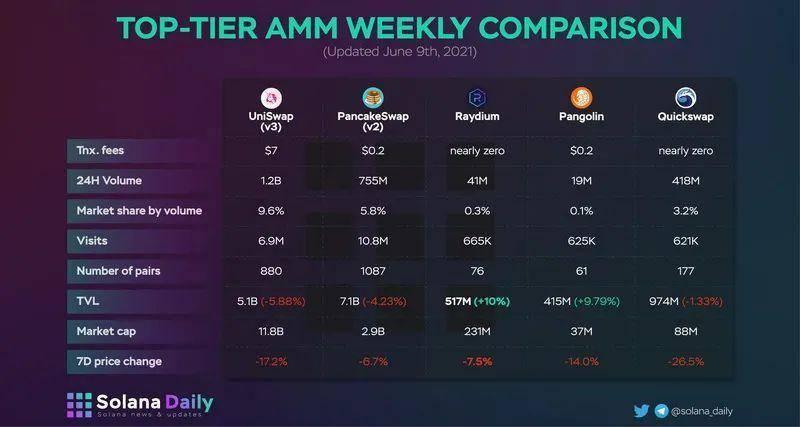

除此之外,Solana Daily 也给出了昨日 Raydium 的一些具体数据。

数据显示,Raydium 24 小时的交易量约为 4100 万美元,访问次数(vistis)为 66.5 万人次。Solana Daily 的图表还清晰地展现了 Raydium 与包括 PancakeSwap 在内的其他生态头部 DEX 之间的数据对比。

BSC

BSC 生态内的头部 DeFi 无疑是刚刚提到的 PancakeSwap。

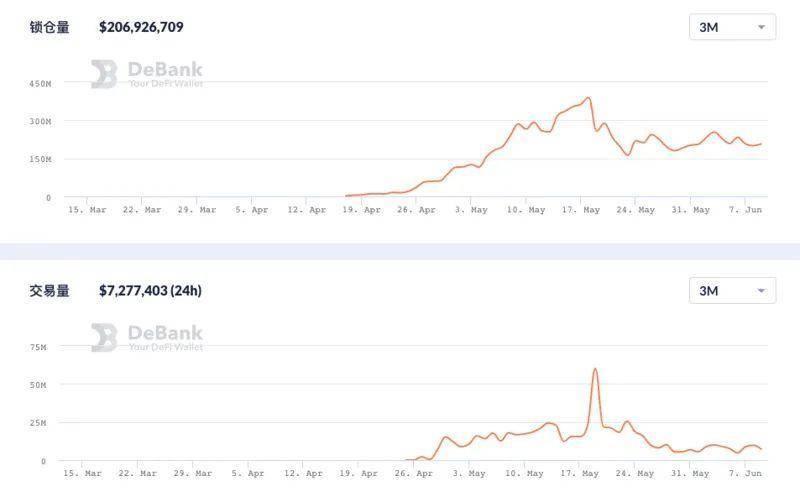

在 PancakeSwap 的数据细节上,DeBank 提供的数据与 Solana Daily 在图中所给出的数据有一定差异,但考虑到两家统计的时间周期并不吻合,因此还是优先选择 DeBank 的数据。

从趋势上可以看出,自五月中旬起,PancakeSwap 应用内的锁仓量、交易量均有一定下滑。数据显示,PancakeSwap 当前的总锁仓量为 77.8 亿美元,24 小时内,交易量为 5.29 亿美元,交易笔数为 95 万笔,用户数量为 25 万人,合约交互次数为 319 万次。

Fantom

Fantom 生态内的龙头 DeFi 项目 SpookySwap 可能并不太为人熟知,与 Raydium 和 PancakeSwap 一样,这也是一个 AMM 型 DEX。

值得一提的是,在数据表现上,SpookySwap 目前的成绩较已集成 Fantom 生态的 Sushiswap 有着较明显优势,这在一定程度上也算是 SpookySwap 的实力证明了。

趋势方向,SpookySwap 在锁仓量及交易量上的整体走势曲线与 PancakeSwap 较为接近。数据显示,SpookySwap 当前的总锁仓量为 20.6 亿美元,24 小时内,交易量为 727 万美元,交易笔数为 3.18 万笔,用户数量为 1525 人,合约交互次数为 17.5 万次。

小结

从各个生态的龙头 DeFi 数据表现上看,PancakeSwap 作为以太坊之外最大生态 BSC 内的老牌 DEX,其数据成绩暂时仍明显优于其他三大项目。

Aave 的 Polygon 版本尽管在较短时间内赢得了不错的锁仓量,但在用户活跃度方向相较立足于主战场(BSC)的 PancakeSwap 仍有较大差异。此外,虽然在趋势曲线上,Aave 的 Polygon 版本的锁仓量增长势头要明显优于已出现一定下滑的 PancakeSwap 们,但 Polygon 为 Aave 提供的 MATIC 代币流动性激励将于 6 月 14 日进入衰减,这将是未来该协议能否保持当前数据水平的一大变数。

因此,在这一维度上,公链赛道的代表当前略胜一筹。

对比维度三:链上活跃度趋势

穿透应用层面,继续观察链上独立地址数量、每日交易笔数等指标的变化状况,也可大致评估某一生态近期的发展势头。

与前文类似,以太坊头部浏览器 Etherscan 的开发团队现已为 Polygon、BSC、Fantom 提供了统一标准的浏览器服务,所以在此我们将选择 Etherscan (针对不同网络名称会有相应变化)作为第一数据源。

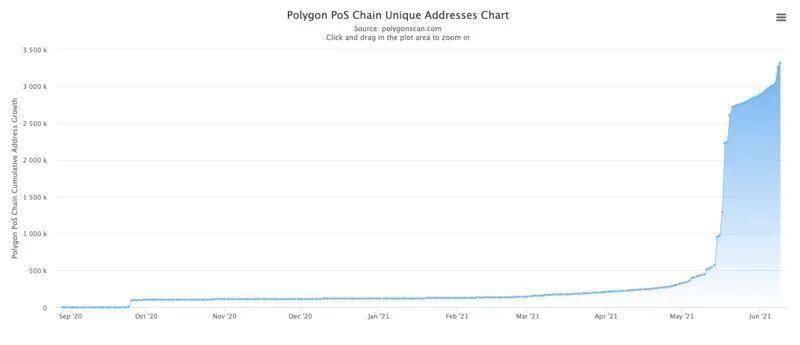

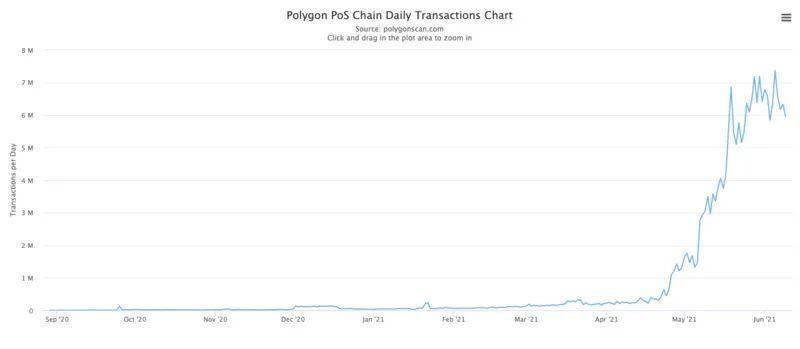

Polygon

还是先看 Polygon,我们将观察的两项具体指标为独立地址数量、每日交易笔数,观察的周期为最近两个月(4 月 9 日-6 月 9 日)。

PolygonScan 图表显示,Polygon 网络的独立地址数量基本保持着增长趋势,但在 5 月 21 日之后,该指标的增长速度出现了一定放缓,直到 6 月 7 日后,增速才再次抬头。4 月 9 日,Polygon 网络的独立地址数量为 227265 个,6 月 9 日数据为 3319869 个,区间增幅高达 1360.8%。

每日交易笔数的数据曲线几乎也保持着同样的坡度,具体来说,4 月 9 日,Polygon 网络的每日交易笔数为 246909 笔,6 月 9 日数据为 5966384 笔,区间整体的增幅高达 2316.4%;此外,区间高点数据为 6 月 5 日的 7365885 笔,6 月 9 日数据较区间高点的降幅约为 18.99%

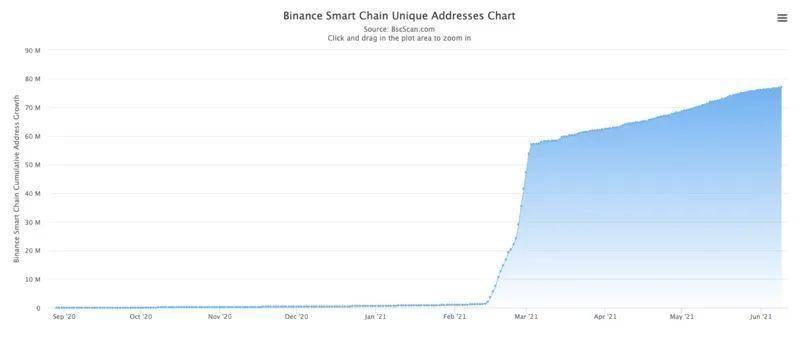

BSC

最近这两个月显然不是 BSC 的爆发期。

BSCScan 图表可以清晰的看出,经历了二、三月份的大爆发,BSC 网络的独立地址数量已进入了平稳增长阶段,4 月 9 日,BSC 网络的独立地址数量为 64202561 个,6 月 9 日数据为 76998164 个,区间增幅为 19.93%。

每日交易笔数方面,BSC 呈现了一个与 Polygon 完全不同的数据曲线。具体来说,4 月 9 日,BSC 网络的每日交易笔数为 4626336 笔,6 月 9 日数据为 4404475 笔,区间整体呈现负增长态势,降幅为 4.8%;此外,区间高点数据为 5 月 14 日的 11281181 笔,6 月 9 日数据较区间高点的降幅约为 60.95%。

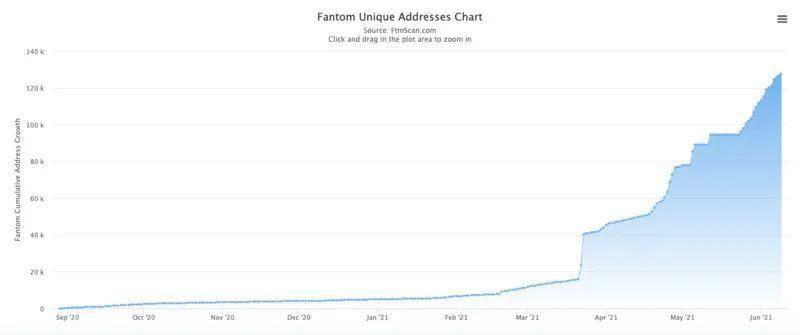

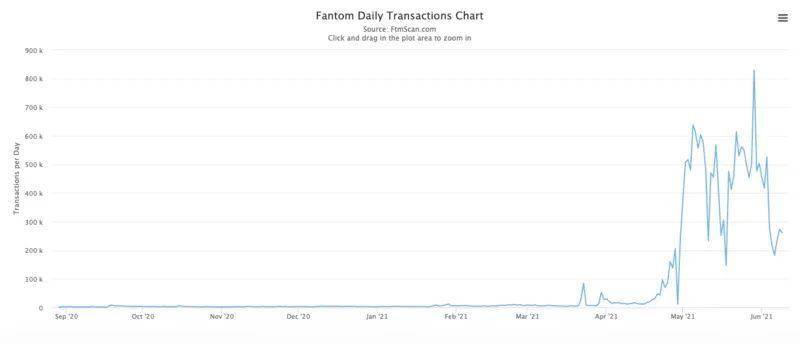

Fantom

与 Polygon、BSC 有所不同,Fantom 在独立地址数量的增长趋势整体较为稳定,虽然也有一些短时间的阶梯式波动,但持续时长都没有持续太久。

FTMScan 数据显示,4 月 9 日,Fantom 网络的独立地址数量为 48330 个,6 月 9 日数据为 127801 个,区间增幅为 164.4%。

每日交易笔数方面,4 月 9 日 Fantom 网络的每日交易笔数为 12278 笔,6 月 9 日数据为 261804 笔,区间整体增幅为 2032.3%;此外,区间高点数据为 5 月 29 日的 829036 笔,6 月 9 日数据较区间高点的降幅约为 68.4%。

小结

综合来看,在链上活跃度趋势这一指标上,Polygon 作为 Layer2 赛道的代表,整体表现要明显优于 BSC、Fantom 这两大公链赛道代表。

不过客观来说,链上数据的增长状况在很大程度上会受到生态发展的阶段性差异影响,BSC 作为生态体系已较为完善的公链项目,此前已经历过一轮快速爆发期,拿当前的稳定增长阶段去对比其他新兴生态的早期爆发阶段不够公允,这也是我们选择将这一维度放在最后的原因。然而,即便同处于早期爆发阶段,Polygon 的数据表现仍要优于 Fantom,在每日交易笔数整体增幅相近的情况下,前者的独立地址数量增速要远远快于后者,所以如果一定要在这一维度上挑一个胜利者,我们还是倾向于选择 Layer2 。

公链的窗口期关闭了吗?

上文之中,我们尝试通过三个细分维度对 Layer2 以及公链赛道的一些代表性项目们进行了一场数据对比,在做结语之前,我们还是要再强调一次,对比所呈现的结果只是样本的个体发展趋势差异,并不能完全代表整条赛道的发展趋势差异。单就前文这几个维度来看,除了生态发展的阶段性差异会带来截然不同的链上数据变化趋势外;TVL 波动在很大程度上会受生态原生代币(比如 MATIC)反弹力度的影响;头部 DeFi 项目的表现也会因项目运行时长、激励措施的不同而产生差异。

不过,即便是通过这种「管中窥豹」式的尝试,我们也能大致捕捉到以 Polygon 为代表的 Layer2 浪潮正日渐汹涌。

回看刚刚结束的一周,Arbitrum 在上线仅仅数天后就迎来了 Uniswap、Sushiswap 的助阵;zkSync 的 zk Rollup 版本 EVM 开发工作取得了阶段性成果,已上线 zkEVM 测试网 Alpha 版本;StareWare 的产品经理 Tom Brand 也提到 StarkNet 有望最近几周上线测试网,并于今年晚些时候上线主网;Optimism 虽然暂时并未披露太多最新动态,但距离其预定的主网上线日期也已越来越近了……

Layer2 大势已成,Polygon 的个体崛起最终或许会演变为整个赛道的集体爆发,进而吸引长期以来持续流出的价值以另一种形式回流至以太坊这个共识最牢固、规模最庞大的公链生态。

因此,外部公链接下来必定会面临 Layer2 所带来的巨大挑战,竞争环境将更加激励,生态体系已相对完善的公链们需要先行考虑如何守住自己的城池,再谈扩张;至于其他开发速度较慢,生态尚未成型的公链,剩下的时间或许真的不多了。

撰文:Azuma