Cycling On-Chain是系列文章,使用链上和价格相关的数据来估计我们在比特币市场周期中的位置。在本文第一期Cycling On-Chain中,将回顾2020年至2021年牛市的第一阶段和市场热情,它们后来带来了向下修正,这给市场带来了恐慌。第二部分将试图通过建立为什么我们可能还没看到本轮市场周期顶部的理由,以及这些理由的脆弱面。

一月的转机

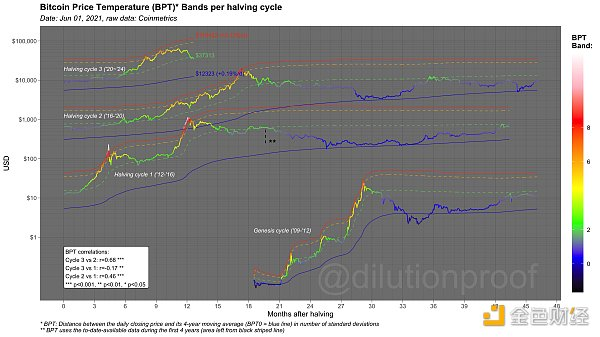

就像前两次减半一样,2020年的比特币减半造成了供应减少,引发比特币价格指数性上涨。然而,与2016年的减半周期相比,这个周期升温得更快(图 1)。

图1:每个减半周期的比特币价格温度带(Bitcoin Price Temperature Bands)

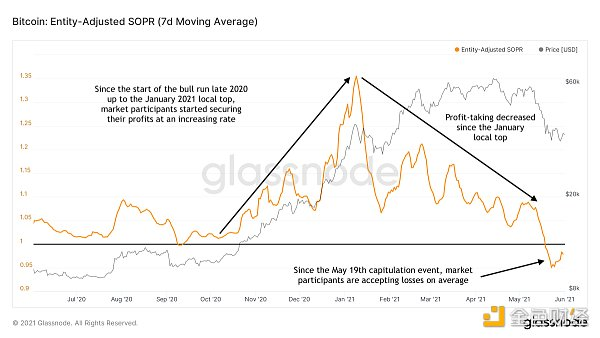

正如在价格如此快速上涨期间所期望的那样,当比特币价格在2020年12月及之后突破历史高位,市场参与者开始获利了结(图 2)。自2021年1月形成局部市场顶部以来,获利回吐减少了——尽管在此期间价格仍在进一步上涨。

图2:实体调整后支出产出利润率 (Entity-Adjusted Spent Output Profit Ratio,SOPR) 的7天移动平均值

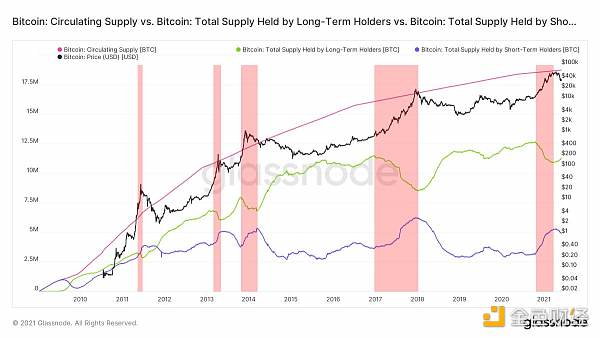

在比特币价格指数上涨期间(图 3),通常发生的情况是,长期持有比特币的人(绿色)开始逐渐卖出,而新的市场参与者(紫色)开始建仓——直到市场周期达到顶峰,双方互换角色。

图3:比特币价格(黑色)和总量(蓝色)、长期持有者(绿色)和短期持有者持有的比特币(粉色)

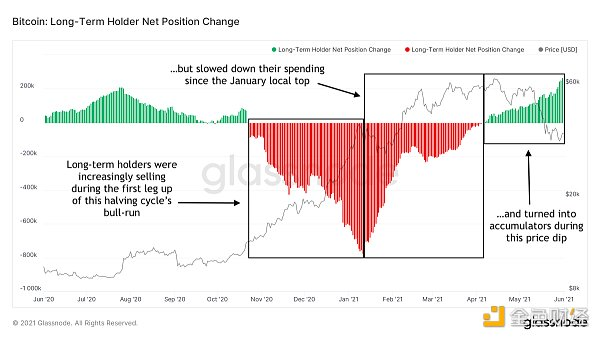

如果我们放大比特币长期持有者的净头寸变化(图 4),我们会看到长期持有者大多在2021 年1月的局部最高点抛售,之后放慢了卖出并在随后价格下跌期间变成净累积者。

图4:比特币价格(黑色)和长期持有者持币变化(绿色和红色)

在矿工的净头寸变化中也可以看到类似的趋势(图 5),这是另一类明确具有长期市场经验和风险敞口的市场参与者。

图5:比特币价格(黑色)和矿工净头寸变化(绿色和红色)

加杠杆

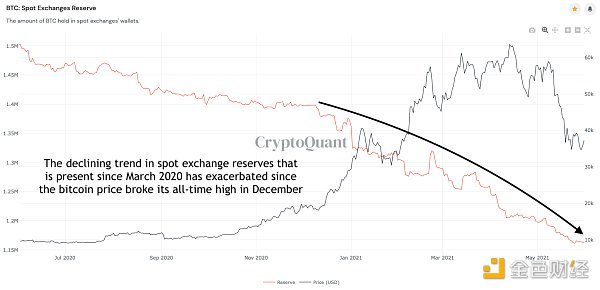

2020年3月,一场由宏观经济驱动的大规模价格暴跌清除了比特币市场的所有杠杆,并创造了更有机的市场条件,为2020-2021年的牛市奠定了基础。从那时起,我们见证了中心化交易所比特币储备减少的明显趋势,表明正在形成大的比特币供应短缺。在比特币价格突破2017年的历史新高之后,这种趋势在不提供衍生品交易的纯现货交易所加速了(图 6)。

图6:现货交易所的比特币储备

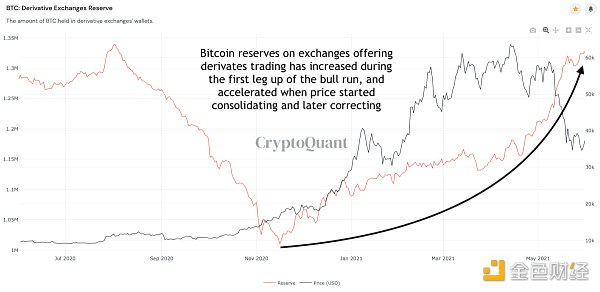

然而,在查看提供衍生品交易的交易所时,情况恰恰相反(图 7)。这些衍生品交易所的比特币储备有所增加,尤其是在价格开始盘整和修正之后。

图7:衍生品交易所的比特币余额

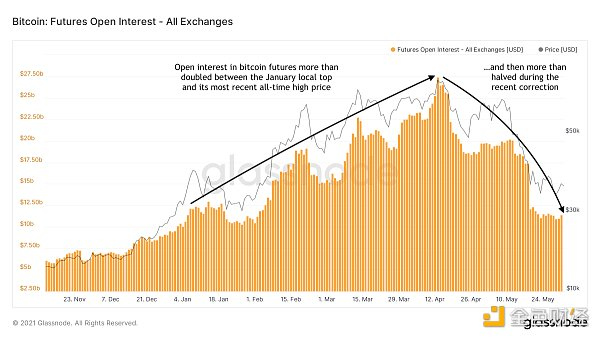

衍生品交易所的比特币储备(至少部分)作为(高)杠杆交易的抵押品。在2021年1月局部最高点之后的几个月里,比特币期货的未平仓量增加了一倍多(图 8),这表明市场参与者越来越愿意承担风险——这可能是市场兴奋的迹象。

图8:所有交易所对比特币期货的持仓量

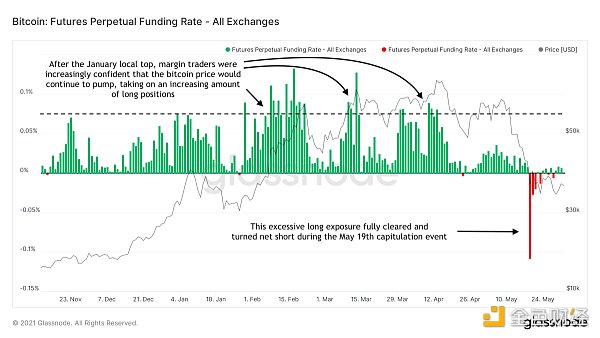

从图9可以看出,大部分未平仓合约代表多头头寸。当市场在一个方向上被大量(过度)杠杆化时,大型市场参与者就有明显的动机推动价格相反而行。当比特币价格跌破多头头寸的平仓价格时,交易所可以强制卖出该头寸,造成更大的下行压力,可能形成多头平仓的连锁效应,同时价格急剧下跌,这正是我们2021年5月19日所看到的。

图 9:所有交易所永续比特币期货的资金率

环境变换

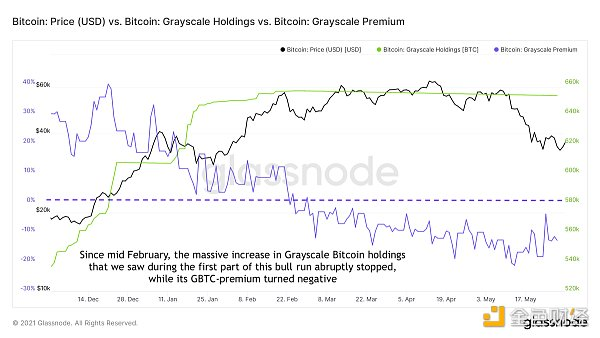

2021年第一季度的其他几个指标见证了环境的变换。例如,基于机构需求的灰度比特币信托的比特币持有量在2021年2月停止增加(图 10),而其股票GBTC的溢价实际上变成了负值。

图 10:比特币价格(黑色)和灰度持有量(绿色)以及相对于现货市场价格(紫色)的溢价

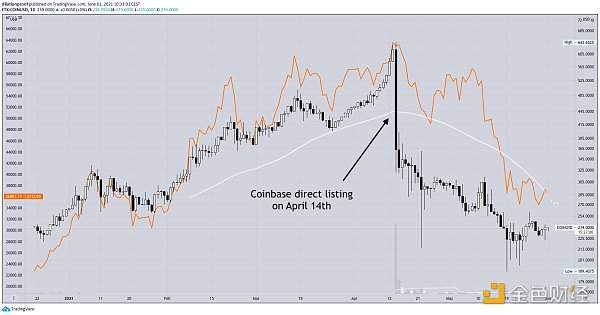

在2021年第一季度,对Coinbase直接上市(有时称为首次公开募股或 IPO)的预期是许多市场参与者关注的另一件大事。在此事件之前的几个月里,比特币价格(橙色)和COIN价格(黑色和白色)都在攀升,并在2021年4月14日的直接上市日前后创下历史新高(图 11)。直接上市伴随着来自Coinbase高管的巨大抛售压力,他们出售了部分头寸,导致其股票价格急剧下跌。

图 11:Coinbase(COIN,黑色和白色)和比特币(BTC,橙色)价格

图 11:Coinbase(COIN,黑色和白色)和比特币(BTC,橙色)价格

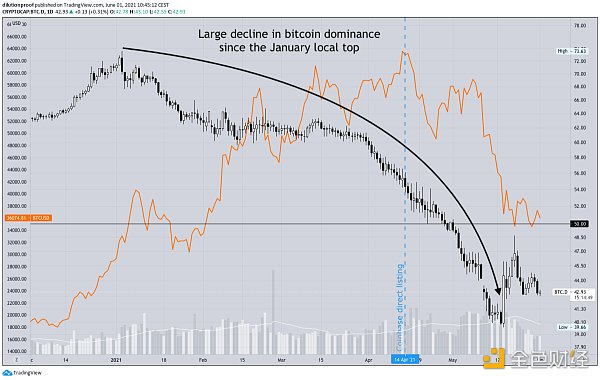

在2021年1月局部最高点之后发生的另一个明显趋势变化是,我们从那时起看到比特币主导地位快速下降(图 12)。比特币主导地位的下降意味着山寨币价格上升的表现优于比特币,这可能归因于散户的大量涌入。

图 12:比特币主导地位(黑白)和价格(橙色)

年轻鲸鱼闯入派对

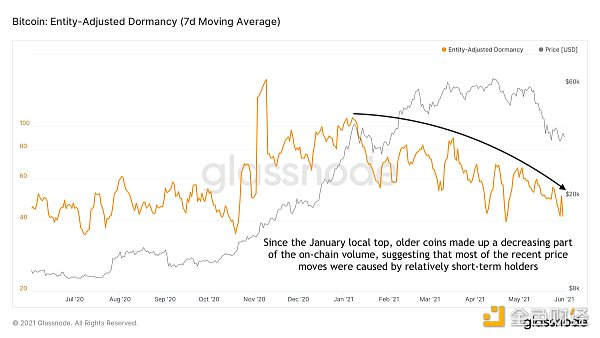

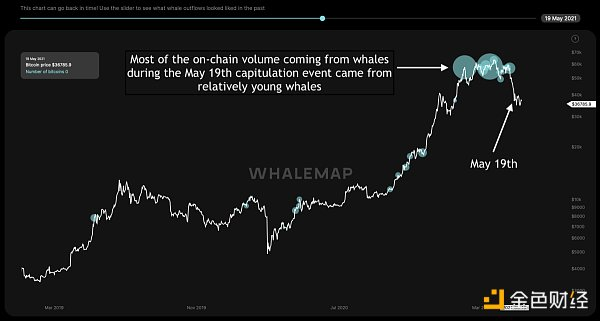

自2021年1月局部顶点以来,可以看到老币对链上交易量的影响程度有明显的下降趋势(图 13)。这意味着最近的价格变动越来越多地归因于相对年轻的市场参与者。

图 13:7天移动平均实体调整后休眠时间

当细看比特币市场中最大的参与者(“鲸鱼”)的链上运动时,也很明显,大多数链上运动是由年轻的鲸鱼完成的。图14中显示了一个示例,其中绿色圆圈突出显示了在2021年5月19日大跌期间在链上进行交易的鲸鱼地址(数量)。这些链上运动很可能是这些年轻鲸鱼们 (1) 本身引发价格暴跌,(2) 出于焦虑而抛售,(3) 他们的多头头寸被清算,以及 (4) 以较低的价格回购税收优惠(“税收收获”)。

图 14:2021年5月19日鲸鱼钱包的流出

图 14:2021年5月19日鲸鱼钱包的流出

无峰之山

剩下的一个大问题——本轮周期现在结束了吗…… ?

根据历史数据预测未来是不可能的,因为数据的环境不断变化,未来事件可以简单地采取不同的过程。尽管如此,比较当前和历史上的链上数据结构可能有助于衡量(周期性)投资者行为在市场心理方面的押韵程度。

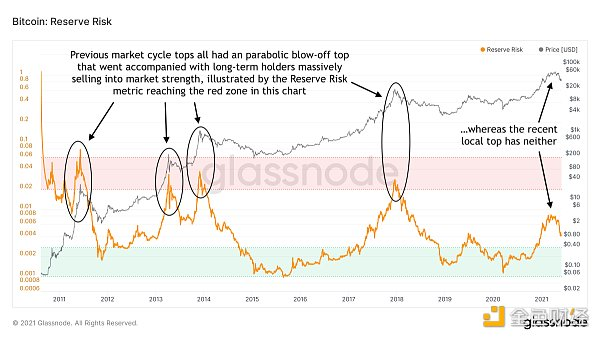

图15展示了一个例子。 与之前的市场周期不同, 前几个市场周期的顶部都以指数性突破为标志,同时长期持有者大量抛售,而本轮周期(到目前为止)两者都不是这样了 。当然,本轮周期不必与之前的周期相似,但这确实说明,如 果当前周期确实以目前形态结束,那将不是非常典型的周期 。

图 15:储备风险指标

新希望(?)

正如刚才所指出的,我们无法根据链上数据预测未来;但我们可以监控其流动趋势,以帮助我们了解最近的市场走势,并更深入地推测市场下一步可能走向。尽管价格大幅下跌,但仍可以看到一些积极的链上信号。

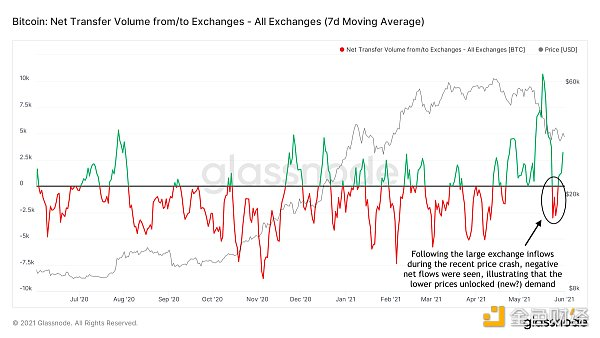

在最近的市场调整期间,交易所看到大量的短期持有者净流入,头寸丢失(图 16)。随着价格下跌,从/到交易所的净转移量也在下降,甚至在价格下跌接近尾声时再次变为净负值。这表明较低的价格引发了(新的?)需求,增加了买家逢低期间继续介入的信心。

图 16:从/到交易所的比特币净转移量的 7 天移动平均值

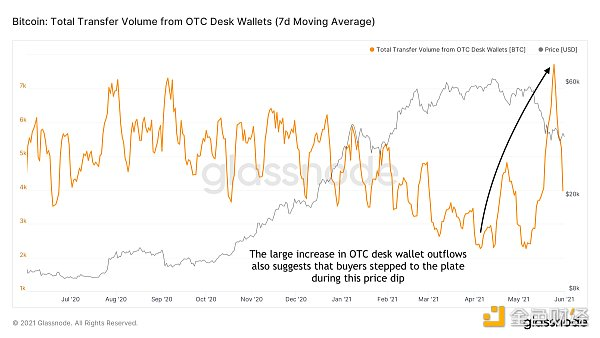

在这次下跌期间,场外交易 (OTC) 也出现了大量比特币流出(图 17)。这些场外交易促进了希望在不影响市场的情况下买卖比特币的大型实体之间的交易。

图 17:场外交易平台比特币流出的7天移动平均值

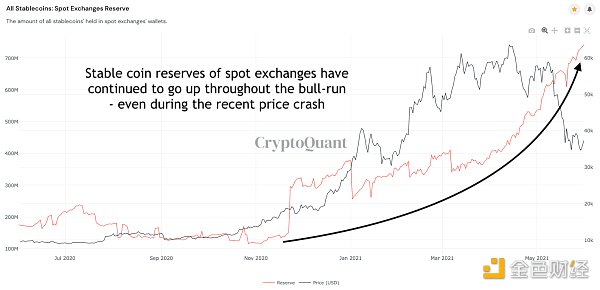

对(现货)比特币敞口的持续需求的另一个可能迹象是现货交易所的稳定币储备持续增加(图 18)。

图 18:现货交易所的稳定币储备

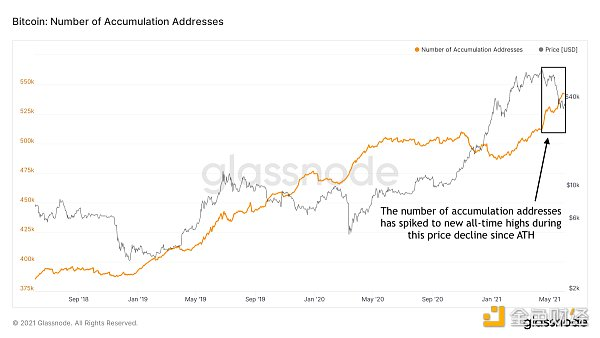

根据最近达到历史新高的增持地址数量,价格下跌似乎也引发了市场参与者将美元成本平均 (DCA) 转换为比特币头寸(图 19)。

图 19:增持比特币地址数量

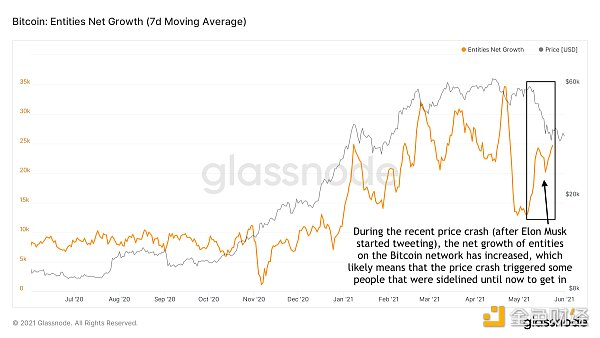

最后,最近比特币网络上实体净增长的飙升表明, 在价格暴跌期间,加入的实体多于离开的实体 ,这也表明较低的价格诱使一些人买入(图 20)。

图 20:比特币网络实体净增长的7天移动平均值

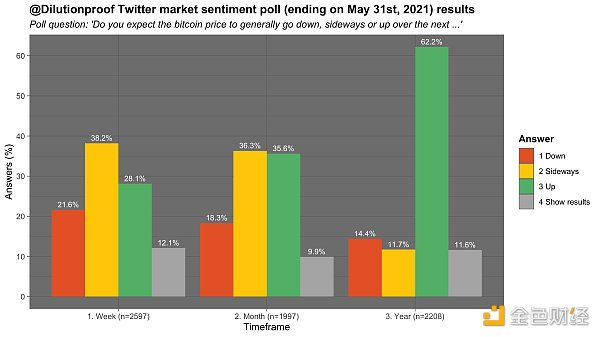

尽管Twitter民意调查总是需要谨慎对待,但图21显示的民意调查结果提供了另一个信号,表明市场参与者仍然对比特币价格有积极的中长期预期。受访者在周到月的时间范围内持中立到温和看涨的态度,但在年的时间范围内显然仍然非常看好。

图 21:基于2021年5月31日Twitter民意调查的比特币市场情绪

Taproot

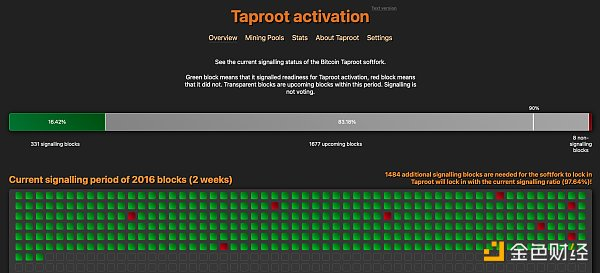

除了对比特币价格相关的前景,关于比特币Taproot 协议升级的前景可能会为2021年剩余时间的热情提供更基本的驱动力。 Taproot改善了比特币的一些链上隐私特征,并为扩展、智能合约和闪电开辟了新的可能性。Taproot协议升级预计将在未来两周内锁定,如果成功,将于 2021年11月激活。

图22:2021年6月1日矿工支持比特币Taproot协议升级状态

注意事项

最近杠杆率的解除和环境的变化发出了谨慎的呼吁,同时也警告说,无论下一步走向何方,比特币市场都已进入非常动荡和脆弱的阶段。

在过去的一年,比特币已经成熟,成为被越来越多机构投资者采用的宏观资产,将其带入了一个全新的竞争环境。因此,它可能会看到监管的不利因素,从而引发市场焦虑,甚至这些叙事基于有缺陷的信息。

机构采用增加的另一个可能结果是,其价格发展可能会越来越多地开始跟随更大的整体宏观周期。就像我们在2020年3月看到的那样,如果宏观经济崩溃,其价格走势可能会受到影响。

2021年可能的展望

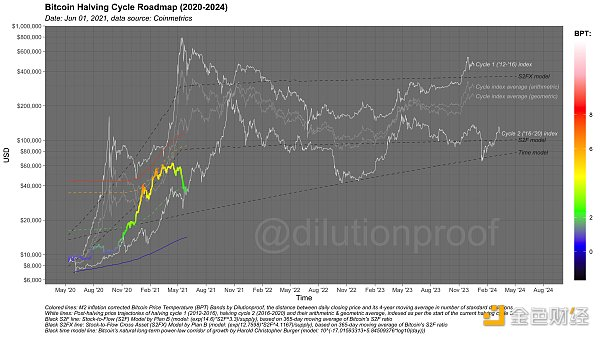

无法保证比特币价格一定会模仿其之前(减半)周期的轨迹。尽管如此,图23中显示的S2F和S2FX等模型、基于时间的模型或更简单的先前周期指数可能有助于,粗略了解会否再次重演比特币的四年周期。

图 23:比特币减半周期路线图(2020-2024)

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/236988/