衍生品一周回顾:BTC和ETH日均期货交易量跌超45%,杠杆率下降至年内低位

BTC和ETH日均期货交易量周环跌45%,

期货市场迎来多空相持局面

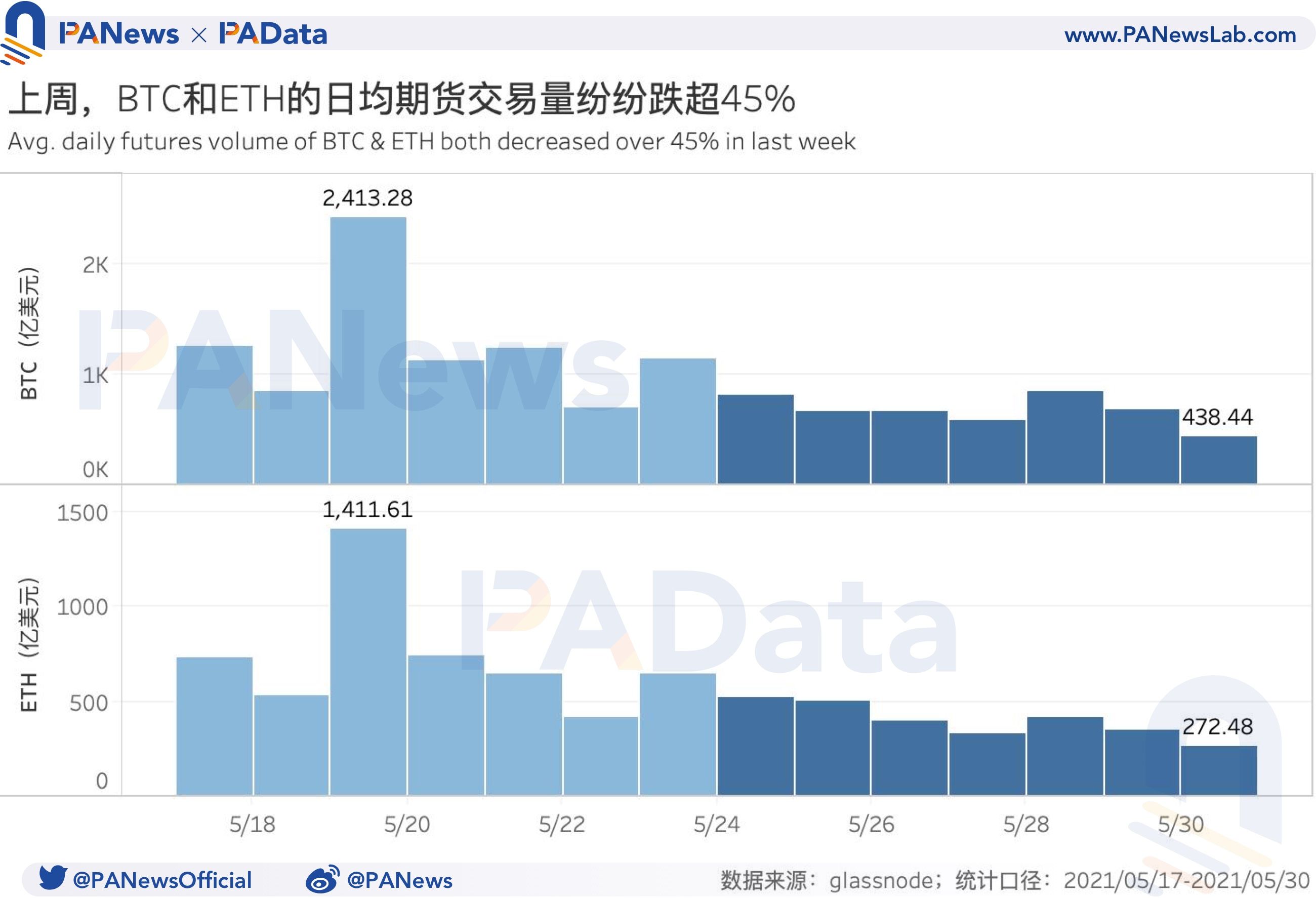

根据glassnode的数据,上周,BTC和ETH的期货交易量双双下跌超45%。BTC的日均期货交易量约为674.62亿美元,周环比下跌约45.81%;ETH的日均期货交易量约为403.59亿美元,周环比下跌约45.11%。5月30日,BTC和ETH的期货交易量分别约为438.44亿美元和272.48亿美元,均为两周以来的最低值,较5月19日各自创下的两周峰值分别减少了约81.83%和80.70%。

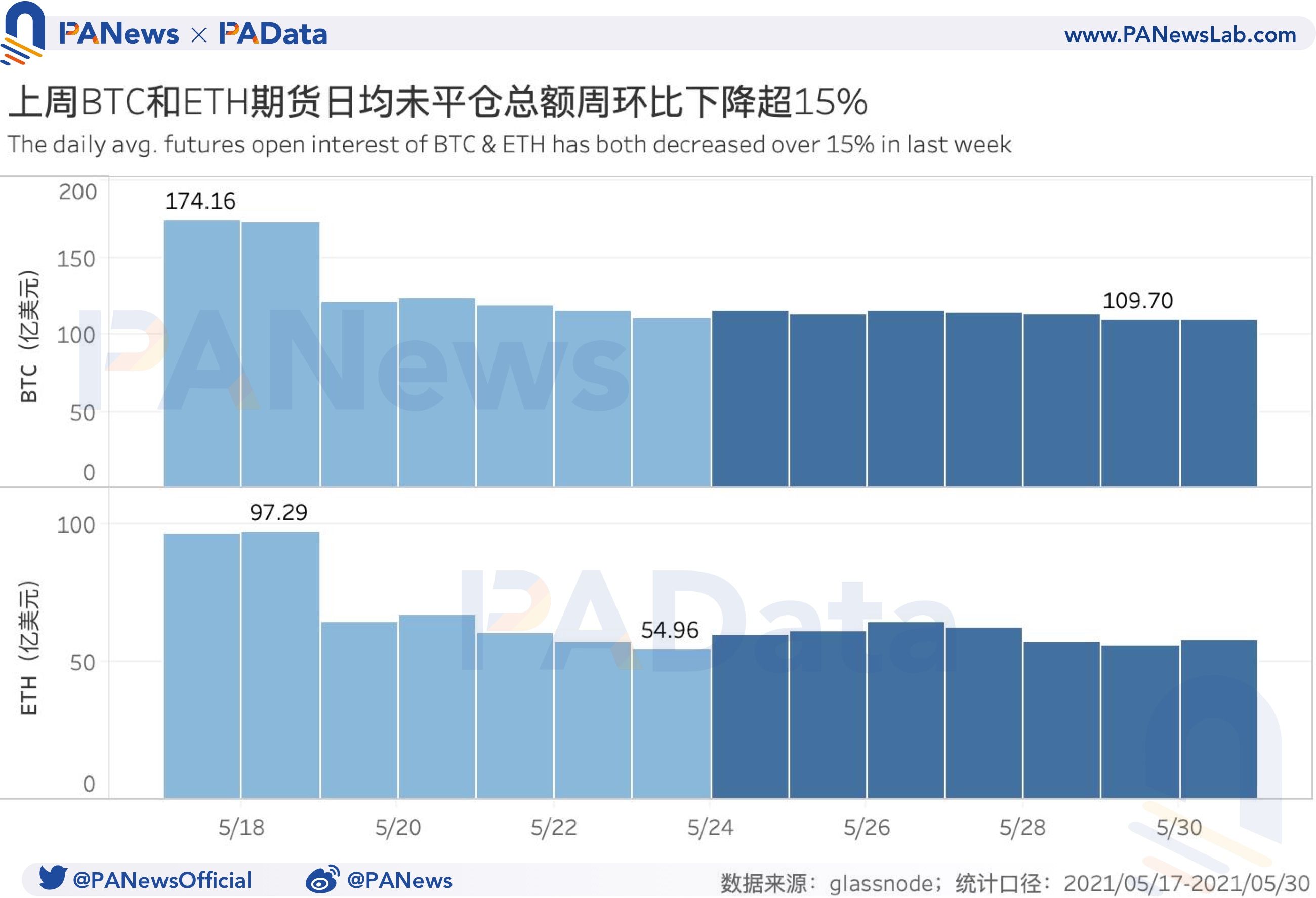

上周,BTC和ETH期货未平仓总额持续下降。BTC和ETH期货日均未平仓总额分别约为113.07亿美元和59.91亿美元,周环比分别下降约15.54%和15.98%,其中ETH期货的日均未平仓总额达到本月最低值,较本月最高单周日均值(5/10-5/16)低了45%左右。另外,5月29日,BTC的单日期货未平仓总额约为109.70亿美元,创下5月的最低水平。

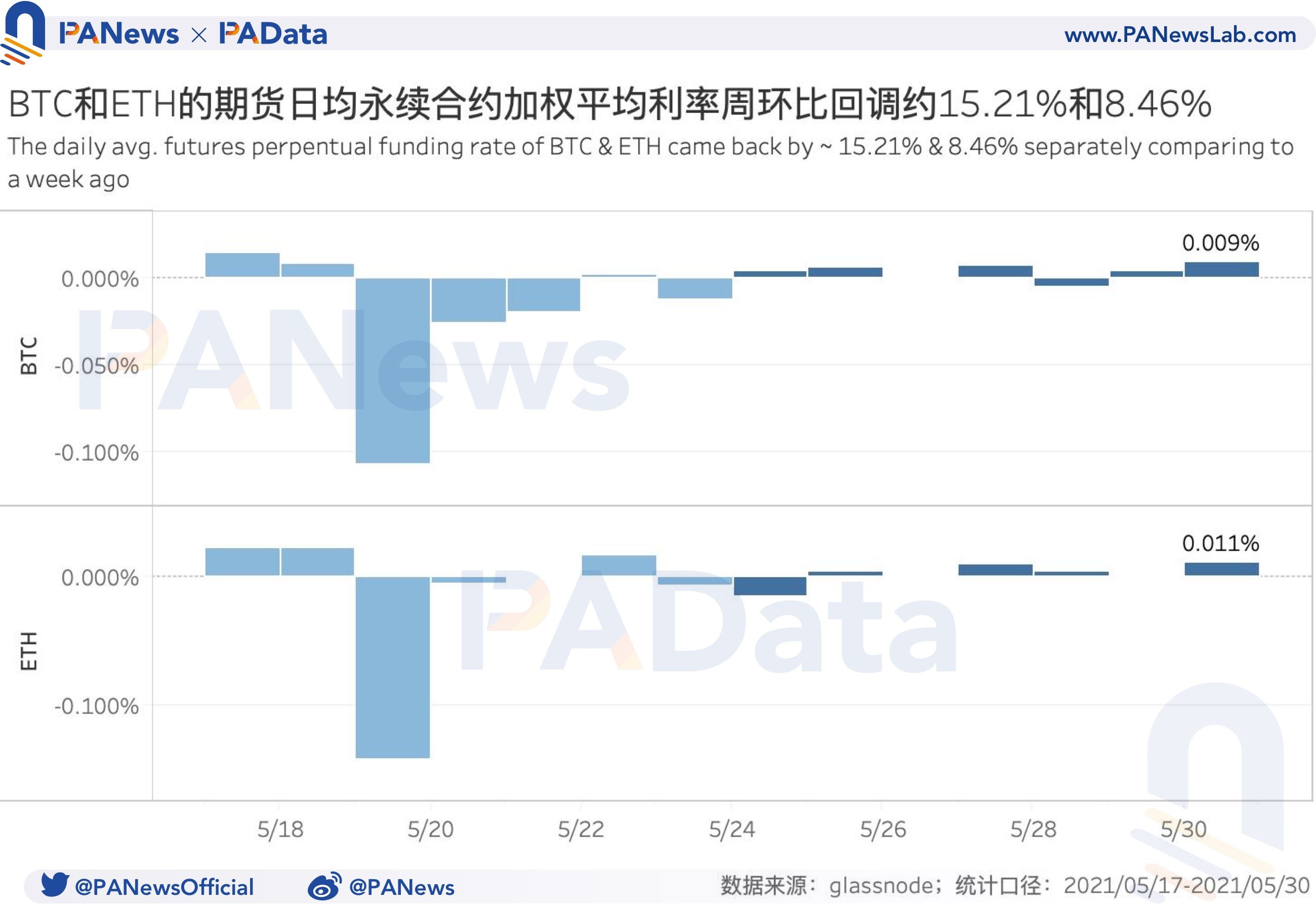

上周,BTC和ETH期货永续合约日均加权平均利率分别约为0.003%和0.001%,周环比分别回调约15.21%和8.46%。期货市场重回平衡,目前多空优势均不明显。

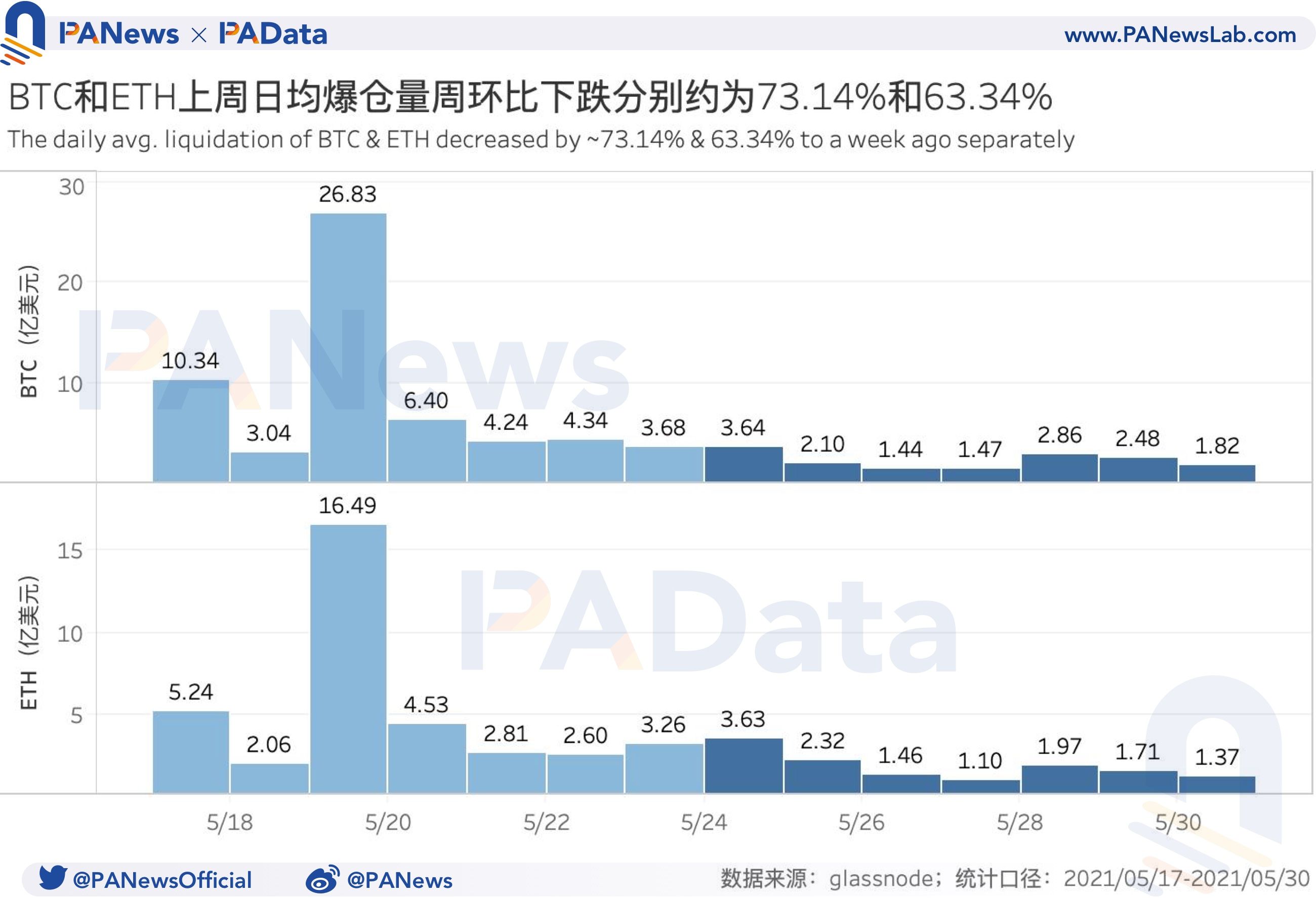

币价宽幅震荡后,市场杠杆率有所降低。根据PAData上周观察到的数据,BTC近期的预估杠杆率处于今年以来的低位,ETH的预估杠杆率自今年起持续走低,目前仅为年初时的一半。上周爆仓量较前一周明显得回落。BTC和ETH的日均爆仓量分别约为2.26亿美元和1.94亿美元,周环比分别下跌约73.14%和63.34%。

BTC和ETH期权日均交易量创5月最低,

日均未平仓量跌幅均超10%

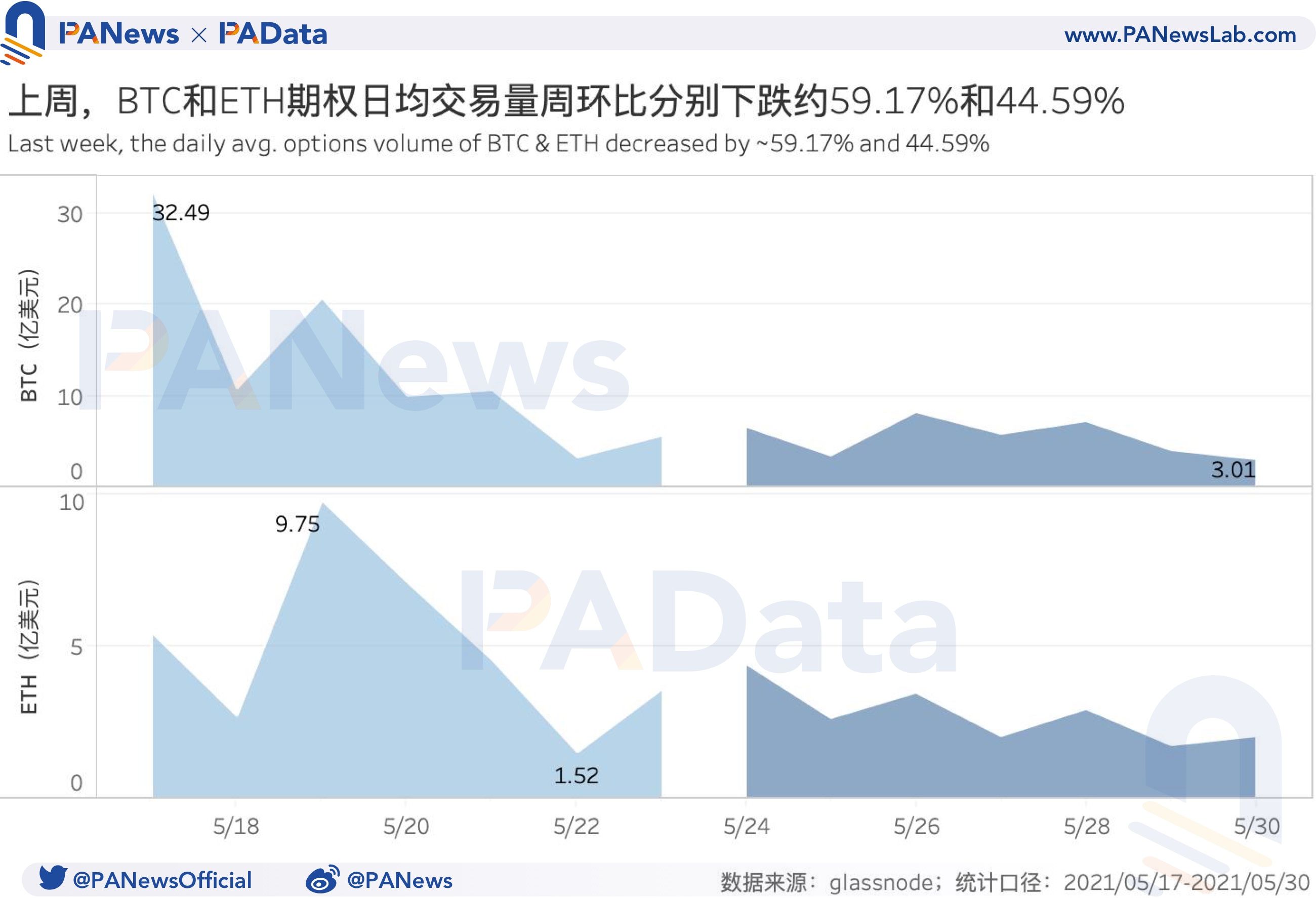

期权方面,上周,BTC和ETH期权日均交易量分别约为5.43亿美元和2.73亿美元,周环比分别下跌约59.17%和44.59%。BTC和ETH一周平均期权交易量同时来到5月的最低水平。

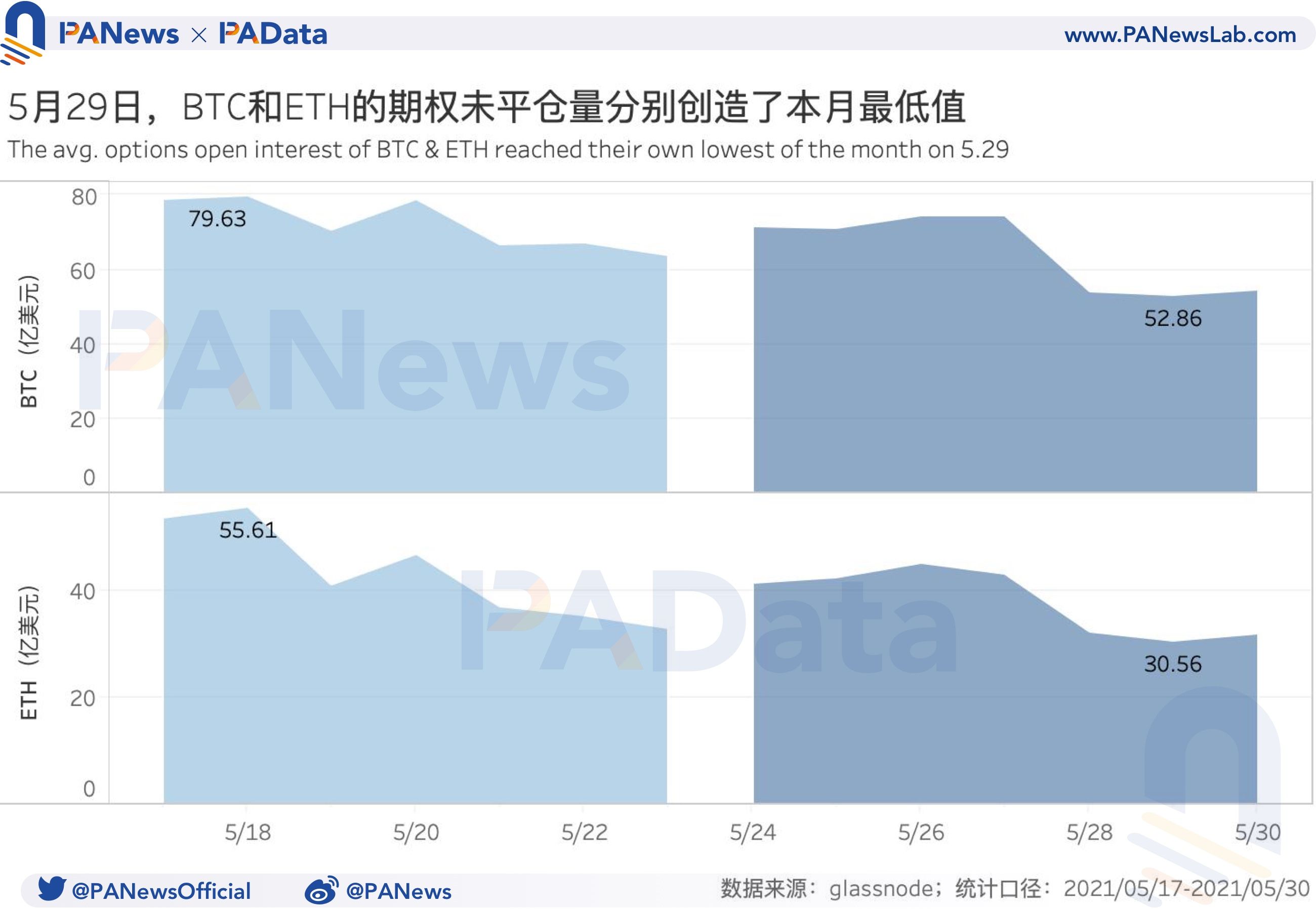

上周,BTC日均期权未平仓量约为64.73亿美元,周环比减少了约10.28%;ETH日均期权未平仓量约为38.13亿美元,周环比下跌了约为11.72%。5月29日,BTC的期权未平仓量约为52.86亿美元,ETH期权未平仓量约为30.56亿美元,分别创造了本月最低值。

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接