构建一个完全去中心化的全球网络(如 Bitcoin),是 DeFi 无边界信任和去中介化革命特质的根本来源。而也正是这两大特质构筑了 DeFi 项目的核心价值并决定了其长远的市值边界。

-

一方面 DeFi 项目的核心业务环节必须是 0 中心化操控,才能承载无限的信任,使得构筑的去中心化网络的价值超越某一个产品或者某一个品牌的市值。

-

另一方面该去中心化网络必须也同时是去中介化的才能跟中心化产品竞争中保有最关键的核心竞争力。

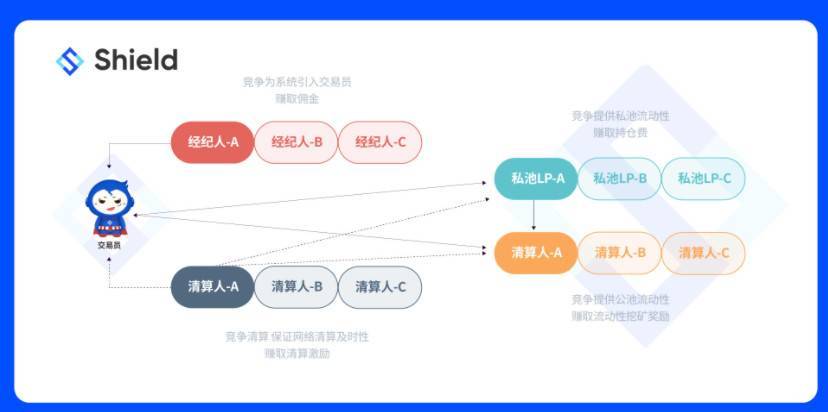

非合作博弈的网络是一种天然的健壮的去中心化网络模型。Shield 便是这样一种由交易员、流动性组合池、清算者和经纪人组成的去中心化非合作博弈的衍生品交易网络。

基于非合作博弈的 Shield 去中心化网络

非合作博弈最早由约翰·纳什(John Forbes Nash) 1950 年提出,描述了一个不限于两人(即零和博弈)的多人博弈系统,该系统在取得纳什均衡后稳定。

在区块链诞生前,人类社会的大部分治理系统,包括我们熟悉的银行、交易所、互联网大公司以及社会制度都是建立在零和博弈基础之上。零和博弈的系统寄希望于将组织职能或者说提供秩序以对抗熵增的工作交由少数中心化的强人来管理。但正如我们后来看到的,基于零和博弈的治理系统是一个无法稳定的结构,会随着博弈方实力的变化,系统向左或者向右,这个结构第一天起就决定了权力向强势博弈的一方聚拢导致周而复始的秩序崩溃和重建。而只有博弈多方相互之间只是为了自己好而并不关心其他人利益,结果造成整个网络最优的结构,仿佛由脚钉撑起的帐篷,才能长久稳定,这是区块链将重塑世界秩序的根本性数学依据。Shield 协议便是这样一个非合作博弈网络,如图所示:

Shield 的去中心化网络由经纪人、私池 LP、公池 LP 和清算人四个角色维护,并通过治理通证 SLD 进行价值的调度。

经纪人(带来交易):共分为 4 个等级,通过竞争为网络引入交易员赚取佣金,不同等级的返佣率不同,C、D 等级将分别拿出 10% 和 20% 的手续费注入奖励池。 每 30 天奖励池的 60% 和 40% 的奖励将被均分给等级 A、B 的经纪人, 并基于最新的排名重置等级。

私池 LP (提供卖单):一个地址一个私池,每个私池之间通过竞争提供流动性(争做期权卖方)赚取持仓费和接单流动性 SLD 奖励。

公池 LP (提供劣后保障):统一大流动性池,通过竞争提供保障性流动性赚取流动性挖矿收益。

清算人(提供清算):竞争执行网络清算任务,获得清算奖励。每周依据清算量排名,前三名将获得清算奖励之外的 SLD 清算竞赛奖励。

Shield 搭建的这一去中心化网络每个角色都有明确的利益激励和充分的竞争机制,每个人都为了自己的利益去执行网络的需求,却达成全网络最优的纳什均衡以维护网络的安全与稳定。

长期价值导向的通证模型

通过通证这一价值载体使维护网络的每一个角色都获得充分又合理的激励,是网络能够去中心化稳定运行的关键。Shield 为维护网络的公池 LP、私池 LP 以及清算人设计了如下挖矿激励:

-

储备流动性挖矿:向公池提供流动性每个区块将获得 「流动性占比 *32」 的 SLD 奖励;

-

接单流动性挖矿:无论私池或者公池的流动性接单后,将获得「所接仓单手 *30%/0.05」的 SLD 奖励;

-

清算挖矿:清算人可获得「清算时以太坊系统 Gas 费 *150%/0.05」的 SLD 清算补偿奖励(在系统基金不足时)以及清算竞赛 SLD 奖励;

以上挖矿奖励,每挖出剩余挖矿份额的 20% 则挖矿奖励减半。

而挖矿所得的 SLD 通证则可通过回购销毁合约获得价值的兑付(如上图)。Shield 通过让总流通的 SLD 的 10% 永远等于回购池价值 (由交易手续费的 90% 注入而来) 的 100%,以此产生一个回购价格。

-

当二级市场的 SLD 价格高于这个价格,那么回购销毁池的价值就会因为没有人来兑换而一直增长。

-

当二级市场价格回落低于这个价格,就会有人去二级市场购买 SLD 来回购合约兑换赚取差价,从而保证了二级市场价格的最低价(该最低价类似股票估值中通过 PE 估值的价格)。

-

左侧回购销毁池的交易手续费会随着业务增长而没有增长上限,而右侧流通的 SLD 池却会因为销毁和挖矿奖励减半持续通缩。从长线来看,这一通证设计保障了长期价值的兑付。

结论

Shield 是首个非合作博弈的去中心化衍生品交易网络。维护这一网络的每个角色都得到充分的激励。并通过创新的回购销毁模型完成了通证的价值兑付。从而使 Shield 协议拥有成为持续积累价值的去中心化交易网络的潜力。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/234860/