519暴跌致Gas均价暴涨210%,Gas价格如何影响以太坊生态?

5月19日晚间,CoinMarketCap数据显示ETH短时大幅下挫,最低报价2014.72美元,较日内高点3437.94美元“跳水”70.64%。受此影响,以太坊Gas Price均价达到了236 Gwei,较前一日大幅上涨210%,日内均价振幅则高达惊人的2935%。

Gas价格已经成为以太坊发展绕不过去的一个话题,而这在DeFi爆发后显得更为突出了。

受益于DeFi的繁荣,ETH近年一直处于强劲的上行趋势中,根据CoinMetrics校正后的币价数据,今年ETH月均涨幅约33.66%,月均最高涨幅则达到了47.53%。尤其在近期,ETH多次站上4000美元关口并不断刷新历史新高,表现抢眼。

但是,任何事物的发展都有两面性,DeFi也为以太坊带来了一些问题。

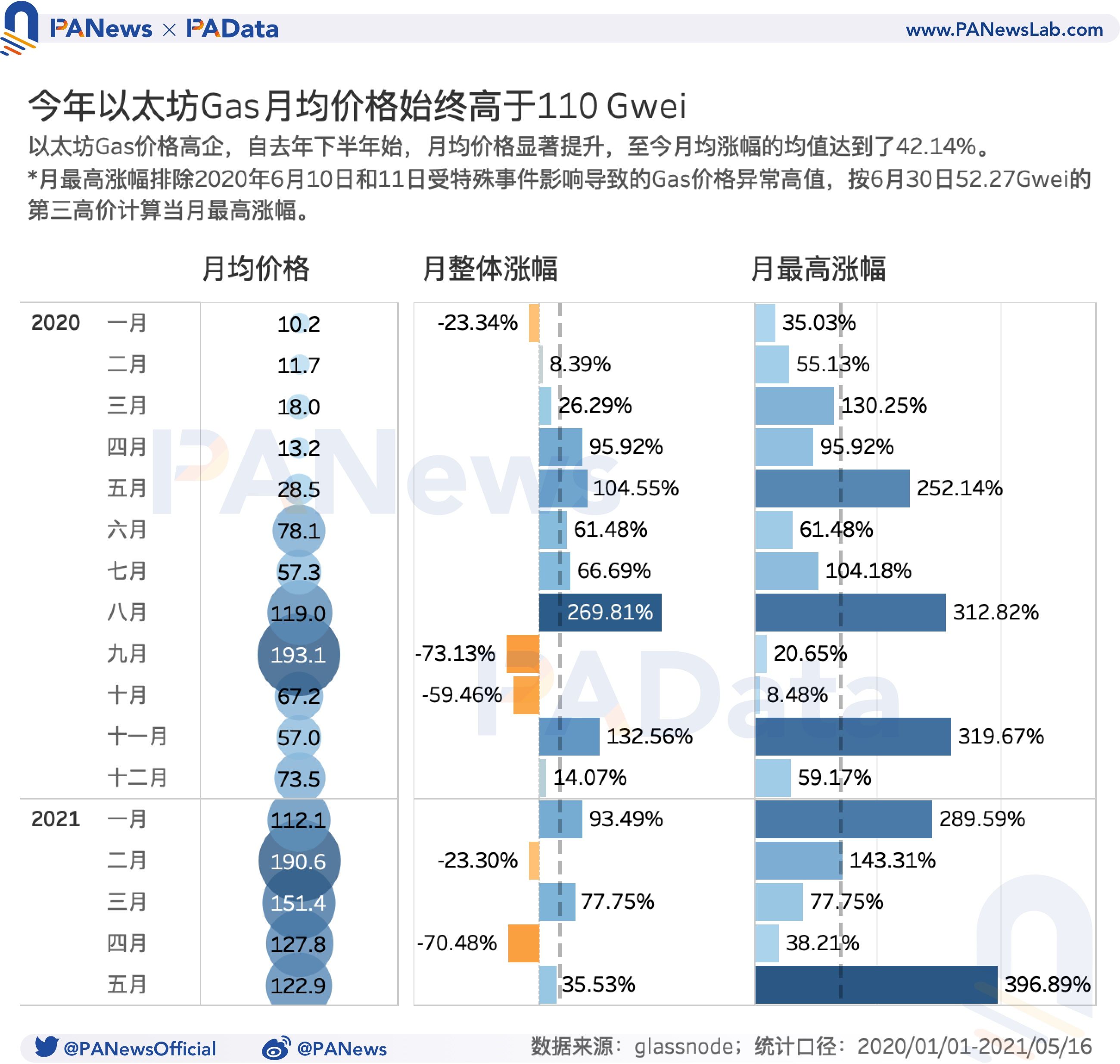

首先是用户链上交易需求激增致使Gas费高企。 PAD ata 深入分析了近年以太坊 G as 数据后发现, 1 ) 从去年下半年开始, G as 月均价格显著提升,至今已上涨了约 114.56% , 今年 G as 月均价始终高于 110 G wei ; 2 ) G as 费日间波动逐渐增强,这增加了用户出价的难度,或助推 G as 增长 。

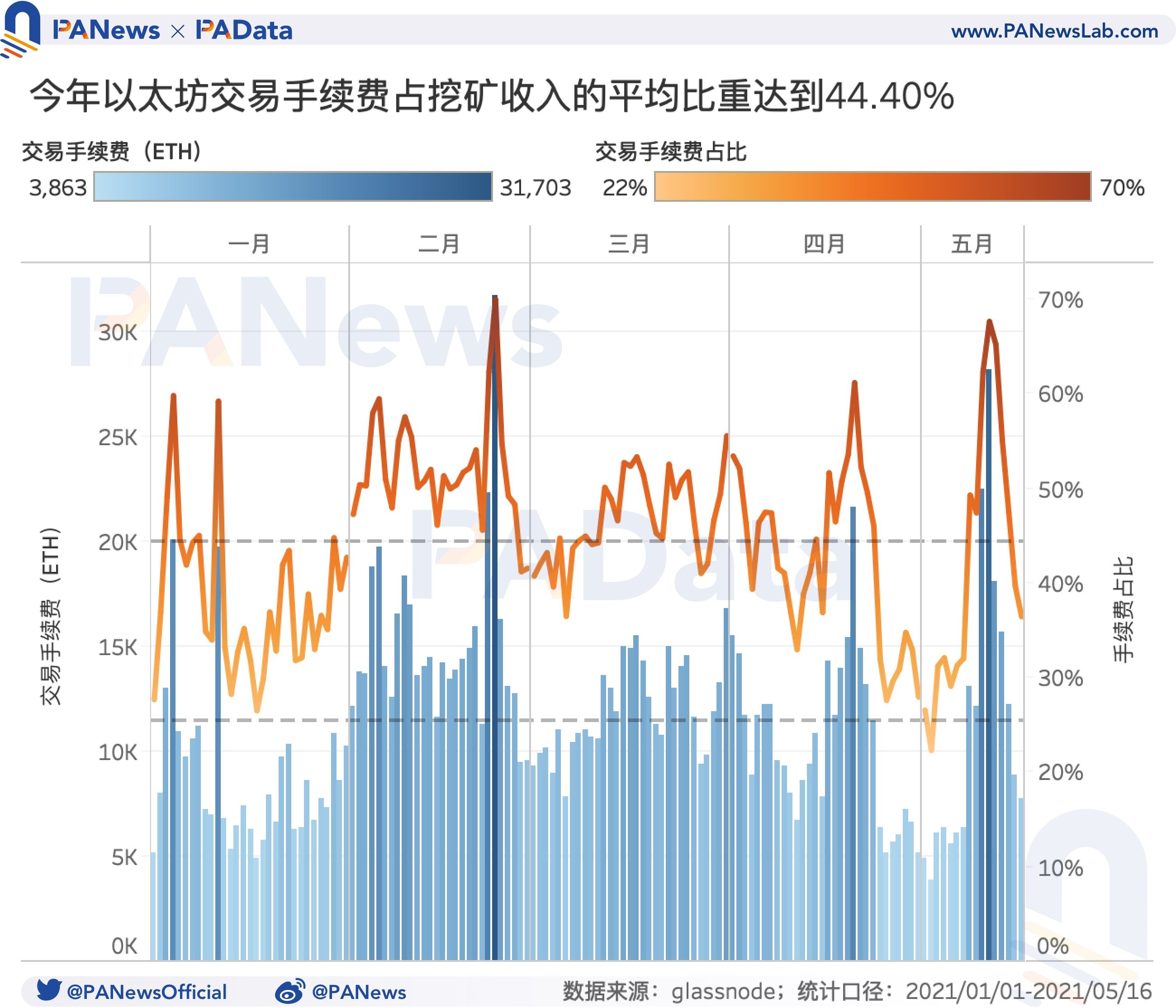

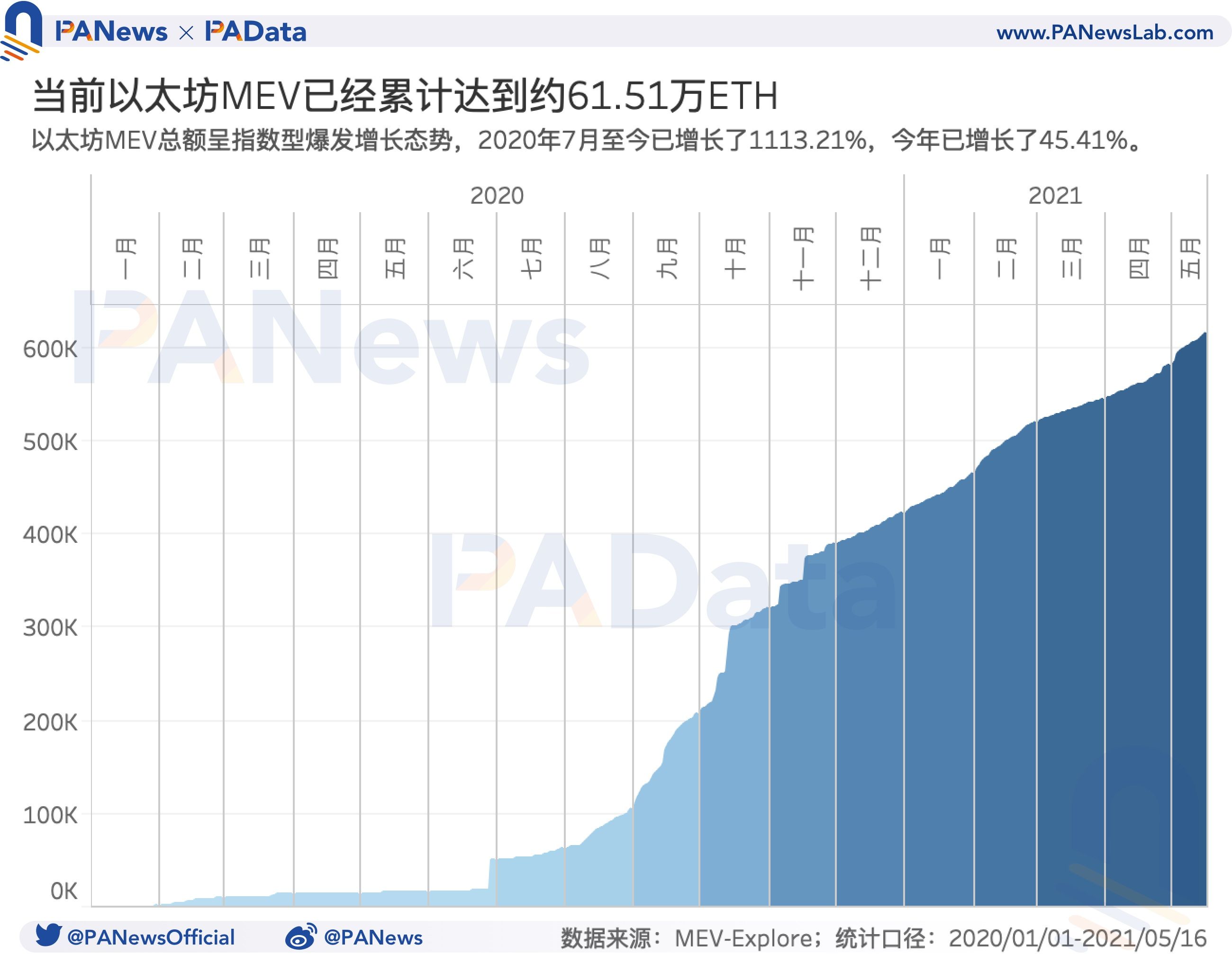

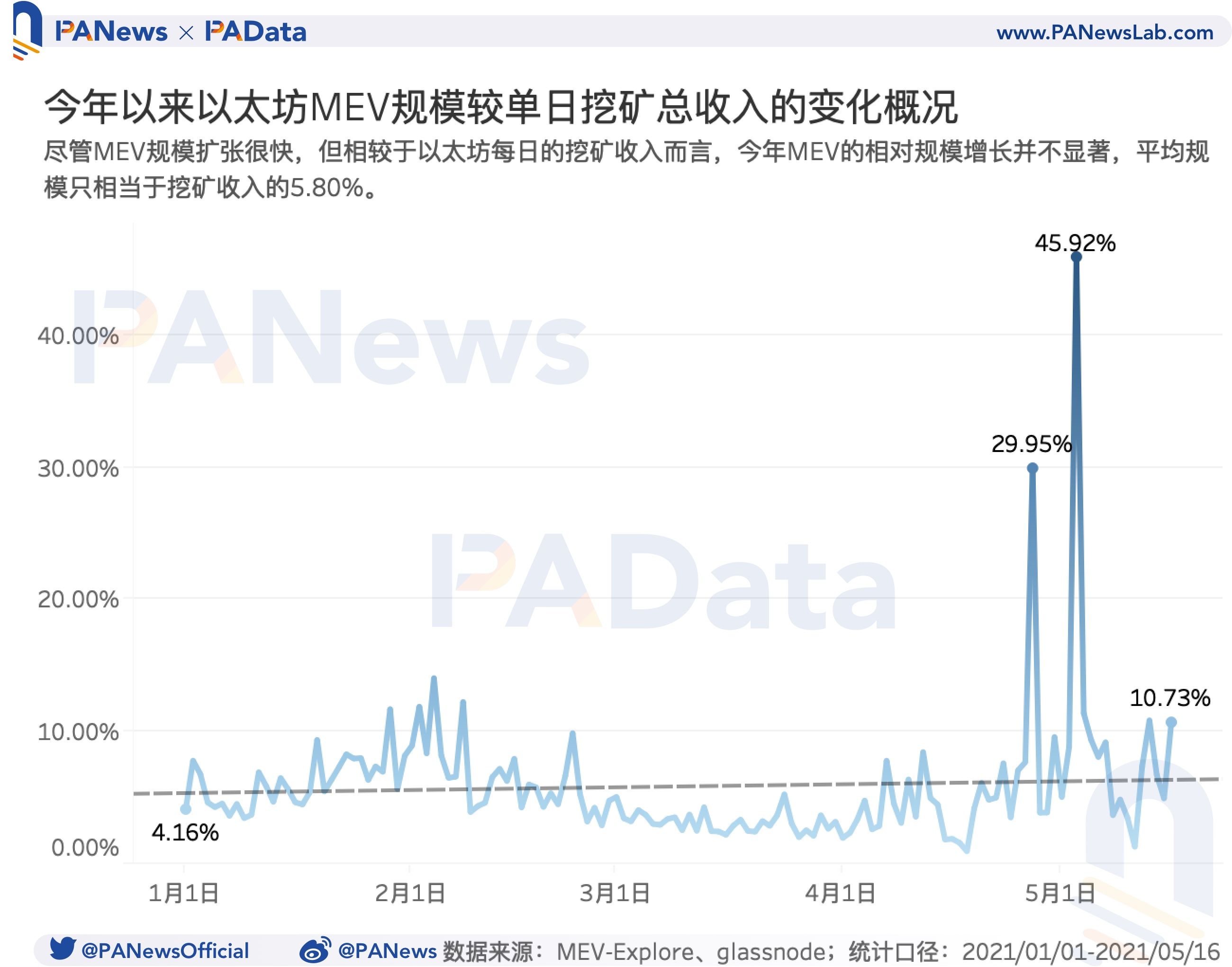

其次,DeFi带来的财富效应存在再分配鸿沟。 PAData分析了以太坊矿业数据和MEV数据后发现, 矿工和套利交易者获得了大部分利益 :1)Gas费已经成为以太坊矿工收入的重要来源,而且是拉动矿工收入的主要动力,今年Gas费的平均占比达到44.40%,Gas费月涨幅基本高于同期挖矿收入涨幅;2)在套利机会下,最优Gas费竞拍机制(Priority Gas Auction,PGA)形成了潜力巨大的最大可提取价值(Maximum Extractable Value,MEV)市场,目前已累计达到61.51万ETH,每日MEV总额平均约占挖矿总收入的5.80%,DeFi的套利交易者是MEV的主要捕获者,获取了其中88%左右份额。

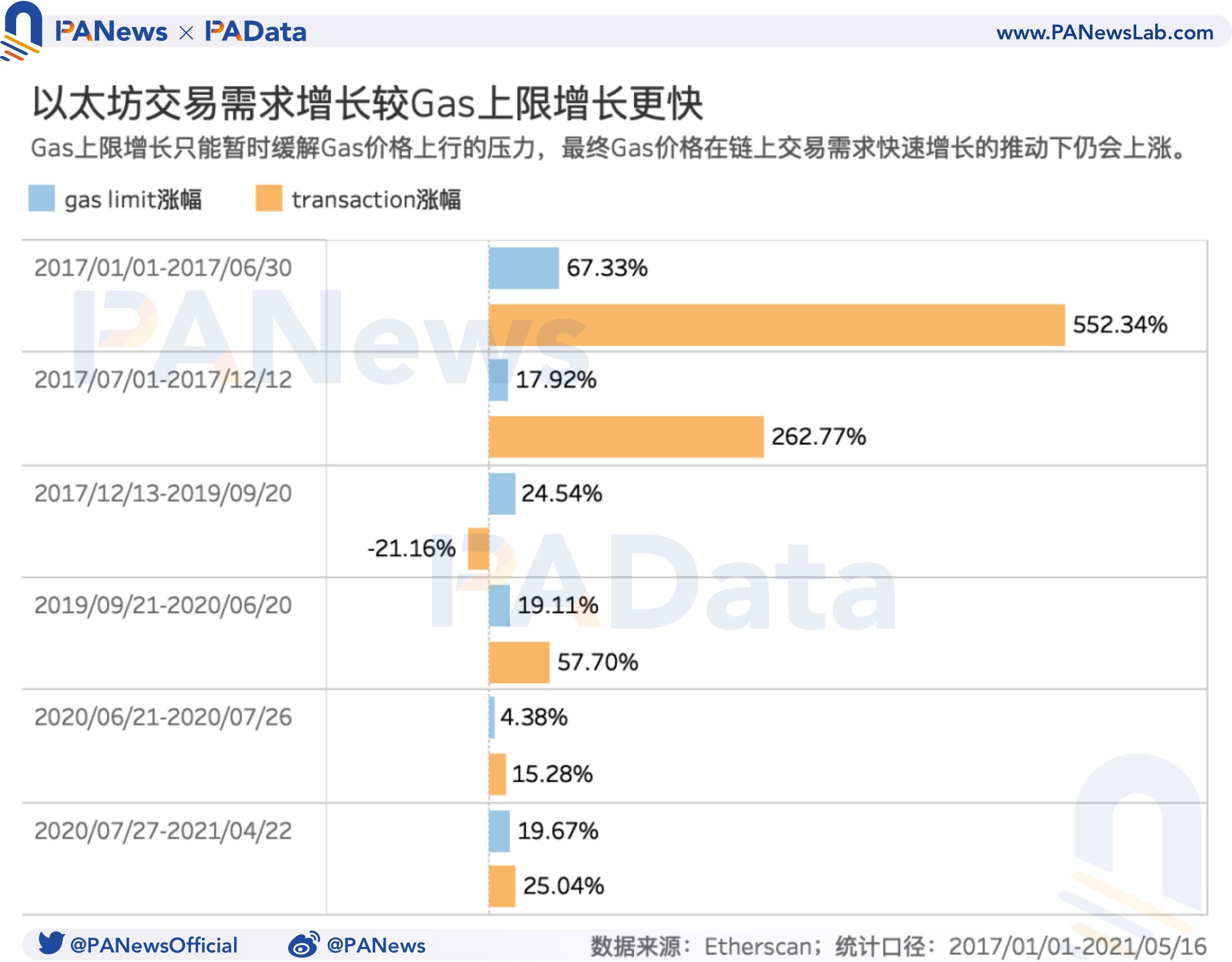

过去,改善Gas费问题的主要方法是矿池协商一致提高区块Gas上限(Gas limited)实现小幅短时扩容,但这一方法的有效性越来越低了。PAData统计了历次Gas上限涨幅和同期链上交易次数涨幅后发现,Gas上限涨幅大多低于交易次数涨幅,如此只能暂时缓解Gas价格上行的压力,最终Gas费在链上交易需求快速增长的推动下仍会上涨。

以太坊手续费已平均占挖矿收入的44%,

Gas价格日间波动增强

受到DeFi繁荣发展的影响,自2020年下半年以来,以太坊Gas价格增长明显, 月均价格从57.3 Gwei上涨至本月的122.9 Gwei,涨幅达到114.56%。值得注意的是, 今年以来,Gas月均价格始终高于110 Gwei。 其中,1月份月均价最低,达到了112.1 Gwei,与比去年8月DeFi上升期的水平相当,2月份月均价最高,达到了190.6 Gwei,与去年9月DeFi顶峰期的水平相当。

从月涨幅来看,以太坊Gas价格持续保持高速增长。 去年下半年至今,Gas价格的每月整体平均涨幅在42%以上 ,每月最高平均涨幅则在160%以上。 不过,值得注意的是, 今年以来,Gas价格的月均涨幅有所减速,去年下半年,Gas价格的每月整体平均涨幅约为58.42%,而今年以来,这一速度下降至了22.60%。

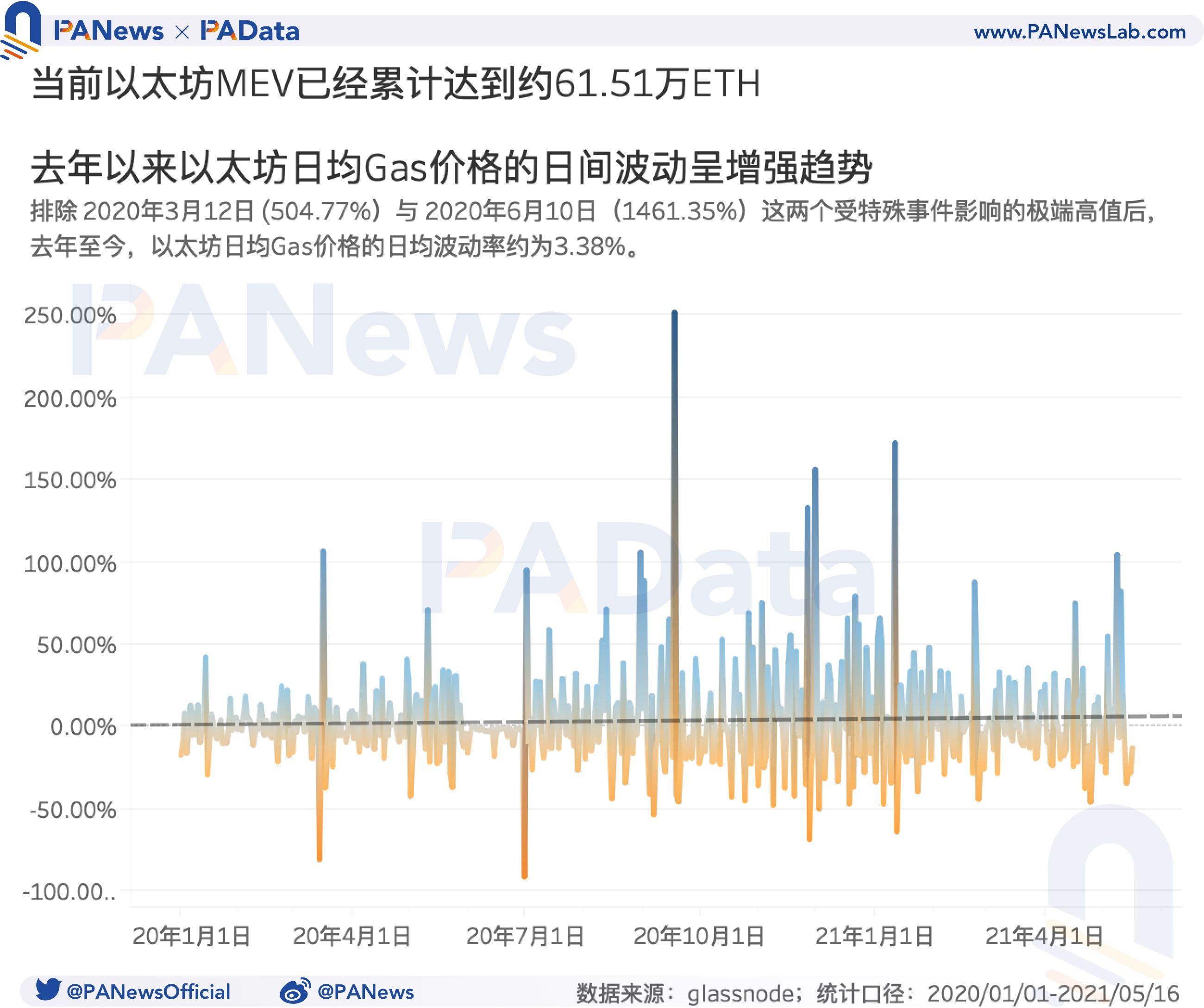

另一方面,以太坊Gas价格的日间波动率呈小幅增强趋势,也即每日Gas均价的变化更大大,稳定性更差。 去年,Gas价格的日均日间波动率约为3.22%,而今年至今,日均日间波动率小幅上升至3.58%。 而 实际上, G as价格不只是日间波动率较大,日内波动率更大。比如,根据 E therscan的监测,最近一周, G as均价的 平均 日 内 波动率高达 373.31% 。

按照目前以太坊区块空间的使用规则,即在最优Gas费竞拍机制(Priority Gas Auction,PGA)下, Gas价格波动性增强会增加用户估价的难度,用户丧失议价权 ,只能根据自身交易时效需求和交易成本支付能力来出价。 这或助推Gas价格增长,同时也为最大可提取价值(MEV)提供了空间。

DeFi财富再分配存鸿沟,

手续费占比达44%、MEV累计61.51万ETH

在过去一年左右的时间里,DeFi已经展现了其在协调和分配全球资本方面的潜力,但是 DeFi带来的巨大价值却没有被大多数普通用户捕捉到,矿工和套利交易者成了主要获利方,再分配存在鸿沟 。

根据统计, 今年以来,以太坊日均交易手续费已经达到约1.15万ETH,较去年4164 ETH的日均值上涨了176.39%。 今年最高单日交易手续费约为3.17万ETH,另有5天单日交易手续费收入超过2万ETH。从手续费占比看, 今年手续费占挖矿总收入的平均比重约为44.40%,较去年均值19%提高了25个百分点左右。

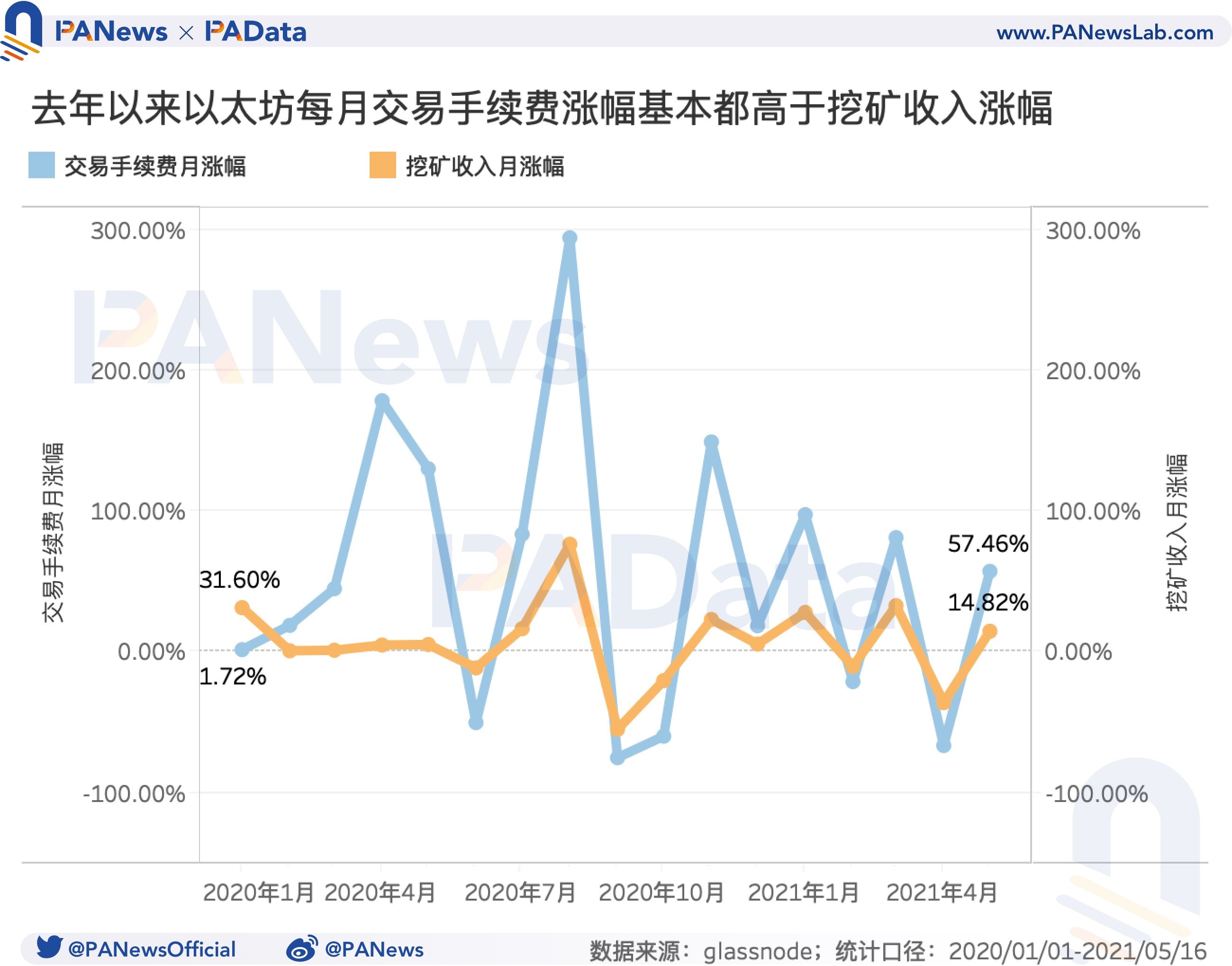

手续费已经成为矿工收入的重要组成部分,而且,手续费收入还是矿工收入提升的主要动力来源。 根据手续费月涨幅和挖矿总收入月涨幅的相对变化来看,去年至今,在绝大多数月份里,手续费月涨幅都高于挖矿总收入月涨幅。

手续费持续上涨还可能影响矿工的挖矿策略,影响空块和 叔 块率 。 根据Etherscan的统计,去年至今,以太坊 叔 块产出量在持续减少。

除了挖矿以外,DeFi世界中还存在大量的套利机会,基于当前实行的最优Gas费竞拍机制(Priority Gas Auction,PGA),这创造了潜力巨大的最大可提取价值(Maximum Extractable Value,MEV)市场。MEV是指矿工、验证器、测序器等其他有特权的协议参与者)通过任意包括、排除或重新排序块中事务的能力所获得的利润。 根据成因,MEV可以分为多种类型,但目前97%的MEV来自套利交易,这又会反向推动Gas价格的提高。

根据MEV-Explore的数据,从去年至今,MEV呈指数型爆发增长态势, 去年下半年至今,MEV已增长了1113.21%,今年已增长了45.41%。 截至5月16日,以太坊MEV已累计达到61.51万ETH,折合5.54亿美元。其中, 仅12%由矿工获取,剩余88%均由交易者获取 ,这里的交易者主要指套利机器人。

尽管MEV增长很快,但 与矿业的产出规模相比,仍然十分小。 根据统计,去年,每日MEV规模 只 平均相当于单日挖矿收入的5.62%, 今年略微提高至5.80%,基本保持稳定 。

正是由于MEV相对规模仍然远小于挖矿收益, 因此当前大多数矿工还没有自己尝试捕获MEV 。不过,随着MEV价值的再发现及MEV-Geth等捕获工具的进一步应用, 未来越来越多的算力会加入MEV争夺战。

交易次数涨幅高于同期Gas上限涨幅,

提高上限对缓解Gas价格上涨的效果并不理想

以太坊Gas费上涨的相关问题已经成为底层网络和上层生态互相制约发展的主要症结表征点,从长期看,2.0升级势在必行,从短期看,过去主要通过提高区块Gas上限实现小幅短时扩容来予以改善。

2017年以来,以太坊区块的Gas上限一共上调过6次 ,其中2017年2次,2019年1次,2020年2次,2021年1次。2020年至今一年半不到已经上调了3次,与2017年至2019年三年间上调的总数持平,显而易见, 最近每个区块Gas上限调整的频率提高了 。

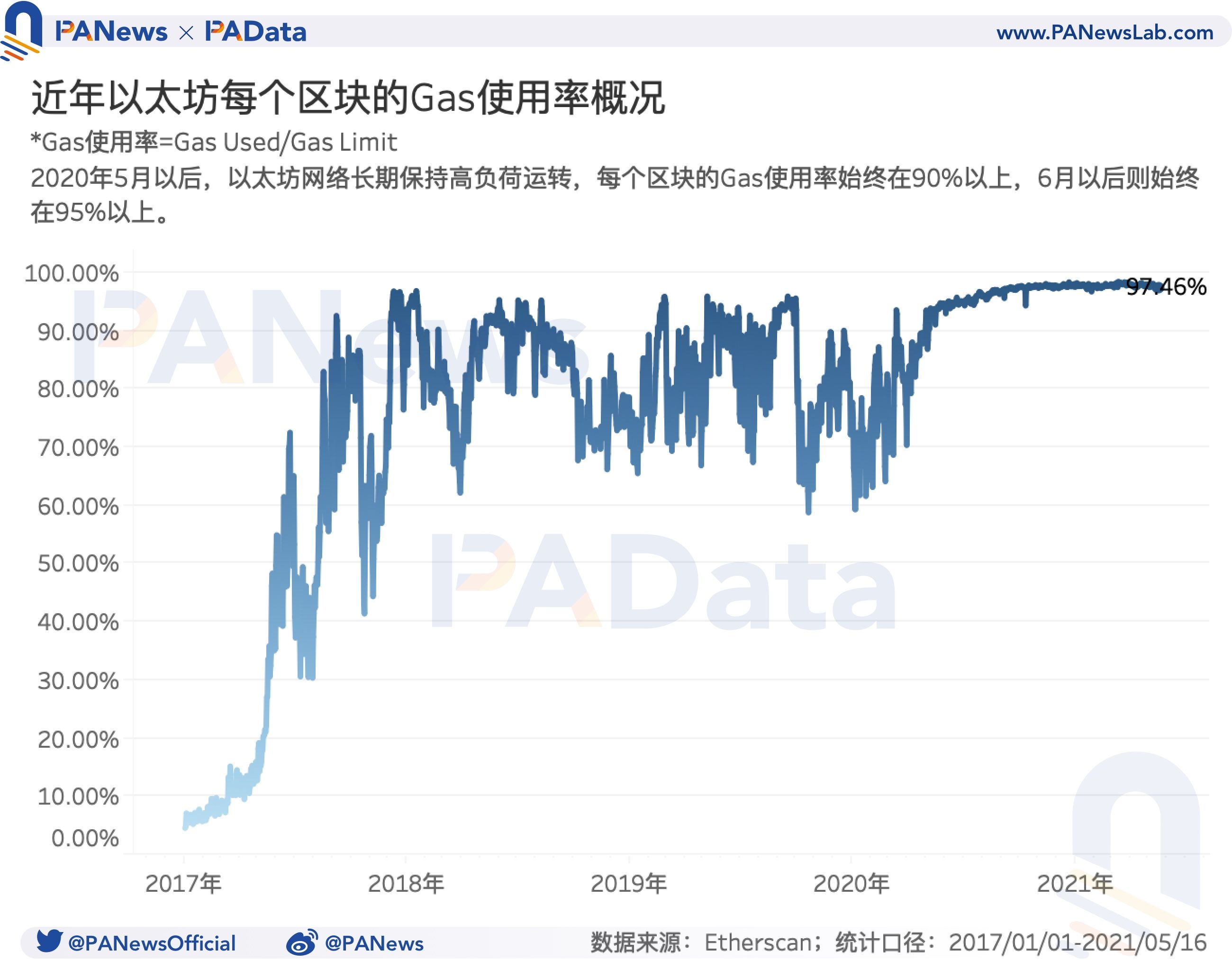

实际上,自2020年5月以后,以太坊网络就长期保持高负荷运转,每个区块链的Gas使用率始终在90%以上, 6月以后则始终保持在95%以上 。长期较高的Gas使用率也是提高Gas上限调整频率的主要原因之一。

不过,试图通过提高区块容量来稳定Gas价格的做法犹如饮鸩止渴,既不能从根本上解决问题,其有效性也越来越低。

从历次Gas上限涨幅与同期链上交易次数涨幅的相对变化,也即供给增量与需求增量之间的相对变化来看,除2018年至2019年的熊市期间的那次上调以外, 其他历次调整期内,Gas上限涨幅均远低于同期链上交易涨幅。 这意味着,Gas上限增长只能暂时缓解Gas价格上行的压力,最终Gas价格在链上交易需求快速增长的推动下仍会上涨。

另外,现在尚没有更多数据印证MEV-Geth的应用可以使交易打包更加透明,从而降低Gas价格。 尽管4月底,当MEV-Geth被58.8%的算力采纳后,Gas价格最低跌至45 Gwei,但此后受到SHIB、AKITA、ELON等犬类Meme Coin交易激增的影响,Gas价格又反弹至最高290 Gwei以上。

而 即将于伦敦升级中实施的EIP1559提案被认为有助于缓解Gas价格上涨的相关问题 ,该提案将执行弹性Gas上限机制和基础费与小费共存的交易费机制,后者还带来了通缩预期。 尽管,该提案对Gas价格的具体影响在当前还无法测算,不过,如果这降低了矿工的收入,可能将促进建立协议外市场的发展,比如MEV,这将可能产生更加深远的影响。

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接