独家丨Paradigm研究合伙人:在Uniswap v3之上实现“经典”流动性挖矿

本文来源: https://www.paradigm.xyz/2021/05/liquidity-mining-on-uniswap-v3/

作者: Dan Robinson

Uniswap v3用非同质化的ERC-721流动性头寸代替了同质化的ERC-20流动性头寸。

这是否意味着它不再支持灵活的UniswapV2风格的流动性挖矿?必须选择特定的激励范围,积极管理流动性挖矿吗?还是可以通过提供大量非活跃流动性来在流动性挖矿中进行博弈?

不。

Uniswap v3可以支持与Uniswap v2相同类型的流动性挖矿——以每秒固定的速率、按比例激励所有活跃流动性,只需作出相对较小的折衷。它间接地激励了流动性的集中,因为流动性提供者根据他们在虚拟流动性中的份额(当它活跃时)获得奖励,而不是根据所提供代币的总价值。它甚至可以在一个单一的质押合约中做到这一切,使人们可以同时利用多种激励来质押相同的流动性,而无需为不同的激励措施部署新合约。

Omar Bohsali(现为Paradigm的 驻场 企业家 )最近获得了Uniswap资助项目的资助,以实现该算法。您可以 在GitHub上 查看跟踪他的进度。

这是关于 我如何学会停止担心并喜欢上非同质化流动性 系列文章中的第一篇 。 下一篇文章将讨论Uniswap v3头寸将如何被用作抵押品。

价值十亿美元的算法

要了解标准流动性挖矿算法如何适用于Uniswap v3,我们首先需要了解它在早期版本的Uniswap中是如何工作的。

第一个在链上计算奖励的流动性挖矿项目是SNX对Uniswap sETH池的 奖励 。这是Anton Bukov在2019年撰写的 Unipool sETH合约中实现的。我认为这是有史以来最具影响力的智能合约之一。

假设你想激励Uniswap v1或v2池在特定时期内的流动性。想要在流动性提供者之间公平地分配代币,并且是随时间线性分配(例如,以每秒R个代币的速度)。

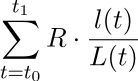

请想象,以秒为单位将池子切成一片片。对于每个部分,给定的流动性提供者都应收到

个代币,其中 l(t) 是单个流动性提供者在t时刻的流动性代币余额, L(t) 是该池在t时刻已质押的流动性总量。他们从 t0 到 t1 时间内得到的奖励将是这段时间内每秒奖励的总和:

这在链下是很容易计算的。但是我们如何才能在链上有效地计算它,在每次有人进入或退出池子时进行增量更新?

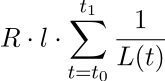

如果余额 l 在那段时间内是恒定的,则可以将以上公式简化为:

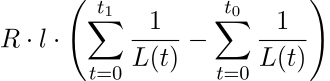

然后,我们可以将该和分解为两个和的差。(Uniswap v2中引入的oracle accumulator使用了非常类似的技巧。)

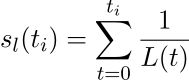

这意味着我们需要在质押合同中进行跟踪的是自池子开始时,就跟踪“每流动性秒数”这个指标的accumulator:

在Unipool合约中,这个accumulator 被

称为

rewardPerTokenStored

。当任何人质押或解押流动性(即改变

L

时,质押合约会通过增加accumulator

到先前的值来更新 Sl accumulator。(从技术上讲,在Unipool合同及其大部分的分叉中,accumulator跟踪

R/L ,而不是在后面乘以奖励率。)

当某人质押流动性时,合约会检查其累计值的初始值 Sl(t0) 。当他们以后解押时,合约将查看accumulator的新值 Sl(t1) 并计算该期间的奖励:

Uniswap v1和v2不需要对这些激励措施的有任何内置支持,因为这些数字(accumulator和checkpointed values)仅在涉及质押合约时才会更改。

除了为收益农耕趋势奠定基础(在此过程中它 被 反复 分叉) , 这种聪明的算法还具有相当多的用途。例如,Uniswap v3使用类似的算法来跟踪单个头寸赚取的费用(还有一些其他技巧来支持集中流动性)。它在链上是最有用的(效率很高),同时对简化链下计算也很有用。UNI追溯分配是基于一个 查询 ,该 查询 在SQL中重新实现了该算法。

转入正题

Uniswap v3使情况复杂化,但并非无法解决。

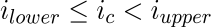

如 白皮书 中所述,Uniswap v3支持集中流动性——流动性仅在当前的价格变动(ic)处于特定范围

内时才有效。

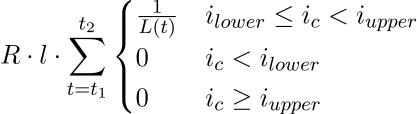

这意味着价格变动可以改变已抵押头寸的流动性余额,而不会涉及到抵押合同。对于具有 l 流动性的给定头寸,我们现在需要计算:

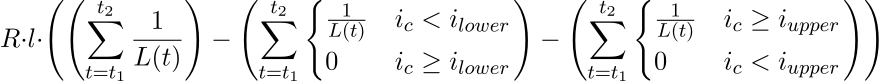

这可以分解为:

我们可以将其解释为

secondsPerLiquidityInside = secondsPerLiquidity

–

secondsPerLiquidityBelow(lowerTick) - secondsPerLiquidityAbove(upperTick)

。

可以使用上述相同的全局

Sl

accumulator来计算第一项。在Uniswap v3合约中,该全局accumulator与价格预言机一起被跟踪,如

secondsPerLiquidityX128

。

为了让我们能够计算其他两个项,每经历一个时刻,Uniswap v3检查点

secondsPerLiquidityOutside()

就会对该时点进行计算。“外部”是指与当前价格相对的价格变动。这让我们可以随时计算

secondsPerLiquidity

任何一方的应计总额。例如,如果

tickCurrent < i

,则

secondsPerLiquidityBelow(i) = secondsPerLiquidity - secondsPerLiquidityOutside(i)

; 如果

tickCurrent >= i

,则

secondsPerLiquidityBelow(i) = secondsPerLiquidityOutside(i)

。(这与Uniswap v3跟踪和计算某时刻前后赚取的费用非常相似。)

因此,对于任意范围,我们都可以使用上面的公式来计算

secondsPerLiquidityInside

该范围。Uniswap v3会为你执行此计算,并通过便捷

snapshotCumulativesInside

函数

公开结果。

当用户解押时,解押合约可以简单地对此

secondsPerLiquidityInside

进行快照。当他们以后解押时,解押合约会查看新合约

secondsPerLiquidityInside

,取其差额,并将其乘以

R·l

,以获得该时期内该头寸赚取的总奖励。

妥协

我们确实需要根据新系统的技术局限性作出一些妥协:

- 模糊的截止时间:无法在激励结束的确切时刻自动快照所有accumulators。截止后,合约不能完全区分截止前存入的流动性和之后存入的流动性。为了适应这一点,合约可以对激励结束后解押的人的奖励率进行衰减处理。想要锁定确切奖励率的人需要在此之前解押。

- ·非质押( Unstaked )的流动性:该算法使用核心合约中的活跃流动性总量,这可能高于总质押的流动性。非质押的流动性仍将被分配一部分奖励,就像它已被质押但未被领取一样。激励措施的创建者可以指定一个认领期限,在此期限之后他们可以收回所有无人认领的奖励。

结论

Uniswap v3并没“破坏”流动性挖矿,而是为其开辟了广阔的设计空间。尽管这篇文章描述了一种在Uniswap v3之上实现“经典”流动性挖矿的算法,但我认为谈得还是太浅了。如白皮书第6.3节所述,Uniswap v3核心合约公开了其他几个索引(例如secondsOutside和tickCumulativeOutside)。我期待看到协议是如何利用这些新功能的。

在以后的文章中,我将解决关于Uniswap v3头寸的另一个普遍关注的问题:贷款协议如何将其用作抵押品。

原文:https://www.paradigm.xyz/2021/05/liquidity-mining-on-uniswap-v3/