狗狗币能否拯救出道即巅峰的Coinbase?

加密货币交易所第一股Coinbase于周四盘后发布一季报,营收数据略不及市场预期,叠加比特币、以太坊等主流加密货币表现不佳,Coinbase在财报公布之后一度跳水大跌超6%,随后在管理层提及未来6-8周将提供狗狗币交易服务后,股价止跌转涨。

Coinbase于今年4月14日登陆纳斯达克,在上市前夕,已率先预告一季度业绩。因此,本季财报相当于明牌,股价受财报影响较弱,更多的还是受投资者情绪影响。

Coinbase一季度交易量同比暴涨10余倍,营收仍不及预期

华尔街分析师有时候也让人一头雾水,比如本次财报发布后Coinbase股价一度大跌,市场解读为不及预期。

但实际上,Coinbase已于4月6日发布详细的一季报业绩预告,考虑到一季度财报最后截止日期为3月31日,预告已无限接近实际成绩。

从本次正式财报数据来看,无论营收还是利润,抑或用户数据都与预告相差无几,不太明白为何分析师预测的数值能够超越管理层的预测。

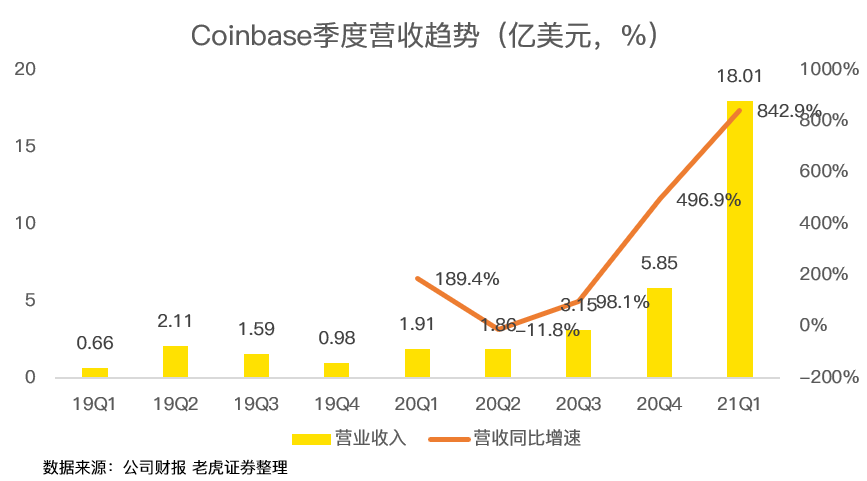

具体来看,一季度Coinbase营收18.01亿美元,公司此前预告在18亿左右,彭博分析师一致预期是18.14亿美元。

从预期来看,Coinbase一季度营收略不及预期。

但这份成绩单已经相当炸裂,要知道Coinbase2020年全年的营收才12.77亿美元,而今年一个季度已经实现去年全年营收的总额还要多,可见Coinbase相当依赖加密货币的行情。

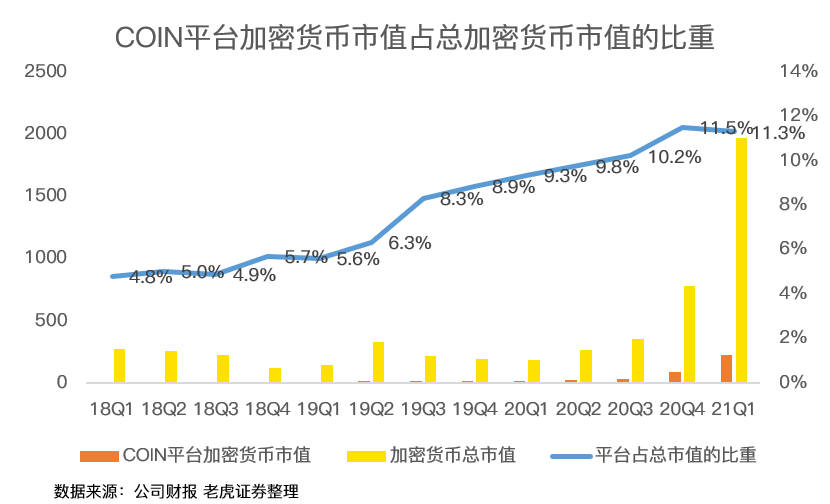

今年一季度末,加密货币的市值达到2万亿美元,而去年底只有7820亿美元。

回到比特币和以太坊这两个主流加密货币上,比特币一季度末的价格几乎比2020年底翻了一番,达到约59000美元,而同时期,以太坊的价格翻了一倍还多,达到约1900美元。

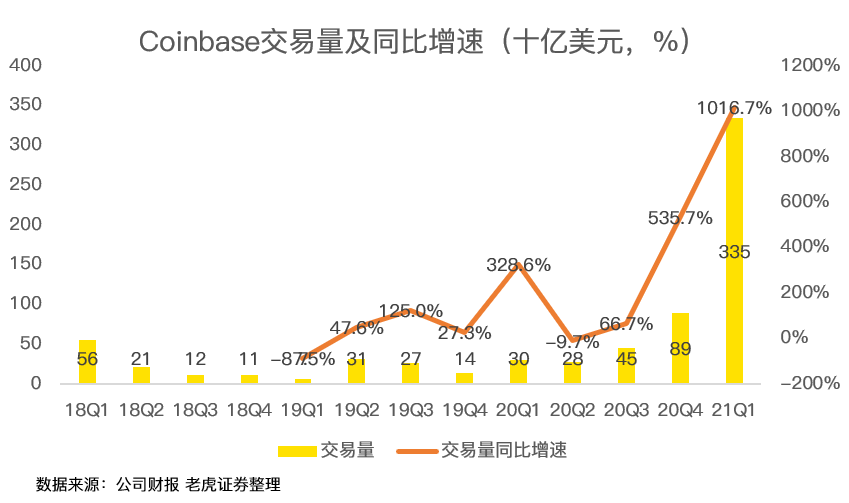

大牛市的行情极大推动了用户交易量的提升,如Coinbase一季度交易量3350亿美元,同比暴涨10余倍。

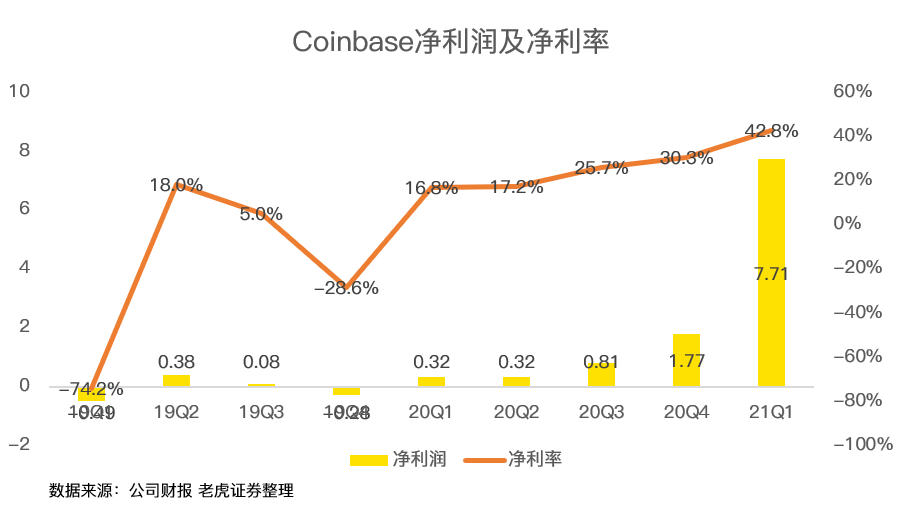

如此大牛市,让Coinbase大赚特赚,今年一季度的净利润达到7.71亿美元,超过公司此前业绩预告的平均值。

更令人恐怖的是,Coinbase的净利率达到了42.8%,是天底下难得的好生意!

机构投资者战败散户,交易费用率恐持续下滑

于交易所而言,提供交易赚取的收入是大头,一季度Coinbase交易收入占总营收的比重为85.5%,从交易量来看,Coinbase的上涨幅度超过1000%,但交易收入增幅只有796%。

交易收入略低于交易量,问题出在佣金上。

在一季报中,公司坦诚一季度机构交易的费用率低于去年全年。

从用户结构上看,机构交易的数量占比已经达到64.2%,但交易收入只有8540万美元,远不及散户14.55亿美元。

未来,随着加密货币交易所竞争加剧,不排除交易费用率会继续下滑。

另外一方面,从COIN平台加密货币市值占总加密货币市值的比重来看,2021年一季度的占比略有小幅下滑,竞争烈度值得投资者关注,毕竟交易所的净利率可以达到恐怖的42.8%。

上市首日盘中涨超70%,Coinbase会否出道即巅峰?

Coinbase4月14日亮相资本市场,由于特殊的身份和不同寻常的上市方法,吸引了全华尔街的目光。

上市首日,Coinbase不负众望,盘中一度涨超70%,市值逼近千亿美金。

聚光灯之下,Coinbase还吸引了女版巴菲特“ARK木头姐”的连续加仓。

当华尔街还沉浸在震惊之时,Coinbase再度超乎投资人的预料:股价竟然出道即巅峰,一度从最高点回落40%!

这不禁要让人发问:Coinbase会出道即巅峰吗?毕竟比特币的价格自Coinbase上市之后屡次大跌,颇有些上升趋势遭破坏的架势。

而复盘本次加密货币大牛市行情,催化剂少不了美联储宽松的货币政策,从比特币大牛市启动时间节点上看,两者相关度非常高。

因此,依赖牛市提供业绩发动机的Coinbase会不会遭遇出道即巅峰的尴尬,重点在于未来比特币等加密货币的走势会如何?

单纯看货币宽松这一因素,目前看,虽然美联储尚未加息,但市场预期随着通货膨胀率的提高,美联储加息的概率越来越大。

一旦货币收紧,对全球资产来说显然不是好消息。

如果按照周期股看待,Coinbase最佳的入场点显然是比特币等加密货币大熊市之时,现在的走势未必不会再新高,但显然收益风险比要比去年同时期高出很多。

不过短期来看,由于二季度比特币价格仍飙升不少,管理层预计Q2的业绩或将超越Q1,短期或无忧。

注:本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。