觅新|Liquity:零息贷款

《觅新》是金色财经推出的一档区块链项目观察类项目,覆盖行业各领域项目发展情况,具体设计到项目概况、技术进展、募资情况等,力图为您呈现热门新潮的项目合辑。

风险提示:“金色财经·觅新”系列文章,根据项目公开消息撰稿,旨在各位读者提供最新项目资讯,不作为投资建议。

本文翻译已经得到VeradiVerdict授权。

今年3月,Pantera领投Liquity的一系列A轮融资,Liquity是新型DeFi借贷协议。

尽管在过去的一年中,包括Maker和Compound等巨头在内的许多DeFi贷款协议相继推出并受到采用,但Liquity有以下几个与众不同的地方:

1. 与其他协议的浮动利率相比, 该协议的利率固定为 0 。

2. 该协议能提供市场最低的抵押比率, 最低为110%。

3. 该协议的货币政策 无需管理,完全依赖算法,不可篡改。

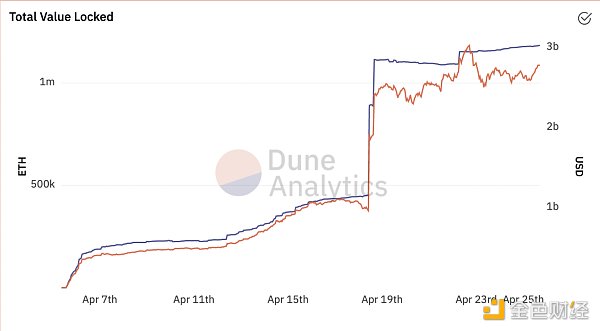

正如你想象的那样,对于开放金融社区,这些数字相当有吸引力。自从本月早些时候,在以太坊主网上线以来,Liquity已经拥有惊人的用户粘性,在短短几周内累积了约27亿美元的总锁仓价值。

下文将分析Liquity是如何提供如此低的抵押比率和零利率,同时保证协议能够系统性抵御市场波动。

不足额抵押贷款会导致什么问题?

2020年3月12日,新冠肺炎引发了各大市场波动,加密货币市场面临了前所未有的崩盘,BTC价格下跌近一半。去中心化借贷平台,特别是Maker,发生了抵押品池的大规模清算,因为价格急剧下跌,一些借款人的抵押比率不能达到最低水平。对于许多新兴DeFi协议,这个现在被称为“黑色星期四”的突发事件,也是一次压力测试,该事件也导致某些用户遭受资金不可挽回等损失。

当价格波动引起贷款抵押率不足时,许多贷款协议会通过自动拍卖,清算抵押品。这类似于传统银行破产时低价变卖资产,Maker平台通常以eth作为抵押,抵押品会通过拍卖,出售给一群买家,以清偿贷款。然而,这些拍卖有时会持续几个小时,在“黑色星期四”当天就发生了这种情况,让人们很难对问题做出反应。

Liquity针对该问题,提出了独特的解决方案。在抵押率不足的情况下,Liquity不会对抵押品抵押进行拍卖,而是创建了一个用户群,用户在价格震荡发生之前,就已经同意以较低价格购买抵押品ETH。通过这种方式,抵押品可以立即分配到“稳定池”,无需等待几个小时。

在实践中,这意味着用户可以将LUSD存入稳定池中,根据稳定池中的份额,按比例获得清算后的ETH。除此之外,该协议还提供了约40-60%存款年利率,激励流动性。

加入“稳定池”并不能完全消灭风险,因为在价格下跌时,你事先同意了购买ETH,会面对价格进一步下跌的风险,尽管如此,这是一种以低于市场价购买抵押品的好方法,为许多用户提供价值,协议上线后得到广泛采用就是一个很好的证明。

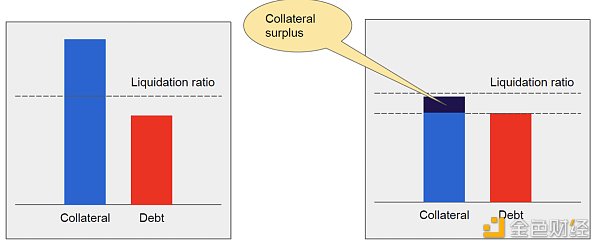

简而言之,Liquity的秘密就在于“稳定池”,这样才能够提供非常诱人的110%抵押率,同时还能保证系统性的抗风险能力。该协议的白皮书写道:“由于事先就已经找好了买家,所以当一个仓位抵押率不足时,就没有必要临时找买方。这能够让抵押率大幅降低,同时保持了较高稳定性。”

稳定池的清算机制只涉及ETH转卖,并不是拍卖机制,无法通过其他资产购买抵押品,所以会导致一个问题,那就是不能刺激协议原生代币LUSD的需求。

究竟如何实现 0% 利率?

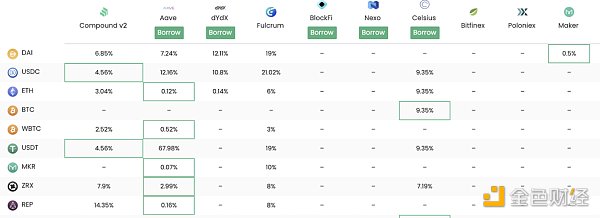

除了较低抵押比率外,Liquity还能够提供诱人的无息借款。零利率不仅使借款成本比其他平台低,而且利率也是固定的,这对借款人更有利,也更可预测,因为在DeFi中,可变利率已经成为标准。

由于稳定池的储户能够得到清算后的ETH,而不是利息,该协议实现了真正零利息借款,这是开放金融的一个里程碑。

然而,值得注意的是,虽然没有利息,但仍然有一个小成本,那就是借款人面临至少0.5%前期“借款费”,外加200 LUSD(200美金)抵押金,用于支付清算时的Gas费用,该抵押金可以退还给用户。

协议代币 LUSD 的作用是什么?

许多借贷平台都有自己的稳定币,借出贷款后铸造稳定币,在偿还时烧毁。通常情况下,这些是不可赎回的算法稳定币,就像Maker 's DAI一样。换句话说,它们与法币挂钩,通常是1美元,但是不能赎回法币。

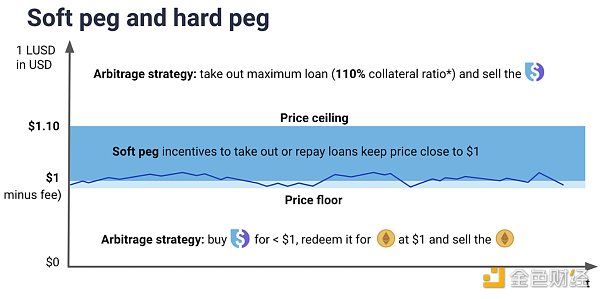

Liquity原生稳定币LUSD是独一无二的,每一单位LUSD在任何时候都可以兑换价值1美元的ETH。这确保了LUSD能够锚定在1美元的价值,因为可以通过套期保值抵消价格波动。虽然背后还有更复杂的因素,但最近加密货币市场出现动荡,LUSD仍然非常稳定,这让人们对其更有信心。

储户赎回 LUSD 后,如何获得相应的 ETH ?

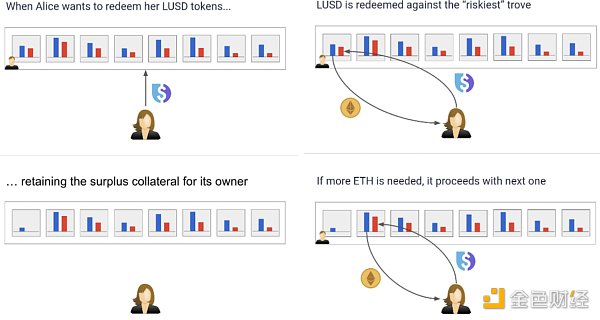

简单地说,有人认为贷款风险过高,希望赎回LUSD,他要提供相应金额的ETH。这一过程由以下几个步骤组成:

1. 有人想要赎回LUSD。

2. 根据抵押率,从低到高对Liquity中的仓位进行排名,以显示风险。

3. 赎回的LUSD用于偿还风险最高的仓位贷款,还款后的金额兑换成ETH。

4. 储户获得与该金额相等的ETH。

如果LUSD价格低于美元,这样一个赎回机制通过创造套利机会,稳定LUSD价格。此外,该机制还提高了Liquity借款池的总抵押率,有利于整体系统稳定。不过,为了限制过渡使用赎回机制,用户需要支付0.5%的违约费用,这一费率会有变动。

虽然这可以激励借款人始终保持远高于110%的抵押率,有助于系统的整体稳定,但重要的是要澄清这不是一种惩罚机制。事实上,尽管赎回可能会减少储户面对的ETH风险,但他们并没有遭受净损失,只要承担较低的债务。此外,只有在LUSD价格低于1美元的特殊情况下,赎回才能获利。

如何使用 L iquity?

正如上文所述,用户能通过以下几种方式使用协议:

1. 获得无息 LUSD 借款 ,最低借款额度是2000 LUSD。

2. 向稳定池提供 LUSD , 除了能够获得接近50%的年利率外,还能够低价买到清算的ETH。

3. 用 LUSD 买入 ETH 进行套利, 如果LUSD价格低于1美元。

4. 质押 LQTY , 获得费用分成。

Liquity另一个有趣的方面是其去中心化程度,与其他一些借贷平台不同,该协议无需治理,任何一方都不能更改其基础智能合约代码。虽然代码已经经过了审计人员的彻底审查,但一旦发现漏洞或升级到LiquityV2版本,将单独发布代码。

该协议非常强调去中心化,所以没有前端。相反,他们允许第三方创建前端,允许他们自己设定一个“回扣费用”。最主流的前端是liquity.app,在稳定池中占据近80%的份额,但还有许多其他选择。

总而言之,虽然有许多去中心化借贷平台,但Liquity自称是迄今为止资本效率最高的协议。通过用稳定池取代抵押品拍卖,并创建一个完全可赎回的稳定币,流动性让零利率和低抵押率借款成为可能,这是去中心化金融领域真正成就。

本文内容来自VeradiVerdict

金色前哨|什么是mloot 以及如何参与

昨晚Loot 项目创始人Dom Hofmann发推称,推出动态供给的新项目 More Loot (MLOOT)。...

金色DeFi日报 | 美国SEC正在调查Uniswap Labs

今日DeFi数据:1.总市值:1367.35亿美元;2.24小时去中心化交易所的交易量:44.5亿美元;3.借贷平台借款总量:302亿美元;4.锁定资产:943.6亿美元。...

金色DeFi日报 | O3Swap已恢复Polygon跨链转移功能

今日DeFi数据:1.DeFi总市值:1294.26亿美元;2.24小时去中心化交易所的交易量:47.1亿美元;3.借贷平台借款总量:288.3亿美元;4.锁定资产:858.5亿美元。...