突发丨BSC最大借贷平台突然收取提款费,多个机枪池受损严重

“Belt立刻撤出所有本金!”

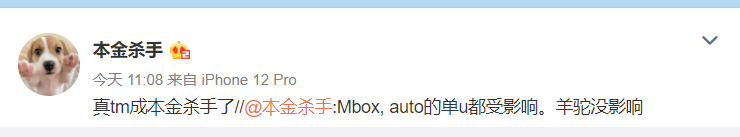

今天上午,一位名为“本金杀手”的微博用户发出一则预警引起社区高度关注。

本金杀手告诉巴比特,他在Belt放置了大量资金用于稳定币挖矿,结果今天早上一打开界面,就震惊了。

“每3秒钟损失几百U,吓死人了!”

稳定币挖矿图的就是在保证本金不受损失的前提下追求稳健收益,结果没料到本金杀手这次真的成了“本金杀手”。

本金杀手看形势不妙,赶紧取出资金,期间算起来损失了几万U。

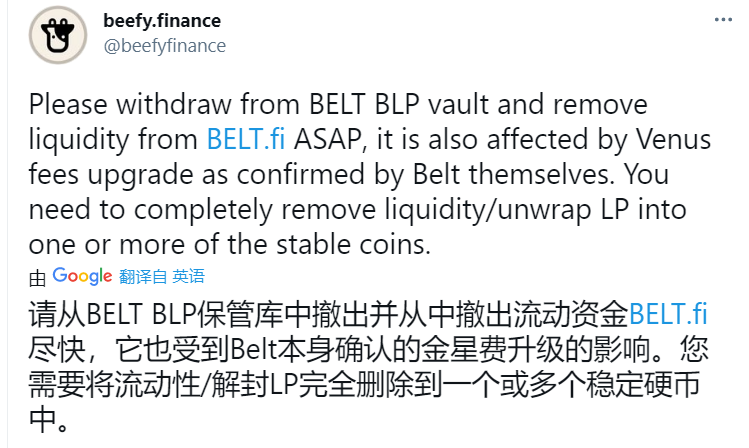

除了Belt,还有MOBOX、Autofarm、Beefy等多个BSC生态项目遭受损失。

据MOBOX官方人员表示,这次损失导致USDT单池的用户本金损失了0.08%。目前团队正在协商补偿方案。

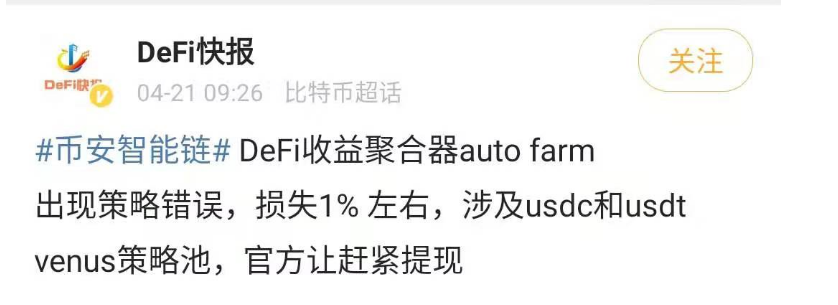

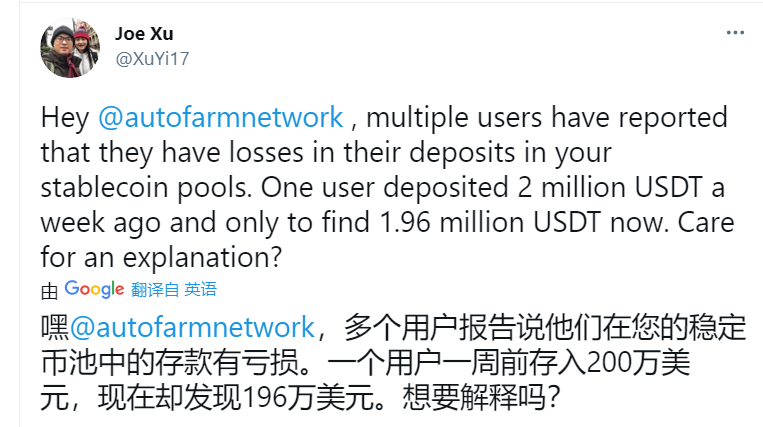

此外,Autofarm的部分用户也遭到损失。

损失是如何造成的?

这次损失的原因是BSC上最大借贷平台Venus今天正式收取0.01%的提款费,Belt、Autofarm、Beefy等BSC上多个机枪池因未及时调整策略而造成的。

币浪研究院研究员许潇鹏告诉巴比特, 资金放在存贷平台是机枪池最基础、最安全、最通用的策略 。venus可以给存币者带来两个收益:一个是存款利息,一个是借贷挖矿的激励Token(Venus的平台代币xvs)。这个收益虽然不那么高,但是资金容量很大,而且Venus非常安全。Venus对提款收费,会导致机枪池的高频策略失效,收益无法弥补提款损失。

收费并非临时起意

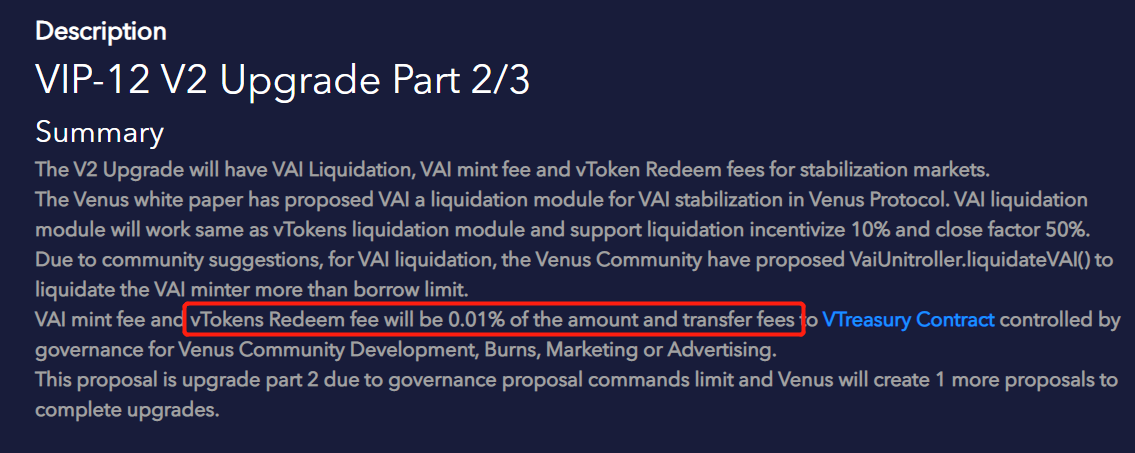

事实上,Venus的收费并非是临时起意。这次收费是根据此前的VIP-12提案部署的,该提案是Venus V2升级的一部分,其中包括要收取赎回资产0.01%的费用,作为项目的储备金,用来推动社区发展、回购XVS等。

V2升级最早在2月14日Venus团队发布的“2021年Venus协议发展规划”就有涉及。此后Venus多次发布公布进展。4月15日,Venus宣布V2正式部署。

项目方失职,不赚钱还亏钱

从2月至今,Venus的V2升级一直在稳步推进,期间给了机枪池项目充足的时间做出策略调整。事实上,Belt、Autofarm、Beefy等并未提前采取应对方案,进而为投资人带来损失。

“机枪池都太不负责任了,venus项目方早就公示了这次升级。但是大部分机枪池都没有注意到,导致原有的策略不但不赚钱,还会亏钱,所以让用户撤出去。”许潇鹏说。

资金加速撤离

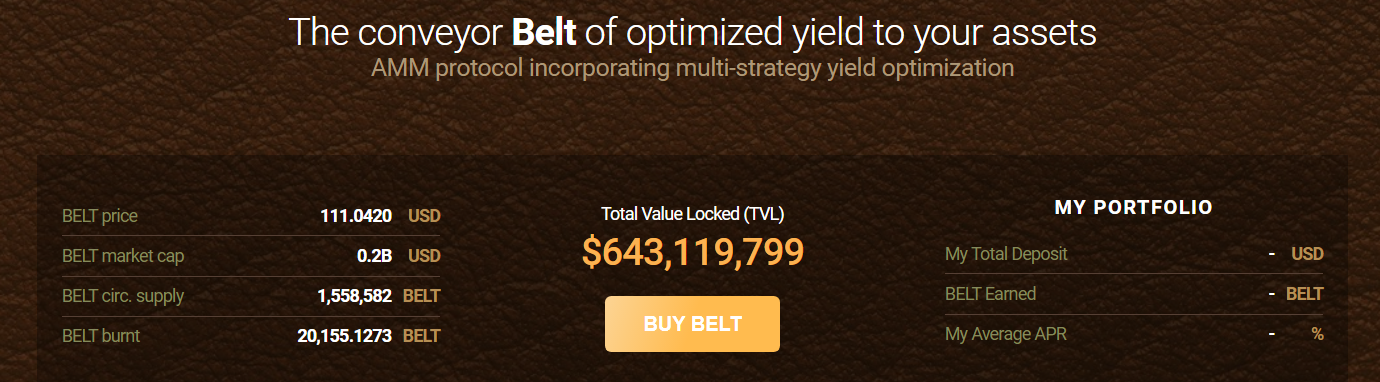

由于Belt的资金绝大部分都放在Venus,这次损失也最严重。用户为避免损失选择提币撤离。Belt的锁仓资金从早上的近20亿美金骤降至6亿美金。

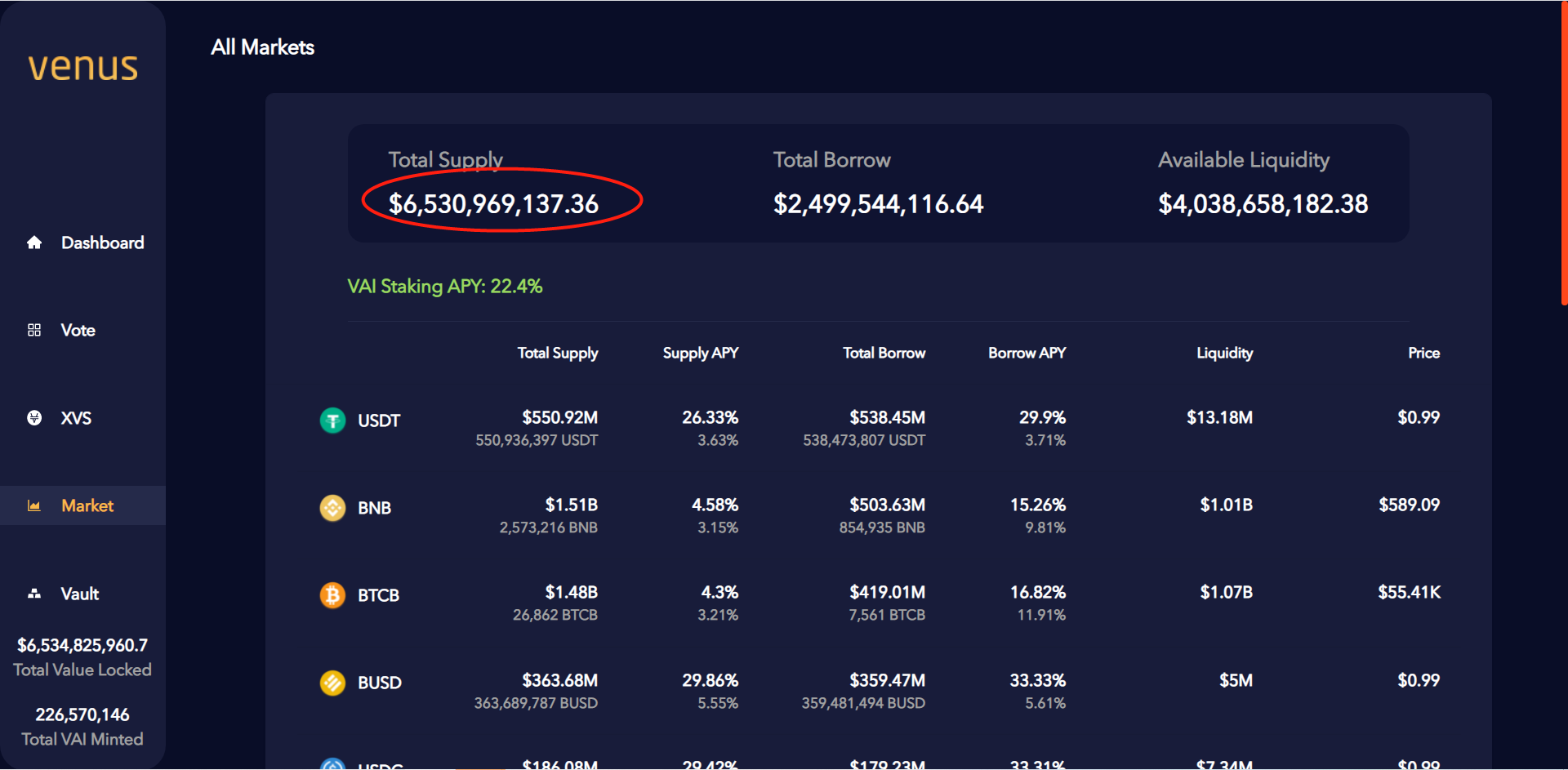

Venus的供应资金同样大幅下降,从早上的100亿美金降至65亿美金。

机枪池善后措施

事发之后,机枪池采取的措施是让用户撤出资金。

此外,一些机枪池正在拟定补偿方案。

而受影响最大的Blet并未明确会补偿方案,只是建议用户将资产迁移到今天下午刚部署的V2的4Belt池。

事态影响

这次因为Venus的收费导致BSC生态多个主要机枪池策略Bug致使用户本金受损在DeFi领域尚属首次。

有人说,一条更新引发的血案,Venus产品升级开始收过路费,众多机枪池反应不及被反撸,最终导致挖矿的用户被矿挖。

也有人说,Venus收费是作死,会加速资金逃离。

还有人更是夸张,说从此再也不玩BSC上的机枪池项目。

以上可以归结为以下几个问题:

1、机枪池对借贷协议的影响?

2、借贷协议收费是否合理?

3、Venus是否会失去领导地位?

4、BSC资金是否会因此事件而外逃其他生态?

对于第一个问题,通过这个事件明显看到,随着资金撤离机枪池,Venus的资金也大幅流出。说明机枪池对借贷协议的影响是不容忽视的。对于借贷协议,和传统银行一样,存款和贷款量是经营业务的生命线。借贷平台通过平台币补贴可以刺激机枪池存款和借款,进而拉动业务增长。而对于机枪池,在当下的局面下很难不使用借贷协议,原因上面已经说了。不过,Venus的收费会导致机枪池“挖提卖”以及循环复投的高频策略失效,机枪池面对Venus收提款费,不得不改进策略,从高频改为低频,由于资本利用率下降,机枪池的收益率势必会下降。对于用户来说,当收益降低,是否还会用机枪池就会打问号。失去了机枪池支持,借贷协议需要寻找新的业务来源。

对于第二个问题,以太坊DeFi借贷协议目前的收入来源主要是贷款收取的费用。

BSC上的Venus此前主要依靠存款和贷款的利差,平台上的存款和贷款利率差在5%左右。这放在DeFi协议里其实并不高。此番收取提款费,用于项目发展也合情合理。0.01%的提款费,对于有真实需求的用户来说,也并不高,一年如果借一次提款一次,0.01%的提款费换算成年化是3.65%,很良心了。

对于第三个问题,在BSC生态,能和Venus匹敌的借贷协议没有出现。排名第二的cream存款量只有3亿美金,不足Venus的5%,大借款量是7千万美金,只有Venus的3%。这还是在今天Venus资金大幅出逃的情况下的对比。显然,在现阶段,其他借贷协议根本满足不了BSC上庞大的金融流动性需求。当然,如果Venus仗着自己是BSC头牌借贷平台而肆意妄为,做得过分了,切走了太大的利益,自然会有项目来竞争。

还有人说,这会利好pancakeswap,因为pancakeswap的V2很有可能上线借贷协议。对于这个观点,许潇鹏的看法是,银行去搞券商业务,比券商做银行业务更容易。pancakeswap如果做借贷不赚钱,就是把利润让渡掉;如果收费,就得保持跟Venus一样的利润率。不过,pancakeswap的团队战斗力和业务迭代速度确实比Venus要强很多,pancakeswap的交易量和锁仓量已经占据整个DeFi领域第一的位置,如果要做借贷,成绩料将不会差。当然了,区块链讲究的是去中心化,如果pancakeswap从DEX切借贷的蛋糕,发展成DEX和借贷混为一体的综合平台,这对BSC生态和DeFi可能并非好事。

对于第四个问题,资金是否会离开Venus去compound、Maker、AAVE等借贷协议?也许一些高端用户会,但大部分资金体量中下等的用户很难这样做,因为上面的手续费相比BSC实在太贵了。目前,DeFi总的锁仓量是900亿美金,以太坊占660亿美金,BSC占240亿美金,双方6:4开。在1个月前,DeFi总的锁仓量是600亿美金,以太坊占500亿美金,BSC占100亿美金,双方8:2开。很明显,更多资金在涌入BSC。